БКС Мир Инвестиций

Готовимся к коррекции в России и другие итоги недели с Максимом Шеиным

- 29 июля 2023, 16:03

- |

Смотреть БПН:

Текстовая версия:

Всем привет! Вы на канале БКС Мир инвестиций. Это шоу Без плохих новостей. С вами — Максим Шеин.

Главная тема выпуска — как подготовиться к коррекции на российском рынке.

Также расскажу, к чему может привести повышение ставки ФРС, поделюсь топом дивидендных бумаг и разберу акции китайской компании из сектора недвижимости Country Garden Services.

И, конечно, обсудим главные новости недели, объявим победителей конкурса и разыграем подарки.

Как подготовиться к коррекции

Пока индекс Мосбиржи подбирается к уровню в 3000 пунктов, инвесторы ждут коррекции. Вы тоже нас об этом спрашиваете — когда она будет и как к ней подготовиться.

Как вы считаете, как скоро нас ждет просадка и как правильно к ней подготовиться? Лично я продал 2/3 акций и ожидаю шорта по нескольким позициям

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 9 )

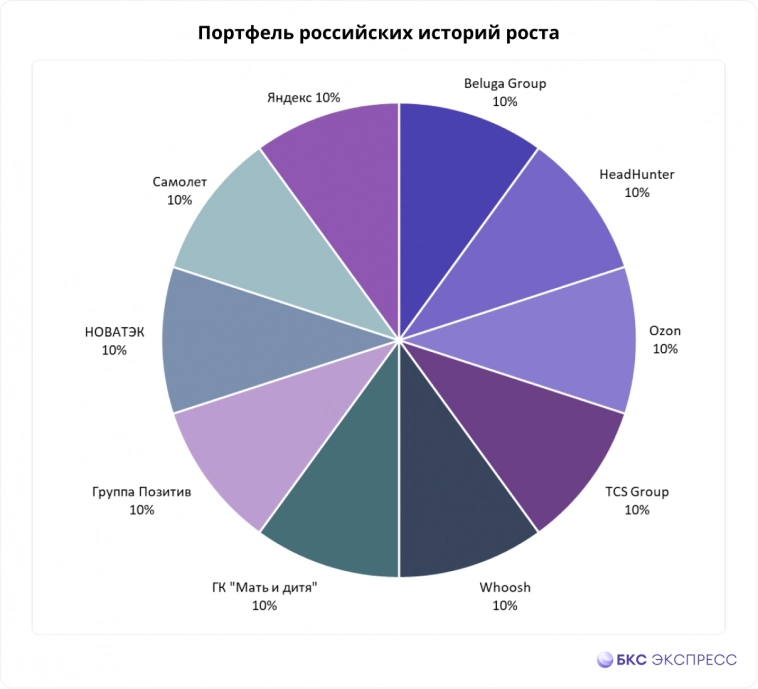

Портфель российских «Акций роста». Ребалансировка

- 25 июля 2023, 17:30

- |

Опережающую рынок динамику показали акции:

— Beluga Group

— HeadHunter

— Группа Позитив

— Самолет

— ГК «Мать и дитя»

— Полюс

— Ozon

В рамках ребалансировки из структуры портфеля выбывают акции Полюса и Сегежи. Им на замену пришли НОВАТЭК и Whoosh.

Полюс

В свете запуска выкупа акций Полюсом имеет смысл исключить акции из портфеля. После завершения выкупа у компании заметно вырастет долговая нагрузка. Перспективы использования квазиказначейского пакета не до конца ясны.

Полюс остается историей роста благодаря ожидаемому старту проекта Сухой лог —месторождение является одним из крупнейших в мире с запасами в 40 млн унций золота. Проект находится на стадии подготовки к разработке, ранее компания отмечала, что запуск ожидается лишь в 2027 г. Правда, в последнем отчете говорится о пересмотре сроков. При этом в моменте оценка акций близка к справедливой, существенного потенциала роста нет.

( Читать дальше )

Как заработать на аномалиях торговых понедельников в 2023

- 24 июля 2023, 12:33

- |

Понедельник — главный день

Исходя из собранной статистики, в 2023 г. было завершено 135 торговых сессий, из них 86 закрылись в плюсе по индексу МосБиржи.

Чаще всего рынок рос по понедельникам — 22 из 86 случаев, на втором месте пятница — 20 случаев. Наибольшее количество сессий падения выпадало на четверги — 15 из 49 случаев, на втором месте вторники — 13 случаев.

Если в понедельник был рост, то в среднем он составлял 1,1% — наибольший результат среди других дней. Худшими днями во время падения можно назвать вторник, среду и пятницу.

Если учитывать всю динамику по дням, то в среднем в понедельник прирост составил 0,85%, в другие дни гораздо меньше.

( Читать дальше )

Почему ЦБ задрал ставку так высоко и другие итоги недели с Максимом Шеиным

- 22 июля 2023, 16:02

- |

Рынок ждал 50 базисных пунктов, но ЦБ поднял ключевую ставку сразу на 100. Инфляция разогналась слишком сильно — ужесточение денежно-кредитной политики способно ее обуздать. Но это решение чревато другими проблемами. Какими именно — главная тема очередного выпуска YouTube-шоу «Без плохих новостей» на канале «БКС Мир инвестиций», в котором директор по работе с состоятельными клиентами УК БКС Максим Шеин регулярно доказывает, что для инвесторов не бывает плохих новостей, ведь заработать можно на любой. Впрочем, именно эта новость Максима откровенно расстроила.

Смотреть БПН:

Текстовая версия:

Всем привет! Это шоу Без плохих новостей на канале БКС Мир инвестиций. С вами — Максим Шеин.

Главная тема выпуска — ЦБ наконец повысил ключевую ставку. Разберемся, почему для инвестора это плохие новости.

Также расскажу про важные новости недели, в рубрике Гонконг разберу акции Хуа Хонг Семикондакторс, а в рубрике Advisory поговорим о секторе, который точно будет расти.

( Читать дальше )

Тинькофф Банк и санкции. Что теперь будет с бумагами TCS Group

- 21 июля 2023, 16:52

- |

Что опять

США включили пять российских кредитных организаций в режим блокирующих санкций, в SDN-лист попал в том числе Тинькофф Банк. Управление по контролю за иностранными активами Минфина США (OFAC) ограничило срок лицензии на операции с российскими подсанкционными банками до 18 октября.

В феврале 2023 г. ЕС ввел санкции против банка, а в мае ограничения на работу кредитной организации наложила Великобритания.

Тинькофф стал третьим по величине публичным банком под блокирующими санкциями. В феврале прошлого года в список сразу попал ВТБ, а уже в апреле — Сбер. Спустя год эти компании выходят на рекордную в истории прибыль, а Сбер даже заплатил высокие дивиденды.

Давление на российскую финансовую систему продолжается, что вынуждает банки действовать превентивно, сокращая в составе активов и операций чувствительные для таких санкций позиции.

( Читать дальше )

Рынок акций не прав — он не замечает падения облигаций

- 20 июля 2023, 13:27

- |

Что не так с облигациями

Цены облигаций падают с начала июня. Рынок ожидает роста процентных ставок и закладывает прогнозы в цены долговых бумаг. Первыми падают ОФЗ, как самый ликвидный актив, вслед за ними корректируется корпоративный сектор. Индекс гособлигаций RGBI, отражающий цены длинных и средних ОФЗ, почти безостановочно падает на протяжении 36 торговых дней.

Почему это важно для акций

Индекс МосБиржи, напротив, активно растет. Инвесторы покупали акции в расчете на высокую дивидендную доходность. Рост ставок влияет и на этот фактор. Если по обычным ОФЗ можно получить 10%, то аналогичная дивидендная доходность по акциям уже не выглядит привлекательной. Это значит, что при том же размере дивидендов акция должна торговаться ниже, чтобы обеспечить инвесторам целевую доходность.

( Читать дальше )

Начинается сезон отчетов. Какие бумаги могут выстрелить

- 20 июля 2023, 11:50

- |

На рынке новый среднесрочный драйвер

Летний дивидендный сезон 2023 г. можно считать оконченным, прошли последние отсечки в акциях Сургутнефтегаза и Транснефти. Фактор дивидендов перестает быть актуальным драйвером для рынка, инвесторы усилят фокус на других драйверах. Один из них — сезон отчетности августа – сентября. В этот период компании будут представлять операционные и финансовые результаты за II квартал и I полугодие.

К текущему моменту операционные результаты опубликовали НОВАТЭК, Beluga Group, X5 Group, ММК. Сбербанк представил финансовые результаты по РСБУ.

Отчеты зачастую становятся сильным драйвером для динамики акций. В предстоящий сезон это особенно актуально, так как с 1 июля прекратило действие постановление правительства, позволявшее не публиковать отчетность. Таким образом, есть вероятность, что компании, не раскрывавшие результаты в 2022 г., могут возобновить их публикацию.

Для рынка это важное событие, так как раскрытие результатов позволит оценить, как изменилось состояние бизнеса за год.

( Читать дальше )

Отстающие начали догонять. Какие еще акции могут выстрелить

- 19 июля 2023, 17:48

- |

За последние 3 месяца индекс МосБиржи полной доходности вырос на 17,1%. Многие фишки показывали сильную динамику, но были и отстающие. Они начинают догонять рынок только сейчас.

Например, вчера без весомой причины на 8% выстрелили акции En+ Group. Формальный новостной повод был, но он не так важен, как сформировавшаяся недооценка.

Также без видимой причины ускорились акции X5 Group (+6,2%), ГК Белуга (+4,8%), Fix Price (+4,8%), М.Видео (+4%), ФСК-Россети (+3,7%). Все эти фишки объединяет то, что в предыдущие месяцы они отставали от рынка.

В ближайшие дни тенденция может сохраниться. Аутсайдеры предыдущих дней могут пользоваться повышенным спекулятивным спросом.

Вот 10 бумаг, которые отставали от рынка ранее и могут подскочить в цене в ближайшие дни. В скобках указан потенциал роста, если предположить, что бумаги должны компенсировать отставание от Индекса МосБиржи «брутто» за последние 3 месяца.

( Читать дальше )

Что интересует инвесторов и другие итоги недели

- 15 июля 2023, 16:06

- |

Прошлый выпуск YouTube-шоу «Без плохих новостей» был посвящен стратегии аналитиков БКС на III квартал. Мы получили от зрителей так много вопросов, что на этой неделе решили главной темой сделать ответы. Их вместе с коллегами подготовил глава дирекции инвестиционной аналитики Кирилл Чуйко.

Также в выпуске:

— самые важные новости российских и зарубежных компаний;

— макро-тренды, за которыми важно следить;

— новое в регулировании;

— ответы на вопросы зрителей.

А еще подводим итоги конкурса и анонсируем новый.

Смотреть БПН:

Текстовая версия:

Всем привет! Это шоу Без плохих новостей на канале БКС Мир инвестиций. С вами — Кирилл Чуйко.

Сегодняшний выпуск мы посвящаем ответам на ваши вопросы про российский рынок и российские компании.

Также я расскажу про важные новости недели, прокомментирую странный байбэк Полюса и ослабление рубля. А еще объявлю победителей конкурса и разыграю подарки.

Почему рубль слабый

Почти месяц мы наблюдаем планомерное ослабление рубля. На этой неделе падение приостановилось, но все равно далеко от отметок 90 рублей за доллар и 100 рублей за евро мы не ушли. Почему так?

( Читать дальше )

До исторических максимумов ближе, чем кажется

- 13 июля 2023, 14:34

- |

Как сейчас растет рынок

В недавнем обзоре мы смотрели на динамику российского рынка в долларах (по индексу РТС), чтобы понимать, какой тренд в акциях сформировался вне привязки к курсу рубля. Но есть еще и фактор дивидендов.

Инвестировать в чистый рост Индекса МосБиржи практически невозможно: большинство голубых фишек — это дивидендные бумаги, и выплаты по ним на общем графике просто не отображаются.

Зато их хорошо видно в Индексе полной доходности (MCFTR), который ведет себя как реальный портфель из акций: если приходят дивиденды от каких-то компаний, он их сразу реинвестирует пропорционально во все акции индекса.

Сколько еще расти

С учетом дивидендов (MCFTR) рынок 1,5 года назад падал с пиковых уровней 2021 г. на 51% и затем вырос на 60%. «Голый» индекс МосБиржи терял до 60% и с того времени прибавил 72%.

С точки зрения реального инвестора, у которого все это происходило непосредственно на его счете, это значит следующее: портфель восстанавливается быстрее, чем рынок в среднем.

( Читать дальше )

теги блога БКС Мир Инвестиций

- сбережения

- Apple

- ETF

- Forbes.ru

- Globaltrans

- Headhunter

- IMOEX

- IPO

- jd.com

- Oracle

- paypal

- tcs group

- tencent

- tesla

- vk

- X5 Group

- автоследование

- акции

- Акции РФ

- акции США

- Алроса

- аэрофлот

- биткоин

- бкс

- БПИФ

- бпифы

- брокеры

- валюта

- ВТБ

- Газпром

- Газпром нефть

- Газпромнефть

- геополитика

- голубые фишки

- Гонконг

- дивидендная политика

- Дивидендные акции

- дивиденды

- доллар

- Инвестиции

- инвестиционная идея

- инвестор

- инвесторы в России

- Индекс МБ

- инфляция

- Итоги недели

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- курс валют

- ЛСР

- Лукойл

- Максим Шеин

- Мечел

- МКБ

- Мосбиржа

- мосэнерго

- мтс

- НЛМК

- Новатэк

- Норникель

- обзор рынка

- Облигации

- опрос

- ОФЗ

- офз с переменным купоном

- ПИФ

- пифы

- полюс

- портфель инвестора

- прогноз по акциям

- роснано

- Роснеть

- российские акции

- Россия

- Ростелеком

- рубль

- сбер

- сбербанк

- Северсталь

- Совкомфлот

- Статистика

- США

- татнефть

- технический анализ

- торговые сигналы

- Транснефть

- Транснефть преф

- трейдинг

- Тренды

- третий эшелон

- управляющая компания

- флоатеры

- Фосагро

- ФСК Россети

- ЦБ РФ

- Центробанк

- шорты

- Яндекс

Новости тг-канал

Новости тг-канал