Блог компании БКС Мир инвестиций |Портфели БКС. Аутсайдеры за три месяца обвалились на 12%

- 27 ноября 2024, 10:36

- |

Индекс МосБиржи продолжает торговаться возле нижней границы бокового диапазона в 2500 пунктов. Однако сейчас в устойчивости нижней границы уверенности нет: после последних двух отскоков негатива на рынке только прибавилось. Если поддержка не устоит, следующая цель находится у отметки 2415 п.

Главное

• Краткосрочные идеи оставляем без изменений.

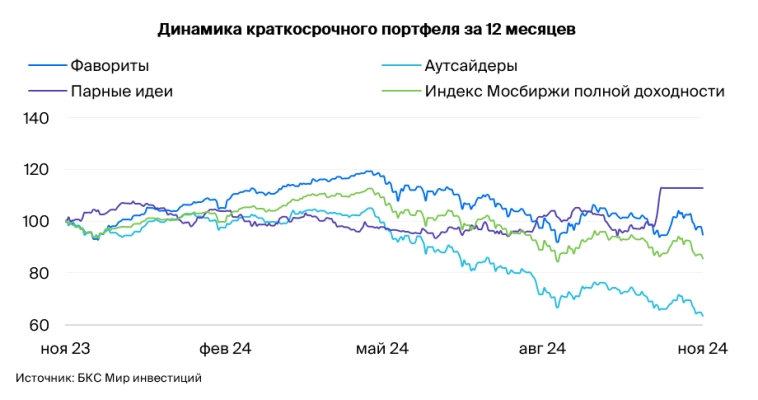

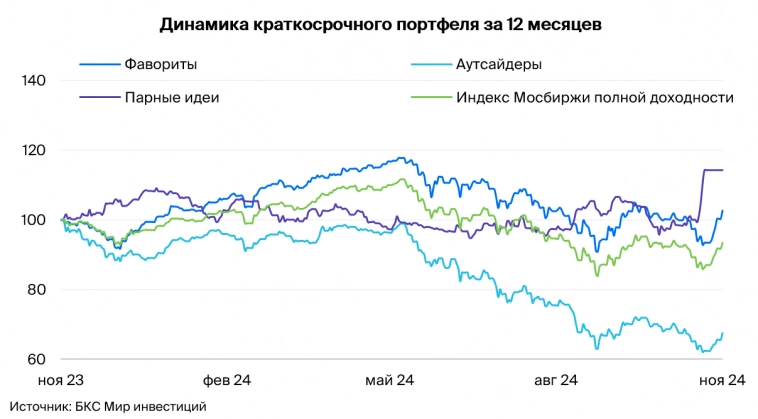

• Динамика портфеля за последние три месяца: фавориты просели на 3%, Индекс МосБиржи снизился на 4%, аутсайдеры упали на 12%.

Краткосрочные фавориты: причины для покупки

Московская Биржа

Сильные показатели за III квартал по МСФО: высокие процентные ставки поддерживают чистые процентные доходы и прибыль. Текущий 2024 г. стал рекордным по прибыли, что дает хорошие ожидания по дивидендам.

OZON адр

Результаты за III квартал показали улучшение рентабельности и умеренную долговую нагрузку. По мнению аналитиков БКС, хорошая отчетность могла снизить беспокойство рынка о финансовом положении компании. Поэтому краткосрочно ждем от бумаги опережающей динамики. Основной риск для идеи — настроения на рынке акций в целом.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Блог компании БКС Мир инвестиций |Дивидендная корзина. Новые налоги и рост ставок — непростая среда для рынка

- 26 ноября 2024, 10:08

- |

Дивидендная корзина — это набор акций российского рынка, по которым ожидаются самые высокие дивиденды. Такой портфель может не только обеспечить поток пассивного дохода, но и обогнать рынок. Мы продолжаем регулярно анализировать все акции и выбирать те, у которых ожидается максимальная дивидендная доходность.

Сохраняем состав дивидендной корзины, несмотря на появление большого количества новых кандидатов на включение с высокими ожидаемыми выплатами и «Позитивным» взглядом аналитиков. Долгосрочное опережение рынка сохраняется.

Главное

• Дивдоходность рынка выросла до 11,2%.

• Корзина за последний месяц уступила рынку почти 3%.

• Долгосрочное опережение рынка сохраняется: снижение лишь на 3,5% за последний год, опережение рынка на 17 процентных пунктов за год.

В деталях

Дивидендная доходность рынка превысила 11%

Слабость рынка в последнее время вместе с плавным повышением прогнозов дивидендов ряда компаний привели к тому, что ожидаемая дивдоходность по Индексу МосБиржи на 12 месяцев вперед выросла до 11,2%.

( Читать дальше )

Блог компании БКС Мир инвестиций |3 бумаги на неделю. Отдельные истории с перспективами роста

- 25 ноября 2024, 10:25

- |

Усиление геополитической напряженности и жесткая денежно-кредитная политика двигают Индекс МосБиржи в направлении 2500 п. Цель недалека: рынку осталось отступить всего на 1,5%. Остановится ли на этом падение — пока не ясно.

После последних двух отскоков в сентябре и октябре этого года негатива на рынке только прибавилось. Поэтому лучше обратить внимание на частные истории, а не на широкий рынок.

• НЛМК: откат после преодоления сопротивления завершен, ждем до +4% к концу недели.

• Хэдхантер: очередная коррекция в рамках восходящего тренда, отскок более вероятен.

• ЛУКОЙЛ: есть силы для выхода из боковика, видим сигнал на покупку.

НЛМК

Акции НЛМК последовательно выходят из нисходящего тренда. После преодоления верхней границы нисходящего канала, бумага скорректировалась и теперь снова готова перейти к росту. Об этом говорят индекс денежного потока, покинувший зону перепроданности, и индикатор схождения/расхождения скользящих средних, образовавший сигнал на покупку на четырехчасовом таймфрейме.

( Читать дальше )

Блог компании БКС Мир инвестиций |Портфели БКС. Транснефть-ап и ВК теперь в аутсайдерах

- 20 ноября 2024, 15:48

- |

Краткосрочно в фокусе у инвесторов остается уровень 2700 пунктов по Индексу МосБиржи, а волатильность на рынке будет повышенной. Геополитический фактор может развернуть ситуацию как в позитивную, так и негативную сторону.

Главное

• Краткосрочные идеи: в аутсайдерах заменили АЛРОСА на Транснефть-ап, МТС — на ВК.

• Динамика портфеля за последние три месяца: фавориты показали нулевую динамику за период, Индекс МосБиржи снизился на 3%, аутсайдеры упали на 13%.

Изменения в аутсайдерах — две замены

АЛРОСА меняем на Транснефть-ап. Акции АЛРОСА скорректировались на 8% в абсолютном выражении и торговались на 25% хуже индекса. Считаем, что весь негатив алмазной отрасли уже в цене и при появлении намеков на улучшение ситуации бумага может отреагировать резко позитивно.

Включаем Транснефть-ап — правительство намерено увеличить налог на прибыль компании с нового стандарта в 25% до 40%. При прочих равных условиях это приведет к сокращению чистой прибыли и дивидендов на 20% после выплаты за 2024 г. следующим летом.

( Читать дальше )

Блог компании БКС Мир инвестиций |Портфели БКС. В списке фаворитов новая бумага — Хэдхантер

- 13 ноября 2024, 17:59

- |

Ближайшая отметка по Индексу МосБиржи — 2800 пунктов. Считаем, что этот уровень станет следующим сопротивлением. Вероятно, с первого раза преодолеть его будет сложно, поэтому возможен технический откат после нескольких дней роста. Тем не менее полагаем, что шансы вернуться к уровню 2900 пунктов по-прежнему высокие.

Главное

• Добавили в фавориты Хэдхантер, а в аутсайдеры вернули Распадскую.

• Динамика портфеля за последние три месяца: динамика котировок фаворитов не изменилась, Индекс МосБиржи снизился на 1%, аутсайдеры упали на 11%.

Изменения — убрали Сбер и НЛМК, добавили Хэдхантер и Распадскую

В фаворитах Сбер меняем на Хэдхантер, учитывая несколько катализаторов до конца года и привлекательную оценку. Хэдхантер в пятницу раскроет финансовые результаты за III квартал, в связи с чем ждем сильных показателей, в особенности по чистой прибыли.

Кроме того, 17 декабря закроется реестр под специальные дивиденды с дивдоходностью 21%. У компании также действует программа выкупа акций с рынка для поддержания котировок. Несмотря на краткосрочные катализаторы и привлекательные долгосрочные перспективы бизнеса, акции Хэдхантера торгуются с невысокой оценкой — с мультипликатором P/E 9x к прогнозному значению прибыли на 2025 г.

( Читать дальше )

Блог компании БКС Мир инвестиций |5 идей в российских акциях. Какие бумаги стоит держать в фокусе

- 13 ноября 2024, 10:32

- |

Российский рынок от майских вершин к текущему моменту снизился почти на 21%, в моменте просадка превышала 28%. Однако последнее падение Индекса МосБиржи в конце октября было выкуплено, обновить дно не удалось — это один из сигналов ослабления падающего тренда. Даже после отскока последней пары недель цены на акции остаются привлекательными на средне- и долгосрочную перспективы.

Эксперты БКС Экспресс выделили главные тренды и отобрали 5 акций российских компаний, которые могут быть интересны на среднесрочном горизонте.

Крепкая акция

• Акции Сбербанка остаются одними из наиболее понятных и привлекательных бумаг на рынке. У банка исторически низкая стоимость фондирования, из-за этого в период роста ставок он может чувствовать себя лучше банковского сектора в целом.

• По итогам октября ключевые финансовые метрики Сбера продолжили расти, несмотря на негативный эффект от роста ключевой ставки: чистые процентные доходы прибавили 3% год к году (г/г), чистые комиссионные доходы — 7% г/г. Чистая прибыль за период выросла на 1%.

( Читать дальше )

Блог компании БКС Мир инвестиций |Дивидендная подборка: покупаем на восстановлении рынка

- 12 ноября 2024, 09:42

- |

Полюс

Крупнейший производитель золота в России и одна из 10 ведущих глобальных золотодобывающих компаний с одной из самых низких себестоимостей добычи.

• Дивидендная доходность — 8,8%.

• Размер дивидендов на акцию — 1301,75 руб.

• Последний день для покупки — 12 декабря 2024 г.

Европлан

Крупнейшая лизинговая компания в РФ, занимающаяся финансовым лизингом легкового и грузового автотранспорта, а также спецтехники.

• Дивидендная доходность — 8,2%.

• Размер дивидендов на акцию — 50 руб.

• Последний день для покупки — 12 декабря 2024 г.

Хэдхантер

Крупнейшая российская компания интернет-рекрутмента, предоставляющая ряд услуг работодателям и специалистам по подбору персонала.

( Читать дальше )

Блог компании БКС Мир инвестиций |5 идей в российских акциях. Топ бумаг на ноябрь

- 06 ноября 2024, 16:02

- |

Российский рынок акций развернулся вверх. Индекс МосБиржи может на краткосрочном горизонте вернуться к 2900 пунктам. Возможность зайти в акции по привлекательным ценам все еще сохраняется. Фундаментально рынок остается недооцененным.

Лучший момент для покупки акций

Фондовый рынок сейчас очень дешевый. Мультипликатор P/E (отношение капитализации к прибыли) упал до 3,8–4х, а дивдоходность по индексу выросла до 9,4%.

Отобрали пять акций российских компаний, которые могут показать хороший результат в ближайшие недели.

Высокие дивиденды и сильная конъюнктура

• Дефицит рабочей силы на рынке РФ сохраняется. Число вакансий и резюме в сентябре выросло на 11% и 24% г/г соответственно. Данный фактор играет в пользу крупнейшей интернет-рекрутмент компании.

• После редомициляции компания готовится выплатить спецдивиденд в размере 907 руб. Доходность при текущих котировках составит более 21% — одна из самых высоких на рынке.

• Хэдхантер анонсировал обратный выкуп акций на сумму более 10 млрд руб. — это около 5% от капитала. Факт байбэка бумаг в условиях напряженности на отечественном рынке может вселить большую уверенность в акционеров, что в конечном итоге капитализируется в рост котировок.

( Читать дальше )

Блог компании БКС Мир инвестиций |3 бумаги на неделю. Перспективы остаются, несмотря на конъюнктуру

- 06 ноября 2024, 09:47

- |

Индекс МосБиржи на прошлой неделе продолжил сдавать позиции, хотя уже не так быстро. При этом уровень в 2500 пунктов стал еще ближе. Если рыночная конъюнктура серьезно не изменится, эта отметка вновь может стать основной точкой разворота тренда. Впрочем, не будем забывать, что ЦБ вполне может поднять ставку до 23%. И чем ближе декабрьское заседание регулятора, тем выше волатильность будет на рынке.

• Полюс: препятствий для роста нет.

• Банк Санкт-Петербург: ждем отскока от поддержки.

• Хэдхантер: рост продолжится.

Полюс

На фоне роста цен на золото у бумаг Полюса есть серьезные перспективы. Устойчивость текущей тенденции подтверждает график. Краткосрочный восходящий тренд еще не расходится с индикаторами разворота, а индексы денежного потока и относительной силы не достигли области перекупленности. Это создает коридор для роста.

Ожидаем, что к концу недели бумаги Полюса будут торговаться в диапазоне 15,4–15,5 тыс. руб. (+1,4–2%).

Полюс: «Нейтральный» взгляд. Цель на год — 17000 руб. / +10,9%

( Читать дальше )

Блог компании БКС Мир инвестиций |5 идей в российских акциях. Рынок на минимумах: на какие бумаги обратить внимание

- 29 октября 2024, 15:58

- |

Российский рынок от майских вершин к текущему моменту снизился почти на 27%, Индекс МосБиржи близок к минимальным уровням с 2023 г. Распродажи последних дней на российском рынке создают хороший момент для покупки качественных акций на средне- и долгосрочную перспективу по выгодным ценам.

Эксперты БКС Экспресс выделили главные тренды и отобрали 5 акций российских компаний, которые могут быть интересны на среднесрочном горизонте.

Крепкая акция

• Акции Сбера остаются одними из наиболее понятных и привлекательных бумаг на рынке. У банка исторически низкая стоимость фондирования, из-за этого в период роста ставок он может чувствовать себя лучше банковского сектора в целом.

• По итогам I полугодия Сбер нарастил чистую прибыль по МСФО на 11%, до 816 млрд руб., и поднял прогноз по годовой рентабельности. Чистая прибыль за 9 месяцев 2024 г. по РПБУ выросла на 5,7% год к году (г/г), до 1193 млрд руб. Локальным драйвером для акций может стать публикация финансового отчета по МСФО за III квартал — он ожидается уже завтра, 30 октября.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал