Блог компании БКС Мир инвестиций |Коррекция на рынке акций. Что говорит статистика?

- 04 февраля 2025, 10:28

- |

В пятницу Индекс МосБиржи из района 3000 пунктов пошел вниз. Ухудшение сентимента на международных рынках может косвенно повлиять и на российский. Ждать ли коррекции и какой она может быть? Об этом в материале.

Статистика по коррекциям

За последние 20 лет Индекс МосБиржи 27 раз терял более 10%. Коррекции на 20%, знаменующие переход в фазу медвежьего рынка, случались вдвое реже — 13 раз. Снижения на 10% или около того фиксировались примерно раз в девять месяцев.

Российский рынок довольно изменчив. В подавляющем большинстве случаев переходы между рыночными фазами (рост или снижение на 20%) происходят в рамках месяца. При этом в подавляющем большинстве случаев, если рынок теряет более 20%, снижение обычно заканчивается на горизонте месяца.

Техническая картина

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог компании БКС Мир инвестиций |Портфели БКС. Мосбиржа перешла в аутсайдеры, Х5 — новый фаворит

- 29 января 2025, 18:05

- |

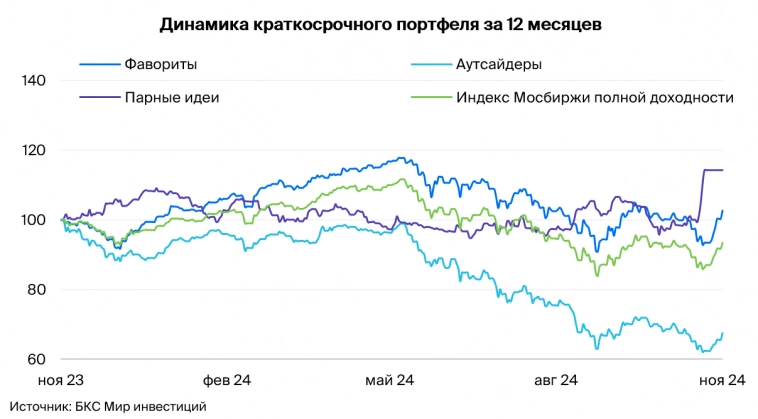

Индекс МосБиржи сейчас зажат в узком боковике. При этом всегда есть вероятность появления неожиданных геополитических новостей, способных привести к резким ценовым колебаниям и вывести рынок вверх или вниз из текущей боковой формации. То же касается и денежно-кредитной политики, поэтому стоит набраться терпения.

Главное

• Краткосрочные идеи: в аутсайдеры включили Мосбиржу, а Novabev убрали, в фавориты добавили X5.

• Динамика портфеля за последние три месяца: фавориты прибавили 16%, опередив Индекс МосБиржи, который показал рост на 11%. Аутсайдеры выросли всего лишь на 3%.

Краткосрочные фавориты: причины для покупки

Новые бумаги

КЦ ИКС 5 (X5)

X5 добавляем в список краткосрочных фаворитов. В ближайшие месяцы компания должна объявить дивидендную политику и размер дивидендов за 2024 г., которые должны включать и специальную выплату за прошлые годы.

Ждем дивдоходность как минимум 18% по этой первой выплате с возможностью превышения нашего прогноза, в зависимости от цели по долгу в дивполитике. Хороший рост выручки в IV квартале 2024 г., о котором Х5 отчиталась вчера, подкрепляет наш «Позитивный» взгляд на фундаментальные перспективы компании.

( Читать дальше )

Блог компании БКС Мир инвестиций |Портфели БКС. В корзине аутсайдеров много новых бумаг

- 22 января 2025, 16:20

- |

За прошедшую неделю Индекс МосБиржи максимально приблизился к отметке 3000 пунктов. Дальнейший рост теперь под вопросом, так как рынок несколько перегрет. Кроме того, сохраняются геополитическая неопределенность, а также фокус на инфляцию.

Главное

• Краткосрочные идеи: из аутсайдеров убрали ОГК-2, ЮГК, Сургутнефтегаз-ао, Распадскую.

• Динамика портфеля за последние три месяца: фавориты упали на 12%, Индекс МосБиржи вырос на 9%, аутсайдеры — всего лишь на 2%.

Изменения в аутсайдерах

Убираем Распадскую, ЮГК, ОГК-2, Сургутнефтегаз-ао и включаем акции ММК, АЛРОСА, Транснефти-ап и ФСК.

Краткосрочные фавориты: причины для покупки

Т-Технологии (ТКС Холдинг)

В I полугодии 2025 г. компания панирует озвучить стратегию на текущий год, что может послужить катализатором. К тому же продолжаем наблюдать рост бизнеса благодаря интеграции Росбанка, что подтверждается отчетом по итогам 11 месяцев 2024 г. Возврат к выплате дивидендов также несет позитив для инвестиционного кейса.

Московская Биржа

( Читать дальше )

Блог компании БКС Мир инвестиций |Портфели БКС. Транснефть-ап и ВК теперь в аутсайдерах

- 20 ноября 2024, 15:48

- |

Краткосрочно в фокусе у инвесторов остается уровень 2700 пунктов по Индексу МосБиржи, а волатильность на рынке будет повышенной. Геополитический фактор может развернуть ситуацию как в позитивную, так и негативную сторону.

Главное

• Краткосрочные идеи: в аутсайдерах заменили АЛРОСА на Транснефть-ап, МТС — на ВК.

• Динамика портфеля за последние три месяца: фавориты показали нулевую динамику за период, Индекс МосБиржи снизился на 3%, аутсайдеры упали на 13%.

Изменения в аутсайдерах — две замены

АЛРОСА меняем на Транснефть-ап. Акции АЛРОСА скорректировались на 8% в абсолютном выражении и торговались на 25% хуже индекса. Считаем, что весь негатив алмазной отрасли уже в цене и при появлении намеков на улучшение ситуации бумага может отреагировать резко позитивно.

Включаем Транснефть-ап — правительство намерено увеличить налог на прибыль компании с нового стандарта в 25% до 40%. При прочих равных условиях это приведет к сокращению чистой прибыли и дивидендов на 20% после выплаты за 2024 г. следующим летом.

( Читать дальше )

Блог компании БКС Мир инвестиций |Портфели БКС. В списке фаворитов новая бумага — Хэдхантер

- 13 ноября 2024, 17:59

- |

Ближайшая отметка по Индексу МосБиржи — 2800 пунктов. Считаем, что этот уровень станет следующим сопротивлением. Вероятно, с первого раза преодолеть его будет сложно, поэтому возможен технический откат после нескольких дней роста. Тем не менее полагаем, что шансы вернуться к уровню 2900 пунктов по-прежнему высокие.

Главное

• Добавили в фавориты Хэдхантер, а в аутсайдеры вернули Распадскую.

• Динамика портфеля за последние три месяца: динамика котировок фаворитов не изменилась, Индекс МосБиржи снизился на 1%, аутсайдеры упали на 11%.

Изменения — убрали Сбер и НЛМК, добавили Хэдхантер и Распадскую

В фаворитах Сбер меняем на Хэдхантер, учитывая несколько катализаторов до конца года и привлекательную оценку. Хэдхантер в пятницу раскроет финансовые результаты за III квартал, в связи с чем ждем сильных показателей, в особенности по чистой прибыли.

Кроме того, 17 декабря закроется реестр под специальные дивиденды с дивдоходностью 21%. У компании также действует программа выкупа акций с рынка для поддержания котировок. Несмотря на краткосрочные катализаторы и привлекательные долгосрочные перспективы бизнеса, акции Хэдхантера торгуются с невысокой оценкой — с мультипликатором P/E 9x к прогнозному значению прибыли на 2025 г.

( Читать дальше )

Блог компании БКС Мир инвестиций |Портфели БКС. Ставка на фаворитов

- 07 ноября 2024, 10:38

- |

Риск снижения Индекса МосБиржи к отметке 2500 пунктов пока не реализовался, и этот уровень остается ближайшей сильной поддержкой для бенчмарка. Тем не менее в краткосрочной перспективе считаем вероятным восходящий тренд.

Главное

• Краткосрочные идеи: состав портфелей остается без изменений.

• Динамика портфеля за последние три месяца: фавориты просели на 6%, Индекс МосБиржи снизился на 7%, аутсайдеры упали на 16%, просев сильнее индекса, как и рассчитывали аналитики БКС.

Краткосрочные фавориты: причины для покупки

ТКС Холдинг

Интеграция Росбанка должна стать новым этапом роста компании, фокус на рентабельность и технологии — это сильные долгосрочные тренды.

Московская биржа

Высокие процентные ставки позитивны для доходов биржи, которая зарабатывает на размещении клиентских средств.

OZON адр

Компания существенно улучшила свою рентабельность в III квартале, при этом оборот бизнеса также рос неплохими темпами. Думаем, что это может придать импульс котировкам бумаги, которая пострадала во время рыночной коррекции.

( Читать дальше )

Блог компании БКС Мир инвестиций |Портфели БКС. Фиксируем прибыль по Норильскому никелю

- 30 октября 2024, 12:25

- |

На фоне жесткой риторики регулятора есть риск продолжения снижения Индекса МосБиржи к отметке 2500 пунктов. Тем не менее в качестве возможной поддержки для фондового рынка акций будет выступать частичный приток ликвидности от дивидендных выплат компаний с отсечкой в октябре – декабре, и, вероятно, мы сможем увидеть отскок.

Главное

• Краткосрочные идеи: в аутсайдерах Норильский никель заменили на ММК, а ЛСР — на ПИК.

• Динамика портфеля за последние три месяца: фавориты просели на 12%, показав результат несколько лучше рынка, Индекс МосБиржи снизился на 13%, аутсайдеры упали на 20%.

Изменения в аутсайдерах

Заработали на падении Норникеля. Котировки просели, рост составил 25% в абсолютном выражении, на 15 п.п. хуже Индекса МосБиржи. Фиксируем прибыль по Норильскому никелю после выхода хороших операционных результатов и сильной коррекции с начала года. Акции компании уже торгуются с дисконтом 30% по Р/Е, и маневров для дальнейшей коррекции в ближайшее время не видим. Долгосрочно у аналитиков БКС «Нейтральный» взгляд на Норильский никель на фоне низких прогнозных цен на металлы и дивидендов.

( Читать дальше )

Блог компании БКС Мир инвестиций |Что делать, если Индекс МосБиржи не удержится на поддержке?

- 23 октября 2024, 15:05

- |

Порой события на рынке развиваются так стремительно, что поспеть за ними попросту невозможно. На такой случай стоит иметь заранее заготовленный план, чтобы в переломный момент быстро принять обдуманное решение. Рассказываем, как защитить портфель от просадки, если Индекс МосБиржи пробьет октябрьские поддержки.

Почему рынок может упасть?

•Высокие ставки затрудняют жизнь бизнесу, поскольку масштабировать деятельность за счет заемного капитала становится гораздо дороже. Вместе с тем большую популярность обретают инструменты с фиксированной доходностью: вклады, облигации и прочее. На этом фоне происходит дополнительный отток ликвидности из акций. Уже в эту пятницу ЦБ, вероятно, повысит ставку еще сильнее. Кроме того, сигналов о переходе к смягчению ДКП или хотя бы намеков на ее стабилизацию пока не видно.

• Новые санкции. На днях в СМИ появилась информация о том, что ЕС планирует ужесточить санкции против российского СПГ и нефти. В США уже пообещали новый пакет ограничений.

• Техническая картина также выглядит неоднозначно. Скорректированная майская трендовая уже неоднократно сдерживала зарождавшийся отскок. Поддержка на 2730–2750 пока остается в силе, но нужно быть готовым ко всему.

( Читать дальше )

Блог компании БКС Мир инвестиций |Портфели БКС. Аутсайдеры помогают зарабатывать

- 23 октября 2024, 13:50

- |

До решения ЦБ по ключевой ставке 25 октября рынок, вероятно, продолжит консолидироваться на текущих уровнях, при этом активность инвесторов ожидаем невысокую.

Главное

• Краткосрочные идеи: без изменений.

• Динамика портфеля за последние три месяца: фавориты просели на 6%, Индекс МосБиржи — снизился на 7%, аутсайдеры упали на 13%.

Краткосрочные фавориты: причины для покупки

• ТКС Холдинг — возврат к дивидендам и сильная история.

• Мосбиржа — высокие процентные ставки дают возможность наращивать процентные доходы компании. Мосбиржа извлекает выгоду из текущей жесткой монетарной политики.

• Ozon — ждем роста котировок при развороте рынка акций вверх, учитывая долгосрочные перспективы роста оборота и улучшения рентабельности бизнеса.

• Яндекс — ждем, что сильные результаты за III квартал в конце октября поддержат котировки, тогда как оценка остается привлекательной для устойчиво растущего бизнеса (14x P/E 2025п).

• Татнефть — отдаем предпочтение Татнефти по трем причинам: у нее один из самых высоких потенциалов роста справедливой стоимости в полностью оцененном секторе.

( Читать дальше )

Блог компании БКС Мир инвестиций |Металлургия и добыча: календарь корпоративных событий на IV квартал

- 16 октября 2024, 15:13

- |

Северсталь

Взгляд: «Нейтральный». Цель на год — 1600 руб. / +28%

21–25 октября — финансовые (МСФО) и операционные результаты за III квартал 2024 г.

Базово не ждем сюрпризов и полагаем, что результаты будут устойчивыми на фоне все еще стабильных внутренних цен на сталь. Вместе с тем не исключаем, что свободный денежный поток может быть ниже предыдущих периодов в результате более высоких капитальных затрат.

ММК

Взгляд: «Позитивный». Цель на год — 64 руб. / +44%

17–24 октября — финансовые (МСФО) и операционные результаты за III квартал 2024 г.

Прогнозируем относительно стабильные результаты на фоне устойчивых внутренних цен, хотя более высокие капитальные затраты могут оказать давление на свободный денежный поток. Полагаем, что менеджмент не будет рекомендовать дивиденды за квартал, ограничиваясь пока полугодовыми выплатами.

Мечел/Мечел ап

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал