Блог компании БКС Мир инвестиций |5 идей в российских акциях. Рынок падает, выбираем интересные бумаги

- 28 августа 2024, 18:26

- |

Эксперты БКС Экспресс выделили главные тренды и отобрали 5 акций российских компаний, которые могут быть интересны на среднесрочном горизонте.

Крепкая акция

Акции Сбербанка остаются одними из наиболее понятных и привлекательных бумаг на рынке. У банка исторически низкая стоимость фондирования, из-за чего в период роста ставок он может чувствовать себя лучше банковского сектора в целом. По итогам I полугодия Сбер нарастил чистую прибыль на 11%, до 816 млрд руб. Ранее глава Сбера Герман Греф отмечал, что ожидает роста прибыли по итогам 2024 г. — банк может выплатить крупные дивиденды по итогам года. Аналитики БКС Мир инвестиций прогнозируют 14,6% дивдоходности на горизонте 12 месяцев.

Сбербанк-ао. Взгляд БКС: «Позитивный». Цель на год — 390 руб./ +48%

Высокий коэффициент

Ключевой фактор инвестиционной привлекательности акций Газпром нефти — коэффициент дивидендных выплат выше, чем в среднем по отрасли. За 2023 г. компания направила на дивиденды 75% от чистой прибыли по МСФО против около 50% у большинства конкурентов. Совокупная дивдоходность за 2023 г. составила 10,6%.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 3 )

Блог компании БКС Мир инвестиций |Портфели БКС. Аутсайдеры помогают зарабатывать

- 28 августа 2024, 15:10

- |

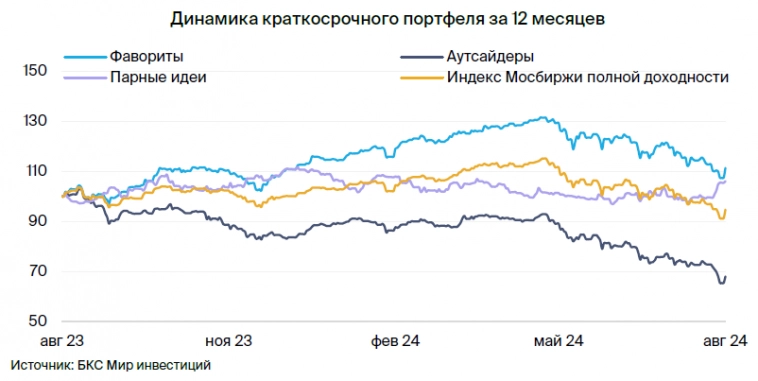

В долгосрочной перспективе текущие цены на акции многих компаний уже выглядят привлекательно, поэтому полагаем, что вскоре может активизироваться интерес со стороны долгосрочных инвесторов. Наши аутсайдеры — бумаги со ставкой на падение рынка — снизились на 24%, поддержав динамику нашего портфеля за последние 3 месяца.

Главное

• Краткосрочные идеи: без изменений в портфелях.

• Динамика портфеля за последние три месяца: фавориты упали на 14%, Индекс МосБиржи — на 15%, аутсайдеры — на 24%.

В деталях

• Сбер — сильная маржа и рентабельность, несмотря на рост процентных ставок.

• ТКС — рост бизнеса и клиентской базы отражается в сильных финансовых результатах, возврат к дивидендам.

• ЛУКОЙЛ / Газпром нефть — устойчивые финансовые показатели на фоне сильного баланса и бизнес-модели, высокие дивиденды в отрасли.

• Ozon — оценка привлекательнее после коррекции, претендент на лидерство в сфере онлайн-торговле.

• Мосбиржа — защитная история, поддержка высоких процентных ставок.

( Читать дальше )

Блог компании БКС Мир инвестиций |Металлургия vs Транспорт — что рентабельнее в III квартале 2024

- 13 августа 2024, 11:01

- |

Мы продолжаем сравнение различных секторов на основе Стратегии БКС для российского рынка акций на III квартал. Сегодня рассмотрим бумаги двух отраслей российской экономики. Cогласно прогнозу, одна из них способна опередить рынок, а другая — отстать от него.

Сектор Металлургии и добычи выглядит одним из лидеров ожидаемого повышения стоимости. Средний потенциал удорожания входящих в него акций составляет 35% на горизонте года. Однако это не значит, что все они будут демонстрировать равномерный рост цены. Внутри сектора можно выделить несколько подсекторов с неоднородными среднесрочными перспективами.

Прежде всего отметим подгруппу представителей сектора черной металлургии (Северсталь, НЛМК, ММК, Мечел-ао, Мечел-ап). Сталелитейные предприятия сумели адаптироваться к внешнему санкционному давлению. Они (кроме Мечела) возобновили выплату дивидендов, в том числе и промежуточных. Однако после годовых дивидендных отсечек перспективы акций Северстали, НЛМК и ММК выглядят в целом нейтральными. Их курс способен повыситься вместе с рынком в пределах 20–47% на годовом горизонте.

( Читать дальше )

Блог компании БКС Мир инвестиций |Космический выпуск «Без плохих новостей»!

- 13 апреля 2024, 16:01

- |

В специальном выпуске «Без плохих новостей» рассказываем про туземун на фондовом рынке, называем топ компаний с космическими бизнес-показателями, сравниваем инвесторов с покорителями Вселенной и, конечно, разыгрываем космические подарки.

Ведущий — Максим Шеин, директор по работе с состоятельными клиентами УК БКС.

Смотреть БПН:

Текстовая версия:

Всем привет! Это специальный космический выпуск шоу Без плохих новостей. С вами Максим Шеин.

Фондовый рынок чем-то похож на спорт, чем-то на казино, а чем-то на космос. Безграничный и великий, он пугает своей сложностью, манит невероятными возможностями.

63 года назад Юрий Гагарин полетел в космос. В честь этого великого события мы сегодня ведем шоу из Музея космонавтики. В этом выпуске расскажем, что такое туземун на фондовом рынке, назовем топ компаний с космическими бизнес-показателями, а также выясним, что общего у инвесторов и покорителей Вселенной. И, конечно, разыграем космические подарки.

( Читать дальше )

Блог компании БКС Мир инвестиций |Полюс, Polymetal, Селигдар. Оцениваем их акции в золоте

- 28 декабря 2023, 13:40

- |

1. Полюс

Главная золотая фишка на российском рынке и одна из самых маржинальных компаний во всей мировой индустрии. Это значит, что у Полюса чувствительность к цене металла минимальна, и его бизнес интересен сам по себе.

На графике это неплохо видно: акции здорово росли в 2020–2021 гг. на ожиданиях разработки Сухого Лога, но потом откатились с пиковых 3,7 грамма за акцию в более проторгованный коридор 1,5-2 грамма.

За год против металла Полюс так и не вырос. Это намекает на то, что цена близка к справедливой и может расти только вместе с золотом. Унция подорожала на 12% в долларах и 42% в рублях, а Полюс в граммах подешевел на 5%.

2. Polymetal

Второй по весу добытчик на рынке, причем с более смешанным портфелем металлов, в частности, добыча серебра занимает порядка 15–20% в выручке Polymetal. Поэтому опять же привязка к золоту не жесткая.

( Читать дальше )

Блог им. bcs |Что будет, если купить все топовые акции поровну

- 18 сентября 2023, 16:33

- |

Больше триллиона рублей

Стратегия равных весов (equal weight) — одна из старейших на западных рынках. Есть индексы США, которые берут основные акции в одинаковых долях, и они показывают опережающую динамику на протяжении многих лет.

В России, где всего несколько компаний несут на себе почти весь Индекс МосБиржи (более половины приходится на топ-5 фишек и две трети на топ-10), можно не набирать десятки и сотни акций, а обойтись самыми крупными.

Например, взять только компании дороже 1 трлн. Их сейчас 12 штук, и их состав за последние годы почти не поменялся. Это самые проторгованные и популярные бумаги, лидеры базовых отраслей экономики РФ.

Что из этого получается

Для сравнения берем период с начала этого года (ралли-2023), весь предыдущий год до событий февраля и до сегодняшнего дня (прошел 1 год, 8 мес. и более двух недель), ровно три последних года, пять, семь и десять лет.

( Читать дальше )

Блог компании БКС Мир инвестиций |Государственные или частные. У каких компаний лучше растут акции

- 24 августа 2023, 15:33

- |

Компании с госучастием

На Мосбирже есть любопытный индикатор — индекс акций компаний с госучастием (SCI). Он не торгуется ежедневно и обновляется лишь раз в год, но в принципе этого достаточно, чтобы сделать расчеты и выводы.

Индекс SCI неплохо структурирован. В нем собраны 15 крупнейших компаний, которые хотя бы частично управляются правительством или Росимуществом. Большинство из них является голубыми фишками российского рынка.

Основной вклад в рост акций госсектора (более 50% суммарно за одиннадцать лет и выше 100% в среднем) сделали всего три бумаги: Газпром нефть, Роснефть и Сбербанк. Даже без учета дивидендов долгосрочно они в хорошем плюсе.

Также стоит отметить еще четыре фишки, которые сильно повлияли на рост индекса госсектора, несмотря на их более скромный вес: Татнефть, АЛРОСА, ОАК и НМТП — в среднем более 90% прироста за те же одиннадцать лет.

( Читать дальше )

Блог компании БКС Мир инвестиций |Топ-5 акций-лидеров и пятерка аутсайдеров августа

- 22 августа 2023, 14:25

- |

В августе рынок исполнил 3200 п. по индексу МосБиржи — на возникшем противостоянии около уровня волатильность закономерно повысилась. Смотрим на лидеров и отстающих месяца, оцениваем перспективы курса бумаг на сентябрь.

По плану

Ралли российского рынка на фоне дивидендов, масштабной девальвации рубля и прогресса с редомициляцией подкинуло индекс к расчетным 3200 п. А затем у участников на повышение уже возникло желание зафиксировать большую прибыль, да и игроки на понижение активизировались. Отсюда рост волатильности и размашистые движения индекса и бумаг.

На пике рынка у индекса было почти +50%, сейчас чуть меньше — 46%. У инвесторов были безусловные фавориты, но есть и акции, которые на этапе ралли явно проиграли рынку. Оценим пятерку лидеров роста и топ-5 отстающих бумаг за месяц из индекса акций МосБиржи, спрогнозируем их дальнейший курс.

Топ-5

• Ozon (+35%)

• Globaltrans (+24%)

• Московская биржа (+21%)

• ФСК-Россети (+21%)

• ВТБ (+21%)

( Читать дальше )

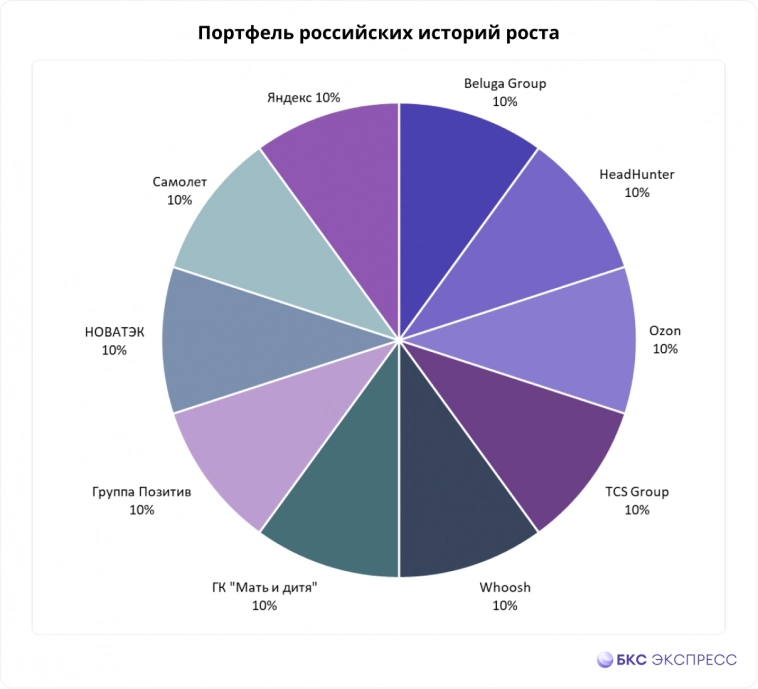

Блог компании БКС Мир инвестиций |Портфель российских «Акций роста». Ребалансировка

- 25 июля 2023, 17:30

- |

Опережающую рынок динамику показали акции:

— Beluga Group

— HeadHunter

— Группа Позитив

— Самолет

— ГК «Мать и дитя»

— Полюс

— Ozon

В рамках ребалансировки из структуры портфеля выбывают акции Полюса и Сегежи. Им на замену пришли НОВАТЭК и Whoosh.

Полюс

В свете запуска выкупа акций Полюсом имеет смысл исключить акции из портфеля. После завершения выкупа у компании заметно вырастет долговая нагрузка. Перспективы использования квазиказначейского пакета не до конца ясны.

Полюс остается историей роста благодаря ожидаемому старту проекта Сухой лог —месторождение является одним из крупнейших в мире с запасами в 40 млн унций золота. Проект находится на стадии подготовки к разработке, ранее компания отмечала, что запуск ожидается лишь в 2027 г. Правда, в последнем отчете говорится о пересмотре сроков. При этом в моменте оценка акций близка к справедливой, существенного потенциала роста нет.

( Читать дальше )

Блог компании БКС Мир инвестиций |Что интересует инвесторов и другие итоги недели

- 15 июля 2023, 16:06

- |

Прошлый выпуск YouTube-шоу «Без плохих новостей» был посвящен стратегии аналитиков БКС на III квартал. Мы получили от зрителей так много вопросов, что на этой неделе решили главной темой сделать ответы. Их вместе с коллегами подготовил глава дирекции инвестиционной аналитики Кирилл Чуйко.

Также в выпуске:

— самые важные новости российских и зарубежных компаний;

— макро-тренды, за которыми важно следить;

— новое в регулировании;

— ответы на вопросы зрителей.

А еще подводим итоги конкурса и анонсируем новый.

Смотреть БПН:

Текстовая версия:

Всем привет! Это шоу Без плохих новостей на канале БКС Мир инвестиций. С вами — Кирилл Чуйко.

Сегодняшний выпуск мы посвящаем ответам на ваши вопросы про российский рынок и российские компании.

Также я расскажу про важные новости недели, прокомментирую странный байбэк Полюса и ослабление рубля. А еще объявлю победителей конкурса и разыграю подарки.

Почему рубль слабый

Почти месяц мы наблюдаем планомерное ослабление рубля. На этой неделе падение приостановилось, но все равно далеко от отметок 90 рублей за доллар и 100 рублей за евро мы не ушли. Почему так?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал