bondsreview

Мосгорломбард отчитался по МСФО и РСБУ за 2022 год. Выручка выросла в 3,3 раза до 1,4 млрд. рублей.

- 04 мая 2023, 15:25

- |

АО «МГКЛ» (управляющая компания ГК «Мосгорломбард») раскрыло бухгалтерскую отчетность за 2022 год по МСФО и РСБУ. Консолидированная выручка группы компаний выросла в 3,3 раза, составив 1,427 млрд. руб. Показатель EBITDA достиг 355 млн. руб., что в 6,8 раза превышает результат предыдущего года.

ГК Мосгорломбард (далее – ГК) управляет сетью ломбардов в Москве и МО. С 2020 года количество объектов увеличилось больше, чем в шесть раз. Основным видом деятельности ГК является выдача займов под залог ювелирных украшений, ликвидных гаджетов и меховых изделий, а также комиссионная деятельность. Общий портфель займов по итогам 2022 года составил 682 млн. рублей. При этом доля ювелирных украшений выросла с 85% до 93%.

По первоначальному бизнес-плану развития ГК должна была открыть 200 объектов до конца 2022 года, при этом плановый убыток 2022 года должен был составить около 100 млн. рублей. Однако, с учетом своевременной корректировки стратегии развития и эффективных управленческих решений по изменению тарифной политики, чистая прибыль ГК по составила 2,3 млн. рублей (чистый убыток 2021 года по МСФО составил 107 млн. рублей).

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Селектел - прибыльный провайдер IT инфраструктуры из России

- 28 апреля 2023, 14:00

- |

На российском рынке среди IT-компаний присутствуют не только голубые фишки, есть и компании роста с интересной историей. Одна из них — Selectel.

Selectel оказывает полный спектр IaaS услуг (IaaS — “инфраструктура как услуга”): от услуг ЦОД (12% выручки) до выделенных серверов, собственной облачной платформы и верхнеуровневых PaaS продуктов (88% выручки). Сайт Селектела тут

Компания ещё интересна тем, что основным владельцем является Вячеслав Мирилашвили — тот самый, который основал Вконтакте вместе с Павлом Дуровым.

Множество известных компаний пользуется продуктами Selectel: X5Group, VK, ПИК, Самокат и Додо Пицца.

На публичном рынке компания представлена двумя выпусками биржевых облигаций. Selectel размещал первый выпуск бондов в январе 2021 года на 3 млрд рублей по ставке 8,5%. В ноябре 2022 года, компания выпустила 2-й выпуск бондов так же на 3 млрд рублей и на 3 года по ставке 11,5% годовых.

( Читать дальше )

Залоговые займы - драйвер развития финансового сектора

- 12 апреля 2023, 11:43

- |

Доля залоговых займов составила 2% от совокупного портфеля выданных в 2022 г в России, однако этот сегмент растёт сильно опережающими рынок темпами.

Кажется, в текущей экономической ситуации этот сегмент кредитования будет самым устойчивым и развивающимся. И особую нишу в нём занимают займы под залог авто, которые, вероятно, будут драйвить весь сектор.

И если раньше на рынке был только один игрок – CarMoney, который, по сути, и создал этот сегмент, то сейчас количество таких игроков медленно, но верно растёт («Лайм займ», «Центрофинанс», «Быстроденьги»).

Бизнес-модель залоговых МФО близка к банковской, однако обладает рядом существенных преимуществ.

На днях “Ведомости” выпустили большой материал председателя комитета «Опоры России» по финрынкам, где подробно анализируется потенциал развития рынка МФО:

www.vedomosti.ru/opinion/columns/2023/04/03/969187-potentsial-razvitiya-rinka-mfo

CarMoney - новый Тинькофф на рынке залогового кредитования?

- 10 апреля 2023, 12:41

- |

CarMoney до 2023 года была на фондовом рынке в фокусе только у инвесторов в облигации МФО. Однако, в этом году финтех-сервис привлёк 225 млн рублей в акционерный капитал через закрытое размещение.

Компания масштабируется, быстро растёт и захватывает пустующую нишу между банками и “классическими МФО”. Переосмыслив модель традиционного микрокредитования, CarMoney стала скорее IT-компанией на рынке залоговых займов с огромным потенциалом развития.

Основатель CarMoney недавно дал большое интервью “Ведомостям”, которое стоит внимательно прочесть всем, кто следит за банковским и финансовым сектором:

https://www.vedomosti.ru/technologies

Золотые облигации Селигдара: лучшая альтернатива для защиты капитала от инфляции?

- 30 марта 2023, 12:09

- |

Селигдар — одна из самых интересных золотодобывающих компаний, которая представлена на российском фондовом рынке. Можно долго говорить о том, что компания входит в топ-10 по объемам добычи, имеет активы в виде добычи олова и разрабатывает один из самых перспективных проектов под названием Кючус — но вместо этого лучше просто посмотреть на график акций.

История капитализации компании (за 7 лет рост в 12 раз!), как правило, зависит от роста финансовых показателей — компания их всегда планомерно наращивала.

( Читать дальше )

Группа “ВИС”: как инфраструктурный инвестор чувствует себя в России сегодня

- 29 марта 2023, 13:09

- |

Нынешнее время в России тяжелое – западные инвесторы и инвестбанки от нас отвернулись, длинных денег не дают. При этом в стране есть внутренние источники финансирования – о них и поговорим в рамках обзора Группы “ВИС”.

Группа “ВИС” – один из лидеров инфраструктурного рынка, во время пандемии была включена в перечень системообразующих организаций России. Холдинг в рамках государственно-частного партнерства инвестирует в создание различных объектов инфраструктуры: мостов, автодорог, медицинских центров и многого другого.

К 2023-му сдано уже 100 объектов, в прошлом году открыли движение по новой дороге в обход Хабаровска – это первый скоростной платник на Дальнем Востоке.

Сегодня холдинг включает в себя несколько десятков «дочек», более 3 тыс. сотрудников и собственный строительный блок. Имеет дивизиональную структуру и все ГЧП-проекты реализует «под ключ».

Суть бизнеса Группы “ВИС” довольно понятно изложили они сами в трехминутном ролике на ютубе:

( Читать дальше )

SOKOLOV выплатил первые купоны по облигациям в размере 100,23 млн рублей

- 28 марта 2023, 16:00

- |

Ювелирный холдинг SOKOLOV провел первую выплату купонов по облигациям своего дебютного выпуска. Сумма первого купонного дохода составила 100,23 млн рублей.

Размер выплаченных доходов, а также иных выплат в расчете на одну ценную бумагу эмитента составил 33,41 рублей.

Дебютное размещение облигаций входящего в состав ювелирного холдинга SOKOLOV АО «Ювелит» состоялось 27 декабря 2022 года на Московской Бирже. Организаторами размещения выступили Газпромбанк, МКБ и Тинькофф Банк, BCS Global Markets. Объем размещения составил 3 млрд рублей при номинальной стоимости облигации в 1000 рублей сроком на 3 года и купонным периодом 91 день по ставке купона 13,40%.

Владимир Дьяконов, финансовый директор холдинга SOKOLOV:

Выплата купонов осуществлена в полном объеме в установленный срок. Безупречное выполнение взятых на себя в рамках облигационного займа обязательств и формирование имиджа надежного эмитента – стратегически важная для нас задача в контексте планов компании по выходу в публичное поле (IPO).

( Читать дальше )

Группа «ВИС» - заявки на размещение облигаций откроются 30 марта

- 28 марта 2023, 11:31

- |

Группа «ВИС» реализует инфраструктурные проекты по всей России: мосты, автодороги, медцентры и многое другое. Имеет опыт размещения биржевых облигаций: в 2020-2021 году успешно разместила два выпуска облигаций на сумму 4,5 млрд рублей.

Параметры нового выпуска:

👉 Объем до 3 млрд руб;

👉 Номинал 1000 руб;

👉 Срок обращения 1092 дня, купонный период 91 день;

👉 Ориентир доходности: не более 475 б.п. к ОФЗ (3-х летние ОФЗ сейчас торгуются с доходностью 9% годовых).

Кредитный рейтинг у Группы «ВИС»:

☝️ АКРА — A(RU);

☝️ Эксперт РА — ruA.

Будете участвовать?

Предложение держателям облигаций Ломбард Мастер по замене ПВО

- 20 марта 2023, 11:37

- |

Вниманию владельцев облигаций ООО Ломбард Мастер!

Официальное предложение держателям по замене ПВО на ООО «РКТ» раскрыто в ЦРКИ:

www.e-disclosure.ru/portal/event.aspx?EventId=c0AzmMPWW0iXfzrAJQ1cGA-B-B

Действительно до 31.03.

В случае отклика 50%+держателей будет проведено ОСВО в электронной форме.

Количество собранных голосов на текущий момент, по данным ООО «РКТ»

Контакты представителя владельцев облигаций ООО «РКТ»:

+79854891863

@VadimKelmishkayt

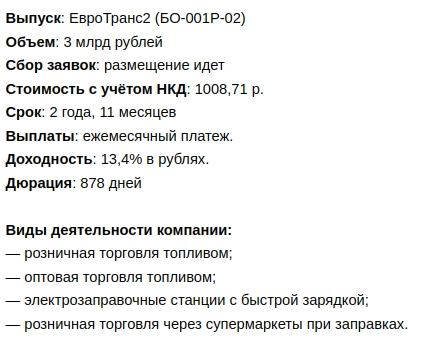

ЕвроТранс успешно выпустил облигации по ставке 13,4% годовых

- 16 марта 2023, 12:53

- |

ЕвроТранс продолжает выходить на публичный долговой рынок (ранее они успешно разместили выпуск на 3 млрд рублей под 13,5% годовых). Подписка на второй выпуск объемом в 3 млрд рублей полностью закрыта, спрос на облигации превысил объем размещения.

Главное преимущество данных облигаций — ежемесячный купон, который можно реинвестировать. Так же стоит отметить, что “тело” первого выпуска облигаций торгуется выше номинала — в районе 101%, т.е. те кто участвовал в размещении сразу заработали после начала торгов.

Компания прибыльная, мультипликатор Чистый долг/EBITDA в районе 1,2 — хорошая идея для диверсифицированного облигационного портфеля.

теги блога bondsreview

- bitcoin

- buyback

- CarMoney

- Freedom Holding

- globaltrans

- Glorax

- IBO

- IDF Eurasia

- IPO

- IPO 2023

- IPO 2024

- ipo2024

- Mercury Retail Group

- or group (обувь россии)

- OZON

- Segezha Group

- selectel

- smartlabonline

- softline

- SPO

- tesla

- VK

- Whoosh

- АйДи Коллект

- акции

- Астра

- афк система

- Аэрофьюэлз

- банки

- Биннофарм Групп

- биткоин

- ВДО

- вис финанс

- вклады

- гарант-инвест

- гк «сегежа»

- Глоракс

- Группа ВИС

- Группа ЛСР

- Группа Позитив

- гтлк

- ГТЛК облигации

- день инвестора

- дефолт

- Джетленд (JetLend)

- дивиденды

- европлан

- ЕвроТранс

- займер

- зеленые облигации

- инсайдерская торговля

- кармани

- краудлендинг

- краудлендинговая платформа

- криптовалюта

- м.видео

- МВ ФИНАНС

- металлоинвест

- минфин ульяновской области

- мосгорломбард

- Мосгорломбард (МГКЛ)

- москвская область

- мсб-лизинг

- МТС-Банк

- мфк мани мен

- облигации

- обувьрус

- ОЗОН Фармацевтика

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- оферта по облигациям

- офз

- оффтоп

- первичное размещение облигаций

- Первое коллекторское бюро

- первый ювелирный (пюдм)

- привилегированные акции

- прогноз компании

- прогноз по акциям

- размещение облигаций

- редомициляция

- Рентал ПРО

- реструктуризация

- роснано

- самолет

- светофор групп

- сделки M&A

- Сегежа групп

- селектел

- Селигдар

- совкомфлот

- СПб Биржа

- талан-финанс

- тгк-14

- технический дефолт

- Элемент

- эр-телеком холдинг

- эталон