SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. digitalnomadinvestor |Продолжаю набирать облигации для регулярного дохода для реинвестирования

- 25 января 2025, 02:09

- |

Продолжаю набирать облигации в портфель. Писал ранее о принципах по котором их выбираю тут. Упрощенно говоря, это некоторое подобие краудлендинга, только менее рискованное, т.к. дефолтов тут должно быть в разы меньше.

Купоны и деньги полученные с амортизации облигаций перекидываю обратно в новые закупаемые облигации и/или акции и фонды.

Так же этот подход, как по мне, куда лучше должен работать чем так популярные в последнее время дивидендные зарплаты и пассивные доходы на дивидендных акциях.

Были куплены следующие облигации:

- Нафтатранс Плюс БО-04 (RU000A105CF8)

- Бизнес Альянс 1Р-01 (RU000A105YQ9)

- Домодедово Фьюэл Фасилитис (RU000A105MP6)

- Соколов выпуск 1 (RU000A105PK0)

ОФЗ покупал до того как решил пробовать описанную стратегию с облигациями. Продавать не стал, пусть лежит до погашения. Отчасти она «портит» доходность.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Блог им. digitalnomadinvestor |Вероятность дефолтов эмитентов

- 31 декабря 2024, 12:36

- |

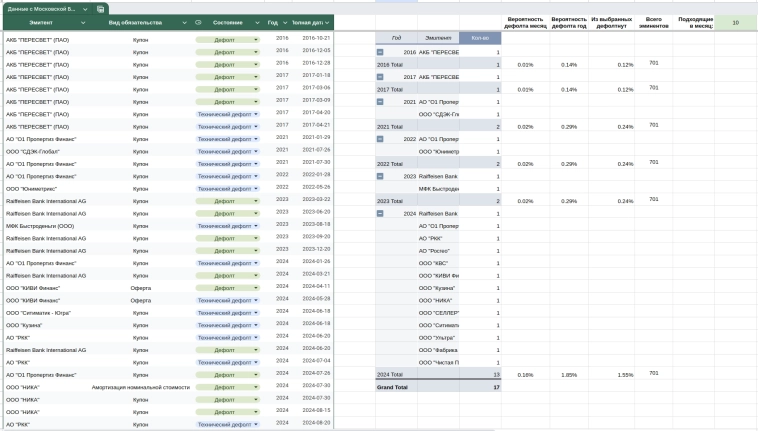

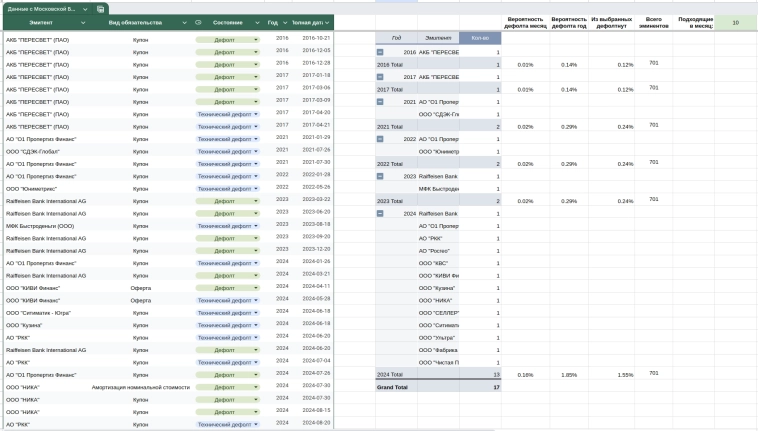

В прошлом сообщении написал о своих планах на 2025, если кратко: инвестировать в ВДО (высокодоходные облигации) со сроком погашения 1-1.5 года, держать до погашения, на кредитные рейтинги не смотреть, брать с максимальной доходностью. Подробнее по ссылке https://smart-lab.ru/blog/1100487.php

Решил прикинуть, а какие все же шансы что эмитент дефолтнется со своими облигациями.

Данные по дефолтам эмитентов взяты с сайта Московской биржи https://www.moex.com/ru/listing/emidocs.aspx?type=4&pageNumber=3

Вот данные по крупнее из сводной таблицы:

( Читать дальше )

Решил прикинуть, а какие все же шансы что эмитент дефолтнется со своими облигациями.

Данные по дефолтам эмитентов взяты с сайта Московской биржи https://www.moex.com/ru/listing/emidocs.aspx?type=4&pageNumber=3

Вот данные по крупнее из сводной таблицы:

( Читать дальше )

Блог им. digitalnomadinvestor |Облигационный Lending

- 30 декабря 2024, 20:20

- |

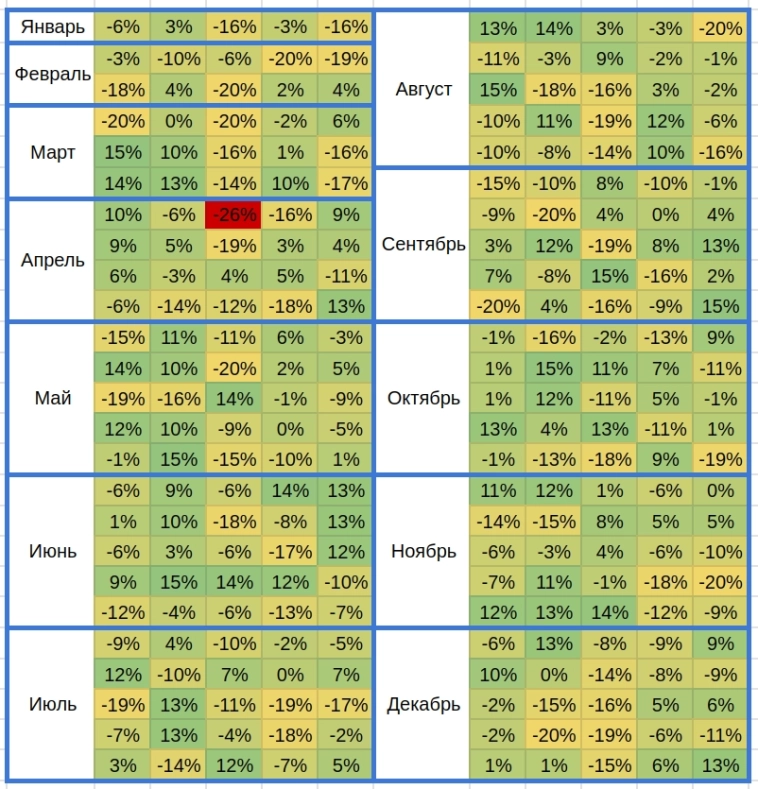

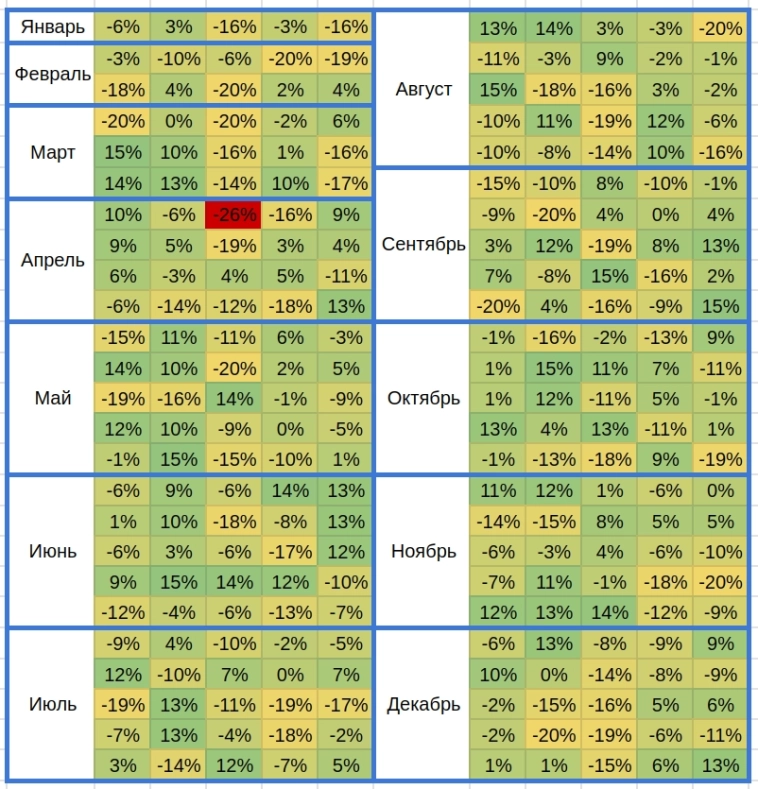

В новом году буду активнее вкладываться в облигации со сроком погашения до 1 года, может 1.5 максимум. Суть подхода частично изложена на картинке.

Художник из меня не очень, поэтому попробовал изобразить это в Excel. На значения процентов не обращайте внимания. Просто не хотелось вписывать туда длинные названия облигаций. Одна клетка — одна облигация. Значение — как будто бы изменение цены облигации (случайная цифра).

Все чаще, в том числе на конференции смартлаба говорили о том что самое время сейчас вкатываться в облигации. Раньше мне это казалось какими-то унылыми инвестициями для пенсионных фондов, цель которых заработать меньше депозита, но чуть больше официальной инфляции.

Но давайте прикинем плюсы по сравнению с акциями, в том числе дивидендными. Если вы покупаете акцию, вырастет она или нет — знать вы не можете, если вы не располагаете инсайдерской информацией. С дивидендами тоже далеко не факт, что выплатят, тем более в случае если очередная какая-то ЖОПА замаячит.

Облигация, купленная по цене дешевле номинала со значительной долей вероятности будет выплачена, по цене номинала. Т.е. рост цены изначально заложен. Купонные выплаты не гарантированы конечно (эмитент может дефолтнуться), но в отличие от дивидендов — купоны эмитент платить обязан. Если не платит, то это уже серьезная проблема.

( Читать дальше )

Художник из меня не очень, поэтому попробовал изобразить это в Excel. На значения процентов не обращайте внимания. Просто не хотелось вписывать туда длинные названия облигаций. Одна клетка — одна облигация. Значение — как будто бы изменение цены облигации (случайная цифра).

Все чаще, в том числе на конференции смартлаба говорили о том что самое время сейчас вкатываться в облигации. Раньше мне это казалось какими-то унылыми инвестициями для пенсионных фондов, цель которых заработать меньше депозита, но чуть больше официальной инфляции.

Но давайте прикинем плюсы по сравнению с акциями, в том числе дивидендными. Если вы покупаете акцию, вырастет она или нет — знать вы не можете, если вы не располагаете инсайдерской информацией. С дивидендами тоже далеко не факт, что выплатят, тем более в случае если очередная какая-то ЖОПА замаячит.

Облигация, купленная по цене дешевле номинала со значительной долей вероятности будет выплачена, по цене номинала. Т.е. рост цены изначально заложен. Купонные выплаты не гарантированы конечно (эмитент может дефолтнуться), но в отличие от дивидендов — купоны эмитент платить обязан. Если не платит, то это уже серьезная проблема.

( Читать дальше )

Блог им. digitalnomadinvestor |А зачем сейчас покупать фонды на облигации?

- 20 сентября 2024, 20:43

- |

Получается сейчас из сопоставимых по доходности с LQDT есть только новый фонд от Сбера на флоатеры — SBFR, возможно еще TPAY от Тбанка, но срок жизни у него пока маленький.

Поясните как тогда получается что в 2023 некоторые фонды обгоняли LQDT по доходности. За счет чего? Там же скорей всего нет каких-то высокодоходных облигаций с высоким уровнем риска.

Подпишитесь так же на: Telegram / Youtube / Дзен

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс