Дмитрий Шихалев

Выходите из опционов, хеджируйтесь - в первые минуты торгов

- 10 марта 2020, 09:40

- |

А дальше понятно что будет.

Вола взлетит, путы подорожают выйти будет сложнее.

- комментировать

- Комментарии ( 6 )

Интервью Иванова и Петрова - создателей криптофонда! часть 3

- 15 сентября 2018, 16:22

- |

Начало

Продолжение

— У меня здесь папочка со скриншотами. Это ваш счет, да?

Оба: Да.

— Это ваш график доходности.

Оба: Да.

— Вы сейчас описываете другую доходность.

( Читать дальше )

Интервью Иванова и Петрова - создателей криптофонда! часть 2

- 15 сентября 2018, 16:20

- |

Начало

— К вопросу о нормальных мужиках. Вы всё время, вместе, всё время вместе. Покупали крипту, вместе продавали, вместе на конференции, везде вместе. Вас двоих вообще, так скажем, что объединяет?

Р.И.: Вы знаете, давайте мы не будем лезть в частную жизнь, в личную жизнь. Мы пришли сюда к вам рассказать о нашем криптофонде, а у нас получается какой-то допрос, и мы начинаем углубляться. Мы у вас рекламы

( Читать дальше )

Интервью Иванова и Петрова - создателей криптофонда! часть 1

- 15 сентября 2018, 16:18

- |

— Мы знаем, что кто то создал криптофонд и проиграл все деньги, — это вы?

Оба: Да, это мы.

— Зачем вы полезли в криптовалюты?

А.П.: Друзья нам давно уже советовали покупать эти прекрасные активы — криптовалюту.

( Читать дальше )

Сравнение ставок на спорт, страховки и опционов.

- 31 августа 2018, 17:25

- |

Это, по факту, одно и тоже.

Делая ставку на спорт, Вы знаете сумму которую ставите и знаете коэффициент выигрыша.

Умножаете сумму на коэффициент, получаете сумму выигрыша.

Страхуя имущество или жизнь, Вы также делает ставку, только уже на то чтобы имущество сгорело или человек умер.

Вы знаете сколько должны получить(выигрыш), высчитав страховой коэффициент(выигрыша), делим выигрыш на коэффициент и получаем сумму страхового взноса.

Покупая опцион вне денег, Вы также делаете ставку на то, что цена дойдет до цены страйк и пересечет ее(хотя бы на размер премии).

Вы знаете сумму ставки — это премия по опционам, Вы знаете примерный коэффициент(1/Дельта), но Вы не знаете размер выигрыша.

В классических опционах(ваниле) размер выигрыша может быть огромным, а может оказаться отрицательным. Хотя условие, пересечение цены страйк, выполнено.

Бинарные опционы рассматривать небудем, потому что это простой обман.

Мы имеем три абсолютно схожие системы. Но опционы выбиваются из сравнения тем, что Выигрыш неизвестен. Ставка сделана, а выигрыш непонятен.

Жажда получение огромной прибыли при покупке опционов «разбивается» о многомерной нелинейности стоимости самих опционов.

( Читать дальше )

Представим, что опционщикам доверили бы написать Пенсионную реформу!

- 07 августа 2018, 21:02

- |

Как бы это выглядело?

Чтобы это понять надо разобраться, что происходит сейчас:

Сейчас!

Работники, производя отчисления, покупают коллы на свою старость по возрастной шкале страйк.

То есть работник, перечисляет деньги на опционы вне-денег.

Если работник достигнет страйка(возраста выхода на биржу), то он входит в деньги и получает выйгрыш за то что не умер.

Причем цена опциона одинакова как для молодого работника так и для работника предпенсионного возраста.

А если бы писал опционщик Пенсионную реформу, то картина была бы следущая!

Чем моложе работник, тем выше отчисления в ПФ(опцион стоит очень дорого, потому что времени до экспирации очень много)

Размер отчислений очень сильно зависит от стабильности в стране(ключевой ставки-например) если ставка повышается, то и размер выплат повышается. Это его Вега.

У каждого работника, по состоянию здоровья, есть вероятность что он НЕ ДОЖИВЕТ до пенсии. Из единицы вычтем вероятность в долях, получим — дельту. Со временем, дельта будет Уменьшаться.

С уменьшением дельты будут уменьшаться выплаты в ПФ(Происходит дельта-дикей)

С уменьшением времени до пенсии будет уменьшаться Вега(работник предпенсионного возраста, по размерам взносов, приктически не зависит от ситуации в стране)

( Читать дальше )

Опционы, разминка для ума)

- 13 июля 2018, 21:01

- |

Тут многоуважаемый коллега выразился термином "… купил отрицательную тетту...", а сам смотрит на право.

Я хотел бы дополнить синонимы соответствующего действия...(поизвращаться на эту тему))):

Самое наверно простое:

— Купил гамму(это зеркало...);

— Купил вегу;

Посложнее:

— справа загнул улыбку воллы вверх;

— купил рост дельты если цена б/а пойдет вверх и снижение дельты если цена пойдет вниз;

— потратился на увеличение скорости изменения дельты при одном и том же изменении цены базового актива вверх));

— оплатил увеличение цены опциона при увеличении волатильности;

— отдал деньги в размере максимального убытка при снижении цены базового актива);

— потратил часть депозита и готов на убыток при снижении волатильности;

— если времения мало осталось до экспирации — играет в гамму, если много — то в вегу;

— тупо купил часть фьюча);

Еще сложнее:

— заплатил за то, что при изменении цены базового актива вверх, финансовый результат будет увеличиваться по параболе;

— сделал ставку в размере премии на то, что при переходе цены выше страйка при экспирации будет неограниченная прибыль;

— оплатил расходы на жизнь продавцам, если до экспирации цена будет стоять в узком диапазоне;

— готов каждый день раздавать деньги в надежде на «дикий» рост б/а;

— купил страховку на то что даже если Российский рынок обвалится он все равно будет в плюсе;

— потратился на хэдж по обязательствам которые могут возникнуть на следующем страйке;

( Читать дальше )

Опционная позиция на сглаживание коэффициента ставок.

- 26 апреля 2018, 11:43

- |

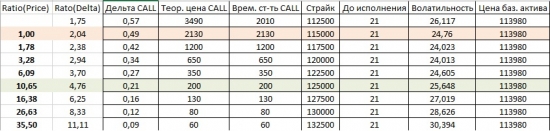

В основе стратегии постулат, что Дельта опциона это еще и вероятность того, что на момент эксирации цена будет выше цены страйк.

Если дельта Колла равна 0,5 то вероятность того, что к моменту экспирации цена базового актива будет выше цены страйк 50/50.

А сейчас переведем вероятность в коэффициенты выигрыша.

У букмекеров сущеcтвуют коэффициенты по которым они принимают ставки.

Формула вычисления этих коэффициентов проста = 1/вероятность.

Если вероятность 50/50 то коэффициент равен 1/0,5=2,0

И это логично, если игрок поставил 100р. с коэффициентом 2,0, то он или потеряет эти сто рублей или получит 200р.

Главное свойство, это то что при снижении вероятности положительного исхода события — коэффициент растет. И наоборот.

Перейдем на доску опционов.

Переведем дельту в коэффициент выйгрыша(Ratio).

На текущей доске опционов с экспирацией 17 мая 2018г., это выглядит так.

Посмотрите, у 21 дельты коэффициент равен 4,76 — это означает, что трейдер купив опцион планирует получить сумму в 4,76 раз больше.

Сравним текущую цену(теорию) опциона с ценой которую мы получим если встанем на страйк.

( Читать дальше )

Схема брокеров по продавцам волы

- 19 апреля 2018, 23:17

- |

В более-менее спокойное время, давать ему возможность, при полной загрузке ГО, проводить торговлю на счете.

У клиента складывается впечатление, что брокер к нему лоялен.

Клиент переводит к брокеру максимальное количество счетов клиентов в ДУ от других брокеров(которые постоянно что то режут).

Клиент пиарит брокера среди своих клиентов.

Клиенты боготворят брокера между собой.

Происходит время Ч.

Брокер знает свои права.

У брокера уже подготовлены прокладки через которые он открывает ордера на продажу.

Брокер кроет клиента через свои прокладки которые выставили ордера с максимально возможным отклонением от теории.

У прокладки в моменте огромная прибыль, у клиента огромный убыток.

Прокладка, в лице брокера, в теории взяла на себя риск клиента, хоть и по очень хорошей цене. Запаса прочности ей должно хватить еще на такой же прокол вниз.

( Читать дальше )

теги блога Дмитрий Шихалев

- cboe skew

- EU

- MOEX

- ODVA

- Ri

- RTS

- RVI

- S&P500

- Si

- Акрон

- Акции

- Апатит

- АФК Система

- Аэрофлот

- Башкирэнерго

- Башнефть

- Белон

- Биннофарм

- биткоин

- Великая Отечественная война

- волатильность

- второй эшелон

- газпром

- гуру

- Детский мир

- дивергенция

- Доллар

- Дорогобуж

- женщины

- Иванов

- индекс ММВБ

- индекс оптимизма

- индикаторы

- интервью

- история

- ключевая ставка цб

- Криптовалюты

- криптофонд

- Лондон

- лукойл

- Магнит

- майнеры

- машиностроение

- Медси

- Мечел

- Минфин

- ММВБ

- ММК

- МТС

- МТС-банк

- Нефть

- новичек

- ОГК-5

- ОИ в РИ

- ОМЗ

- опционные конструкции

- опционы

- открытый интерес

- ОФЗ

- ОФЗ-ПК

- оффтоп

- парный трейдинг

- Пенсионная реформа в России

- Петров

- президент

- продажа опционов

- Разгуляй

- Распадская

- РБК

- Ренова

- РЕПО

- Роснефть

- РТС

- Русснефть

- рынок ставок

- сбербанк

- Солсбери

- ставки на спорт

- страховка

- США

- ТГК-9

- технический анализ

- торговая стратегия

- торговля объёмами

- трежерис

- философия

- финансовый анализ

- фундамент

- фундаментал

- фундаментальный анализ

- фьючерсы на ОФЗ

- хеджер

- ЦБ

- ЦБ России

- ЧТПЗ

- Чуркин

- шпиль

- экономика

- экспирация

- эфириум