Редактор Боб

Усиление давления на импорт ввиду новых санкций может отправить юань в диапазон 11-11,5 руб. - ПСБ

- 18 июня 2024, 17:55

- |

Внешнеторговый баланс России в мае незначительно снизился до $7,9 млрд с $8,7 в апреле.

Снижение сальдо стало следствием опережающего прироста импорта за месяц, что неплохо, так как импорт необходим для растущей экономики РФ, а с декабря он оставался под усилившимся давлением вторичных санкций. Годовая динамика импорта не изменилась за месяц и осталась отрицательной ~10% г/г.

Экспорт в мае впервые с января показал отрицательную, относительно объемов прошлого года, динамику. Сказалось ухудшение внешнеторговых условий, в том числе снижение цен на нефть, и продолжительные выходные.

Cитуация с платежным балансом выглядит неплохо. Однако новый санкционный пакет, вероятно, приведет к усилению давления на импорт, который является основой спроса на иностранную валюту. Заметно повышается риск вторичных санкций на наших контрагентов. В этих условиях рубль может продолжить укрепление к юаню — есть риск ухода в диапазон 11-11,5 рублей за юань к концу июня. Для сбалансирования ситуации Банк России может отказаться от продаж юаней во втором полугодии.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Наш среднесрочный прогноз остается прежним: 91-92 рубля за доллар и 12,5 рубля за юань - инвестбанк "Синара"

- 18 июня 2024, 16:54

- |

Санкции в отношении «Московской биржи», которые на прошлой неделе ввели США, не могли не вызвать разлада на валютном рынке, — пишет эксперт. — Операции с валютами с биржевых торгов вынужденно перемещаются на внебиржевой рынок, что, конечно, займет определенное время. Мы считаем рубль перекупленным из-за инфраструктурных проблем, что обусловлено санкциями против Мосбиржи. Раньше или позже решения, призванные устранить инфраструктурные риски, найдутся, и тогда спрос на иностранную валюту со стороны импортеров начнет двигать курс USD/RUB вверх. Наш среднесрочный прогноз остается прежним: 91-92 рубля за доллар и 12,5 рубля — за юань. Мы видим в сложившейся ситуации хорошую возможность для наращивания позиций в юане

Налоги, снижение объемов экспорта и неблагоприятная ценовая конъюнктура делают акции Мечела и Распадской не привлекательными для долгосрочного инвестора - Газпромбанк Инвестиции

- 18 июня 2024, 15:48

- |

Согласно данным Центра ценовых индексов (ЦЦИ) доля России на мировом рынке угля снижается, несмотря на увеличение общего мирового экспорта данного топлива. После снижения в 2020 году мировой экспорт угля начал восстанавливаться и по итогам 2023 года превысил рекордные показатели 2019 года.

Кто в лидерах

Индонезия, будучи крупнейшим экспортером угля, также стала и лидером восстановления поставок, увеличив экспорт с 399 млн тонн в 2020 году до 521 млн тонн в 2023 году, при этом на текущий год Индонезия увеличила квоту на добычу угля на 29,8%.

На фоне роста спроса также увеличилась и доля российских угольных компаний на мировом рынке — с 10,5% в 2013 году до 17,1% по итогам 2021 года. Однако в 2024 году доля российских угольщиков снизилась ниже 14,6% и продолжает уменьшаться.

Причины снижения доли российских экспортеров угля

Снижение мировых цен угля. Снижение цен обусловлено в том числе ростом собственного производства крупнейших мировых покупателей — Китая и Индии.

В начале 2024 года в Китае был утвержден проект создания к 2027 году резервной системы добычи угля, благодаря которой Китай сможет увеличить добычу.

( Читать дальше )

Волатильность рубля сильно увеличится в ближайшие недели, но будет снижаться по мере адаптации рынка к санкциям - БКС Мир инвестиций

- 18 июня 2024, 14:40

- |

В прошлую среду МосБиржа приостановила торги долларом и евро после введения блокирующих санкций со стороны США. Курс рубля к доллару теперь определяется ЦБ РФ на основе внебиржевых торгов. На 18 июня он установлен на уровне RUB 89.05/$.

Тем не менее биржевые торги юанем продолжаются, и эта динамика на наш взгляд наиболее репрезентативна для определения текущего курса рубля. За прошедшую неделю рубль укрепился до уровня RUB 11.95/CNY.

Укрепление рубля после введения санкций связано с ожидаемыми проблемами во внешних расчетах (и, как следствие, снижением спроса импортеров на иностранную валюту), высокими спредами по банковским операциям обмена валюты и увеличением юаневой ликвидности, предоставляемой ЦБ по операциям валютных свопов.

Волатильность рубля сильно увеличится в ближайшие недели, но будет снижаться по мере адаптации рынка к санкциям. В долгосрочном периоде большую роль будет играть шок введенных санкций на внешнюю торговлю.

Мы не ожидаем дальнейшего ралли рубля – на этой неделе курс будет формироваться вблизи текущих отметок. Привлекательность операций на валютном рынке сейчас значительно выше, особенно при торговле против доллара или евро, так как позволяет избежать заградительных банковских спредов.

Продажа активов Самолета негативно отразится на котировках в краткосрочной перспективе - Альфа-Банк

- 18 июня 2024, 14:09

- |

На наш взгляд, новость о продаже активов может краткосрочно негативно отразиться на котировках компании. Впрочем, в более долгосрочной перспективе эти решения должны позитивно повлиять на рентабельность компании и поспособствовать снижению долговой нагрузки.

Смещаем целевой диапазон по курсу юаня в зону 11-12 руб - ПСБ

- 18 июня 2024, 13:51

- |

В целом в ближайшей перспективе мы склонны опасаться сохранения навеса предложения юаня со стороны ЦБ и экспортеров, что способно подталкивать курс китайской валюты на более низкие уровни. Дополнительным конъюнктурным позитивом для рубля выступает и долгожданное восстановление нефтяных котировок, способствующее активизации и спекулятивных продаж юаней.

( Читать дальше )

Ожидаем, что аукцион ОФЗ в среду, 19 июня, не состоится или пройдет в небольшом объеме - БКС Мир инвестиций

- 17 июня 2024, 17:45

- |

Минфин может опять отменить аукционы. Ожидаем, что аукцион в среду, 19 июня, не состоится или пройдет в небольшом объеме до RUB 20 млрд.

Акции Аэрофлота могут вырасти до 64-65 руб - ИК "Риком-Траст"

- 17 июня 2024, 14:22

- |

Выделим бумаги «Аэрофлота» — единственных фаворитов дня с лучшей доходностью среди всех компонентов индекса МосБиржи: результат за месяц более 8%.

Надо отметить и обновление годовых максимумов, что с начала 2024 г. позволило бумагам выйти на 1-е место на рынке с темпом роста более 80%. Отметим полное игнорирование акциями распродаж на широком рынке на высоких оборотах (около 5,7 млрд руб.), что говорит:

— либо о повышенном спросе от покупателей на фоне улучшения финансовых показателей корпорации;

— либо о мощном закрытии коротких позиций на фоне реализации предельных убытков.

Именно закрытие коротких позиций сыграло хорошую службу бумагам Аэрофлота, что открывает техническую возможность штурмовать очередные пиковые уровни в диапазоне 64–65 руб.

Мы рекомендуем держать бумаги Аэрофлота среднесрочно. Ожидаем сохранения тренда на рост основных операционных показателей. Накануне Аэрофлот опубликовал позитивные операционные результаты за май 2024 г.

— объем перевозок вырос до 4,6 млн. пассажиров (+22,3% к маю 2023 г.),

( Читать дальше )

Повышаем прогноз инфляции на конец 2024 года с 5,4% г/г до 5,9% г/г - ПСБ

- 17 июня 2024, 13:24

- |

За май инфляция усилилась по всем индикаторам. Месячный рост цен был максимальным с января — 0,74% м/м. Годовой уровень инфляции в 8,3% г/г обновил максимумы с февраля и превысил наши прогнозы (8,1%).

С поправкой на сезонность, годовая инфляция приблизилась к пиковым уровням осени 2023г. (10,8%, против 12-15%), а индикатор устойчивой инфляции, по нашим оценкам, достиг прошлогодних пиков.

Более половины майского прироста цен обеспечили услуги населению: транспортные тарифы и туристические услуги. В этих сегментах предложение не успевает за спросом и в ближайшее время ситуация не изменится. Есть риски закрепления повышенной инфляции и в других сегментах:

• сезонное снижение продовольственного индекса цен летом может так и не реализоваться — плохие погодные условия, рост издержек и т.д.;

• устойчивое давление на импорт может привести к усилению пока умеренной инфляции в непродовольственном товарном сегменте.

Повышаем прогноз инфляции на конец 2024 года с 5,4% г/г до 5,9% г/г. У Банка России добавились аргументы к повышению ключевой ставки в июле. Для сохранения ставки на 16% нужен резкий слом растущего тренда инфляции в ближайший месяц.

( Читать дальше )

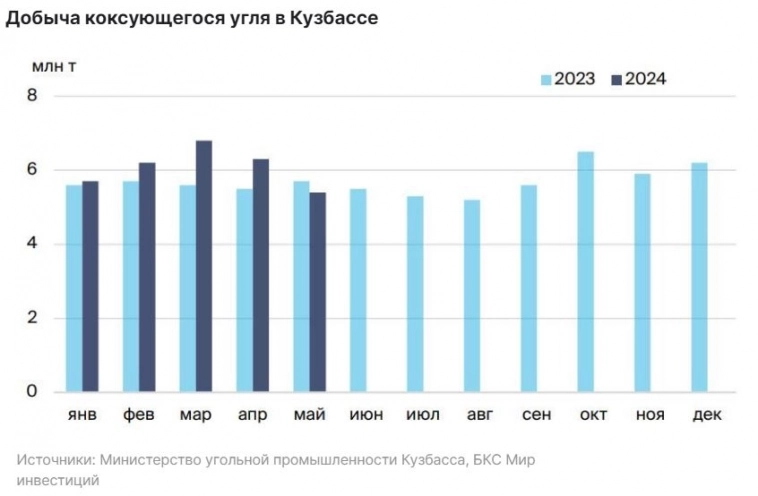

Снижение добычи коксующегося угля в Кузбассе вызвано падением потребности в коксе у сталеваров на фоне ремонтов и сокращения экспорта - БКС Мир инвестиций

- 17 июня 2024, 12:57

- |

Добыча коксующегося угля в Кузбассе снизилась на 5% г/г в мае, сообщает Министерство угольной промышленности Кузбасса. Отметим, добыча сырья в мае сократилась в годовом выражении впервые с начала года и составила 5.4 млн т. При этом за январь-февраль показатель практически не изменился, оставшись на уровне 28 млн т.

В то же время производство энергетического угля в регионе снизилась на 10% в прошлом месяце и на 7% за 5М24 — до 12 и 59 млн т соответственно. Отметим, что Кузбасс является ведущим угольным регионом страны. На регион приходится свыше 60% от общей добычи как коксующегося, так и энергетического углей, по данным Росстата, MMI.

Полагаем, снижение вызвано падением потребности в коксе у сталеваров на фоне ремонтов и сокращения экспорта (-3% г/г в апреле, MMI). По данным MMI, Мечел нарастил добычу на 70% г/г в апреле (+65% за 4М24) благодаря восстановлению на Якутугле, добыча Распадской упала на 3%. Долгосрочно у нас позитивный взгляд на Мечел: ждем, что долг постепенно снизится, а операционные результаты и цены на сталь восстановятся.

теги блога Редактор Боб

- En+

- EPFR

- IPO

- Mail.ru Group

- Ozon

- X5 Retail Group

- АвтоВАЗ

- Акрон

- акции

- Алроса

- АФК Система

- Аэрофлот

- Банк Санкт-Петербург

- банки

- Башнефть

- брокеры

- ВТБ

- ГАЗ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа ГАЗ

- ДВМП

- Детский мир

- дивиденды

- Доллар рубль

- Евраз

- ИнтерРАО

- ИнтерРАО ЕЭС

- инфляция в России

- ипотека

- КАМАЗ

- ключевая ставка ЦБ РФ

- криптовалюта

- Лента

- Лукойл

- М.видео

- Магнит

- Мегафон

- Мечел

- ММК

- Московская биржа

- МСФО

- МТС

- нефть

- НЛМК

- НМТП

- Новатэк

- НорНикель

- ОАК

- облигации

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- Распадская

- Роснефть

- Россети

- Россия

- Ростелеком

- РСБУ

- рубль

- Русагро

- Русал

- РусГидро

- Русснефть

- самолет

- санкции

- Сафмар

- Сбербанк

- Северный поток-2

- Северсталь

- Совкомфлот

- Соллерс

- СПБ биржа

- Сургутнефтегаз

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Трансконтейнер

- Транснефть

- уголь

- Уралкалий

- утренний обзор

- ФК Открытие

- форекс

- ФосАгро

- ФСК Россети

- ЦБ

- Черкизово

- Энел Россия

- Эталон

- Юнипро

- ЮТэйр

- Яндекс