MadQuant

Алгоритм "как жить с рынка" - 2 (по мотивам слива Сами-Знаете-Кого)

- 22 апреля 2018, 03:19

- |

Продолжение. Начало здесь: https://smart-lab.ru/blog/448018.php

«Даже если вы будете настолько святым, что пойдете по воде — они скажут, что вы разбрызгиваете воду». © Один известный персонаж

0. Итак, на этот раз будем заниматься продажей опционов «на краях» — то есть максимально (насколько хватит ликвидности) out-of-the-money путов и колов, с максимально возможным плечом.

Максимально «вне денег» опционы нужны по двум причинам:

— эти опционы, вследствие феномена «улыбки волатильности», имеют максимальную ожидаемую доходность на единицу ГО

— события полного слива счетов инвесторов и оставления их в долгах перед брокерами происходят максимально редко — если повезет, всего-то раз в пару-тройку лет

Ваша модель работы: шортите максимально «удаленные» опционы под завязку (сколько позволяет ГО), и пока на рынках все спокойно и не происходит сливов больше 4% в день (а временами такой период может непрерывно продолжаться несколько лет!) — вы зарабатываете по 100+% годовых за счет временного распада опционов, и можете откусывать себе по 20-30% от этого счастья! Когда рано или поздно (или вследствие любых крупных событий) волатильность на рынках резко усиливается, и происходит убыток 4-6% в день (в зависимости от плеч, которые вам удалось до этого набрать) — происходит полный слив счета, с высокой вероятностью — уход счета в отрицательную зону (то есть клиент, после полной потери капитала, еще остается должен брокеру сумму, сопоставимую с его начальным капиталом). Здесь необходимо понять, что это стандартная бизнес-ситуация:

— слив более 4% за день индексом ММВБ происходил 28 раз за последние 10 лет

— слив более 6% за день индексом ММВБ происходил 6 раз за последние 10 лет

Поэтому 50-200%-ное обновление счетов в год — это в соответствии с бизнес-планом.

( Читать дальше )

- комментировать

- ★13

- Комментарии ( 35 )

Постоянный. Стабильный. Доход. (страшная сказка на ночь для новичков)

- 12 апреля 2018, 22:48

- |

Я следил за этой стратегией — автор регулярно пиарил ее на СЛ. Но следил, конечно, не чтобы вложиться — а интереса ради, посмотреть, сколько протянет счет, собирающий в районе 50% годовых премии с проданных путов, ибо было очевидно, что рано или поздно он «взорвется». Увы, счет не протянул и года. Пост ни в коем случае не хэйтерский и не издевательский — сочувствую автору, на этой неделе ему пришлось пережить очень неприятные моменты в своей жизни/карьере. Надеюсь, деньги были вложены для него не очень существенные.

А для всех (и новичков в трейдинге в особенности) это очередное напоминание, что на рынке не бывает бесплатного сыра (а 50% годовых — это бесплатный сыр). И если вы видите (вроде бы) кусочек сыра, и не понимаете, почему его кроме вас никто не подбирает — наверное, где-то есть и кот за углом, или сыр лежит на очень хитрой и опасной мышеловке.

А для тех, кто считает, что события получения -8% ретурна за день на рынке очень редкие, это типа был «чОрный лЕбЯтЬ» и долгосрочно счет будет зарабатывать — привожу ниже статистику дневных мувов индекса ММВБ менее -8% в день с даты создания индекса:

( Читать дальше )

ФР МБ: итоги марта и портфель на апрель

- 01 апреля 2018, 20:35

- |

Вот как вел бы себя портфель, рекомендованный на февраль:

Модель показала результат +0.84% за месяц, что хуже ожидаемых 1.5-2%, однако, учитывая динамику индекса ММВБ за последнее время и опережение его моделью на 2+% — результат приемлемый. Он мог бы быть лучше, если бы я соблюдал критерий мани-менеджмента выделять не более 10% капитала на любую компанию. В случае со Сбером же на него было выделено почти 17%, и в данном случае это сыграло в негативную сторону.

НА ПОКУПКУ: LKOH, FEES, TRMK, TATNP, NVTK

НА ПРОДАЖУ: SBER, SBERP, MTSS, YNDX, MAGN

ДЕРЖАТЬ: SIBN, UPRO, CBOM, BANEP, RTKMP, ALRS, LSRG, TATN

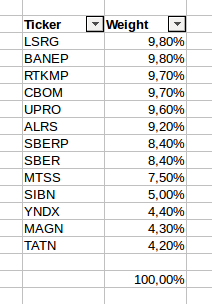

Итоговый портфель на апрель:

( Читать дальше )

Апдейт модели LQI за Март'18 - 10+% годовых в $$$ не слезая с дивана!

- 01 апреля 2018, 17:50

- |

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (https://smart-lab.ru/blog/384110.php), за март (результаты за прошлый месяц: smart-lab.ru/blog/455737.php). Рынки продолжало потряхивать, лишь несколько тикеров (XLY, XLK, XLU, TLT) завершили месяц в небольшом плюсе (в пределах +1%), но за счет диверсификации и грамотного мани-менеджмента модели удалось обогнать оба своих бенчмарка — SPY и EQW — как в терминах ретурна, так и риска (максимальной просадки). Вот веса предыдущего месяца и соответствующие ретурны торгуемых тикеров:

wts ret

XLY 0.048 0.0100

XLP 0.181 -0.0089

XLE 0.000 -0.0342

XLF 0.058 -0.0564

XLV 0.112 -0.0146

XLI 0.000 -0.0241

XLB 0.080 -0.0131

XLK 0.000 0.0080

XLU 0.000 0.0076

IYZ 0.000 -0.0297

VNQ 0.000 -0.0212

SHY 0.195 0.0014

TLT 0.000 0.0104

GLD 0.326 -0.0029

Предыдущие веса были опубликованы ночью 1-го марта, соответственно доходности приведены за период с закрытия 1-го марта по 30-е марта. Корреляция между весами и ретурнами положительная — 0.164. Вследствие этого модель обогнала свой основной бенчмарк — EQW (equal-weighted портфель из торгуемых тикеров): -0.77% LQI vs. -1.2% EQW, то же самое для индекса S&P: -0.77% LQI vs. -1.26% SPY. В терминах максимальной просадки в течение месяца модель также была лучшей: -1.8% для модели vs. 2.1% для EQW vs. 2.2% для SPY. Аутперформанс достигнут за счет того, что модель не сидела в сильнее всего потерявших за последний месяц тикерах XLE, XLI, IYZ & VNQ, зато имела неплохой вес в сливших меньше всего или заработавших XLP, SHY & GLD. Сравнение эквити всех трех рядов — на графике в начале статьи, ответ на вопрос, какую из них вы хотели бы получить в течение месяца — думаю, очевиден.

( Читать дальше )

Набросок конспекта лекции про оверфиттинг - полезно всем

- 03 марта 2018, 23:51

- |

Решил начать писать небольшие заметки по алгоритмической торговле и всему что с ней связано. Возможно, когда-нибудь расширю, склею и опубликую в виде книжки. Пока же это просто наброски заметок, сделанные на скорую руку.

Можно часто слышать от тех, кто торгует алгоритмически, да и просто систематически, такие понятия как «оверфиттинг», «курвафиттинг», «зафит» и прочие ругательства с корнем «фит». Что все это значит?

На самом деле, все эти слова, как правило, используются для описания одного и того же явления, являющегося врагом всех трейдеров, торгующих систематически и пытающихся оценить исторический перформанс своих торговых логик — а именно, что «живой» аут-оф-сампл перформанс на реальном счете, как правило, хуже ожиданий, полученных ими при проверке своих идей на истории. Например, при тестировании торговой логики на истории трейдер с помощью своей модели «зарабатывал» 30% годовых, а в реале может в среднем иметь 10% годовых. Разница 20% годовых — может объясняться именно оверфиттингом (если нет других факторов — например, некорректный учет комиссионных и проскальзываний, или ошибка в торговом коде; но прочие факторы легко устранить, в отличие от оверфиттинга). На картинке в начале статьи — пример перформанса некоторого фонда в бэктесте и в реальности, наглядно иллюстрирующий написанное выше.

Оверфиттинг является следствием комбинации одного или нескольких из следующих факторов, положительно влияющих на бэктест (результаты прогонки модели на истории), что и создает у трейдера завышенные ожидания от своей модели. В этой части мы рассмотрим основные источники оверфиттинга, в следующей — поговорим о способах избежания или минимизации оверфиттинга при историческом тестировании моделей.

( Читать дальше )

Апдейт модели LQI за Февраль'18 - 10+% годовых в $$$ не слезая с дивана!

- 02 марта 2018, 02:05

- |

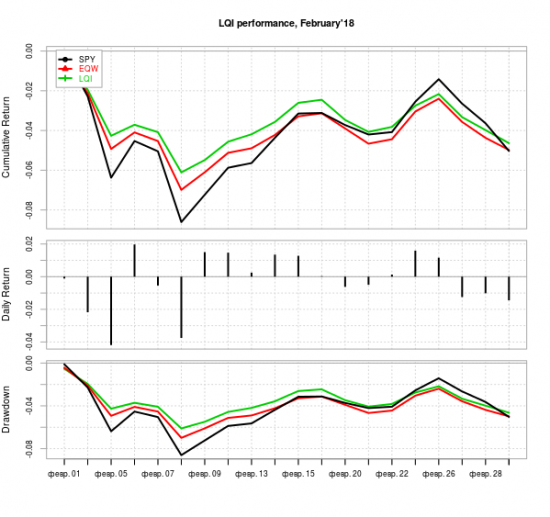

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (https://smart-lab.ru/blog/384110.php), за февраль (результаты за прошлый месяц: smart-lab.ru/blog/448988.php). Месяц оказался для рынка очень непростым — «perfect storm» наблюдался во всех классах активов, которыми торгует модель, однако модели удалось обогнать оба своих бенчмарка — SPY и EQW — как в терминах ретурна, так и риска (максимальной просадки). Вот веса предыдущего месяца и соответствующие ретурны торгуемых тикеров:

weight monthly.ret

XLY 0.131 -4.51

XLP 0.142 -7.96

XLE 0.000 -10.97

XLF 0.069 -4.67

XLV 0.093 -6.02

XLI 0.112 -5.74

XLB 0.034 -6.27

XLK 0.000 -2.06

XLU 0.112 -3.88

IYZ 0.000 -5.14

VNQ 0.000 -7.55

SHY 0.000 -0.06

TLT 0.144 -2.57

GLD 0.163 -2.30

Предыдущие веса были опубликованы 1-го января, соответственно доходности приведены за период с закрытия 1-го февраля по 1-е марта. Корреляция между весами и ретурнами положительная — 0.146. Вследствие этого модель обогнала свой основной бенчмарк — EQW (equal-weighted портфель из торгуемых тикеров): -4.6% LQI vs. -5.0% EQW, то же самое для индекса S&P: -4.6% LQI vs. -5.0% SPY. В терминах максимальной просадки в течение месяца модель также была лучшей: 6% для модели vs. 7% для EQW vs. 8.6% для SPY. Невесть что, однако для тех, кто сидел в просадке 6% и в просадке 9% на хороший капитал — разница, думаю, заметна. Аутперформанс был достигнут за счет лучшей диверсификации (даже не смотря на то, что все падало), а также за счет того, что модель вышла из «кислотных» январских тикеров XLE & XLK (из XLK — зря, зато из XLE — очень не зря), и «налегла» на защитные активы (TLT, GLD, XLU, XLV, XLP), хотя два последних тоже оказались не очень защитными.

( Читать дальше )

ФР МБ: итоги февраля и портфель на март

- 02 марта 2018, 00:53

- |

Продолжаю публикацию своих ежемесячных результатов и портфелей на следующий месяц (начало здесь: smart-lab.ru/blog/412664.php, результаты января: smart-lab.ru/blog/448984.php).

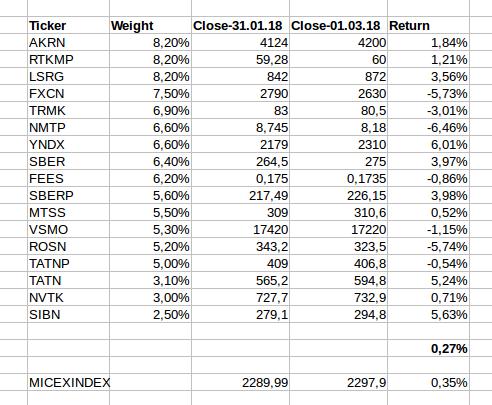

Вот как вел бы себя портфель, рекомендованный на февраль:

Месяц выдался непростым как для рынка, так и для модели, которая в итоге «выступила» чуть хуже индекса (0.27% за месяц у модели против 0.35% у индекса ММВБ).

НА ПОКУПКУ: BANEP, CBOM, UPRO, ALRS, MTSS, MAGN

НА ПРОДАЖУ: AKRN, FXCN, TRMK, NMTP, FEES, VSMO, ROSN, TATNP, NVTK

ДЕРЖАТЬ: RTKMP, LSRG, YNDX, SBER, SBERP, MTSS, TATN, SIBN

( Читать дальше )

И еще раз о важности соблюдения дисциплины в том числе в количественной торговле

- 24 февраля 2018, 21:35

- |

Добавлю еще 5 копеек по теме дисциплины в количественной торговле, о важности которой я уже писал ранее (https://smart-lab.ru/blog/389973.php, smart-lab.ru/blog/401453.php).

Собственно, «на америке» я торгую LQI (https://smart-lab.ru/blog/384110.php), в ней простое правило ребалансировки — раз в месяц (я делаю это в начале месяца). Ребалансировавшись в начале (1-го) февраля, уже к 5-му я испытал всю глубину ощущений от падения рынка на 4+% и падения счета на 3+%. Мужественно продержался до конца недели, но в пятницу 9-го, после очередного слива СнП (к середине сессии), испугавшись, что может быть с такой динамикой рынка в понедельник, я таки-сделал (по факту — на самом дне просадки СнП) ребалансировку портфеля к новым таргетовым позициям, в результате которой снизил аллокацию на 20%. Вроде бы немного, но скинул самые волатильные и лосевые позиции, которые в ходе последующего восстановления рынка сильнее всего выросли. Итого — андерперформанс счета по сравнению с тем, если бы ничего не делал, на 2%.

Разумеется, меня заинтересовало — это получилось чисто случайно и в этот раз, или «рыпаться» с портфелем после сильных сливов — это фундаментально плохо. Отмечу, что это неочевидно, поскольку вполне возможно, что после существенного роста волатильности на рынках ребалансировка портфеля под новые условия — это правильная вещь. Я решил формально это протестировать.

( Читать дальше )

Открытие Брокер: вход 1 руб., выход - 1000. Если он вообще есть

- 21 февраля 2018, 07:38

- |

Но когда речь зашла о закрытии счета (по юридическим причинам) — брокер сильно подкачал. Это если мягко и вкратце.

Если развернуто. Комплаенс отдел компании, в которой я работаю, попросил закрыть этот счет до 21-го февраля. Жаль, конечно, но комплаенс есть комплаенс. Я заранее позвонил брокеру и спросил — «сколько занимает закрытие счета». Мне был дан ответ — до недели (5 рабочих дней). Отлично. В прошлый вторник (раньше не получалось, да и зачем — если счет обещали закрыть за неделю) с утра я приехал в офис брокера на Красной Пресне 38 и написал заявление на вывод денежных средств в свободном остатке и закрытие счета (через личный кабинет отдельно попросили не выводить по причине того, что если возникнут какие-нибудь неуплаченные комиссии — это может затормозить процесс). Девушка-операционистка еще раз подтвердила мне, что закрытие счета занимает обычно не более недели (т.е. типа может и быстрее). Я объяснил ситуацию: что комплаенс копытом бьет, счет кровь из носу должен быть закрыт не позднее 21-го февраля. Она сказала, что без проблем, если что-то пойдет не так — со мной свяжутся и быстро порешаем все вопросы.

( Читать дальше )

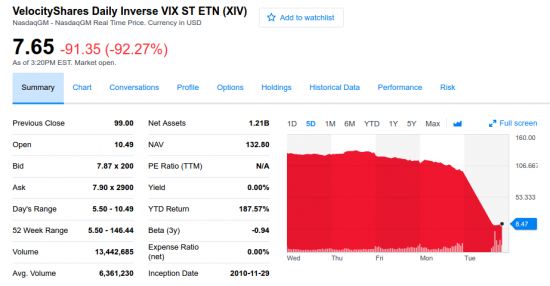

А вы говорите рынки эффективны... (про XIV termination)

- 06 февраля 2018, 23:31

- |

Сегодня, после 80+%-ного спайка VIX'а ночью, Credit Suisse терминейтнул XIV (если вы не понимаете, что это значит — ни в коем случае не суйтесь покупать). 21-го февраля владельцам одного контракта (которые вероятно покупали его за $100+) выплатят $4.22.

Какого рожна происходит в стакане — кто и с какой целью покупает его по ~$8???

теги блога MadQuant

- AFKS

- AFLT

- AGRO

- AKRN

- ALRS

- AVAZP

- BANEP

- BSPB

- CBOM

- CHMF

- DIXY

- DSKY

- etf

- etf rotation

- FEES

- FIVE

- fxcn

- fxde

- FXGD

- FXMM

- fxrb

- FXTB

- GAZP

- GCHE

- GDL

- GMKN

- Interactive Brokers

- IRAO

- IRKT

- IYZ

- KMAZ

- LKOH

- LQI

- LSRG

- MAGN

- MFON

- MGNT

- MOEX

- MSNG

- MSRS

- MSTT

- MTLR

- MVID

- NLMK

- NMTP

- NVTK

- OGKB

- PHOR

- PIKK

- PLZL

- POLY

- RASP

- ROSN

- RSTI

- RTKM

- RTKMP

- RUAL

- S&P500

- SBER

- SBERP

- SBGB

- SHY

- SIBN

- SNGS

- SNGSP

- TATN

- TATNP

- TCSG

- TLT

- TRMK

- TRNFP

- UPRO

- VNQ

- VSMO

- XLB

- XLE

- XLF

- XLI

- XLK

- XLP

- XLU

- XLV

- XLY

- YNDX

- алготрейдинг

- брокеры

- итоги месяца

- ЛЧИ 2020

- открывашка

- открытие брокер

- оффтоп

- портфель

- Сбербанк

- торговая система

- трейдинг

- трендовая система

- ФР РФ

- хиромантия

- хумор

- юмор