Блог им. investprivet |НДПИ: риск в акциях

- 03 июня 2024, 16:58

- |

НДПИ и инвестор

На сколько справедлив налог и как инвестору на это реагировать.

1️⃣ Налог на добычу полезных ископаемых (НДПИ)

Объект налогообложения: полезные ископаемые, добытые из недр на территории РФ. И к этому относятся: уголь, нефть, газ, товарные руды черных, цветных и редких металлов, природные алмазы, золото, серебро и ттп.

То есть все что добывается из земли матушки. У каждого сырья могут быть свои ставки, методика расчета и различные коэффициенты. Период уплаты налога 1 месяц.

Виды ставок:

Адвалорные ставки (в процентах) – применяются в отношении налоговой базы, определяемой как стоимость добытого полезного ископаемого.

Специфические ставки (в рублях за тонну) – применяются в отношении налоговой базы, определяемой как количество добытого полезного ископаемого.

2️⃣ В новых изменениях налогообложения по НДПИ есть комментарий МИНФИНА:

«Проведенный Минфином за 2021-2023 гг. анализ выявил ряд отраслей, в основном сырьевых, где достигнутые уровни операционной рентабельности бизнеса существенно превышают средние по экономике 10-12% (в два и более раза). При этом уровень рентной налоговой нагрузки ниже минимально приемлемых 5-6% от выручки. Это явные признаки того, что в отрасли имеется экономическая рента, которую нужно разделить с государством.»

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

Блог им. investprivet |Стоит ли покупать Элемент на падении

- 31 мая 2024, 16:19

- |

https://smart-lab.ru/blog/1022249.php

С момента размещения котировки упали на 8%, как изменились мультипликаторы:

( Читать дальше )

Блог им. investprivet |Обзор IPO Элемент - стоит ли участвовать

- 27 мая 2024, 16:33

- |

Уверена, каждый найдет для себя что-то новое в этом обзоре.

Содержание:

- О компании: чем занимается, доля на рынке, иски.

- Финансовое состояние.

- Оценка на IPO

- Вывод

О компании: чем занимается, доля на рынке, иски.

Компания Элемент является национальным лидером в микроэлектронике, компанией с полным циклом разработки и производства ЭКБ (электронная компонентная база), электронных блоков и модулей, оборудования и материалов для микроэлектронного производства в наиболее востребованных сегментах рынка.

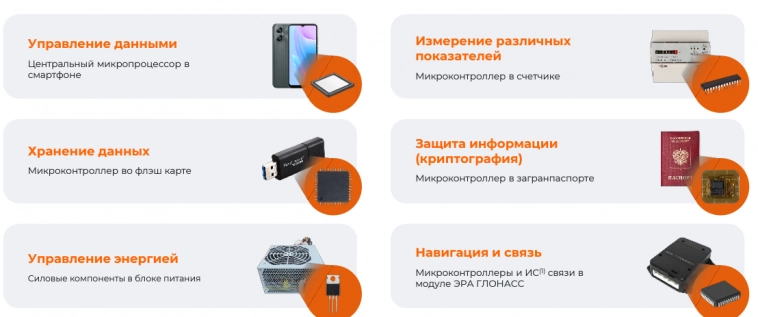

Для примера, где используются микросхемы:

Среди наиболее массовой продукции Группы – микросхемы для транспортных карт «Тройка», банковских карт «Мир» и защищенные микросхемы для заграничных паспортов и прочих электронных документов.Компания формально занимает 51% долю среди российских производств микроэлектроники, но реальная доля на рынке продаж российских производителей всего 20%. Согласно оценкам, указанным в отчёте Kept, в 2023 г. российский рынок микроэлектроники вырос на 38% и составил 289 млрд руб., таким образом доля Элемента на рынке составляет всего 12%.

( Читать дальше )

Блог им. investprivet |Почему акции Новатэка корректируются

- 06 мая 2024, 15:58

- |

Почему акции Новатэка корректируются и интересная ли это идея для инвестора

Санкции против Новатэка работают эффективнее.

Интересная статья вышла в Блумберг как санкции влияют на Новатэк. Учитывая, что вы часто задаете вопросы по компании — предлагаю рассмотреть.

1. Почему для нас это важно.

Новатэк имеет высокие мультипликаторы по отрасли EV/EBITDA 4.2, в то время как Роснефть EV/EBITDA 2, Лукойл 2,4, Газпромнефть 2,8.

актуально на 6 мая 2024

Более высокие мультипликаторы связаны с новыми проектами компании, которые увеличивают доходы в будущем. То есть условно текущие мультипликаторы могут быть выше, но форвардные (будущие) уже приемлемые. Так проект Арктиг СПГ 2 может увеличить поставки газа на 20-25% от текущих объемов уже в 2024-2025 годах. Но из-за того что проект на паузе из-за санкций — инвесторы переоценивают акции Новатэка, так как они не дешевы (по сравнению с аналогами, см мультипликаторы выше).

2. Почему проект на паузе.

В 2023 году удалось завершить строительство первой очереди проекта «Арктик СПГ-2» несмотря на санкции, благодаря китайским машиностроительным заводам.

( Читать дальше )

Блог им. investprivet |Софтлайн - сколько стоит компания

- 30 апреля 2024, 21:11

- |

Софтлайн — обзор бизнеса

С этим разбором я тяну давно… Это связано с тем, что для себя однозначно решила проходить мимо этой компании, но многих инвесторов невероятно тянет инвестировать в эту компанию, как говорится, ради вас, друзья. Давайте разбираться.

Содержание:

- Чем занимается компания: IT, дистрибуцией или трейдингом

- Финансовое состояние компании

- Оценка бизнеса, а нужна ли она?

- Выводы

1. Чем занимается компания: IT, дистрибуцией или трейдингом

Компания Софтлайн — дистрибьютор программного обеспечения, то есть преимущественно перепродает программное обеспечение крупных производителей. При этом компания что сейчас, что раньше позиционирует себя как IT компания. Так ее и называют многие аналитики (чьи обзоры скорее всего рекламные).

Компания сотрудничает с лидерами рынка

Риски дистрибьютора — низкая рентабельность, риски возникновения конкурентов, так как вход в поле деятельности достаточно низкие, низкие мультипликаторы.

( Читать дальше )

Блог им. investprivet |Цель по акциям Хэндерсон

- 27 апреля 2024, 11:42

- |

Хэндерсон — операционный отчет

Вчера компания выпустила операционный отчет за 1 кв. 2024 года:

- выручка +35% кв/кв 4,5 млрд. руб., LTM +36%

- продажи офлайн 80%, онлайн 20%

- LFL +24%, за счет трафика 2,3%, остальное за счет роста среднего чека, сюда же включается инфляция. Результат один из лучших в отрасли ретейла. Рядом Винлаб 19,2%.

- чистый долг/EBITDA (без учета аренды) — 0.

- рентабельность EBITDA 39%

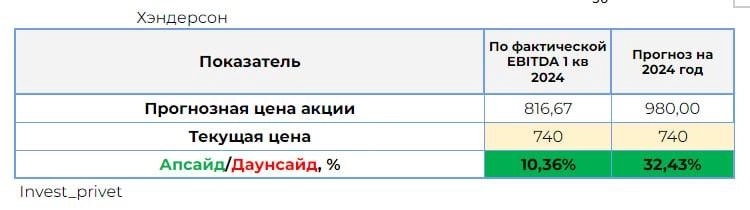

Текущий EV/EBITDA = 4,3. С учетом перспектив роста EBITDA в 2024 году на 20%, форвардный EV/EBITDA 24 может составить 3,5. Это недорого для компании.

Мне нравится, что компания подходит под мою логику отбора идей в настоящий момент:

— растущий бизнес

— низкая долговая нагрузка

— бизнес находится внутри страны и является бенефициаром текущей ситуации (уход конкурентов, рост заработных плат)

Целевая цена на 2024 год (пессимистичный расчет): 980 руб. +32% потенциал роста. При этом даже по текущим результатам компания выглядит недооцененной.

НЕ ИИР

Мой телеграм канал: https://t.me/invest_privet

( Читать дальше )

Блог им. investprivet |IPO МТС банка. Сравним с конкурентами.

- 20 апреля 2024, 11:40

- |

В последнее время российский фондовый рынок чувствует себя хорошо, индекс Мосбиржи плавно движется к отметке 3500. Традиционно на бычьем рынке резко возрастает количество первичных размещений акций новых компаний. Поэтому очередной разбор посвящен грядущему IPO МТС Банка.

Обойти стороной предстоящее IPO МТС Банка я просто не могла. В первую очередь из-за мажоритарного акционера компании. МТС Банк на 99,6% принадлежит компании МТС, а та в свою очередь на 42,06% принадлежит АФК Системе.

( Читать дальше )

Блог им. investprivet |Обзор IPO Займер - не участвую в размещении

- 08 апреля 2024, 14:02

- |

Содержание:

- О компании и ее место на рынке микрофинансовых организаций

- О финансах компании

- Оценка компании и сравнение с конкурентами

- Вывод о целесообразности участия в IPO

1. О компании и ее место на рынке микрофинансовых организаций

Займер – это финтех-сервис выдачи микрозаймов онлайн. Компания в основном специализируется на работе с физлицами, которым необходимы краткосрочные микрозаймы до 30 тыс.руб. сроком до 1 месяца (PDL*) и сроком до 2 месяцев (IL1-2**).

*PDL - Pay Day Loans. Это краткосрочные займы до зарплаты. Сумма выдачи PDL займов до 30 тыс. руб., срок до 1 месяца. Погашаются займы одной суммой, вместе с процентами в конце срока. Предоставляются без обеспечения.

**IL – Installment Loan. Это термин, обозначающий кредит, который погашается в рассрочку.

При этом динамика выдач займов PDL согласно статистике Банка России снижается. Именно это может объяснять, почему объем выдач у Займера не растет в 2023г. При этом в целом объемы выдач у МФО в 2023 году выросли на 22%. Получается наш эмитент не в тренде. Это минус!

( Читать дальше )

Блог им. investprivet |Стоит ли покупать Х5 по текущим? Разбор

- 01 апреля 2024, 09:15

- |

22 марта отчитался за прошлый год один из крупнейших продуктовых ретейлеров России X5 retail group. В этом посте предлагаю изучить полученные результаты, а заодно я покажу вам на что, я обращаю внимание при анализе сектора ретейла.

Первым делом конечно смотрим на динамику роста бизнеса. Классический и всем понятный показатель – это выручка компании. По итогам 2023 года выручка составила 3 триллиона 146 миллиардов рублей, что на 20,8% больше предыдущего года. А за последние 5 лет выручка росла в среднем на 15%. Очень хорошая динамика, характерная для растущих компаний, ставим первый плюсик в копилку компании.

Итак, это общие продажи. Надо отметить, что в ретейле все динамично меняется. Какие-то магазины или целые сети закрываются. Но чаще у растущих компаний, конечно, открываются новые магазины. Поэтому для объективной оценки динамики продаж в ретейле используют показатель Like-for-like, или сопоставимые продажи. В этом показателе сравниваются продажи или трафик за прошлый и текущий период у одних и тех же торговых объектов. То есть магазины, которые открылись или закрылись в течение года исключаются.

( Читать дальше )

Блог им. investprivet |IPO Европлан - оценка компании

- 24 марта 2024, 19:51

- |

На этой неделе нас ожидает еще одно IPO на российском рынке – компания Европлан. Говорят нельзя войти в одну реку дважды, но Европлану это судя по всему удастся. Достаточно уникальный кейс, так как это будет второе IPO компании, первое было в 2015 году.

Звучит достаточно странно, но в 2015 году «Европлан» уже проводило IPO на Мосбирже: тогда компания разместила 25% минус одну акцию по цене ₽570 и привлекла 3,3 млрд. рублей.

В 2017 году «Европлан» был реорганизован: лизинговая компания «Европлан» была выделена в отдельное юрлицо, сам холдинг переименован в «Сафмар финансовые инвестиции», а позже – в «ЭсЭфАй». Сейчас на бирже торгуется материнская компания Европлана.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс