QBF

MCSI. Китай. Изменение индекса.

- 21 июня 2017, 14:11

- |

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

История мошенничества китайской компании WINS

- 03 февраля 2017, 17:31

- |

Wins Finance Holdings Inc. (NASDAQ:WINS) – небольшая китайская компания, которая была приобретена в апреле 2015 года за $168 млн в результате слияния с Sino Mercury Acquisition Corp. С тех пор акции компании выросли более чем в 40 раз, и на закрытии 2 февраля компания торговалась по цене $345 за акцию, причем в течение торговой сессии акции взлетали до $465 за акцию. Компания обрела известность благодаря тому, что она показала наиболее высокую доходность среди всех акций (более 1200%) с момента победы Трампа на выборах в США. Основная деятельность компании заключается в том, что WINS берет комиссионные за выступление гарантом для займов мелкому бизнесу в провинции Китая Шаньси. Данные компании обладают короткой операционной историей, и банки не хотят связываться с ними из-за значительного риска дефолта.

Топ-менеджмент компании Wins Finance Holdings Inc. имеет достаточно темное прошлое. CEO компании до прихода в WINS работал в Deyu Agriculture Corp. (NASDAQ:LUCC). Для продвижения своих акций на рынке данная компания направляла денежные средства третьим сторонам, однако акции не только не выросли, но и упали в 4 раза с его назначения и до ухода. CFO компании до прихода в WINS был финансовым контролером в Agria Corporation (NYSE:GRO), которая была исключена с NYSE после того, как стало известно, что различные руководители компании и посредники манипулировали акциями для того, чтобы они соответствовали требованиям NYSE.

( Читать дальше )

Влияние американских казначейских облигаций на REIT

- 30 декабря 2016, 12:00

- |

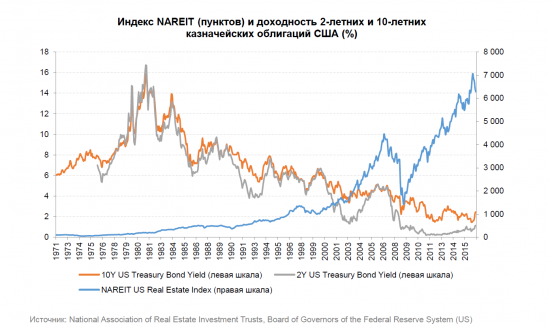

C момента победы Дональда Трампа на выборах президента США доходность 10-летних казначейских облигаций выросла на треть и 29 декабря 2016 года составила 2,48% против 1,86% 8 ноября 2016 года. За ними с небольшим опозданием поднялась доходность и краткосрочных казначейских облигаций. Рост доходности по казначейским облигациям приводит к падению стоимости REIT, при этом, доходность фондов возрастает, что повышает их привлекательность среди инвесторов, придерживающихся консервативных и средневзвешенных стратегий.

Для сравнения влияния американских казначейских облигаций на REIT были использованы 2-летние и 10-летние казначейские облигации, а также самый популярный индекс REIT – NAREIT Index. Индекс NAREIT показывает высокую отрицательную корреляцию с 2-летними и 10-летними казначейскими облигациями США: с 1976 по 2016 годы корреляция составила -0,75 и -0,78, соответственно. Таким образом, при росте доходности казначейских облигаций, падает индекс NAREIT, и наоборот.

( Читать дальше )

Pair-trade акций ПАО «Магнит» и X5 Retail Group N.V.

- 22 декабря 2016, 09:43

- |

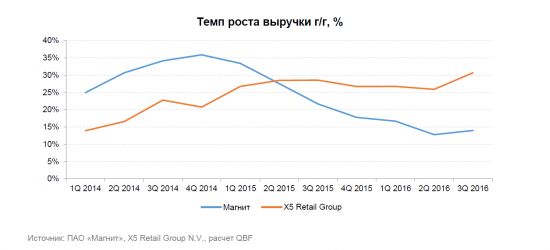

За прошедшие 2 года акции ПАО «Магнит» практически буксовали на месте, в то время как акции X5 Retail Group N.V. стремительно выросли. Изменилась и фундаментальная оценка их акций. На рынке ритейла царит жесткая конкуренция, и в настоящее время уже можно предположить, кто вырывается вперед в этой борьбе.

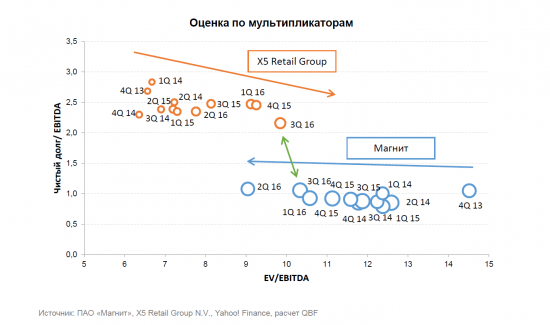

«X5 Retail Group» по стоимостному мультипликатору существенно подорожал, в то время как «Магнит» – подешевел. Однако, по состоянию на 20 декабря «Магнит» все еще торгуется несколько дороже с EV/EBITDA=10,3 против 9,8 у «X5 Retail Group». К тому же, «X5 Retail Group» смог снизить долговой мультипликатор Чистый долг/EBITDA до уровня 2,2 в III квартале 2016 года. Тем не менее, учитывая удешевление «Магнита», не стоит рваться его покупать, поскольку компания начинает испытывать проблемы, в то время как основной конкурент – «X5 Retail Group» процветает.

( Читать дальше )

Трансаэро - чего ждать?

- 14 ноября 2016, 14:47

- |

Ситуация с Трансаэро довольно сложна. Последняя отчетность компании была за I полугодие 2015 года, поэтому судить о том, как идут дела у компании с точки зрения бух. учета сложно. Компания «полуживая». Необычно то, что несмотря на все проблемы компании, делистинг ее акций с биржи так и не сделали. Лично у меня есть несколько акций Трансаэро, и компания несмотря ни на что присылала мне информацию в конвертах. В последнем, если мне не изменяет память, предлагалось проголосовать за изменение устава, утверждение каких-то документов.

Важно то, что у компании были огромные долги. А как известно, кредиторы хотят возвращения долгов. Если бы компанию банкротили, то, по словам гендиректора Трансаэро Александра Бурдина, кредиторы на 1 руб. долга получили бы 3-5 коп. Возможно, в этом и причина нежелания кредиторов банкротить компанию. Плюс к этому, год назад новым гендиректором Трансаэро стал Александр Бурдин. Этот человек известен тем, что уже спасал проблемные компании, такие как «Юнитайл» и завод в Армении «Арменал». Есть вероятность, что над проектом восстановления компании уже начали думать год назад. Сейчас проект возрождения Трансаэро, если таковой имеется, находится на стадии «обсуждений идей». Новая идея сейчас — банкротство старой и создание новой компании под брендом «Трансаэро». То, что мы читаем в СМИ — это «мысли вслух» людей, которые работают над идеями возрождения компании. Разговоры о возрождении уже были и весной, но ничего в итоге не получилось.

В Минтрансе слабо верят в возрождение компании. Аэрофлот уже забрал самолеты Трансаэро и не желает его восстановления. С другой стороны, большая часть долга приходится на гос. банки: ВТБ, Газпромбанк, Сбербанк, а также ВЭБ. Если государство подключится так, как это было с Мечелом, то можно чего-то ожидать. Но надо учесть, что у Мечела работали люди в момент реструктуризации долга, поэтому спасение делалось ради людей, а здесь уже большинство поувольняли. В итоге, пока что слабо понятно, что произойдет в будущем с компанией, но будет интересно наблюдать, как будет развиваться история.

Башнефть. Приватизация. Развязка близка.

- 28 октября 2016, 17:46

- |

С августа 2016 года цена акций ПАО АНК «Башнефть» значительно колебалась. В некоторые дни стоимость акций компании опускалась на 10%, в другие – поднималась. Это было связано со значительным потоком позитивных и негативных новостей, касаемо приватизации «Башнефти» «Роснефтью».

Первая значительная просадка стоимости акций произошла 17 августа на новостях о том, что приватизацией акций «Башнефти» займутся только после продажи госпакета «Роснефти». По мнению главы «Башкирии», продавать пакет акций «Башнефти» нельзя в условиях экономической нестабильности.

После существенного падения акции «Башнефти» медленно восстанавливались. Значительный скачок произошел 3 октября после того как правительство выпустило директиву о покупке 50,0755% «Башнефти» «Роснефтью» по цене не выше 330 млрд руб., или около 3700 руб. на акцию до 15 октября. Покупались только обыкновенные акции, в связи с чем цена в 3700 руб. рассчитана именно на них. Стоимость в 3700 руб. означала существенную премию, около 18% к рыночной стоимости, в связи с чем котировки устремились вверх. Позднее, 12 октября 50,0755% акций «Башнефти» были проданы «Роснефти» за 329,69 млрд руб. По закону «Роснефть» обязана выставить оферту на покупку обыкновенных акций миноритарных акционеров по цене покупки акций «Башнефти» «Роснефтью» в расчете на одну акцию в течение 35 дней со дня заключения сделки. Поскольку сделка заключалась 12 октября, то у «Роснефти» есть время до 17 ноября.

( Читать дальше )

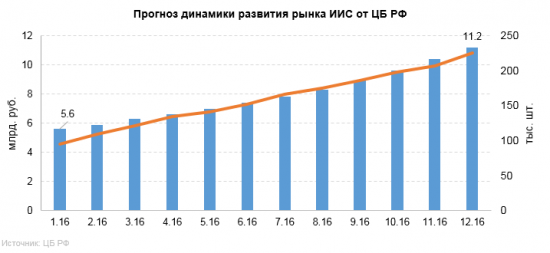

ИИС динамика развития и перспективы

- 26 октября 2016, 10:04

- |

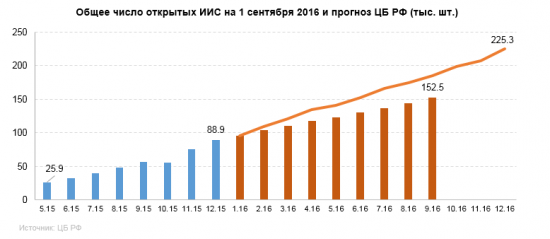

Стоит отметить, что активное развитие рынок начал получать после старта агитационной программы ПАО «Сбербанк». В то время как остальные брокеры за 9 месяцев 2016 года увеличили число открытых ИИС максимум на 8 тыс., крупнейшему банку страны удалось нарастить численность счетов на 20 тыс., что соответствует подъему на 80% с начала года. Одновременно с этим доля доверительного управления выросла с 15% до 22%, вновь за счет активной агитации банка.

( Читать дальше )

Pair-trade акций Мегафона и Интер РАО

- 21 октября 2016, 11:46

- |

Pair-trade акций Мегафона и Интер РАО

Идея pair-trade между «Мегафоном» (MFON) и «Интер РАО» (IRAO) основана на предположении о том, что при ребалансировке индекса MSCI Russia в ночь с 14 на 15 ноября этого года «Мегафон» будет исключен, а «Интер РАО» включен в индекс вместо него. Изменения вступят в силу 30 ноября. Это окажет негативное влияние на котировки «Мегафона» и положительное – на котировки «Интер РАО». Таким образом, идея состоит в продаже акций «Мегафона» и покупке акций «Интер РАО».

Индекс MSCI Russia – это индикатор рынка акций российских эмитентов крупной и средней капитализации, обращающихся на Московской Бирже. В настоящее время индекс включает в себя 21 бумагу, вес которых в индексе определяется рыночной капитализацией компании с учетом количества акций в свободном обращении. Индекс должен составляться таким образом, чтобы он охватывал 85% рыночной капитализации акций, находящихся в свободном обращении в стране. По состоянию на 20 октября 2016 года компоненты индекса MSCI Russia выглядят следующим образом:

( Читать дальше )

Упрощение ПИФов

- 19 октября 2016, 11:26

- |

( Читать дальше )

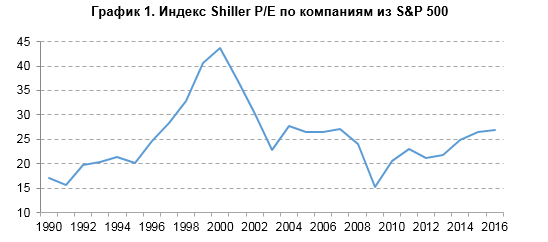

Оправдано ли покорение новых вершин S&P 500?

- 18 октября 2016, 14:06

- |

Начиная с 2013 года индекс растет со скоростью, соответствующей периоду с 1995 по 2000 годы, а его значение составляет 26,9 что уже выше отметки кредитного кризиса в 1966 году. Данная динамика достигается за счет сохранения положительного эффекта от мягкой монетарной политики ФРС. Низкая стоимость денег позволяет аккумулировать больший объем средств на фондовом рынке и наращивать уровень потребления. Происходит это потому что затраты на обслуживание долга снизились с 13,5% от реальных доходов в 2008 до 10% в текущем году, в то время как размер выданных потребительских кредитов стабильно держится вблизи отметки $20 млрд. в месяц. Данная ситуация свидетельствует о наличии у американцев кредитной лазейки для рефинансирования старой задолженности новыми, более дешевыми займами. В результате население ускоренными темпами увеличивает объем потребления, что приводит к улучшению макроэкономических показателей, подъему стоимости акций. Основное противоречие в данном контексте возникает, если проследить динамику прибыли компаний: в 2015-2016 годах мы наблюдаем ухудшение показателей, которое хоть и было во многом спровоцировано проблемами нефтегазовых компаний, нашло отражение во всех секторах американского рынка.

( Читать дальше )

теги блога QBF

- Advanced Micro Devices

- alphabet inc

- AMD

- ATVI

- Brent

- cac 40

- DJIA

- eurchf

- FTSE 100

- googl

- Hang Seng

- Nasd

- NASDAQ

- Nasdaq Composite

- Nikkei 225

- Pair Trading

- QBF

- REIT

- s&p

- S&P500

- SSE Composite Index

- USDRUB

- X5 Retail Group

- блоги

- доверительное управление

- золото

- инвестиции

- казначейские облигации

- Магнит

- ммвб

- ммвб-ртс

- обзор рынка

- оффтоп

- ПИФы

- прогноз

- риски

- РТС

- РФ

- США

- Трансаэро