Ренат Валеев

Акции компании Pinterest вчера взлетели на 25%.

- 29 октября 2020, 10:15

- |

Акции компании Pinterest вчера взлетели на 25%. Вышел финансовый отчёт: показатели превзошли все ожидания.

▫️adjusted EPS $ 0.13. Ожидалось $ 0.04

▫️выручка $ 443 млн. Ожидалось $ 387.8

▫️количество активных пользователей +37% YoY;

▫️выручка + 58% YoY

▫️число уникальных месячных пользователей — 442 млн. (!)

▫️это на 26 млн. больше, чем в прошлом квартале (ожидалось прибавление в 12 млн.)

Говорю: этот сильный отчёт можно было предвидеть (особенно после сильного отчёта Snap).

Были ли еще какие-то признаки, по которым можно было просчитать такое движение?

Были. 21.10 Goldman Sachs и BofA пересмотрели свои таргеты по компании в сторону повышения:

Oct-21-20 Upgrade Goldman Neutral → Buy $37 → $61

Oct-21-20 Upgrade BofA Neutral → Buy $58

Вы заработали? Я даже чуть-чуть заработал:)

(на капучино)

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Pinterest - еще одна компания, которая привлекла моё внимание.

- 27 октября 2020, 11:49

- |

▫️С момента IPO в 2019 году акции растут на >100%

▫️С начала этого года — на 175%

▫️С мартовских низов — на 400%

Если компания на слуху, это уже значит, что у компании хороший брэнд. Pinterest принадлежит к тому типу фирм, которые в последнее время бьют ожидания рынка по отчетности. Отчёт Pinterest за III квартал выходит завтра, 28 окт. Думаю, стоит добавить её в портфель и изучить более плотно.

Pinterest — социальный интернет-сервис, фотохостинг, позволяющий пользователям добавлять и скачивать качественные изображения

Включили бы в эту компанию в портфель?

_______________

telegram:

renat_vv

Шорт по евро (EURUSD)

- 26 октября 2020, 12:39

- |

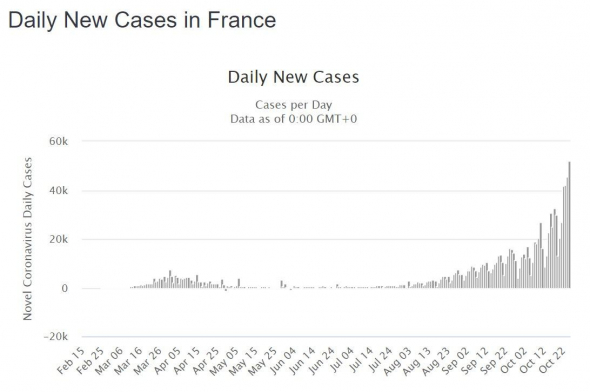

Пошёл я в шорт по евро (EURUSD). С таким ростом случаев заболеваний и перед предстоящими выборами ну не может не произойти распродажи. К тому же, позиционирование — всё еще большой лонг.

Те рекорды, которые были весной, — это уже цветочки.

Agree?

_______________

telegram:

renat_vv

Советы для новичков.

- 26 октября 2020, 10:55

- |

Допустим, вы пока лишь интересуетесь биржей.

С чего начать?

Есть два пути:

I. Трейдинг (краткосрочная торговля)

II. Инвестиции (это когда вы покупаете и держите)

Путь №1 — трейдинг — сложный. Это нервы и время.

Путь №2 — проще, спокойнее и, пожалуй, разумнее.

Выбирайте путь №2.

Что дальше?

▫️Ничего не бойтесь и откройте брокерский счёт. Сегодня брокерский счёт должен иметь каждый уважающий себя человек, идущий в ногу со временем.

▫️Нормальных брокеров масса: Открытие, Тинькофф, БКС, Альфа, Финам. Вам достаточно и 10 тысяч рублей.

▫️Начинайте с акций. Не начинайте с FOREX или с криптовалют.

▫️Вам желательно сразу получить доступ к торговле акциями США, потому что в России хороших акций очень мало (раз-два и обчёлся).

▫️Если вы откроете счёт и будете торговать только российскими компаниями, это у вас может сразу сформировать негативное отношение к акциям, что не очень хорошо.

▫️Не замыкайтесь только на акциях Газпрома и Сбербанка. Мир велик.

▫️Почти все российские брокеры сегодня предоставляют доступ к торгам акциями США. Но если вы хотите продвинутого брокера по акциям США или всему миру, то в качестве брокера можете выбрать Exante или Interactive Brokers (IB). Я пользовался обоими. IB — очень понравился. Exante я пользовался поверхностно, но тоже понравилось.

( Читать дальше )

Купил немного ВТБ.

- 22 октября 2020, 16:53

- |

Позавчера вышла новость, что ВТБ намерен вернуться к выплате 50% прибыли в качестве дивидендов. В 2019 банк заплатил в качестве дивидендов всего 10% от прибыли. Сегодня акции смотрятся чуть лучше рынка. Не могу назвать себя фанатом этой компании, поэтому очень краткосрочно и спекулятивно.

_______________

telegram:

renat_vv

все видео обзоры: youtube

Акции США: сезон отчетностей. Ситуация с коронавирусом. Обзор финансовых рынков.

- 21 октября 2020, 18:20

- |

— какие компании отчитываются

— новая и старая экономика

— ВВП Китая

— цифры по вирусу

— что с вакцинами

( Читать дальше )

Воспоминания биржевого спекулянта (часть III): реальная биржа

- 20 октября 2020, 10:51

- |

Ливермор понимает, что кухни для него закрыты. Они не хотят терять из-за него деньги. Скоро о нём знают уже чуть ли не в каждой конторе. Владельцы кухонь передают друг другу о нём данные.

Он едет в Нью-Йорк, где начинает торговать на настоящей бирже. С собой у него около 10 тыс. долларов. Но тут его методы дают сбой… Он теряет все деньги.

Вот что он пишет о себе: «Я не всегда выигрывал. Моя схема торговли была достаточно разумна и приносила выигрыш чаще, чем потери. Когда я придерживался ее, то побеждал в семи 7 из 10. Фактически всякий раз, когда я с самого начала был уверен в правоте своего курса, я получал прибыль. Но мне, к сожалению, не всегда хватало мозгов, чтобы придерживаться собственных правил игры… В этом я не был каким-то исключением».

Вообще, Ливермор не раз в жизни был разорён дотла.

Почему он проиграл? Прежде он играл в кухнях, а тут – реальная биржа. Здесь его сделки выводились на реальный рынок.

( Читать дальше )

ZOOM

- 19 октября 2020, 10:14

- |

▫️Акции компании ZOOM продолжают бить рекорды.

▫️С начала года акции растут на… 720%.

▫️Капитализация компании достигла уже 150 млрд. долл. (это больше чем, Газпром + Сбербанк)

▫️Скоро к конкуренции с ZOOM активно подключатся Microsoft и Cisco.

▫️P/E = 713… Выше из известных мне имён только Tesla с P/E = 1130.

▫️Штаб-квартира — США, Калифорния.

▫️Год основания — 2011, основал компанию выходец из Cisco.

▫️В начале апреля 2020 число пользователей было 200 млн. человек.

▫️Основной продукт компании — … ну вы знаете, видео-конференции на основе облачного сервиса.

▫️Компания расширяет линейку сервисов.

▫️Текущая цена — 559 $. Цели банков:

— RBC Capital Markets: 600 $

— Mizuho: 550 $

— BofA: 475 $

— Morgan Stanley: 450 $

— JP Morgan: 425 $

— Goldman Sachs: 402 $

— Wells Fargo: 375 $

— Citi: 377 $

Похоже, ZOOM — новая икона...

Выводы:

▪️Возможно, лучшая бизнес-модель сейчас — это subscription;

▪️Постоянно следи за лидерами роста, чтобы быть «в теме»;

▪️Можно использовать такой метод вложений в акции: ищешь бурно-растущую компанию, а потом его ближайших конкурентов, которые пока еще отрасти не успели. Вскоре хайп перекидывается и на них (к примеру, аналог Tesla — NIO).

( Читать дальше )

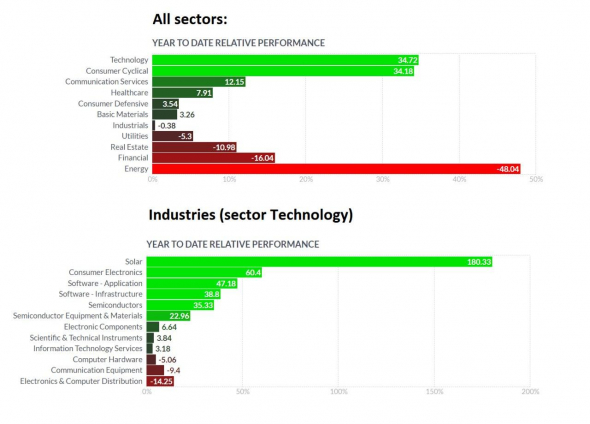

Что еще очень активно растёт в этом году?

- 16 октября 2020, 11:44

- |

Угадайте, что еще очень активно растёт в этом году кроме e-commerce и cloud services? Правильно, солнечная энергетика. Это:

▫️sector — Technology

▫️industry — Solar.

В частности, вчера на рынке NASDAQ было IPO компании Array Technologies. Эта компания — производитель оборудования для солнечной энергетики. За один день акции компании выросли на 66%. Теперь капитализация компании 4.6 млрд. долл.

Вот, что пишет Reuters: «Глобальное потребление энергии переходит с традиционного топлива на возобновляемые источники». Похоже, тема солнечной энергетики стоит того, чтобы в ней покопать...

Если вы хотите крутым инвестором/трейдером по акциям, вам нужно быть на острие:

модные технологии + IPO = profit.

_______________telegram:

renat_vv

все видео обзоры: youtube

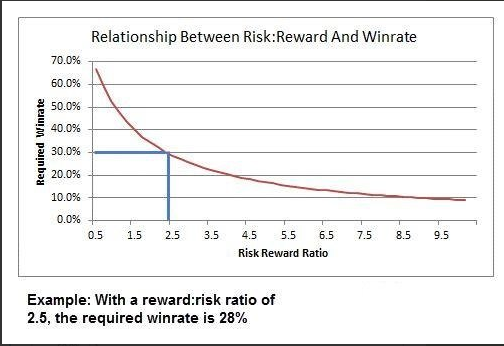

Кривая безубыточности в трейдинге.

- 15 октября 2020, 11:18

- |

Показывает, каков должен быть % прибыльных сделок при различных соотношениях Reward:Risk Ratio (по-другому, тейк-профита к стопу).

Рассчитывается по формуле:

Minimum Win Rate = 1 / (1 + Reward:Risk)

Ошибка поголовно всех трейдеров: низкий Reward:Risk Ratio.

_______________

telegram:

renat_vv

все видео обзоры: youtube

теги блога Ренат Валеев

- Apple

- audusd

- DXY

- EURGBP

- eurusd

- forex

- gbpjpy

- GBPUSD

- Gold

- IMOEX

- IPO

- S&P

- S&P500

- S&P500 фьючерс

- Sber

- tesla

- usdjpy

- USDRUB

- акции

- Акции РФ

- акции США

- банковский кризис

- биткоин

- братиш

- Веселье

- вью

- Газпром

- геополитика

- грааль

- Джим Роджерс

- диверсификация

- дисциплина

- доллар

- Доллар Рубль

- Евро

- золото

- идеи

- инвестиции

- Индекс МБ

- инфляция

- инфляция в США

- Кипр

- Китай

- книга

- книга о трейдерах

- Книги

- книги о трейдинге

- коронавирус

- кризис

- криптовалюта

- Ливермор

- маги рынка

- нефть

- Новости

- обзор книги

- обзор рынка

- облигации

- опрос

- оффтоп

- Пауэлл

- правила

- прогноз

- психология

- психология трейдинга

- рекомендации

- ренат валеев

- рецензия на книгу

- российские акции

- Российский рынок

- российский рынок акций

- Россия

- рубль

- рынки

- рынок

- рынок США

- Рэй Далио

- Сбербанк

- сделка

- Сирия

- ставка ФРС

- стоп лосс

- стратегия

- США

- текущая ситуация

- технический анализ

- торговые сигналы

- торговый сигнал

- трейд

- трейдинг

- фондовый рынок

- фондовый рынок

- форекс

- ФРС

- фундаментальный анализ

- Фунт

- фьючерс РТС

- фьючерс mix

- фьючерс РТС

- экономика

- юмор