SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. ruh666 |Переход от цифровой эпохи к материальной продолжается (перевод с elliottwave com)

- 09 октября 2024, 13:33

- |

Мадонна была права. Мы живем в материальном мире. Что это значит для инвесторов в 2024 году и далее? Наш октябрьский Global Market Perspective раскрывает несколько фактов:

Рассмотрение глобальных классов активов через призму развивающихся рынков дает перспективу, которую часто упускают аналитики, сосредоточенные на развитых рынках. Эта перспектива, окрашенная ролью, которую сырьевые товары играют в мировой экономике, была бесценной в течение последних нескольких лет. Например, она помогла нам в феврале 2020 года предсказать конец медвежьего рынка 2008-2020 годов в индексе сырьевых товаров Bloomberg с точностью до 2% от его ценового минимума два месяца спустя, а затем правильно спрогнозировать «огромный потенциал роста для сырьевых товаров, ценовой инфляции и процентных ставок», как мы выразились в сентябре 2020 года, когда доходность 10-летних облигаций США составляла 0,72%.

Рассмотрение глобальных классов активов через призму развивающихся рынков дает перспективу, которую часто упускают аналитики, сосредоточенные на развитых рынках. Эта перспектива, окрашенная ролью, которую сырьевые товары играют в мировой экономике, была бесценной в течение последних нескольких лет. Например, она помогла нам в феврале 2020 года предсказать конец медвежьего рынка 2008-2020 годов в индексе сырьевых товаров Bloomberg с точностью до 2% от его ценового минимума два месяца спустя, а затем правильно спрогнозировать «огромный потенциал роста для сырьевых товаров, ценовой инфляции и процентных ставок», как мы выразились в сентябре 2020 года, когда доходность 10-летних облигаций США составляла 0,72%.

( Читать дальше )

Рассмотрение глобальных классов активов через призму развивающихся рынков дает перспективу, которую часто упускают аналитики, сосредоточенные на развитых рынках. Эта перспектива, окрашенная ролью, которую сырьевые товары играют в мировой экономике, была бесценной в течение последних нескольких лет. Например, она помогла нам в феврале 2020 года предсказать конец медвежьего рынка 2008-2020 годов в индексе сырьевых товаров Bloomberg с точностью до 2% от его ценового минимума два месяца спустя, а затем правильно спрогнозировать «огромный потенциал роста для сырьевых товаров, ценовой инфляции и процентных ставок», как мы выразились в сентябре 2020 года, когда доходность 10-летних облигаций США составляла 0,72%.

Рассмотрение глобальных классов активов через призму развивающихся рынков дает перспективу, которую часто упускают аналитики, сосредоточенные на развитых рынках. Эта перспектива, окрашенная ролью, которую сырьевые товары играют в мировой экономике, была бесценной в течение последних нескольких лет. Например, она помогла нам в феврале 2020 года предсказать конец медвежьего рынка 2008-2020 годов в индексе сырьевых товаров Bloomberg с точностью до 2% от его ценового минимума два месяца спустя, а затем правильно спрогнозировать «огромный потенциал роста для сырьевых товаров, ценовой инфляции и процентных ставок», как мы выразились в сентябре 2020 года, когда доходность 10-летних облигаций США составляла 0,72%.( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. ruh666 |Отток из ETF развивающихся рынков достиг 11-месячного максимума из-за проблем в Бразилии

- 19 августа 2021, 12:28

- |

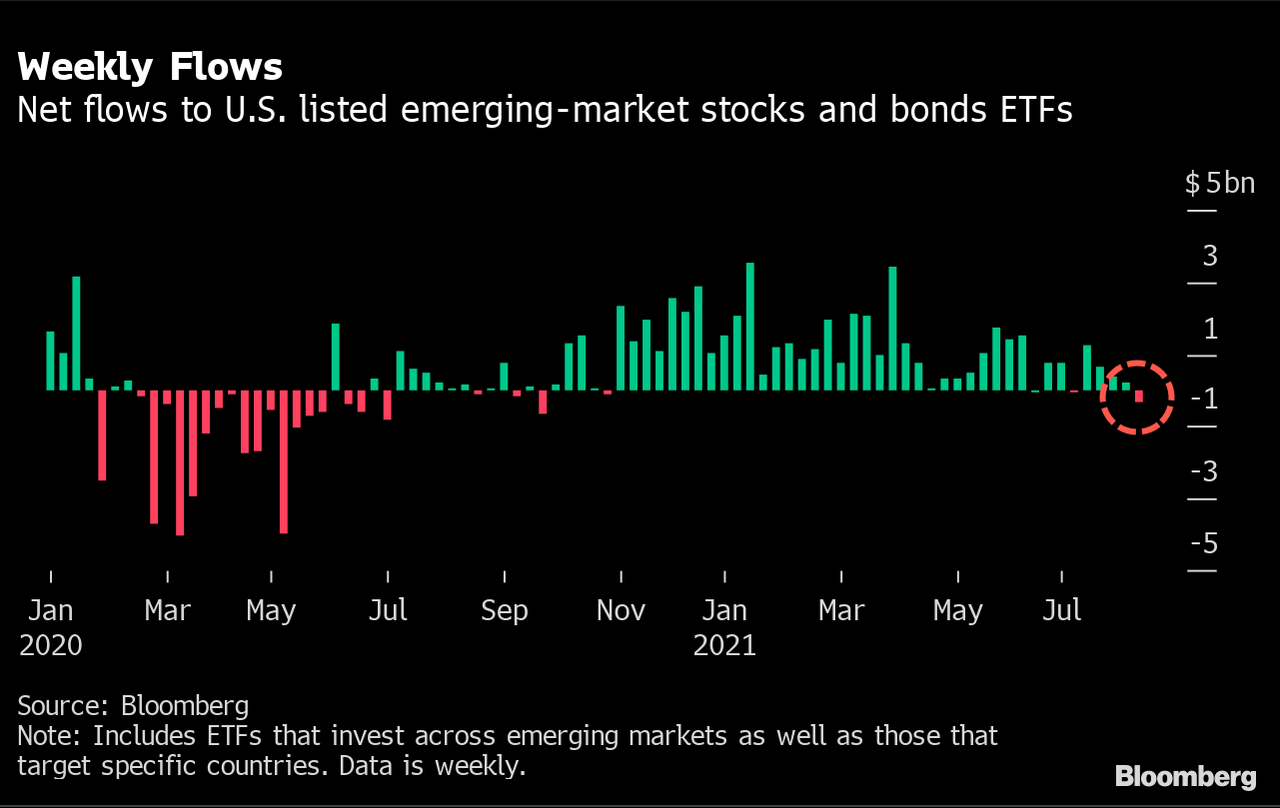

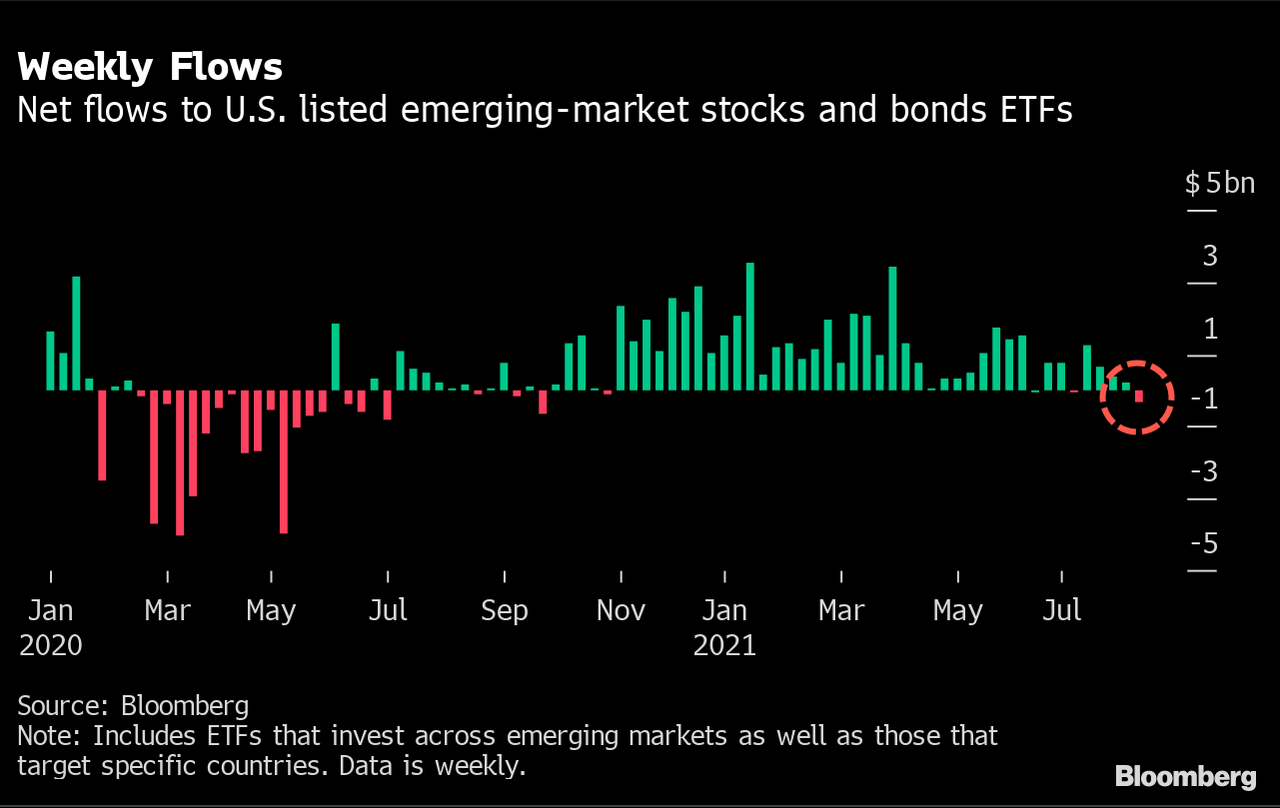

«Я думаю, что ротация с развивающихся рынков на западные может продолжиться в ближайшем будущем», — сказал недавно Дэвид Чао, стратег по глобальным рынкам Invesco. Принимая во внимание ротацию Чао с развивающихся рынков на DM, данные Bloomberg показывают, что на прошлой неделе из биржевых фондов развивающихся рынков было выведено больше всего денег за 11 месяцев благодаря растущим политическим и экономическим рискам Бразилии. Рост политической напряженности в крупнейшей экономике Латинской Америки вынудил менеджеров по управлению капиталом вывести 158,2 миллиона долларов из бразильских фондовых биржевых фондов на неделе, закончившейся 13 августа. В результате биржевые фонды развивающихся стран, зарегистрированные в США, испытали самый большой еженедельный отток с сентября прошлого года.

Данные Bloomberg также показали, что изъятия средств из фондов, инвестирующих в акции и облигации развивающихся стран, на прошлой неделе составили около 345,4 миллиона долларов по сравнению с приростом в 189,7 миллиона долларов на предыдущей неделе. iShares MSCI Brazil, или EWZ, может испытать отток средств третий месяц после того, как на прошлой неделе инвесторы вывели 131,8 миллиона долларов. Акции ETF упали в коррекцию с момента пика в конце июня, упав на 13% до 36,49 доллара в понедельник, достигнув уровней, невиданных с мая.

Данные Bloomberg также показали, что изъятия средств из фондов, инвестирующих в акции и облигации развивающихся стран, на прошлой неделе составили около 345,4 миллиона долларов по сравнению с приростом в 189,7 миллиона долларов на предыдущей неделе. iShares MSCI Brazil, или EWZ, может испытать отток средств третий месяц после того, как на прошлой неделе инвесторы вывели 131,8 миллиона долларов. Акции ETF упали в коррекцию с момента пика в конце июня, упав на 13% до 36,49 доллара в понедельник, достигнув уровней, невиданных с мая.

( Читать дальше )

Данные Bloomberg также показали, что изъятия средств из фондов, инвестирующих в акции и облигации развивающихся стран, на прошлой неделе составили около 345,4 миллиона долларов по сравнению с приростом в 189,7 миллиона долларов на предыдущей неделе. iShares MSCI Brazil, или EWZ, может испытать отток средств третий месяц после того, как на прошлой неделе инвесторы вывели 131,8 миллиона долларов. Акции ETF упали в коррекцию с момента пика в конце июня, упав на 13% до 36,49 доллара в понедельник, достигнув уровней, невиданных с мая.

Данные Bloomberg также показали, что изъятия средств из фондов, инвестирующих в акции и облигации развивающихся стран, на прошлой неделе составили около 345,4 миллиона долларов по сравнению с приростом в 189,7 миллиона долларов на предыдущей неделе. iShares MSCI Brazil, или EWZ, может испытать отток средств третий месяц после того, как на прошлой неделе инвесторы вывели 131,8 миллиона долларов. Акции ETF упали в коррекцию с момента пика в конце июня, упав на 13% до 36,49 доллара в понедельник, достигнув уровней, невиданных с мая.( Читать дальше )

Блог им. ruh666 |Развивающиеся рынки: долг более чем удвоился за последнее десятилетие (перевод с deflation com)

- 02 июня 2021, 12:14

- |

В статье CNBC от 24 мая обсуждается стремительный рост долга на развивающихся рынках и упоминается страна с наиболее «повышенным долговым бременем»:

Рост уровня долга может привести к тому, что развивающиеся рынки еще больше отстанут от развитых рынков в плане восстановления экономики после пандемии Covid-19, сказал экономист [24 мая]. «Из-за пандемии долги выросли по всех типов… большое увеличение, конечно, произошло за счет государственного долга — и неудивительно из-за такой необходимости предоставить фискальные стимулы, в то же время налоговые поступления сильно снизились по всему миру», — сказал Стив Кокрейн, главный экономист Moody's Analytics по Азиатско-Тихоокеанскому региону, в интервью телеканалу CNBC «Squawk Box Asia». «Реальное влияние, однако, я думаю, это своего рода увеличивающийся разрыв между развитыми экономиками и развивающимися рынками. Долговая нагрузка выросла больше всего на развивающихся рынках, и у них могут возникнуть наибольшие трудности с точки зрения обслуживания этого долга в будущем», — добавил он.

( Читать дальше )

Рост уровня долга может привести к тому, что развивающиеся рынки еще больше отстанут от развитых рынков в плане восстановления экономики после пандемии Covid-19, сказал экономист [24 мая]. «Из-за пандемии долги выросли по всех типов… большое увеличение, конечно, произошло за счет государственного долга — и неудивительно из-за такой необходимости предоставить фискальные стимулы, в то же время налоговые поступления сильно снизились по всему миру», — сказал Стив Кокрейн, главный экономист Moody's Analytics по Азиатско-Тихоокеанскому региону, в интервью телеканалу CNBC «Squawk Box Asia». «Реальное влияние, однако, я думаю, это своего рода увеличивающийся разрыв между развитыми экономиками и развивающимися рынками. Долговая нагрузка выросла больше всего на развивающихся рынках, и у них могут возникнуть наибольшие трудности с точки зрения обслуживания этого долга в будущем», — добавил он.

( Читать дальше )

Блог им. ruh666 |Перспектива, открывающая глаза: развивающиеся рынки и эпидемии (перевод с elliottwave com)

- 21 мая 2020, 13:17

- |

«Драматическое падение создало огромную возможность ...»

Люди по всей планете очень хорошо осведомлены об угрозе здоровью COVID-19.

Глобальное разрушение, связанное с пандемией, намного превосходит другие серьезные проблемы со здоровьем в современной истории

Тем не менее, вы можете вспомнить новостные статьи за 2009 год, подобные этой, из New York Times (11 июня 2009 года):

Неудивительно, что [11 июня 2009 г.] Всемирная организация здравоохранения объявила, что вспышка свиного гриппа стала пандемией.

Болезнь достигла 74 стран ...

И, возвращаясь назад во времени, Всемирная организация здравоохранения представила 5 июля 2003 г. обновленную информацию о тяжелом остром респираторном синдроме, известном как SARS:

И, возвращаясь назад во времени, Всемирная организация здравоохранения представила 5 июля 2003 г. обновленную информацию о тяжелом остром респираторном синдроме, известном как SARS:

На сегодняшний день пострадали 8439 человек и 812 умерли от атипичной пневмонии.

Причина краткого обзора свиного гриппа и атипичной пневмонии состоит в том, чтобы указать, что, как это ни удивительно, обе вспышки ознаменовали не начало, а конец нисходящего тренда в акциях развивающихся рынков.

( Читать дальше )

Люди по всей планете очень хорошо осведомлены об угрозе здоровью COVID-19.

Глобальное разрушение, связанное с пандемией, намного превосходит другие серьезные проблемы со здоровьем в современной истории

Тем не менее, вы можете вспомнить новостные статьи за 2009 год, подобные этой, из New York Times (11 июня 2009 года):

Неудивительно, что [11 июня 2009 г.] Всемирная организация здравоохранения объявила, что вспышка свиного гриппа стала пандемией.

Болезнь достигла 74 стран ...

И, возвращаясь назад во времени, Всемирная организация здравоохранения представила 5 июля 2003 г. обновленную информацию о тяжелом остром респираторном синдроме, известном как SARS:

И, возвращаясь назад во времени, Всемирная организация здравоохранения представила 5 июля 2003 г. обновленную информацию о тяжелом остром респираторном синдроме, известном как SARS:На сегодняшний день пострадали 8439 человек и 812 умерли от атипичной пневмонии.

Причина краткого обзора свиного гриппа и атипичной пневмонии состоит в том, чтобы указать, что, как это ни удивительно, обе вспышки ознаменовали не начало, а конец нисходящего тренда в акциях развивающихся рынков.

( Читать дальше )

Блог им. ruh666 |ETF с фиксированным доходом: «История ухудшения» (перевод с elliottwave com)

- 06 мая 2020, 16:17

- |

ETFs, по сути, корзина акций или облигаций, важный торговый инструмент для рынков. Но когда вы смотрите на ETF в совокупности, они также могут рассказать очень важную историю. И когда мы смотрим на ETF с фиксированным доходом, история за последние несколько лет была последовательной. Это история об ухудшении.

Итак, если мы посмотрим на производительность ETF с фиксированным доходом за последние три года, то первым, кто выделяется, являются локальные развивающиеся рынки. EMLC — это ETF. И вы можете увидеть, что он снизился на 7% за последние три года. Это если вы хотите инвестировать в развивающиеся рынки в местной валюте. Таким образом, вы должны чувствовать себя хорошо как на развивающихся рынках, так и на EM FX. Это явно не тот случай. Исход из развивающихся рынков за последние три года. И если мы продвинемся на один год вперед, то картина останется прежней и будет строиться на себе.

Итак, если мы посмотрим на производительность ETF с фиксированным доходом за последние три года, то первым, кто выделяется, являются локальные развивающиеся рынки. EMLC — это ETF. И вы можете увидеть, что он снизился на 7% за последние три года. Это если вы хотите инвестировать в развивающиеся рынки в местной валюте. Таким образом, вы должны чувствовать себя хорошо как на развивающихся рынках, так и на EM FX. Это явно не тот случай. Исход из развивающихся рынков за последние три года. И если мы продвинемся на один год вперед, то картина останется прежней и будет строиться на себе.

Итак, вот локальное пространство EM снизилось на 7%. Теперь вы добавляете к нему развивающиеся рынки, но на этот раз в долларах США. Таким образом, даже если у вас есть надежная гавань доллара США, развивающиеся рынки все еще видят исход в течение последнего года. И вы можете увидеть это прямо здесь. Вы можете добавить к этому далее, прямо здесь, вы можете увидеть кредиты первой очереди, которые мы называем BKLN — это ETF. Это пространство облигаций с высокой доходностью. Так что те, кто готов пойти на риски и опробовать этот продукт, это целиком заемные средства. Это то, что вы делаете, когда вы оптимистичны о рынках и ищете риск. Но вы можете видеть, что они упали на 4%. И даже рынок облигаций с высокой доходностью, HYG, с которым многие знакомы. Это широкое представление высокодоходных ликвидных корпоративных облигаций, если вы хотите взять на себя риск, связанный с ним. Но, опять же, здесь более высокая доходность ниже прошлогодней на фоне EM, которая впоследствии ухудшилась.

Так что, если мы посмотрим на это год за годом, в 2020 году… это пространство EM, вот некоторые из высокодоходных и ETFs, которые мы упоминали ранее. И мы можем добавить к этому сейчас такие вещи, как рынок краткосрочных корпоративных облигаций, который также известен как МИНТ. Теперь, почему это интересно, это то, что это корпоративные облигации, срок погашения которых составляет один год, поэтому они в целом очень безопасны. Тем не менее, год к настоящему времени это было хуже. И что действительно выделяется из года в год, так это муниципальные облигации. Муниципальные облигации являются очень привлекательным рынком для многих людей из-за особенностей налогообложения, как правило, свободных от федеральных налогов и иногда государственных и местных налогов. И это то, что используется для оплаты инфраструктуры, строительства мостов и так далее, и так далее. Так что это очень привлекательная часть рынка облигаций.

И все же здесь, год за годом, вы можете видеть, что это также вниз. Таким образом, с трех лет до одного года из года у нас наблюдалось постоянное ухудшение пространства, как продолжают показывать эти ETF с фиксированным доходом. Поэтому важно помнить, что это ухудшение ETF с фиксированным доходом продолжалось еще до пандемии. Теперь в экономическом и финансовом отношении, если рынок вернется к солнечному свету и радуге, мы ожидаем гораздо большего улучшения в фиксированном доходе, в пространстве ETF по всему спектру. Но до этого времени риски, общая картина продолжают оставаться отрицательными и продолжают предполагать дальнейшее ухудшение. И как обычно, мы будем внимательно следить.

перевод отсюда

( Читать дальше )

Итак, если мы посмотрим на производительность ETF с фиксированным доходом за последние три года, то первым, кто выделяется, являются локальные развивающиеся рынки. EMLC — это ETF. И вы можете увидеть, что он снизился на 7% за последние три года. Это если вы хотите инвестировать в развивающиеся рынки в местной валюте. Таким образом, вы должны чувствовать себя хорошо как на развивающихся рынках, так и на EM FX. Это явно не тот случай. Исход из развивающихся рынков за последние три года. И если мы продвинемся на один год вперед, то картина останется прежней и будет строиться на себе.

Итак, если мы посмотрим на производительность ETF с фиксированным доходом за последние три года, то первым, кто выделяется, являются локальные развивающиеся рынки. EMLC — это ETF. И вы можете увидеть, что он снизился на 7% за последние три года. Это если вы хотите инвестировать в развивающиеся рынки в местной валюте. Таким образом, вы должны чувствовать себя хорошо как на развивающихся рынках, так и на EM FX. Это явно не тот случай. Исход из развивающихся рынков за последние три года. И если мы продвинемся на один год вперед, то картина останется прежней и будет строиться на себе.Итак, вот локальное пространство EM снизилось на 7%. Теперь вы добавляете к нему развивающиеся рынки, но на этот раз в долларах США. Таким образом, даже если у вас есть надежная гавань доллара США, развивающиеся рынки все еще видят исход в течение последнего года. И вы можете увидеть это прямо здесь. Вы можете добавить к этому далее, прямо здесь, вы можете увидеть кредиты первой очереди, которые мы называем BKLN — это ETF. Это пространство облигаций с высокой доходностью. Так что те, кто готов пойти на риски и опробовать этот продукт, это целиком заемные средства. Это то, что вы делаете, когда вы оптимистичны о рынках и ищете риск. Но вы можете видеть, что они упали на 4%. И даже рынок облигаций с высокой доходностью, HYG, с которым многие знакомы. Это широкое представление высокодоходных ликвидных корпоративных облигаций, если вы хотите взять на себя риск, связанный с ним. Но, опять же, здесь более высокая доходность ниже прошлогодней на фоне EM, которая впоследствии ухудшилась.

Так что, если мы посмотрим на это год за годом, в 2020 году… это пространство EM, вот некоторые из высокодоходных и ETFs, которые мы упоминали ранее. И мы можем добавить к этому сейчас такие вещи, как рынок краткосрочных корпоративных облигаций, который также известен как МИНТ. Теперь, почему это интересно, это то, что это корпоративные облигации, срок погашения которых составляет один год, поэтому они в целом очень безопасны. Тем не менее, год к настоящему времени это было хуже. И что действительно выделяется из года в год, так это муниципальные облигации. Муниципальные облигации являются очень привлекательным рынком для многих людей из-за особенностей налогообложения, как правило, свободных от федеральных налогов и иногда государственных и местных налогов. И это то, что используется для оплаты инфраструктуры, строительства мостов и так далее, и так далее. Так что это очень привлекательная часть рынка облигаций.

И все же здесь, год за годом, вы можете видеть, что это также вниз. Таким образом, с трех лет до одного года из года у нас наблюдалось постоянное ухудшение пространства, как продолжают показывать эти ETF с фиксированным доходом. Поэтому важно помнить, что это ухудшение ETF с фиксированным доходом продолжалось еще до пандемии. Теперь в экономическом и финансовом отношении, если рынок вернется к солнечному свету и радуге, мы ожидаем гораздо большего улучшения в фиксированном доходе, в пространстве ETF по всему спектру. Но до этого времени риски, общая картина продолжают оставаться отрицательными и продолжают предполагать дальнейшее ухудшение. И как обычно, мы будем внимательно следить.

перевод отсюда

( Читать дальше )

Блог им. ruh666 |Волатильность фунта превысила валюты развивающихся рынков

- 03 сентября 2019, 19:09

- |

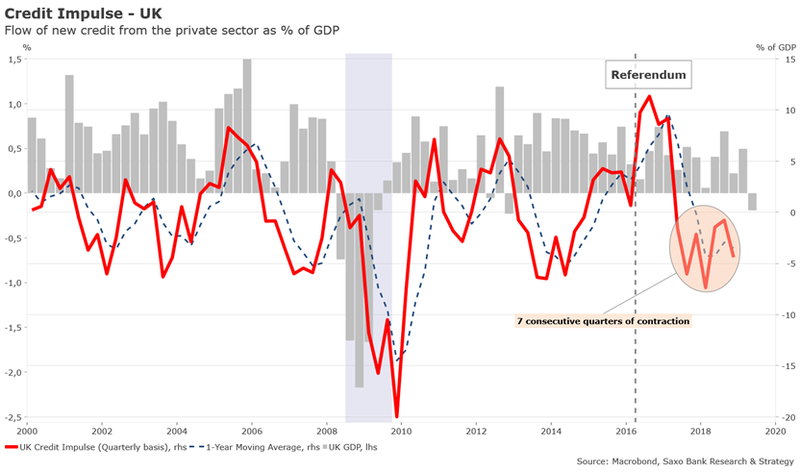

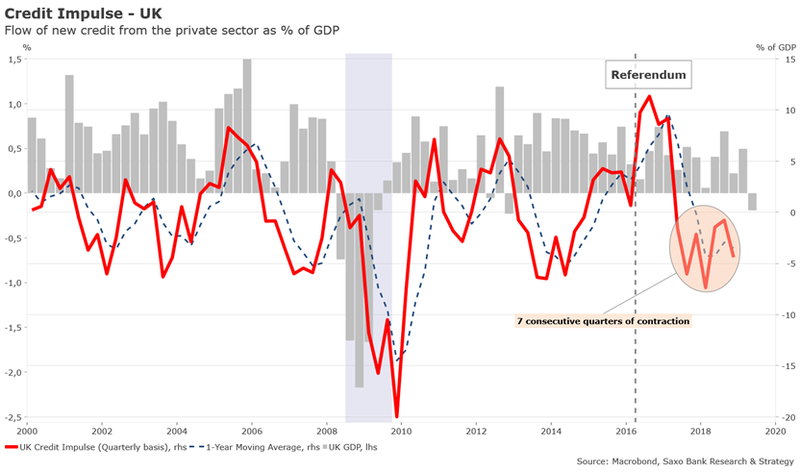

В экономике Великобритании семь кварталов сокращалось кредитование. Кредитный импульс опережает экономику на девять-двенадцать месяцев.

Британский фунт продолжает падать

Британский фунт продолжает падать

( Читать дальше )

Британский фунт продолжает падать

Британский фунт продолжает падать

( Читать дальше )

Блог им. ruh666 |Стоит ли инвестировать в Россию (трезвый взгляд)

- 20 мая 2019, 12:22

- |

Начнём с того, что такие статьи пишутся не для инвесторов (можно подумать они их читают и на этом основании принимают решения), а скорее для обывателей. Мол на основании расписанной в статье логики институциональные инвесторы будут вести себя так или иначе. У одних Россия — дикий недемократический мордор, из которого инвесторы скоро убегут, тогда увидим бакс по 100500 и прочие прелести. У других — встающая с колен сверхдержава и тихая гавань, в которую инвесторы мечтают побольше вложить.

Про то, что демократия не влияет на экономику, уже говорил. Расстрою ещё больше, «реальная экономика» мало влияет на рынки, и чем дальше заходит кредитная экспансия, тем это влияние меньше. Деньги ищут хоть какую-то доходность.

Про то, что демократия не влияет на экономику, уже говорил. Расстрою ещё больше, «реальная экономика» мало влияет на рынки, и чем дальше заходит кредитная экспансия, тем это влияние меньше. Деньги ищут хоть какую-то доходность.

Если совсем упрощать, рынки делят на развитые и развивающиеся (ЕМ). Выше аппетит к риску — выше лимиты на ЕМ, а они имеют большее влияние, чем страновые лимиты в их рамках. ЕМ маленькие по сравнению с развитыми, поэтому небольшое изменение аппетита к риску может вызвать более сильное движение.

( Читать дальше )

Про то, что демократия не влияет на экономику, уже говорил. Расстрою ещё больше, «реальная экономика» мало влияет на рынки, и чем дальше заходит кредитная экспансия, тем это влияние меньше. Деньги ищут хоть какую-то доходность.

Про то, что демократия не влияет на экономику, уже говорил. Расстрою ещё больше, «реальная экономика» мало влияет на рынки, и чем дальше заходит кредитная экспансия, тем это влияние меньше. Деньги ищут хоть какую-то доходность.Если совсем упрощать, рынки делят на развитые и развивающиеся (ЕМ). Выше аппетит к риску — выше лимиты на ЕМ, а они имеют большее влияние, чем страновые лимиты в их рамках. ЕМ маленькие по сравнению с развитыми, поэтому небольшое изменение аппетита к риску может вызвать более сильное движение.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс