silentbob

Portfolio Trader от Multicharts - вопрос

- 08 декабря 2017, 23:52

- |

При запуске портфельной торговли позиция открывается, закрывается по сигналу, но в окошке где список стратегий она вроде как остается открытой, о чем мне говорит оранжевый крестик на кнопке close position. Так должно быть или не должно?

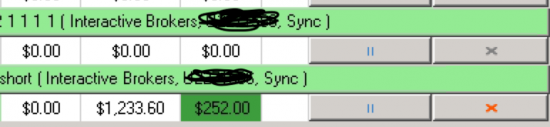

вот картинка

верхняя строчка — стратегия которая сегодня не входила, нижняя — входила и вышла. Но возможность закрыть ее руками по кнопке — осталась

Благодарю

- комментировать

- Комментарии ( 0 )

Итоги 3го квартала

- 06 октября 2017, 15:46

- |

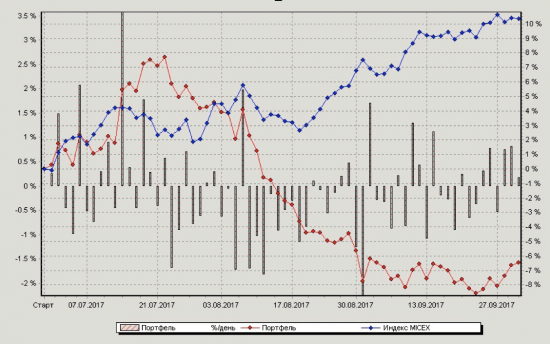

ришло время и нам рассказать про 3-й квартал.

Это как раз тот случай, когда системный трейдинг генерирует «бессмысленные сделки» на взгляд обычного человека. Итог квартала: -6,5% против роста рублевого индекса на 10%. Грусть и печаль.

Основная аллокация систем – на валюте (доллар и евро) и на фьючерс на индекс РТС, а вырос рублевый сегмент. Также утянула в минус переоценка валютного ГО на 2,5%. Задумываемся над вопросом – стоит смещать акцент на спот и акции? Ответ не так очевиден. Если постоянно бегать за вчерашними событиями, то будущие события можно так и не догнать.

Из инноваций и модернизаций управления – встроили в каждую систему модуль автоматического отключения (переход на 1 лот) при достижении максимальной просадки. При историческом моделировании это не всегда увеличивает итоговый выхлоп, хотя положительных результатов больше. Такой подход позволяет более эффективно мониторить портфель систем – аутсайдеры сами отключаются, а системы, выходящие из просадки, – врубаются в бой автоматически.

Обороты на RI и SI падают. Комиссии растут. Деловой сезон на рынке начался. Возможно, он принесет с собой волатильность. Продолжаем изучать новые рынки. Адаптированы и запущены первые системы на криптовалютном рынке (btc, eth, zec и др.) через биржу Poloniex.

Управление капиталом портфеля алгоритмических стратегий.

- 08 сентября 2017, 23:48

- |

Изначально, была мысль написать большую статью, с множеством забавных эпизодов, прекрасно иллюстрированную. Но, честно, не осилил. Не нашел как верно отобразить графическую информацию. Поэтому, полагаюсь на то, что заинтересованные — сами проверят все описанные методы и оставят один-два комментария.

Рассмотрим разные варианты управления капиталом при торговле портфелем стратегий.

Для простоты, можно рассматривать портфель из двух стратегий, на отрезке где одна стратегия стабильно зарабатывает, а вторая работает неустойчиво.

1. Фиксированный лот без реинвестирования. Просто суммируем две кривые прироста капитала. В данном случае все просто, одна стратегия делает прибыль, другая добавляет просадки. При раздельном тестировании этот метод позволяет наиболее точно оценить стратегию. Минус метода в том, что при значительном изменении капитала (вывод или занос денег) нужно править рабочий обьем.

2. Каждой стратегии выделяется равный процент депозита, прибыль реинвестируется, либо уменьшается обьем при просадке счета

Тут вроде все понятно, этот подход все любят. На прибыль добавляемся, при убытке сокращаем лот. Если одна стратегия сильно льет, а вторая немного зарабатывает, то рабочий обьем режется на всех стратегиях, так как общий размер депозита сокращается. И тут возникает вариант 3, про который почему-то никто не говорит.

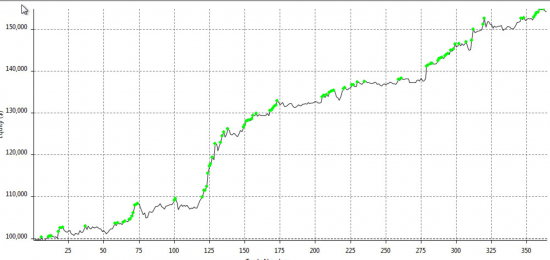

3. Создаем условия, когда каждая стратегия работает независимо (одна стратегия — один счет, стартовая сумма для счетов одинаковая), прибыль реинвестируется, либо уменьшается обьем при просадке счета. При этом каждое направление входа системы (лонг или шорт) рассматривается как отдельно взятая стратегия. Почему так? Возьмем простую трендследящую стратегию. На тренде вверх имеем хорошие сделки от лонга, но на резких и коротких коррекциях тренда шорт как правило не зарабатывает. И наоборот для тренда вниз. В этом случае мы будем резать лот на убыточном направлении стратегии и добавлять на прибыльном.

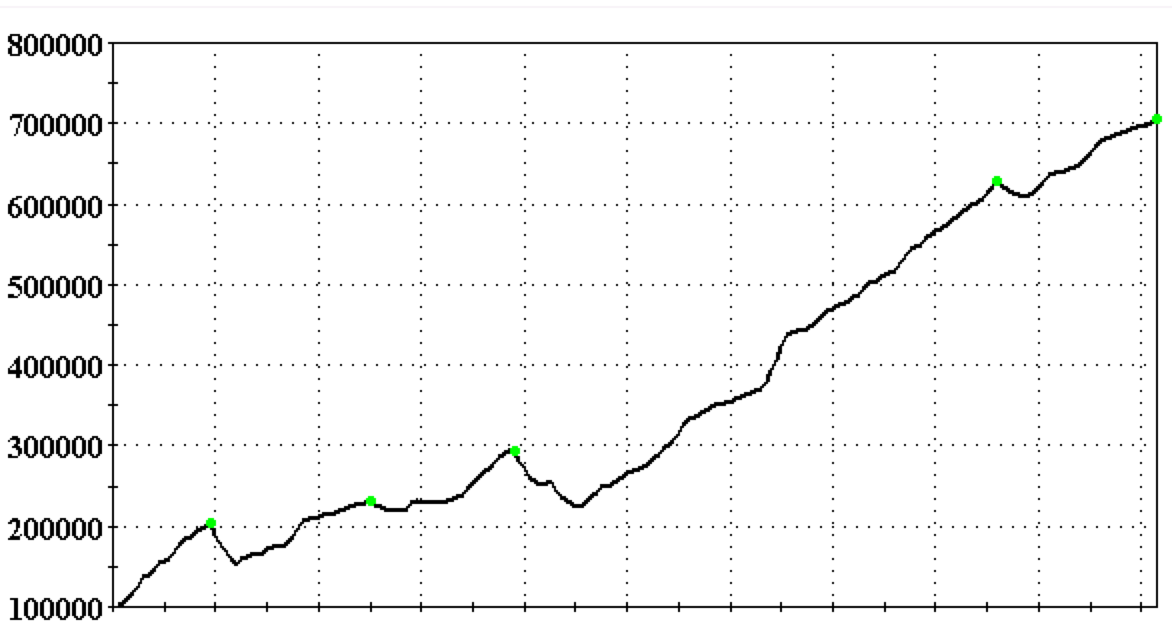

4. Доработка варианта 3. К каждой отдельно взятой стратегии добавляем элемент equity-trading. В коде стратегии отслеживаем изменение капитала (start_deposit +- netprofit), параллельно заполняем массив финансового результата при торговле 1 лотом, вводим порог допустимой просадки и при ее достижении выключаем стратегию (торгуем минимально возможным обьемом — 1 контракт или 1 акция). При восстановлении теоретической кривой капитала выше порога просадки — возобновляем работу полным обьемом. Порог просадки задается исходя из прошлых данных бэктеста, либо на глаз. Сильно зажимать порог нельзя. На глаз у меня получилось, что максимальная просадка стратегии с учетом процента капитала выделяемого на стратегию примерно равняется 3% на весь капитал. То есть, если стратегия торгует на 30% капитала, то пороговое значение должно быть примерно 10%. Здесь возможны исключения, например для стратегий с малой просадкой можно задавать пороговое значение чуть больше максимальной исторической просадки.

Мои тесты показывают, что при применении варианта 4 общая прибыль незначительно снижается, но так же снижается и просадка. Соотношение профит-просадка увеличивается примерно на 20%, для некоторых стратегий соотношение увеличивается в два раза.

Апдейт

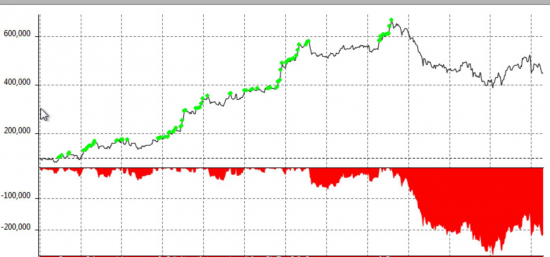

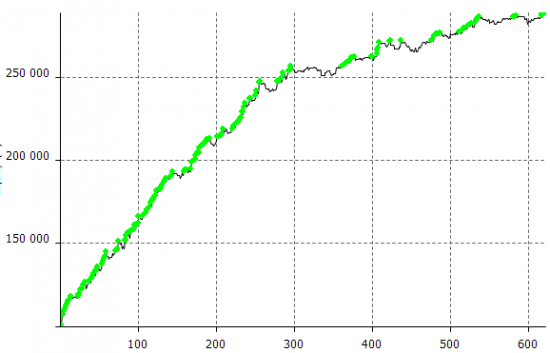

Для примера equity-trading я рассмотрю трендовую стратегию на сбербанк.

Входные условия — только шорт, 100 контрактов фиксированный лот, без пирамидинга. С лонгом все понятно, последние пару лет стратегия зарабатывает без значительных просадок.

Эквити с фиксированным лотом, 100 контратктов.

( Читать дальше )

Лучше поздно, чем никогда. Отчет по итогам управления в 2 квартале 2017 года

- 25 июля 2017, 23:47

- |

Во втором квартале мы работали над манименджемтом портфеля систем и риском. Основная задача состояла распределить капитал среди 20+ стратегий на основных инструментах –фьючерс на РТС, доллар/рубль, евро/рубль и фьючерсы на ликвидные акции (Сбербанк, Газпром и др.). После долгих манипуляций и раздумий, что лучше брать в качестве целевой функции – просадку, соотношение дохода и просадки, среднюю сделку получили итоговую эквити с коэффициентов доход риск 5 к 1, включая «жирные» 14 и 15 года.

Хорошо показала себя стратегия на «рубле бочке» (BR+SI) с простой идеей, что нефть и доллар к рублю не могут стоить дешево одновременно.

Мини ралли на валютном рынке в июне месяце также порадовало душу. Рост доллара на 3 рубля теперь вызывает восторг, даже не верится, что бывали движения и по 10 рублей когда-то .

Были опасения, что на закрытии реестров могут разорвать спредовые стратегии, но все прошло штатно. Да и статистически эта гипотеза не подтверждается.

В настоящее время активно изучаем рынок криптовалют и адаптируем софт к торговле на экзотических биржах. Главное опасение на счет риска инфраструктуры – проснешься утром, а сайт чудо биржи не открывается. Тем не менее, всем хочется делать 20% в день.

( Читать дальше )

А вот еще один, видать напарник (опять грааль)

- 28 апреля 2017, 16:19

- |

тот увидит что на дневке есть отличная внутридневная возможность контртренда

А кто получит этот контр тренд, тот получит эквити

( Читать дальше )

Внимание, развод

- 13 апреля 2017, 17:13

- |

По их показаниям — денег навалом нарубили, уходят на СМЕ, в РТСе места нет в стакане.

Приводятся различные 172% годовых, трейд 0.9% и так далее. Никаких реальных параметров и бектестов нет. В самом деле — спросить у алготрейдера бектест это все равно что выйти посрать в гостях в момент произнесения тоста за хозяев дома.

Я давал счет пробный, посмотреть как работает система. Ну работает. Разобрал сделки, понял в чем смысл, закодил.

Получил явный подгон под фазу рынка. то есть система то работает то нет на длинной дистанции. Посидел еще — вынул условно рабочую закономерность, оставил себе, пусть работает.

Ценник порядка 3 тыс долларов.

Ах да. удалось таки выпросить бектест под конец. Из тслаба, красота вообще. Только потом мне подсказали как распознать картинку гуглом и поискать совпадения. Быстро нашлось совпадение картинки вот в этой теме

Ответ: < 10%. Проверка трейдера на адекватность.

Короче, не попадитесь. Покупайте только проверенное

Итоги первого квартала 2017 года

- 11 апреля 2017, 15:16

- |

О результатах. Реальный счет с агрессивным профилем. Плечо в пике 1 к 5 и более.

Доходность за 3 месяца первого квартала 24,3%, максимальная просадка за этот период – 9,3%.

Индекс РТС за период -3,3%

Почему-то не вставляется картинка, тут ссылка

b2eda4ba2c10cf69e6ffedabb05df919.png

Немного о вкладах различных стратегий. Хорошо себя чувствовали краткосрочные системы на фьючерсе на индексе РТС. Вернулась стабильность в рыночно-нейтральные системы – они сделали четверть профита. Появились проблески жизни на валютном рынке в паре рубль/доллар, хотя результаты стратегий в этом сегменте символический плюс.

PS

В настоящее время ведем работу по созданию алгоритмического хедж-фонда открытого типа. Юрисдикция фонда РФ. Стоимость обслуживания фонда на порядки ниже, чем для западных аналогов. Подробнее — в личке.

Грааль номер очередной

- 20 марта 2017, 00:11

- |

Торговать прямо как есть — наверное нельзя, но для начинающих — вполне подходящий шаблон для дальнейших исследований после типовых индикаторных систем или пробоев канала

Ри, 15 минут.

проверяем с параметром Х = 6. Без стопа, без временных окон.

Макс дродаун 9тыс пунктов, средняя сделка 300п, более 50% прибыльных сделок, пф 2 с чем-то.

Ни одного убыточного года, начало тестов 2008 год.

Видно, что в последнее время работает не очень, но повторюсь, это шаблон и не более.

Шорт тоже работает, но там все сложнее — временные окна, тейк профиты, стопы и так далее

Вопросы?

Уникальное предложение. Такого еще не было и уже не будет

- 08 марта 2017, 19:03

- |

Все наработки представлены в виде алгоритма+бектесты+ варианты доработок и фильтров.

Внутри:

Практически все, продававшиеся в разное время, чужие разработки (пацаны, извините, вы не самые умные)

Некоторое количество засвеченных и позже удаленных граалей на смартлабе

Некоторое количество засвеченных и не удаленных граалей. Например есть система, собранная по скринам Максима Свиридова, торгует лучше его самого

Разнообразные «паттерны Муханчикова»

Основное — наши авторские разработки.

Всего около 50 или 70 систем, сколько точно не считал. На одни только валютные фьючерсы около 15-20 систем.

Абсолютно все системы работают и используются нами по сей день.

Как использовать данный конспект

Можно торговать самому и заодно изучить методику нахождения систем на русском рынке. Важное замечание — систем построенных на переборе индикаторов и параметров к ним в конспекте нет. Это за отдельные деньги.

( Читать дальше )

Ищу 1минутки DAX, ES, GC

- 25 января 2017, 23:13

- |

От меня — грааль на дакс

вот такой. это с 2007 по май 2012. внутри дня, удержание позиции 30 минут, профит фактор 2, просадка-профит 1к12 и все такое.

данные понятное дело нужны отменные, чтоб грааль допроверился и не сломался

теги блога silentbob

- 2016

- Bull

- esignal

- exante

- fix

- GC золото торговая система алгоритм

- interactive brokers

- iqfeed

- mean reversion

- Multicharts

- NYSE

- S&P500

- si

- авто-трейдинг

- алгоритм

- алготрейдинг

- Бегемот

- БКС

- Броко

- валюта

- вебинар

- викторина

- вопрос

- выходные

- грааль

- граль

- доллар

- дродаун

- исследование

- исследование рынка

- исторические данные

- история котировок

- итоги

- итоги 2015

- итоги года

- календарный спред

- кипр

- клуб трейдеров

- книги

- консалтинг

- криптовалюта

- криптовалюты

- методы

- МТС

- мудаки

- налоги

- ндфл

- Нищетрейдинг

- облигации

- обман

- обучение

- околорынок

- опрос

- опционы

- открытие

- ОФЗ

- оффтоп

- офшор

- паттерн

- Политота

- портфель

- портфельная торговля

- портфельные стратегии

- проскальзывание

- разное

- робот

- система

- системная торговля

- системы

- СМЕ

- стоп

- стратегия

- структурный продукт

- тест торговой системы

- торговая система

- торговая стратегия

- торговые роботы

- торговые системы

- торговый робот

- трейдинг

- трендовая система

- управление активами

- управление капиталом

- ура

- фортс

- фьючерсы

- халява

- шорт

- юмор