SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

stanislava

По эффективности Лента опередила Х5 Retail Group

- 19 апреля 2018, 13:15

- |

Выручка «Ленты» в первом квартале 2018 года выросла на 19,9% — до 93,4 млрд рублей, следует из отчета ритейлера.

В первом квартале средний чек в гипермаркетах вырос на 2,5% до 1 155 рублей. При этом LFL средний чек в гипермаркетах увеличился на 5,4%. Разница в темпе обусловлена высокой долей новых магазинов, которые еще не вошли в LFL панель. Средний чек в супермаркетах снизился в первом квартале на 8,6% до 522 рублей, в то время как LFL средний чек вырос на 1,5%. Как и в гипермаркетах, разница в динамике обусловлена большой долей новых магазинов, которые еще не вошли в панель для расчета LFL показателей.

Рынок продолжает рост, поводом для которого остаются повышение цен на нефть и промышленные металлы. Нефть подорожала до $74 за баррель, а алюминий вырос в цене до $2650 за тонну. В лидерах роста на слухах о переговорах с китайскими партнерами о возможности обхода санкций оказались акции RusAl. На мой взгляд, пока подобный обход малореалистичен, так как при желании можно установить производителя металла, но учитывая, что цена на алюминий сейчас на 65% выше производственной себестоимости RusAl, шансы компании пробиться на рынок остаются.

( Читать дальше )

В первом квартале средний чек в гипермаркетах вырос на 2,5% до 1 155 рублей. При этом LFL средний чек в гипермаркетах увеличился на 5,4%. Разница в темпе обусловлена высокой долей новых магазинов, которые еще не вошли в LFL панель. Средний чек в супермаркетах снизился в первом квартале на 8,6% до 522 рублей, в то время как LFL средний чек вырос на 1,5%. Как и в гипермаркетах, разница в динамике обусловлена большой долей новых магазинов, которые еще не вошли в панель для расчета LFL показателей.

Рынок продолжает рост, поводом для которого остаются повышение цен на нефть и промышленные металлы. Нефть подорожала до $74 за баррель, а алюминий вырос в цене до $2650 за тонну. В лидерах роста на слухах о переговорах с китайскими партнерами о возможности обхода санкций оказались акции RusAl. На мой взгляд, пока подобный обход малореалистичен, так как при желании можно установить производителя металла, но учитывая, что цена на алюминий сейчас на 65% выше производственной себестоимости RusAl, шансы компании пробиться на рынок остаются.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Темпы роста продаж М.видео обусловлены повышением трафика

- 19 апреля 2018, 11:02

- |

Продажи М.Видео в I квартале выросли на 17,4%

Ритейлер М.Видео в I квартале 2018 года увеличил чистые продажи на 17,4% по сравнению с I кварталом 2017 года, до 60,97 млрд рублей (с НДС). Рост был обусловлен сильными показателями продаж сопоставимых магазинов (LfL), ускорившейся динамикой интернет-продаж, а также открытием магазинов в конце прошлого года, сообщила компания.

Ритейлер М.Видео в I квартале 2018 года увеличил чистые продажи на 17,4% по сравнению с I кварталом 2017 года, до 60,97 млрд рублей (с НДС). Рост был обусловлен сильными показателями продаж сопоставимых магазинов (LfL), ускорившейся динамикой интернет-продаж, а также открытием магазинов в конце прошлого года, сообщила компания.

М.Видео показал очень хорошие темпы роста продаж, причем их рост обеспечен не увеличением числа магазинов и цен, а повышением трафика. LfLвыручка М.Видео в январе-марте увеличилась на 12,5%. Ощутимым становится вклад в продажи компании онлайн сегмента. Онлайн-продажи М.Видео в I квартале увеличились на 82,4%, до 11,8 млрд рублей (с НДС). Доля продаж через интернет- магазин достигла 19% от общих продаж ритейлера (24% в Москве и 26% в Санкт- Петербурге), количество транзакций по сравнению с I кварталом прошлого года удвоилось. Доля самовывоза из магазинов выросла до 74% с 69% годом ранееПромсвязьбанк

Никель подорожал до максимума за три года из-за опасений новых санкций

- 19 апреля 2018, 10:43

- |

Никель подорожал до максимума за 3 года на опасениях новых санкций США

Никель в ходе торгов в Лондоне в среду подорожал до максимума за три года на опасениях, что новый раунд санкций США в отношении России затронет и поставки никеля на мировой рынок, сообщает агентство Bloomberg. Котировка трехмесячного контракта на никель на Лондонской бирже металлов (LME) в ходе торгов выросла на 4,6% — до $14870 за тонну, максимума с февраля 2015 года. Рост цен на металл также поддержали данные о сокращении его производства бразильской Vale на 18% и прогноз BHP о никелевом буме в связи со спросом на электромобили.

Никель в ходе торгов в Лондоне в среду подорожал до максимума за три года на опасениях, что новый раунд санкций США в отношении России затронет и поставки никеля на мировой рынок, сообщает агентство Bloomberg. Котировка трехмесячного контракта на никель на Лондонской бирже металлов (LME) в ходе торгов выросла на 4,6% — до $14870 за тонну, максимума с февраля 2015 года. Рост цен на металл также поддержали данные о сокращении его производства бразильской Vale на 18% и прогноз BHP о никелевом буме в связи со спросом на электромобили.

Одним из факторов таких опасений стал делистинг двух брендов никеля Норникеля на LME. Однако, информация о делистинге была объявлена раньше введения санкций и связана с закрытием ряда производств ГМК, и как следствие, остановка выпуска этих брендов. В целом, мы считаем введение санкций против Норникеля как маловероятные, т.к. это окажет существенное влияние на мировое предложение цветных металлов, а особенно МПГ (ГМК контролирует почти 40% производства палладия)Промсвязьбанк

М.видео - операционные результаты компании за 1 квартал нейтральны

- 19 апреля 2018, 10:33

- |

М.видео опубликовала операционные результаты за 1К18

Чистые продажи М.Видео выросли на 17,4% г/г до 61 млрд руб. на фоне сильных сопоставимых продаж (+12,5% г/г), которые были поддержаны ростом среднего LfL-чека (+3,2% г/г) и ростом трафика (+9% г/г). Онлайн-продажи взлетели на 82,4% г/г и составили 19% oт совокупных чистых продаж. Укрепление онлайн-канала стало результатом роста доли конверсии из-за промо-акций, потребительских кредитов и маркетинговых кампаний. Доля самовывоза в сегменте онлайн-продаж также увеличилась и достигла 74% в 1К18 против 69% в 1К17. В 1К18 было закрыто два магазина в связи с их переездом. В общей сложности на 31 марта 2018 года М.Видео имела 422 магазина (против 399 на 31 марта 2017).

Чистые продажи М.Видео выросли на 17,4% г/г до 61 млрд руб. на фоне сильных сопоставимых продаж (+12,5% г/г), которые были поддержаны ростом среднего LfL-чека (+3,2% г/г) и ростом трафика (+9% г/г). Онлайн-продажи взлетели на 82,4% г/г и составили 19% oт совокупных чистых продаж. Укрепление онлайн-канала стало результатом роста доли конверсии из-за промо-акций, потребительских кредитов и маркетинговых кампаний. Доля самовывоза в сегменте онлайн-продаж также увеличилась и достигла 74% в 1К18 против 69% в 1К17. В 1К18 было закрыто два магазина в связи с их переездом. В общей сложности на 31 марта 2018 года М.Видео имела 422 магазина (против 399 на 31 марта 2017).

Мы считаем результаты нейтральными. Хотя чистые розничные продажи росли двузначными темпами, частично результаты объясняются эффектом низкой базы, поскольку в 1К17 продажи упали на 3% г/г из-за слабой конъюнктуры на рынке. В квартальном сопоставлении темпы роста выручки ухудшились: в 4К17 чистые розничные продажи выросли на 18,6% г/г и достигли 76,8 млрд руб.АТОН

Polymetal опубликовал нейтральные операционные результаты за 1квартал 2018 года

- 19 апреля 2018, 10:11

- |

Polymetal: операционные результаты за 1К18

Производство золотого эквивалента составило 295 тыс унц. (+5% г/г) за счет роста добычи на Албазино (+32% г/г до 90 тыс унц.) и Варваринском (+21% г/г до 35 тыс унц.); в квартальном сопоставлении общий объем производства упал на 27% на фоне сезонных факторов. Производство золота увеличилось на 8% г/г (до 214 тыс унц.), производство серебра упало на 3% г/г (до 6.0 млн унц.), в то время как производство меди и цинка продемонстрировало сильный рост (+58% г/г и +28% г/г соответственно). Выручка достигла $354 млн (+19% г/г) на фоне сильного роста объемов продаж (золото +17% г/г, серебро +4% г/г), а также роста цен реализации золота ($1 336/унц. в 1К18, +6% г/г). Чистый долг несколько подрос относительно 4К17 до $1 578 млн, предполагая чистую долговую нагрузку 2.1x по EBITDA 2017 (против 1.9x на конец 2017). На Кызыле объемы подземной проходки увеличились на 29% г/г до 13.8 млн т; первые отгрузки концентрата ожидаются в августе 2018. На телеконференции Polymetal представил более подробную информацию по своим проектам развития, сообщив, что вывод модернизированного Амурского ГМК на полную мощность должен начаться в июле, а первый концентрат может быть переработан в октябре — через 2-3 месяца после начала производства на Кызыле. Менеджмент вновь подтвердил прогноз по производству на 2018 на уровне 1.55 млн унц. золотого эквивалента и общие денежные затраты на уровне $650-700/унц., подчеркнув, что бюджет рассчитан исходя из курса 58 руб. за доллар США.

( Читать дальше )

Производство золотого эквивалента составило 295 тыс унц. (+5% г/г) за счет роста добычи на Албазино (+32% г/г до 90 тыс унц.) и Варваринском (+21% г/г до 35 тыс унц.); в квартальном сопоставлении общий объем производства упал на 27% на фоне сезонных факторов. Производство золота увеличилось на 8% г/г (до 214 тыс унц.), производство серебра упало на 3% г/г (до 6.0 млн унц.), в то время как производство меди и цинка продемонстрировало сильный рост (+58% г/г и +28% г/г соответственно). Выручка достигла $354 млн (+19% г/г) на фоне сильного роста объемов продаж (золото +17% г/г, серебро +4% г/г), а также роста цен реализации золота ($1 336/унц. в 1К18, +6% г/г). Чистый долг несколько подрос относительно 4К17 до $1 578 млн, предполагая чистую долговую нагрузку 2.1x по EBITDA 2017 (против 1.9x на конец 2017). На Кызыле объемы подземной проходки увеличились на 29% г/г до 13.8 млн т; первые отгрузки концентрата ожидаются в августе 2018. На телеконференции Polymetal представил более подробную информацию по своим проектам развития, сообщив, что вывод модернизированного Амурского ГМК на полную мощность должен начаться в июле, а первый концентрат может быть переработан в октябре — через 2-3 месяца после начала производства на Кызыле. Менеджмент вновь подтвердил прогноз по производству на 2018 на уровне 1.55 млн унц. золотого эквивалента и общие денежные затраты на уровне $650-700/унц., подчеркнув, что бюджет рассчитан исходя из курса 58 руб. за доллар США.

( Читать дальше )

Клиентская активность Атона

- 18 апреля 2018, 18:34

- |

Обманчивое начало года

Растущий аппетит к рискам в 1К18 накануне апрельской турбулентности на рынке

В течение 1К18 доля акций в портфелях розничных инвесторов увеличились на 5 пп. Индекс РТС в начале года взлетел на 14% (что стало для всех полной неожиданностью), поскольку цены на нефть марки Brent выросли до $70/барр., а опасения по поводу санкций США в отношении российского долга не материализовались. Доходности продолжали падать в течение квартала (ОФЗ подешевели еще на 0.5 пп) на фоне снижения процентных ставок ЦБ и замедления инфляции, а инвесторы продавали облигации, сократив их долю в своих портфелях на 9 пп.

( Читать дальше )

Этот год начался с впечатляющего ралли (РТС +14%), которое оказалось неожиданным в свете маячащих на горизонте санкций США в отношении российского долга, а также президентских выборов. Это подстегнуло аппетит к риску и рост вложений розничных инвесторов в акции в 1К18. Сектор электроэнергетики стал самым популярным в сегменте акций накануне сезона выплаты дивидендов, второе и третье место занимали нефтегазовый и металлургический секторы. Наиболее активно торгуемыми оказались бумаги АЛРОСА на фоне восстановления в алмазной промышленности, а также Лента и Х5 из-за их заниженных оценок. Доходности продолжали падать, стимулируя фиксацию прибыли в облигациях и миграцию в другие классы активов. К сожалению, в 1К18 сложно было предположить, что в начале апреля РТС рухнет на 14% из-за геополитического конфликта и новых санкций.АТОН

Растущий аппетит к рискам в 1К18 накануне апрельской турбулентности на рынке

В течение 1К18 доля акций в портфелях розничных инвесторов увеличились на 5 пп. Индекс РТС в начале года взлетел на 14% (что стало для всех полной неожиданностью), поскольку цены на нефть марки Brent выросли до $70/барр., а опасения по поводу санкций США в отношении российского долга не материализовались. Доходности продолжали падать в течение квартала (ОФЗ подешевели еще на 0.5 пп) на фоне снижения процентных ставок ЦБ и замедления инфляции, а инвесторы продавали облигации, сократив их долю в своих портфелях на 9 пп.

( Читать дальше )

Обеспечение Сбербанком всех долгов санкционных компаний стало основным триггером роста его акций

- 18 апреля 2018, 17:53

- |

Дополнительную поддержку отечественному рынку оказывает дорожающая нефть. Баррель Brent спот пробил психологически важную отметку в $73 после выхода отчета API, отразившего неожиданное сокращение запасов нефти и нефтепродуктов. Послезавтра состоится встреча представителей ОПЕК и России по вопросу будущей кооперации, однако вопроса о прекращении «сделки о заморозке» на повестке дня не стоит, что, безусловно, на руку «нефтяным быкам». Согласно комментариям представителей картеля, они намерены придерживаться стратегии ограничения предложения с целью достичь дальнейшего роста нефтяных цен. Однако EIA высказались против подобной тактики, поскольку это может негативно отразиться на спросе.

УК «Райффайзен Капитал»

Среди лидеров роста сегодня можно выделить акции «Сбербанка» («обычка» +5%, «префы» +5,1%), которые второй день раллируют после объявления дивидендов за 2017 г., чуть лучше ожиданий рынка, а также на фоне комментариев Г. Грефа, что все долги санкционных компаний обеспечены, и банк не видит рисков невыплаты по ним. Последнее, на наш взгляд, стало основным триггером роста котировок, поскольку после наложения санкций в отношении «РУСАЛа» основное опасение инвесторов заключалось в том, что «Сбербанку» придется создать 100%-ные резервы по долгам «РУСАЛа» и связанных с ним компаний, что могло бы сократить потенциальную прибыль банка за 2018 г. вдвое.Кирсанова София

УК «Райффайзен Капитал»

В акциях Polymetal может развиваться перелом среднесрочного нисходящего движения

- 18 апреля 2018, 16:44

- |

К середине торгового дня основные российские фондовые индексы МосБиржи и РТС сильно повысились по отношению к уровням предыдущего закрытия. В отличие от вчерашнего дня мы наблюдаем не открытие локального рынка с сильным разрывом вверх, а качественное внутридневное повышение, сформировавшееся в результате уверенных покупок в большинстве голубых фишек. Этому способствует явно улучшившийся внешний фон. Участники локальных торгов не смогли и не захотели игнорировать существенное повышение стоимости фьючерсов на нефть сорта Brent, которые вновь приблизились к своему долгосрочному максимуму. Сегодня вечером будет опубликована еженедельная статистика по изменению запасов нефти и нефтепродуктов от Минэнерго США. В случае если она окажется благоприятной, мы можем увидеть дальнейшее усиление покупок в нефтяных контрактах.

Стоит отметить, что напряженная внешнеполитическая ситуация сегодня несколько смягчилась. Противоречивые новости вокруг возможного ужесточения американских санкций в отношении России начинают приобретать комический оборот. Официальные лица в США публично заявляют о случившейся «кратковременной путанице» по этому поводу. В то же время появились слухи о том, что администрация президента США официально известила российское посольство о том, что новых санкций в ближайшее время не будет. Впрочем, как показывают недавние события, это утверждение может оказаться очередной дезинформацией. Так или иначе, но индексы МосБиржи и РТС сегодня обновили свои максимальные значения с начала прошлой недели. Таким образом, в них сформировались сигналы в пользу продолжения среднесрочной игры на повышение.

( Читать дальше )

Стоит отметить, что напряженная внешнеполитическая ситуация сегодня несколько смягчилась. Противоречивые новости вокруг возможного ужесточения американских санкций в отношении России начинают приобретать комический оборот. Официальные лица в США публично заявляют о случившейся «кратковременной путанице» по этому поводу. В то же время появились слухи о том, что администрация президента США официально известила российское посольство о том, что новых санкций в ближайшее время не будет. Впрочем, как показывают недавние события, это утверждение может оказаться очередной дезинформацией. Так или иначе, но индексы МосБиржи и РТС сегодня обновили свои максимальные значения с начала прошлой недели. Таким образом, в них сформировались сигналы в пользу продолжения среднесрочной игры на повышение.

( Читать дальше )

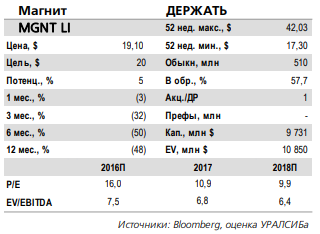

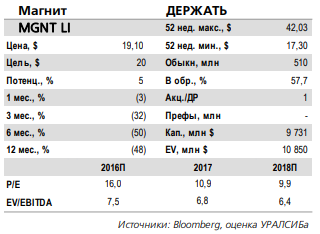

Прогноз результатов Магнита за 1 кв. 2018 г. по МСФО: динамика останется невпечатляющей

- 18 апреля 2018, 16:23

- |

В пятницу, 20 апреля, Магнит опубликует отчетность за 1 кв. 2018 г. по МСФО, что станет первой публикацией результатов после ухода Сергея Галицкого из состава руководства компании и продажи им большей части своего пакета акций.

( Читать дальше )

Мы не ожидаем, что Магниту удастся значительно изменить негативные тенденции, наблюдавшиеся в последних кварталах. В частности, мы прогнозируем увеличение выручки на 7% (здесь и далее – год к году) до 286 млрд руб. (4,9 млрд долл.) и сокращение EBITDA на 5% до 20,0 млрд руб. (343 млн долл.). Это предполагает снижение рентабельности по EBITDA на 0,9 п.п. до 7,0%. Чистая прибыль, по нашим прогнозам, сократится на 22% до 5,9 млрд руб. (100 млн долл.).

Мы ожидаем, что валовая прибыль Магнита в 1 кв. 2018 г. не изменится и составит 71,9 млрд руб. (1,2 млрд долл.). Это предполагает снижение валовой рентабельности на 1,9 п.п. до 25,1%. Как и ранее, мы ожидаем, что на динамику общих и административных расходов будут оказывать влияние программа реконструкции и открытие новых магазинов. Рыночная ситуация, с другой стороны, требует сохранения высокой промоактивности и ценовых инвестиций, что также негативно скажется на уровне рентабельности.

( Читать дальше )

Эталон - компания подтвердила прогноз по продажам на 2018 год

- 18 апреля 2018, 16:08

- |

Операционные результаты за 1 кв. 2018 г.: увеличение доли ипотечных продаж способствовало росту денежного потока

Продажи выросли на 33% до 13,6 млрд руб. Вчера Группа Эталон опубликовала операционные результаты за 1 кв. 2018 г. Продажи по новым контрактам выросли как в денежном, так и в натуральном выражении – на 33% до 13,6 млрд руб. и на 18% до 134 тыс. кв. м соответственно (здесь и далее – год к году). Объем поступивших денежных средств увеличился на 32%, составив 12,8 млрд руб.

Денежный поток вырос благодаря увеличению доли продаж по ипотеке. Снижение процентных ставок делает ипотеку более привлекательной, что способствует росту доли ипотечных продаж, которая в 1 кв. 2018 г. составила 40% по сравнению с 22% в 1 кв. 2017 г. Доля предоплаты в 1 кв. составила 81% против 74% в 1 кв. 2017 г., что способствовало росту денежного потока – так, поступления денежных средств росли быстрее, чем продажи. Недавно запущенный в продажу проект «Дом на Блюхера» внес в совокупные продажи 1 кв. около 10%, тогда как доля лидера продаж, проекта «Галактика», составила 17%.

( Читать дальше )

Продажи выросли на 33% до 13,6 млрд руб. Вчера Группа Эталон опубликовала операционные результаты за 1 кв. 2018 г. Продажи по новым контрактам выросли как в денежном, так и в натуральном выражении – на 33% до 13,6 млрд руб. и на 18% до 134 тыс. кв. м соответственно (здесь и далее – год к году). Объем поступивших денежных средств увеличился на 32%, составив 12,8 млрд руб.

Денежный поток вырос благодаря увеличению доли продаж по ипотеке. Снижение процентных ставок делает ипотеку более привлекательной, что способствует росту доли ипотечных продаж, которая в 1 кв. 2018 г. составила 40% по сравнению с 22% в 1 кв. 2017 г. Доля предоплаты в 1 кв. составила 81% против 74% в 1 кв. 2017 г., что способствовало росту денежного потока – так, поступления денежных средств росли быстрее, чем продажи. Недавно запущенный в продажу проект «Дом на Блюхера» внес в совокупные продажи 1 кв. около 10%, тогда как доля лидера продаж, проекта «Галактика», составила 17%.

( Читать дальше )

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания