SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

stanislava

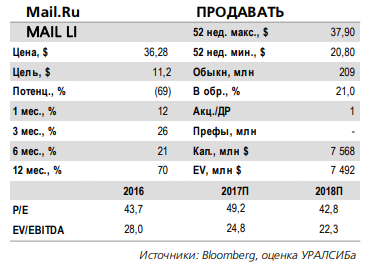

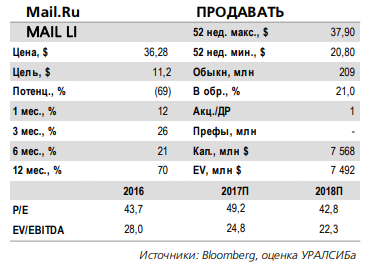

Mail.Ru - ожидаемые темпы роста прибыли не оправдывают текущих котировок

- 02 марта 2018, 12:37

- |

Результаты 4 кв. 2017 г.: выше ожиданий рынка по выручке, но незначительно ниже по EBITDA

Выручка возросла на 33% год к году. Вчера Mail.ru Group опубликовала финансовые результаты по итогам 4 кв. 2017 г., которые оказались лучше ожиданий рынка в части выручки, но хуже в части EBITDA. Так совокупная сегментная выручка увеличилась на 33% до 17,6 млрд руб. (302 млн долл.) (здесь и далее – год к году), что на 8% и 6% лучше наших и консенсусных ожиданий соответственно. Совокупный сегментный показатель EBITDA вырос на 30% до 6,4 млрд руб. (110 млн долл.) – на 3% и 1% ниже наших и рыночных ожиданий соответственно. Таким образом, рентабельность по EBITDA сократилась на 1,0 п.п. год к году до 36,5%.

По итогам года компания ожидает сохранения высоких темпов роста выручки при снижении рентабельности. Согласно прогнозам компании, по итогам 2018 г. выручка увеличится на 23–28% до 68,6–71,4 млрд руб., а EBITDA будет в диапазоне 21–22 млрд руб. Это предполагает рост EBITDA на 2–7% и снижение рентабельности по EBITDA до 29–32% (в сравнении с 35,8% в 2017 г.) из-за значительных инвестиций в развитие интернет-магазина Pandao. При этом компания ожидает, что рентабельность основного бизнеса в области социальных сетей останется на уровне прошлого года. Чистая денежная позиция на конец 2017 г. составляла 15,4 млрд руб. (267 млн долл.). Что касается динамики по сегментам, то в течение 4 кв. выручка Mail.Ru от онлайн-рекламы увеличилась на 29% год к году до 7,7 млрд руб. (131 млн долл.), а выручка от MMO-игр – на 35% до 5,2 млрд руб. (89 млн долл.). Выручка от социальных сервисов (community IVAS) возросла на 24% до 3,8 млрд руб. (65 млн долл.).

( Читать дальше )

Выручка возросла на 33% год к году. Вчера Mail.ru Group опубликовала финансовые результаты по итогам 4 кв. 2017 г., которые оказались лучше ожиданий рынка в части выручки, но хуже в части EBITDA. Так совокупная сегментная выручка увеличилась на 33% до 17,6 млрд руб. (302 млн долл.) (здесь и далее – год к году), что на 8% и 6% лучше наших и консенсусных ожиданий соответственно. Совокупный сегментный показатель EBITDA вырос на 30% до 6,4 млрд руб. (110 млн долл.) – на 3% и 1% ниже наших и рыночных ожиданий соответственно. Таким образом, рентабельность по EBITDA сократилась на 1,0 п.п. год к году до 36,5%.

По итогам года компания ожидает сохранения высоких темпов роста выручки при снижении рентабельности. Согласно прогнозам компании, по итогам 2018 г. выручка увеличится на 23–28% до 68,6–71,4 млрд руб., а EBITDA будет в диапазоне 21–22 млрд руб. Это предполагает рост EBITDA на 2–7% и снижение рентабельности по EBITDA до 29–32% (в сравнении с 35,8% в 2017 г.) из-за значительных инвестиций в развитие интернет-магазина Pandao. При этом компания ожидает, что рентабельность основного бизнеса в области социальных сетей останется на уровне прошлого года. Чистая денежная позиция на конец 2017 г. составляла 15,4 млрд руб. (267 млн долл.). Что касается динамики по сегментам, то в течение 4 кв. выручка Mail.Ru от онлайн-рекламы увеличилась на 29% год к году до 7,7 млрд руб. (131 млн долл.), а выручка от MMO-игр – на 35% до 5,2 млрд руб. (89 млн долл.). Выручка от социальных сервисов (community IVAS) возросла на 24% до 3,8 млрд руб. (65 млн долл.).

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Аэрофлот - дивидендная доходность может составить 7%

- 02 марта 2018, 12:15

- |

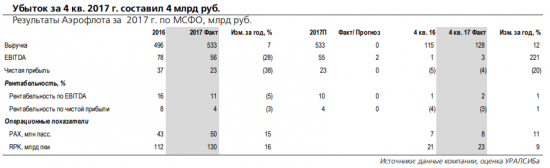

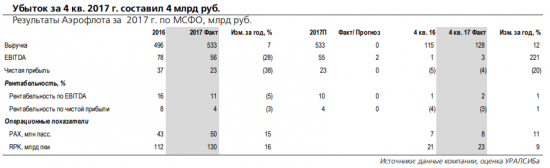

Результаты за 2017 г. по МСФО: рентабельность под давлением, несмотря на рост пассажирооборота

Прибыль за 2017 г. составила 23 млрд руб. Вчера Аэрофлот опубликовал консолидированную отчетность за 2017 г. по МСФО и провел телефонную конференцию. Выручка увеличилась на 7% до 533 млрд руб., EBITDA сократилась на 28% до 56 млрд руб., а рентабельность по EBITDA снизилась на 5 п.п. до 11%. Чистая прибыль акционеров по итогам года упала на 39% до 23 млрд руб., а чистый убыток, традиционный для 4 кв., составил 4 млрд руб. Выручка и чистая прибыль совпали с нашими ожиданиями, тогда как EBITDA превысила наш прогноз.

Результаты отражают снижение рентабельности при росте пассажиропотока и пассажирооборота. В 4 кв. 2017 г. пассажиропоток и пассажирооборот продолжили увеличиваться, но темпы снизились. Рентабельность остается под давлением из-за опережающего роста расходов на персонал и высоких цен на авиакеросин. Тем не менее в 4 кв. прошлого года снижение доходных ставок замедлилось, а ставки на внутренних направлениях выросли.

( Читать дальше )

Прибыль за 2017 г. составила 23 млрд руб. Вчера Аэрофлот опубликовал консолидированную отчетность за 2017 г. по МСФО и провел телефонную конференцию. Выручка увеличилась на 7% до 533 млрд руб., EBITDA сократилась на 28% до 56 млрд руб., а рентабельность по EBITDA снизилась на 5 п.п. до 11%. Чистая прибыль акционеров по итогам года упала на 39% до 23 млрд руб., а чистый убыток, традиционный для 4 кв., составил 4 млрд руб. Выручка и чистая прибыль совпали с нашими ожиданиями, тогда как EBITDA превысила наш прогноз.

Результаты отражают снижение рентабельности при росте пассажиропотока и пассажирооборота. В 4 кв. 2017 г. пассажиропоток и пассажирооборот продолжили увеличиваться, но темпы снизились. Рентабельность остается под давлением из-за опережающего роста расходов на персонал и высоких цен на авиакеросин. Тем не менее в 4 кв. прошлого года снижение доходных ставок замедлилось, а ставки на внутренних направлениях выросли.

( Читать дальше )

Отмена сделки с CEFC не станут переломным моментом для бизнеса Роснефти

- 02 марта 2018, 12:02

- |

Сделка Роснефти с CEFC под угрозой

Различные источники в СМИ сообщили вчера, что председатель правления китайской CEFC China Energy Е Цзяньмин подозревается в экономических преступлениях. CEFC China Energy договорилась о покупке 14.16% Роснефти за $9.1 млрд у консорциума Glencore и Qatar Investment Authority, который приобрел долю в Роснефти во время приватизации последней в 2016. Сделка с CEFC пока не закрыта, и некоторые источники в СМИ говорят, что она может быть отложена. CNPC сообщает, что частная китайская фирма, занимающаяся инвестициями в энергетику и другие активы за рубежом, превратилась из нишевого топливного трейдера в быстрорастущий нефтяной и финансовый конгломерат, с активами по всему миру и амбициями стать одним из китайских энергетических гигантов. Отдельной новостью — американская ExxonMobil решила выйти из всех СП с Роснефтью, в которых компания договорилась участвовать в 2011-13, и которые связаны с разведкой шельфовых блоков в Арктике и на Черном море. Компания объясняется это расширением санкций США, которые не дают ей участвовать в этих проектах.

( Читать дальше )

Различные источники в СМИ сообщили вчера, что председатель правления китайской CEFC China Energy Е Цзяньмин подозревается в экономических преступлениях. CEFC China Energy договорилась о покупке 14.16% Роснефти за $9.1 млрд у консорциума Glencore и Qatar Investment Authority, который приобрел долю в Роснефти во время приватизации последней в 2016. Сделка с CEFC пока не закрыта, и некоторые источники в СМИ говорят, что она может быть отложена. CNPC сообщает, что частная китайская фирма, занимающаяся инвестициями в энергетику и другие активы за рубежом, превратилась из нишевого топливного трейдера в быстрорастущий нефтяной и финансовый конгломерат, с активами по всему миру и амбициями стать одним из китайских энергетических гигантов. Отдельной новостью — американская ExxonMobil решила выйти из всех СП с Роснефтью, в которых компания договорилась участвовать в 2011-13, и которые связаны с разведкой шельфовых блоков в Арктике и на Черном море. Компания объясняется это расширением санкций США, которые не дают ей участвовать в этих проектах.

( Читать дальше )

Импортные пошлины в США негативны для стальной отросли

- 02 марта 2018, 11:55

- |

США вводят импортные пошлины на сталь и алюминий

Дональд Трамп объявил о введении пошлины в размере 25% на сталь и 10% на алюминий в качестве меры по защите локальных игроков от конкуренции. По информации Коммерсанта, который цитирует неназванный источник, пошлины могут вступить в силу с 1 июня, и до это времени могут быть рассмотрены исключения для некоторых стран. По имеющейся информации, Министерство торговли США рекомендовало ввести либо пошлину 24% на все объемы стали, либо 53% для 12 стран (включая Россию и Китай), тот же сценарий и для алюминия — 7.7% для всех стран или 23.6% для 5 стран (включая Россию и Китай).

Дональд Трамп объявил о введении пошлины в размере 25% на сталь и 10% на алюминий в качестве меры по защите локальных игроков от конкуренции. По информации Коммерсанта, который цитирует неназванный источник, пошлины могут вступить в силу с 1 июня, и до это времени могут быть рассмотрены исключения для некоторых стран. По имеющейся информации, Министерство торговли США рекомендовало ввести либо пошлину 24% на все объемы стали, либо 53% для 12 стран (включая Россию и Китай), тот же сценарий и для алюминия — 7.7% для всех стран или 23.6% для 5 стран (включая Россию и Китай).

На практике, пошлины позитивны для локальных американских игроков и должны транслироваться в рост цен, и негативны для рынка стали за пределами США. Объемы, ранее поставляемые в США, будут перенаправлены в другие страны, повышая конкуренцию и оказывая давление на цены. США — крупный потребитель с чистый импортом стали 21.7 млт н и алюминия — 2.4 млн т в 2016. НЛМК и Evraz поставляют слябы в Америку, около 1.3 млн т и 0.5 млн т в год соответственно, и пока неясно, распространится ли на эти объемы исключение, и куда эти объемы могут быть потенциально перенаправлены. В целом негативно для стальной отрасли, на наш взгляд.АТОН

Московская биржа отчитается сегодня и проведет телефонную конференцию

- 02 марта 2018, 11:49

- |

Аналитики Атона ожидают, что совет директоров порекомендует промежуточные дивиденды в размере 5 руб. на акцию:

Московская биржа сегодня опубликует результаты за 4К17/2017 по МСФО. Мы ожидаем увидеть нейтральные результаты. Согласно консенсус-прогнозу аналитиков, представленному компанией, ее комиссионный доход должен составить около 5.4 млрд руб. в 4К17, чистый процентный доход — 3.94 млрд руб., EBITDA — 6.5 млрд руб., чистая прибыль — 4.6 млрд руб. Кроме того, мы ожидаем, что совет директоров порекомендует промежуточные дивиденды в размере 5 руб. на акцию, что предполагает доходность 4.5%. Телеконференция состоится сегодня в 17:00 по московскому времени. Тел.: +7-499-6771036; +44(0) 1452 555566. ID: 7485708.

МТС, АФК Система - перестановки в менеджменте не повлияют на стратегию развития компаний

- 02 марта 2018, 11:42

- |

МТС объявил о перестановках в менеджменте. Бывший президент и председатель правления МТС может стать президентом АФК Система

Вчера совет директоров МТС принял прошение о досрочном прекращении полномочий президента и председателя правления от Андрея Дубковского. Дубковский был назначен на эту должность в апреле 2011, и под его руководством МТС укрепила свои лидерские позиции на российском рынке. Совет назначил Алексея Корня, вице-президента по финансам, инвестициям, слияниям и поглощениям на должность президента. Также Комитет по назначениям, вознаграждениям и корпоративному управлению при совете директоров Системы рекомендовал совету утвердить Андрея Дубковского президентом АФК Система во время вчерашнего заседания.

Вчера совет директоров МТС принял прошение о досрочном прекращении полномочий президента и председателя правления от Андрея Дубковского. Дубковский был назначен на эту должность в апреле 2011, и под его руководством МТС укрепила свои лидерские позиции на российском рынке. Совет назначил Алексея Корня, вице-президента по финансам, инвестициям, слияниям и поглощениям на должность президента. Также Комитет по назначениям, вознаграждениям и корпоративному управлению при совете директоров Системы рекомендовал совету утвердить Андрея Дубковского президентом АФК Система во время вчерашнего заседания.

Новый президент МТС — Алексей Корня, на наш взгляд, будет продолжать реализовывать стратегию МТС без каких-либо существенных изменений. Мы считаем возможное назначение Дубковского достаточно нейтральным шагом для холдинга, поскольку основным холдинговым активом Системы остается МТС.АТОН

Группа Mail.Ru - опубликованные финансовые результаты нейтральны для акций

- 02 марта 2018, 11:14

- |

Группа Mail.Ru опубликовала результаты за 4К17 и 2017

Выручка за 4К17 выросла на 32.6% до 17 564 млн руб., превысив консенсус-прогноз Интерфакс на 5.8%. Все сегменты продемонстрировали двузначный рост — сильный рост сохраняется в сегменте онлайн-рекламы, где выручка увеличилась на 29.4%. Выручка в сегменте MMO-игр выросла на 34.6% г/г. Выручка в сегменте IVAS (платные услуги в соцсетях) выросла на 24.1%, тем не менее в терминах сопоставимой LfL-выручки (без учета разовых статей) она осталась почти неизменной. В 2017 году выручка Группы увеличилась на 34.4% до 57 469 млн руб., превысив консенсус-прогноз Bloomberg на 3%. Основные инвестиции Группы Mail. Ru показали неплохие результаты в 2017, принимая во внимание, что они находятся на начальной стадии. Delivery club продолжал демонстрировать сильный рост по всем операционным метрикам в 4К17. Менеджмент считает, что пик инвестиций уже в прошлом, и бизнес выйдет в плюс по рентабельности в 2018. Mail.Ru также удалось монетизировать Юлу с 4К17, и в декабре соответствующая дневная выручка уже достигала максимума 2 млн руб. Приложение для заказа товаров Pandao было запущено в ноябре и достигло числа 1.2 млн заказов в январе, а дневной пик заказов пришелся на февраль — 370 000, Группа планирует продолжать инвестиции в Pandao в 2018. EBITDA Группы в 4К17 выросла на 29.7% до 6 445 млн руб., отстав от консенсус-прогноза Интерфакс на 0.9%. EBITDA за 2017 увеличилась на 14.7% до 20 551 млн руб. (-0.5% по сравнению с консенсус-прогнозом Bloomberg). Тем не менее, на сопоставимой основе (без учета разового неденежного налогового начисления в 4К16 в размере 768 млн руб.) суммарная EBITDA выросла всего на 12.3% и 10.0% в 4К17 и 2017 соответственно. Чистая прибыль Группы Mail.Ru увеличилась на 54% до 4 514 млн руб. в 4К17, обогнав консенсус-прогноз Интерфакс на 3.8%. В 2017 общая чистая прибыль достигла 14 244 млн руб., превысив консенсус-прогноз Bloomberg лишь на немного (+0,7%).

( Читать дальше )

Выручка за 4К17 выросла на 32.6% до 17 564 млн руб., превысив консенсус-прогноз Интерфакс на 5.8%. Все сегменты продемонстрировали двузначный рост — сильный рост сохраняется в сегменте онлайн-рекламы, где выручка увеличилась на 29.4%. Выручка в сегменте MMO-игр выросла на 34.6% г/г. Выручка в сегменте IVAS (платные услуги в соцсетях) выросла на 24.1%, тем не менее в терминах сопоставимой LfL-выручки (без учета разовых статей) она осталась почти неизменной. В 2017 году выручка Группы увеличилась на 34.4% до 57 469 млн руб., превысив консенсус-прогноз Bloomberg на 3%. Основные инвестиции Группы Mail. Ru показали неплохие результаты в 2017, принимая во внимание, что они находятся на начальной стадии. Delivery club продолжал демонстрировать сильный рост по всем операционным метрикам в 4К17. Менеджмент считает, что пик инвестиций уже в прошлом, и бизнес выйдет в плюс по рентабельности в 2018. Mail.Ru также удалось монетизировать Юлу с 4К17, и в декабре соответствующая дневная выручка уже достигала максимума 2 млн руб. Приложение для заказа товаров Pandao было запущено в ноябре и достигло числа 1.2 млн заказов в январе, а дневной пик заказов пришелся на февраль — 370 000, Группа планирует продолжать инвестиции в Pandao в 2018. EBITDA Группы в 4К17 выросла на 29.7% до 6 445 млн руб., отстав от консенсус-прогноза Интерфакс на 0.9%. EBITDA за 2017 увеличилась на 14.7% до 20 551 млн руб. (-0.5% по сравнению с консенсус-прогнозом Bloomberg). Тем не менее, на сопоставимой основе (без учета разового неденежного налогового начисления в 4К16 в размере 768 млн руб.) суммарная EBITDA выросла всего на 12.3% и 10.0% в 4К17 и 2017 соответственно. Чистая прибыль Группы Mail.Ru увеличилась на 54% до 4 514 млн руб. в 4К17, обогнав консенсус-прогноз Интерфакс на 3.8%. В 2017 общая чистая прибыль достигла 14 244 млн руб., превысив консенсус-прогноз Bloomberg лишь на немного (+0,7%).

( Читать дальше )

Аэрофлот - все опасения в отношении акций компании остались позади

- 02 марта 2018, 11:03

- |

Аэрофлот опубликовал хорошие результаты за 2017/4К17 по МСФО

Показатель EBITDA Аэрофлота за 2017 упал на 28% г/г до 56 млрд руб., что на 3% выше прогноза Интерфакса, а рентабельность EBITDA составляет 10.5%. Чистая прибыль упала еще больше — на 42% г/г до 23 млрд руб. на фоне роста налогов, но также оказалась в рамках консенсус-прогноза. Выручка увеличилась на 7.5% до 533 млрд руб. — полностью в рамках ожиданий рынка, за счет роста пассажирооборота на 17% и снижения ставок доходности на 7%. Стоит отметить, что в 4К17 ставки доходности перестали падать. Операционный денежный поток снизился на 38% до 47.4 млрд руб., что на 6 млрд руб. ниже наших ожиданий из-за значительных изменений оборотного капитала. Свободный денежный поток снизился на 26% до 61 млрд руб. Компания сократила свой чистый долг (включая финансовый лизинг) на 48% до 57.9 млрд руб., соотношение чистый долг/EBITDA составило 0.9x.

Показатель EBITDA Аэрофлота за 2017 упал на 28% г/г до 56 млрд руб., что на 3% выше прогноза Интерфакса, а рентабельность EBITDA составляет 10.5%. Чистая прибыль упала еще больше — на 42% г/г до 23 млрд руб. на фоне роста налогов, но также оказалась в рамках консенсус-прогноза. Выручка увеличилась на 7.5% до 533 млрд руб. — полностью в рамках ожиданий рынка, за счет роста пассажирооборота на 17% и снижения ставок доходности на 7%. Стоит отметить, что в 4К17 ставки доходности перестали падать. Операционный денежный поток снизился на 38% до 47.4 млрд руб., что на 6 млрд руб. ниже наших ожиданий из-за значительных изменений оборотного капитала. Свободный денежный поток снизился на 26% до 61 млрд руб. Компания сократила свой чистый долг (включая финансовый лизинг) на 48% до 57.9 млрд руб., соотношение чистый долг/EBITDA составило 0.9x.

Хотя результаты совпали с консенсус-прогнозом, акции компании вчера взлетели на 7%. Это связано с тем, что инвесторы опасались, что фактические результаты окажутся намного ниже ожиданий рынка из-за роста цен на нефть и растущих затрат на персонал. Тем не менее менеджменту удалось удержать прочие затраты под контролем, а ставки доходности стабилизировались после снижения в течение 9M17, что поддержало прибыль и рентабельность компании. В отношении дивидендной доходности появилась ясность — она должна составить 7% при коэффициенте выплат 50%, что является хорошим показателем. В результате мы считаем, что все опасения в отношении Аэрофлота остались позади, и ожидаем, что акции компании вернутся на радары инвесторов. Ожидания новой волны роста EPS, стабильные дивиденды и низкая оценка побуждают нас повысить целевую цену до 200 руб. (со 160 руб.) на акцию и повысить нашу рекомендацию до ПОКУПАТЬ с Держать. Более подробную информацию можно найти в нашем сегодняшнем отчете.АТОН

Evraz - результаты телеконференции нейтральны

- 02 марта 2018, 10:56

- |

Evraz: итоги телеконференции

Комфортный уровень чистого долга, по мнению компании, составляет $3-4млрд, предполагая некоторую возможность для снижения с $4 млрд (на конец 2017);

Ожидается, что добыча коксующегося угля окажется существенно выше в 2018, НТМК должен увеличить производство стали за счет новой Доменной печи №7;

Капзатраты прогнозируются на уровне $600-700 млн в 2018, существенного роста в 2019 не ожидается;

Минимальные дивиденды в размере $300 млн — 30-40% нормализованного FCF в течение цикла

Из средств, полученных от продажи ДМЗ ($106 млн) не будут выплачиваться специальные дивиденды.

Комфортный уровень чистого долга, по мнению компании, составляет $3-4млрд, предполагая некоторую возможность для снижения с $4 млрд (на конец 2017);

Ожидается, что добыча коксующегося угля окажется существенно выше в 2018, НТМК должен увеличить производство стали за счет новой Доменной печи №7;

Капзатраты прогнозируются на уровне $600-700 млн в 2018, существенного роста в 2019 не ожидается;

Минимальные дивиденды в размере $300 млн — 30-40% нормализованного FCF в течение цикла

Из средств, полученных от продажи ДМЗ ($106 млн) не будут выплачиваться специальные дивиденды.

Результаты телеконференции в целом НЕЙТРАЛЬНЫ, на наш взгляд, поскольку комментарии компании в основном совпали с ожиданиями рынка.АТОН

Evraz - одна из самых привлекательных дивидендных историй года

- 02 марта 2018, 10:42

- |

Evraz: EBITDA за 2П17 на 5% выше консенсус-прогноза, финальные дивиденды на акцию $0.30 (доходность 5.1%)

Выручка составила $5 721млн (+4% по сравнению с консенсус-прогнозом, +3% по сравнению с прогнозом АТОНа, +12% п/п) на фоне роста цен на стальную продукцию (+9% п/п в России) и уголь (концентрат +10%) и частично за счет роста объемов (стальная продукция +3% п/п). EBITDA составила $1 472 млн (+5% по сравнению с консенсус-прогнозом, +6% по сравнению с прогнозом АТОНа, +28% п/п) также за счет позитивного эффекта ($267млн) сокращения затрат ($163млн) и инициатив по ориентированности на клиента ($104млн). Свободный денежный поток достиг $733 млн (+21% по сравнению с прогнозом АТОНа, +41% п/п) за счет роста прибыли и других факторов, капзатраты во 2П17 оказались в рамках ожиданий ($314 млн). Evraz объявил финальные дивиденды в размере $430 млн или $0.30 на акцию (АТОН прогнозировал $0.28), что соответствует доходности 5.1% — без изменений п/п. Дата закрытия реестра — 9 марта, выплата намечена на 29 марта. Evraz также ввел минимальный уровень дивидендов $300 млн (по $150 млн с выплатой каждые полгода), что предполагает дивиденды $0.21 на акцию и соответствует доходности 3.6%. Совет директоров может рассмотреть вероятность выплаты более высоких дивидендов, в зависимости от условий на рынке и других факторов.

( Читать дальше )

Выручка составила $5 721млн (+4% по сравнению с консенсус-прогнозом, +3% по сравнению с прогнозом АТОНа, +12% п/п) на фоне роста цен на стальную продукцию (+9% п/п в России) и уголь (концентрат +10%) и частично за счет роста объемов (стальная продукция +3% п/п). EBITDA составила $1 472 млн (+5% по сравнению с консенсус-прогнозом, +6% по сравнению с прогнозом АТОНа, +28% п/п) также за счет позитивного эффекта ($267млн) сокращения затрат ($163млн) и инициатив по ориентированности на клиента ($104млн). Свободный денежный поток достиг $733 млн (+21% по сравнению с прогнозом АТОНа, +41% п/п) за счет роста прибыли и других факторов, капзатраты во 2П17 оказались в рамках ожиданий ($314 млн). Evraz объявил финальные дивиденды в размере $430 млн или $0.30 на акцию (АТОН прогнозировал $0.28), что соответствует доходности 5.1% — без изменений п/п. Дата закрытия реестра — 9 марта, выплата намечена на 29 марта. Evraz также ввел минимальный уровень дивидендов $300 млн (по $150 млн с выплатой каждые полгода), что предполагает дивиденды $0.21 на акцию и соответствует доходности 3.6%. Совет директоров может рассмотреть вероятность выплаты более высоких дивидендов, в зависимости от условий на рынке и других факторов.

( Читать дальше )

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания