SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Лукойл - в ожидании высокой дивидендной доходности - КИТ Финанс Брокер

- 01 июня 2021, 20:48

- |

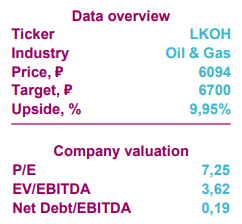

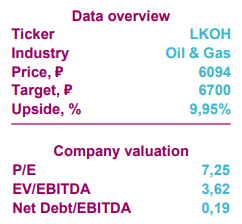

На прошлой неделе Лукойл отчитался о сильных финансовых результатах за I кв. 2021 г. по МСФО.

Выручка нефтяника увеличилась на 12,6% по сравнению с аналогичным периодом прошлого года – до 1,9 трлн руб. Чистая прибыль Лукойла составила 157,4 млрд руб. против убытка 46 млрд руб. за аналогичный период прошлого года.

Сильные финансовые результаты компании обусловлены положительной динамикой цен на нефть и нефтепродукты на фоне девальвации российского рубля, а также эффектом низкой базы прошлого года.

Нужно отметить, что FCF Лукойла увеличился почти в 3 раза – до 163,6 млрд руб. В связи с этим, можно рассчитывать на высокие дивиденды по итогам 2021 г.

Мы рекомендуем покупать акции Лукойла с ближайшей целью 6700 руб., долгосрочно держать до 8200 руб.

Выручка нефтяника увеличилась на 12,6% по сравнению с аналогичным периодом прошлого года – до 1,9 трлн руб. Чистая прибыль Лукойла составила 157,4 млрд руб. против убытка 46 млрд руб. за аналогичный период прошлого года.

Сильные финансовые результаты компании обусловлены положительной динамикой цен на нефть и нефтепродукты на фоне девальвации российского рубля, а также эффектом низкой базы прошлого года.

Нужно отметить, что FCF Лукойла увеличился почти в 3 раза – до 163,6 млрд руб. В связи с этим, можно рассчитывать на высокие дивиденды по итогам 2021 г.

Таким образом, учитывая уплаченные проценты, погашение обязательств по аренде и расходы на выкуп акций, по нашим оценкам дивиденд Лукойла по итогам 2021 г. может составить 703 руб. Текущая прогнозная дивидендная доходность составляет 11,5%.КИТ Финанс Брокер

Мы рекомендуем покупать акции Лукойла с ближайшей целью 6700 руб., долгосрочно держать до 8200 руб.

- комментировать

- ★1

- Комментарии ( 0 )

Новости рынков |Baidu — поисковик мечты и не только — Финам

- 01 июня 2021, 20:37

- |

Baidu — китайская интернет-компания, известная широко популярной в Поднебесной одноименной поисковой платформой.

ГК «Финам»

Baidu на сегодняшний момент является одним из абсолютных лидеров в сфере интернет-рекламы и маркетинга в Поднебесной, предоставляя практически безальтернативную для жителей КНР поисковую систему.

Доминирующее положение в сегменте search engines дает Baidu беспрецедентное преимущество в рамках доступа и коммерциализации big data.

Baidu в последние годы уделяет значительное внимание диверсификации бизнеса, развивая AI-технологии, облачные решения и развлекательные сервисы.

В начале 2021 года Baidu объявила о создании совместной с Geely компании по производству электромобилей Jidu Auto, которая, по предварительным оценкам, начнет серийный выпуск в 2024 году.

Baidu является лидером китайского рынка интеллектуального вождения по параметрам тестовых миль и лицензий.

Мы рекомендуем «Покупать» акции BIDU с целевой ценой $250,82 на конец 2021 года, что дает потенциал 27,8% от текущей цены $196,3.Ковалев Александр

ГК «Финам»

Baidu на сегодняшний момент является одним из абсолютных лидеров в сфере интернет-рекламы и маркетинга в Поднебесной, предоставляя практически безальтернативную для жителей КНР поисковую систему.

Доминирующее положение в сегменте search engines дает Baidu беспрецедентное преимущество в рамках доступа и коммерциализации big data.

Baidu в последние годы уделяет значительное внимание диверсификации бизнеса, развивая AI-технологии, облачные решения и развлекательные сервисы.

В начале 2021 года Baidu объявила о создании совместной с Geely компании по производству электромобилей Jidu Auto, которая, по предварительным оценкам, начнет серийный выпуск в 2024 году.

Baidu является лидером китайского рынка интеллектуального вождения по параметрам тестовых миль и лицензий.

Новости рынков |Весенне-летний сезон позволит Аэрофлоту улучшить свое финансовое положение - Финам

- 01 июня 2021, 15:50

- |

Квартальный убыток «Аэрофлота» увеличился на 11,8%. Один из крупнейших российских авиаперевозчиков Аэрофлот, акции которого находятся у нас в покрытии, представил свои финансовые результаты по МСФО за первый квартал. В отчетном периоде чистый убыток компании увеличился на 11,8% в сравнении с аналогичным периодом годом ранее до 25,1 млрд руб., что оказалось, тем не менее, значительно меньше показателя за четвертый квартал 2020 года (43,8 млрд руб.), учитывая тот фактор, что четвертый квартал является более сильным за счет сезонного фактора. Таким образом, компания смогла улучшить свои результаты в традиционно более неудачный период для авиаперевозок. Помимо этого, принимая во внимание ухудшение показателя в сравнении с аналогичным периодом годом ранее следует учитывать, что в январе- феврале 2020 года не было негативного фактора в виде пандемии коронавируса.

Квартальная выручка снизилась на 39,1% г/г и составила 75,5 млрд руб., выручка от пассажирских перевозок – на 43,4% г/г до 60,3 млрд руб., при этом выручка от грузовых перевозок увеличилась на 65,7% г/г до 8 млрд руб.

Тем временем, операционные расходы компании в январе-марте 2021 года уменьшились на 29,8% г/г и составили 96,2 млрд руб. за счет значительного снижения объема операций, а также благодаря реализации инициатив по сокращению постоянных расходов. При этом расходы на авиационное топливо сократились на 56,4% г/г до 16,8 млрд руб. на фоне уменьшения объема перевозок и налета часов. Таким образом, благодаря снижению расходов на топливо, оплату труда, обслуживание ВС и пассажиров показатель прибыли до вычета процентов, налогов и амортизации (EBITDA) составил 7,7 млрд руб.

ГК «Финам»

Квартальная выручка снизилась на 39,1% г/г и составила 75,5 млрд руб., выручка от пассажирских перевозок – на 43,4% г/г до 60,3 млрд руб., при этом выручка от грузовых перевозок увеличилась на 65,7% г/г до 8 млрд руб.

Тем временем, операционные расходы компании в январе-марте 2021 года уменьшились на 29,8% г/г и составили 96,2 млрд руб. за счет значительного снижения объема операций, а также благодаря реализации инициатив по сокращению постоянных расходов. При этом расходы на авиационное топливо сократились на 56,4% г/г до 16,8 млрд руб. на фоне уменьшения объема перевозок и налета часов. Таким образом, благодаря снижению расходов на топливо, оплату труда, обслуживание ВС и пассажиров показатель прибыли до вычета процентов, налогов и амортизации (EBITDA) составил 7,7 млрд руб.

Одним из ключевых показателей финансового положения Аэрофлота является запас ликвидности. Так, на 31 марта 2021 года объем денежных средств и краткосрочных финансовых инвестиций составил 78,2 млрд руб. Компания сохранила значительную часть денежных средств, привлеченных в результате эмиссии акций в октябре 2020 года. При этом Аэрофлот исправно обслуживала свои обязательства, в том числе перед лизингодателями. Вторым фактором, поддержавшим ликвидную позицию компании, стало улучшение спроса на перевозки перед весенне-летним сезоном. Тем не менее, число бронирований и выручка от продаж билетов все еще находятся ниже нормализованных уровней. Мы ожидаем, что в традиционно успешный для авиаперевозчиков весенне-летний сезон позволит компании улучшить свое финансовое положение за счет повышенного спроса на туристические поездки на российские курорты, а также благодаря постепенному возобновлению международного авиасообщения.Пырьева Наталия

Мы сохраняем рекомендацию «Покупать» по бумагам Аэрофлота с целевой ценой 116 руб. за акцию и ожидаем, что к концу 2022 года они принесут доходность в размере 63%.

ГК «Финам»

Новости рынков |Gap демонстрирует улучшение показателей - Фридом Финанс

- 31 мая 2021, 20:23

- |

The Gap Inc заявила на прошлой неделе о том, что ее продажи в первом квартале превысили допандемический уровень, поскольку покупатели вернулись в интернет-магазины компании, Old Navy и Athleta, чтобы обновить свои гардеробы на лето.

Ретейлер также повысил прогноз продаж на весь год, поскольку одноименный бренд Gap в Северной Америке демонстрирует первые признаки улучшения, а рост в сегменте электронной коммерции остается сильным. Компания заявила, что 80% ее оборота приходится на продажи за пределами традиционных торговых центров.

Однако, по информации от руководства, Gap по-прежнему сталкивается с проблемами в цепочке поставок, а также препятствиями в поиске сырья, поскольку заболеваемость COVID-19 продолжает демонстрировать негативную динамику во многих странах, включая Индию. Если рост случаев заражений снова будет отмечаться в Европе, Канаде, Китае и Японии, это может оказать давление на спрос в краткосрочной перспективе.

( Читать дальше )

Ретейлер также повысил прогноз продаж на весь год, поскольку одноименный бренд Gap в Северной Америке демонстрирует первые признаки улучшения, а рост в сегменте электронной коммерции остается сильным. Компания заявила, что 80% ее оборота приходится на продажи за пределами традиционных торговых центров.

Однако, по информации от руководства, Gap по-прежнему сталкивается с проблемами в цепочке поставок, а также препятствиями в поиске сырья, поскольку заболеваемость COVID-19 продолжает демонстрировать негативную динамику во многих странах, включая Индию. Если рост случаев заражений снова будет отмечаться в Европе, Канаде, Китае и Японии, это может оказать давление на спрос в краткосрочной перспективе.

( Читать дальше )

Новости рынков |Транснефть отчиталась в рамках ожиданий - Финам

- 31 мая 2021, 15:56

- |

В пятницу «Транснефть» представила отчётность по МСФО за первый квартал 2021 года. Выручка компании снизилась на 3,8% г/г до 253,4 млрд руб., EBITDA – на 12,9% г/г до 116,4 млрд руб., а скорректированная чистая прибыль в сравнении с прошлым годом упала на 21,2% до 46,3 млрд руб. В целом финансовые результаты оказались близки к нашим ожиданиям, хотя EBITDA и превысила их на 7,6% за счёт работы по оптимизации операционных расходов.

Свободный денежный поток за год снизился на 20,2%, хотя без учёта изменений в оборотном капитале он даже вырос на 22%. Этому способствовало снижение капитальных затрат на 35,3% г/г. В будущем капитальные затраты, вероятно, также будут оставаться на низком уровне из-за соглашения ОПЕК+, что позволит «Транснефти» демонстрировать сильные значения свободного денежного потока.

Слабость финансовых показателей в годовом выражении была ожидаема. Операционные результаты «Транснефти» показали снижение транспортировки нефти на 12,1% г/г, а нефтепродуктов – на 9,5% г/г. Это, конечно, связано с падением добычи нефти в РФ из-за ограничений ОПЕК+. С мая страны ОПЕК+ начали восстанавливать добычу, в связи с чем во втором квартале операционные результаты «Транснефти» уже будут иметь положительную годовую динамику.

ИГ «Финам»

На данный момент мы рекомендуем покупать привилегированные акции «Транснефти» с целевой ценой 175 535 руб. и апсайдом 23,3%.

Свободный денежный поток за год снизился на 20,2%, хотя без учёта изменений в оборотном капитале он даже вырос на 22%. Этому способствовало снижение капитальных затрат на 35,3% г/г. В будущем капитальные затраты, вероятно, также будут оставаться на низком уровне из-за соглашения ОПЕК+, что позволит «Транснефти» демонстрировать сильные значения свободного денежного потока.

Слабость финансовых показателей в годовом выражении была ожидаема. Операционные результаты «Транснефти» показали снижение транспортировки нефти на 12,1% г/г, а нефтепродуктов – на 9,5% г/г. Это, конечно, связано с падением добычи нефти в РФ из-за ограничений ОПЕК+. С мая страны ОПЕК+ начали восстанавливать добычу, в связи с чем во втором квартале операционные результаты «Транснефти» уже будут иметь положительную годовую динамику.

На наш взгляд, отчётность «Транснефти» выглядит нейтрально, так как основные финансовые показатели оказались близки к ожиданиям. Теперь инвесторы будут фокусироваться на восстановлении операционных и финансовых результатов, которое будет происходить за счёт восстановления добычи нефти в РФ, индексации тарифов и оптимизации удельных операционных расходов.Кауфман Сергей

ИГ «Финам»

На данный момент мы рекомендуем покупать привилегированные акции «Транснефти» с целевой ценой 175 535 руб. и апсайдом 23,3%.

Новости рынков |Бумаги РусГидро могут быть интересны инвесторам как дивидендная история - Промсвязьбанк

- 31 мая 2021, 13:32

- |

СД РусГидро рекомендовал дивиденды за 2020 г. в 0,053 руб. на акцию

Совет директоров РусГидро рекомендовал выплатить дивиденды за 2020 г. в размере 0,053 руб. на акцию, сообщила компания. Датой, на которую будут определены лица, имеющие право на получение дивидендов, установлено 10 июля. Всего компания планирует направить на выплаты 23,3 млрд руб. — в рамках дивидендной политики, которая предусматривает дивиденды в размере 50% чистой прибыли по МСФО, но не ниже среднего за последние три года.

Совет директоров РусГидро рекомендовал выплатить дивиденды за 2020 г. в размере 0,053 руб. на акцию, сообщила компания. Датой, на которую будут определены лица, имеющие право на получение дивидендов, установлено 10 июля. Всего компания планирует направить на выплаты 23,3 млрд руб. — в рамках дивидендной политики, которая предусматривает дивиденды в размере 50% чистой прибыли по МСФО, но не ниже среднего за последние три года.

Предполагаемая дивидендная доходность — около 6,4%. Поэтому как дивидендная история бумаги РусГидро могут быть интересны инвестору. Рекомендуем «покупать» с целевой ценой 0,98 руб. за акцию.Промсвязьбанк

Новости рынков |Показатели Интер РАО в 2021 году продолжат рост - Промсвязьбанк

- 31 мая 2021, 12:19

- |

EBITDA Интер РАО по МСФО в 1 кв. выросла до 49,99 млрд руб.

Чистая прибыль Интер РАО по МСФО в 1 квартале 2021 г. незначительно снизилась по сравнению с аналогичным периодом прошлого года — на 0,3%, до 34,5 млрд руб., следует из отчета компании. EBITDA увеличилась на 20,8%, до 49,99 млрд руб. Выручка за отчетный период составила 310,5 млрд руб., прибавив 16,3%.

Чистая прибыль Интер РАО по МСФО в 1 квартале 2021 г. незначительно снизилась по сравнению с аналогичным периодом прошлого года — на 0,3%, до 34,5 млрд руб., следует из отчета компании. EBITDA увеличилась на 20,8%, до 49,99 млрд руб. Выручка за отчетный период составила 310,5 млрд руб., прибавив 16,3%.

На рост финансовых показателей компании повлияло увеличение доходов от трейдинга и восстановление доходов в сегменте традиционной генерации. Ожидаем, что в условиях благоприятной конъюнктуры на рынке электроэнергии показатели компании в этом году продолжат рост. Рекомендуем «покупать» бумаги Интер РАО с целевой ценой 6,03 руб. за акцию.Промсвязьбанк

Новости рынков |Дивиденды ВТБ по итогам 2021 года могут вырасти втрое - Финам

- 28 мая 2021, 20:09

- |

Наблюдательный совет ВТБ скорректировал в сторону понижения рекомендацию по дивидендам на привилегированные акции: предполагаемый объем выплат по ним был сокращен на 2,9 млрд руб., или 16,6%, по сравнению с первоначальной цифрой – до 14,6 млрд руб. При этом рекомендация по дивидендам на обыкновенные акции осталась неизменной – 18,5 млрд руб., или порядка 0,0014 руб. на бумагу. Годовое собрание акционеров банка состоится 30 июня. Дата закрытия реестра для участия в нем – 7 июня, для получения дивидендов – 15 июля.

Если рекомендации по дивидендам будут утверждены на ГОСА, то дивидендная доходность по обыкновенным акциям за 2020 год составит относительно невысокие по российским меркам 3,75%. Однако руководство ВТБ пообещало продолжать направлять на дивидендные выплаты 50% прибыли по МСФО, которая в 2021 году, по его прогнозам, может подскочить до 250-270 млрд руб. (против 75,3 млрд руб. в 2020 году). Как результат, по итогам нынешнего года дивиденд на обыкновенную акцию банка, по нашим расчетам, может вырасти почти в три раза, до 0,004 руб., при уже весьма неплохой дивидендной доходности в районе 7,5%. Менеджмент ВТБ ранее также сообщил, что выплата дивидендов в будущем может быть разбита на два транша, чтобы уменьшить давление на показатели достаточности капитала.

ГК «Финам»

Если рекомендации по дивидендам будут утверждены на ГОСА, то дивидендная доходность по обыкновенным акциям за 2020 год составит относительно невысокие по российским меркам 3,75%. Однако руководство ВТБ пообещало продолжать направлять на дивидендные выплаты 50% прибыли по МСФО, которая в 2021 году, по его прогнозам, может подскочить до 250-270 млрд руб. (против 75,3 млрд руб. в 2020 году). Как результат, по итогам нынешнего года дивиденд на обыкновенную акцию банка, по нашим расчетам, может вырасти почти в три раза, до 0,004 руб., при уже весьма неплохой дивидендной доходности в районе 7,5%. Менеджмент ВТБ ранее также сообщил, что выплата дивидендов в будущем может быть разбита на два транша, чтобы уменьшить давление на показатели достаточности капитала.

Мы считаем в целом нейтральной данную новость для обыкновенных акций ВТБ. Наша целевая цена по этим бумагам на конец 2021 года составляет 0,0601 руб., рекомендация – «Покупать».Додонов Игорь

ГК «Финам»

Новости рынков |Чистая прибыль Газпрома позволяет рассчитывать на дивиденды по итогам квартала чуть выше 8 рублей на акцию - Промсвязьбанк

- 28 мая 2021, 19:23

- |

«Газпром» отчитался за 1 кв. 2021 года – результаты оказались даже лучше и так довольно высоких ожиданий рынка вследствие улучшения ценовой конъюнктуры и наращивания объема поставок газа. Газпром нарастил EBITDA до максимального значения за последние 9 кварталов, а скорректированный FCF – до максимального уровня с 2017 г. (когда были введены поправки на изменения в краткосрочных депозитах). Скорректированная на неденежные статьи чистая прибыль Газпрома позволяет акционерам рассчитывать на дивиденды по итогам квартала даже чуть выше 8 руб./акцию, а по итогам 2021 г. – более 25 руб./акцию – рекордный уровень. Мы поднимаем таргет по акциям Газпрома до 305 руб., рекомендация – «покупать».

Газпром представил хорошую отчетность за 1 кв. 2021 г. Результаты превзошли и так сильный рыночный консенсус, EBITDA выросла до максимальных значений с конца 2018 г., а скорректированный на изменения в депозитах свободный денежный поток поднялся до максимумов с 2017 г.

Выручка в 1 кв. 2021 г. выросла на 31%, до 2,2 трлн руб. на фоне роста объемов продаж газа на всех ключевых рынках Газпрома (в среднем более, чем на 20%) и на фоне улучшения ценовой конъюнктуры в Европе: средняя цена реализации газа выросла на 20% г/г – до 194 долл./1 тыс.куб.м.

( Читать дальше )

Газпром представил хорошую отчетность за 1 кв. 2021 г. Результаты превзошли и так сильный рыночный консенсус, EBITDA выросла до максимальных значений с конца 2018 г., а скорректированный на изменения в депозитах свободный денежный поток поднялся до максимумов с 2017 г.

Выручка в 1 кв. 2021 г. выросла на 31%, до 2,2 трлн руб. на фоне роста объемов продаж газа на всех ключевых рынках Газпрома (в среднем более, чем на 20%) и на фоне улучшения ценовой конъюнктуры в Европе: средняя цена реализации газа выросла на 20% г/г – до 194 долл./1 тыс.куб.м.

( Читать дальше )

Новости рынков |Отчет Интер РАО подтверждает прогнозы по отрасли и динамике доходов эмитента - Финам

- 28 мая 2021, 14:59

- |

Генерирующая и сбытовая компания «Интер РАО» выпустила сильные результаты по МСФО за 1 квартал 2021 года. Выручка выросла на 16% (г/г) до 310,5 млрд рублей, EBITDA – на 24% до 49 млрд рублей. Чистая прибыль акционеров сократилась на 1% до 34,2 млрд рублей из-за неоперационных факторов: в 1 квартале прошлого года компания зафиксировала высокие положительные курсовые разницы в размере почти 9 млрд рублей, а за первые 3 месяца этого года доходы по статье составили лишь 0,08 млрд рублей.

Отчет по МСФО отражает оживление энергорынка на фоне более холодных температурных режимов и восстановления деловой активности. Операционная динамика была усилена меньшей водностью в сравнении с прошлым годом и соответственно большей загрузкой ТЭС. Выработка электроэнергии «Интер РАО» повысилась на 10% (г/г), теплоэнергии – на 19%. В сбытовом бизнесе объем отпуска электроэнергии увеличился на 7,3%, число клиентов выросло на 2,4%, доля рынка расширилась на 0,7%. Компания ожидает рост сбытовой надбавки в этом году на 17,4%.

Экспортное направление показало практически двукратное увеличение поставок в 1 квартале вкупе с сильным ростом цен на зарубежных рынках.

Отчет по МСФО отражает оживление энергорынка на фоне более холодных температурных режимов и восстановления деловой активности. Операционная динамика была усилена меньшей водностью в сравнении с прошлым годом и соответственно большей загрузкой ТЭС. Выработка электроэнергии «Интер РАО» повысилась на 10% (г/г), теплоэнергии – на 19%. В сбытовом бизнесе объем отпуска электроэнергии увеличился на 7,3%, число клиентов выросло на 2,4%, доля рынка расширилась на 0,7%. Компания ожидает рост сбытовой надбавки в этом году на 17,4%.

Экспортное направление показало практически двукратное увеличение поставок в 1 квартале вкупе с сильным ростом цен на зарубежных рынках.

Отчет по МФСО поддерживает наши прогнозы по отрасли и динамике доходов эмитента в этом году. По итогам 2021 года эмитент может выйти на рекордную EBITDA 137 млрд рублей, и мы готовы подтвердить нашу рекомендацию «Покупать» по акциям IRAO с целевой ценой 6,19 рубля на апрель 2022 года. Потенциальная доходность может составить 22% без учета дивидендов.ГК «Финам»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс