SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Cнижение чистой выручки и EBITDA Globaltrans было менее значительным, чем ожидал рынок - Газпромбанк

- 04 сентября 2020, 11:49

- |

Компания Globaltrans опубликовала отчетность по МСФО за 1П20 и провела телефонную конференцию с участием генерального директора Валерия Шпакова. Несмотря на отрицательную динамику финансовых показателей за 1П20 в сравнении с уровнем годичной давности (в основном из-за давления на цены перевозки грузов в полувагонах), снижение как чистой выручки (за исключением «сквозных» статей), так и EBITDA было менее значительным, чем ожидали мы и участники рынка.

Кроме того, руководство компании сделало ряд позитивных заявлений корпоративного характера. В соответствии с ранее обозначенными намерениями совет директоров компании одобрил промежуточные дивиденды за 2020 г. на уровне ~46,6 руб./ГДР, что соответствует дивидендной доходности ~9,5%. Компания также сообщила о намерении выплатить финальные дивиденды за 2020 г. в размере ~28 руб./ГДР, что предполагает доходность ~6%. На более детальном уровне отметим следующее:

Негативные моменты:

1) Отрицательная динамика ключевых показателей отчета о прибылях и убытках за 1П20, обусловленная ухудшением ситуации на рынке перевозок в полувагонах в этот период. В частности:

( Читать дальше )

Кроме того, руководство компании сделало ряд позитивных заявлений корпоративного характера. В соответствии с ранее обозначенными намерениями совет директоров компании одобрил промежуточные дивиденды за 2020 г. на уровне ~46,6 руб./ГДР, что соответствует дивидендной доходности ~9,5%. Компания также сообщила о намерении выплатить финальные дивиденды за 2020 г. в размере ~28 руб./ГДР, что предполагает доходность ~6%. На более детальном уровне отметим следующее:

Негативные моменты:

1) Отрицательная динамика ключевых показателей отчета о прибылях и убытках за 1П20, обусловленная ухудшением ситуации на рынке перевозок в полувагонах в этот период. В частности:

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |Решение En+ не выплачивать дивиденды за 2019 года не стало неожиданным - Промсвязьбанк

- 04 сентября 2020, 11:35

- |

En+ не выплатит дивиденды за 2019 г

Совет директоров En+ Group рекомендовал акционерам на годовом собрании 25 сентября проголосовать за то, чтобы оставить прибыль за 2019 год нераспределенной и не выплачивать дивиденды.

Совет директоров En+ Group рекомендовал акционерам на годовом собрании 25 сентября проголосовать за то, чтобы оставить прибыль за 2019 год нераспределенной и не выплачивать дивиденды.

Это ожидаемое решение. Компания, отказавшись от дивидендов за 2018 год на фоне американских санкций, собиралась вернуться к выплатам после их снятия, однако из-за вызванного коронавирусом экономического кризиса отодвинула эти планы. В августе председатель совета директоров En+ Грег Баркер заявил, что совет сохраняет осторожный подход к распределению прибыли на фоне пандемии, возобновление дивидендных выплат в 2020 году маловероятноПромсвязьбанк

Новости рынков |В бумагах Русала есть перевес в пользу дальнейшего среднесрочного повышения - Финам

- 03 сентября 2020, 18:18

- |

В ходе онлайн-конференции «Металлургический сектор — инвестиции на вес золота» на сайте FINAM.RU аналитики подняли вопрос перспектив бумаг «РУСАа». Эксперты порассуждали о то, что будет с бумагами компании на горизонте полгода-года.

По мнению Романа Антонова, главного аналитика «Промсвязьбанка», из-за неблагоприятной конъюнктуры рынка алюминия «Русал» еще более зависим от дивидендов «Норникеля», т.к. они почти полностью покрывают платежи по процентам, что в условиях потенциального снижения выплат со стороны ГМК негативно отразится на финансовом положении компании. «По заявлению менеджмента „Русал“ будет готов вернуться к обсуждению дивидендов после завершения независимого расследования причин аварии на ТЭЦ-3 Норильска, которое должно быть завершено к концу октября. Кроме того, потенциальный риск представляет скорое истечение акционерного соглашения между „Норникелем“ и „Русалом“. Некоторую поддержку по итогам второго полугодия может оказать рост цен на алюминий и восстановление спроса. Наша целевая цена по акциям „Русала“ на ближайшие 12 месяцев составляет 41 рубль за акцию», — сообщил г-н Антонов.

( Читать дальше )

По мнению Романа Антонова, главного аналитика «Промсвязьбанка», из-за неблагоприятной конъюнктуры рынка алюминия «Русал» еще более зависим от дивидендов «Норникеля», т.к. они почти полностью покрывают платежи по процентам, что в условиях потенциального снижения выплат со стороны ГМК негативно отразится на финансовом положении компании. «По заявлению менеджмента „Русал“ будет готов вернуться к обсуждению дивидендов после завершения независимого расследования причин аварии на ТЭЦ-3 Норильска, которое должно быть завершено к концу октября. Кроме того, потенциальный риск представляет скорое истечение акционерного соглашения между „Норникелем“ и „Русалом“. Некоторую поддержку по итогам второго полугодия может оказать рост цен на алюминий и восстановление спроса. Наша целевая цена по акциям „Русала“ на ближайшие 12 месяцев составляет 41 рубль за акцию», — сообщил г-н Антонов.

( Читать дальше )

Новости рынков |Перспективы акций Глобалтранса позитивны - Sberbank CIB

- 03 сентября 2020, 18:08

- |

«Глобалтранс» опубликовал в понедельник результаты за 1П20, которые превзошли наши ожидания. Соответственно, мы скорректировали прогнозы с учетом новых данных и повысили целевую цену акции компании на 5%. Прогнозируемость ее дивидендных выплат по результатам за 2П20 (на горизонте 12 месяцев дивидендная доходность достигнет 16%), а также осторожный оптимизм компании, предполагающей, что ситуация на рынке в июле — августе окажет поддержку результатам за 2П20, благоприятны для котировок ее акций. В недавнем обзоре по Глобалтрансу мы отмечали, что анонс локального листинга может стать катализатором для котировок; и теперь компания объявила, что локальный листинг может быть получен до конца этого года. Мы сохраняем позитивное отношение к акциям «Глобалтранса» и подтверждаем рекомендацию «покупать»; целевая цена, рассчитанная по методу ДПДС, составляет $9,08 за акцию.

Результаты за 1П20 и прогноз капиталовложений учтены в оценочной модели. Результаты за 1П20 оказались лучше наших ожиданий благодаря более устойчивым характеристикам сегмента железнодорожных цистерн. Мы обновили прогнозы на 2020 год с учетом этого фактора, а также включили в оценочную модель обновленный прогноз капиталовложений компании (7,3 млрд руб. против нашей прежней оценки 9 млрд руб.).

( Читать дальше )

Результаты за 1П20 и прогноз капиталовложений учтены в оценочной модели. Результаты за 1П20 оказались лучше наших ожиданий благодаря более устойчивым характеристикам сегмента железнодорожных цистерн. Мы обновили прогнозы на 2020 год с учетом этого фактора, а также включили в оценочную модель обновленный прогноз капиталовложений компании (7,3 млрд руб. против нашей прежней оценки 9 млрд руб.).

( Читать дальше )

Новости рынков |Акции Норникеля остаются привлекательным вложением в среднесрочной и долгосрочной перспективе - Финам

- 03 сентября 2020, 17:57

- |

Акции «Норникеля» всегда были в числе «любимчиков» фондовых игроков, благодаря своей дивидендной истории и инвестиционной привлекательностью бумаг, но этот года стал трудным для компании. Эксперты в ходе онлайн-конференции Finam.ru «Металлургический сектор — инвестиции на вес золота» высказали свой взгляд на перспективы компании и ее акций.

Денис Иконников, портфельный управляющий ИК QBF: Акции «Норильского Никеля» в значительной степени пострадали от аварии, в результате которой компании грозит штраф на сумму 148 млрд руб. Компания уже заявила, что может отказаться от выплат дивидендов или их ограничить. Данный фактор в значительной степени может ухудшить перспективы восстановления котировок «Норильского Никеля». По итогам 1 полугодия 2020 года компания создала резерв под штраф, в результате чего EBITDA упала в 2 раза до $1,8 млрд. Тем не менее уже во 2 полугодии текущего года Норильский Никель может продемонстрировать рекордный объем EBITDA благодаря росту цен на металлы и ослаблению рубля. Текущие цены на палладий выше средних цен во 2 полугодии 2019 года на 39%, меди – на 12%, никеля – на 2% ниже. При этом рубль ослаб на 17,5% по сравнению со средним значением во 2 полугодии 2019 года.

( Читать дальше )

Денис Иконников, портфельный управляющий ИК QBF: Акции «Норильского Никеля» в значительной степени пострадали от аварии, в результате которой компании грозит штраф на сумму 148 млрд руб. Компания уже заявила, что может отказаться от выплат дивидендов или их ограничить. Данный фактор в значительной степени может ухудшить перспективы восстановления котировок «Норильского Никеля». По итогам 1 полугодия 2020 года компания создала резерв под штраф, в результате чего EBITDA упала в 2 раза до $1,8 млрд. Тем не менее уже во 2 полугодии текущего года Норильский Никель может продемонстрировать рекордный объем EBITDA благодаря росту цен на металлы и ослаблению рубля. Текущие цены на палладий выше средних цен во 2 полугодии 2019 года на 39%, меди – на 12%, никеля – на 2% ниже. При этом рубль ослаб на 17,5% по сравнению со средним значением во 2 полугодии 2019 года.

( Читать дальше )

Новости рынков |МосБиржа - есть основания для новых рекордов - Финам

- 03 сентября 2020, 14:50

- |

Московская биржа — крупнейшая биржевая площадка России. Основные источники прибыли — торговые комиссии и процентные доходы от инвестирования клиентских остатков.

Мы повышаем рекомендацию до «Покупать». Доходность с учетом дивидендов может составить 23%.

Наша целевая цена предполагает, что акции МосБиржи торгуются по ~16х годовых прибылей (LTM и 2020П), что заметно превышает медианный уровень данных мультипликаторов за период с 2019 года по н. в. (11,2х и 10,8х соответственно). Мы считаем, что премия обоснована гораздо более низкими процентными ставками, которые уменьшили требуемую доходность по акциям MOEX, а также позитивными ожиданиями по прибыли и росту ROE 2020П до 18,2%, в сравнении с 15,7% в 2019 году. Кроме того, мы видим постоянный приток розничных инвесторов на фондовый рынок, увеличение их вклада в торговые обороты, и этот тренд можно считать перманентным, а не цикличным.

Прибыль акционеров повысилась в 1П 2020 на 41%, достигнув 12,7 млрд руб. на фоне сильной динамики комиссий (+25%) и меньших резервов.

( Читать дальше )

Мы повышаем рекомендацию до «Покупать». Доходность с учетом дивидендов может составить 23%.

Наша целевая цена предполагает, что акции МосБиржи торгуются по ~16х годовых прибылей (LTM и 2020П), что заметно превышает медианный уровень данных мультипликаторов за период с 2019 года по н. в. (11,2х и 10,8х соответственно). Мы считаем, что премия обоснована гораздо более низкими процентными ставками, которые уменьшили требуемую доходность по акциям MOEX, а также позитивными ожиданиями по прибыли и росту ROE 2020П до 18,2%, в сравнении с 15,7% в 2019 году. Кроме того, мы видим постоянный приток розничных инвесторов на фондовый рынок, увеличение их вклада в торговые обороты, и этот тренд можно считать перманентным, а не цикличным.

Прибыль акционеров повысилась в 1П 2020 на 41%, достигнув 12,7 млрд руб. на фоне сильной динамики комиссий (+25%) и меньших резервов.

( Читать дальше )

Новости рынков |Со снятием ограничительных мер между странами, МТС продолжит показывать положительную динамику - КИТФинанс Брокер

- 03 сентября 2020, 14:42

- |

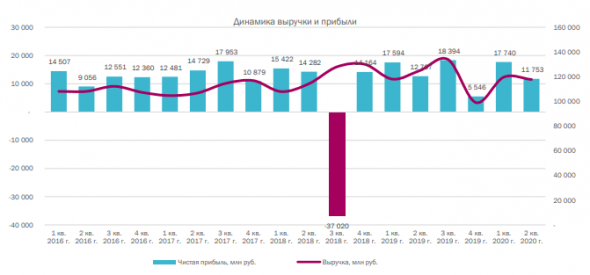

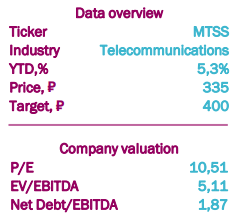

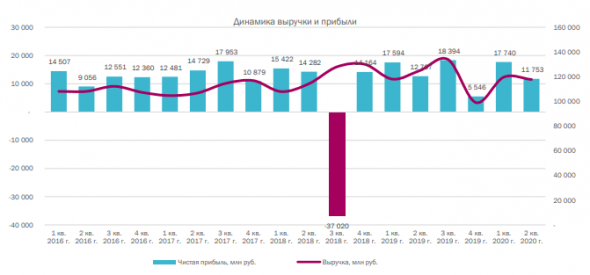

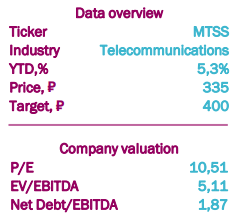

МТС — является ведущим телекоммуникационным оператором в России и странах СНГ. В последний год компания стала трансформироваться из простого оператора сотовой связи в технологичный, финансовый конгломерат с различными направлениями: розничная сеть по продаже электронной техники, интернет коммерция, банкинг, инвестиции, облачные технологи, Big Data, медиа и тд.

С локальных максимумов акции МТС скорректировались почти на 5%, мы считаем, что это возможность нарастить долю в акциях компании в долгосрочных портфелях.

Также хотим напомнить, что МТС в конце августа отчиталась о финансовых результатах за II кв. 2020 г. по МСФО.

( Читать дальше )

С локальных максимумов акции МТС скорректировались почти на 5%, мы считаем, что это возможность нарастить долю в акциях компании в долгосрочных портфелях.

Также хотим напомнить, что МТС в конце августа отчиталась о финансовых результатах за II кв. 2020 г. по МСФО.

( Читать дальше )

Новости рынков |Результаты Татнефти и представленная на телеконференции информация за 2 квартал нейтральны - Атон

- 03 сентября 2020, 12:56

- |

Татнефть провела телеконференцию по результатам 2К20

Вчера, 2 сентября, Татнефть провела телеконференцию по финансовым результатам за 2К20. Ниже мы приводим ключевые моменты:

Компания подтвердила прогноз капзатрат на 2020 на уровне 97 млрд руб., озвученный в июне (с учетом сокращения на 20% относительно предыдущего прогноза в 121.5 млрд. рублей, во 2К20 капзатраты были на уровне 24.7 млрд руб. из которых 52% пришлось на сегмент переработки и маркетинга). Татнефть не исключает использования заемных средств для финансирования проектов, учитывая низкую долговую нагрузку группы (ЧД/EBITDA ~0.1x);

также подтвержден прогноз добычи на 2020 (суммарно 25.9 млн т нефти, объем переработки на ТАНЕКО — 11.5 млн т);

во 2К20 скорректированная EBITDA группы улучшилась до 26% с 22% в 1К20 за счет сокращения административных, общих и коммерческих расходов (SG &A) на 22% кв/кв и снижения операционных расходов на 8% кв/кв. Во 2П20 ожидается увеличение рентабельности по сравнению с 1П20.

( Читать дальше )

Вчера, 2 сентября, Татнефть провела телеконференцию по финансовым результатам за 2К20. Ниже мы приводим ключевые моменты:

Компания подтвердила прогноз капзатрат на 2020 на уровне 97 млрд руб., озвученный в июне (с учетом сокращения на 20% относительно предыдущего прогноза в 121.5 млрд. рублей, во 2К20 капзатраты были на уровне 24.7 млрд руб. из которых 52% пришлось на сегмент переработки и маркетинга). Татнефть не исключает использования заемных средств для финансирования проектов, учитывая низкую долговую нагрузку группы (ЧД/EBITDA ~0.1x);

также подтвержден прогноз добычи на 2020 (суммарно 25.9 млн т нефти, объем переработки на ТАНЕКО — 11.5 млн т);

во 2К20 скорректированная EBITDA группы улучшилась до 26% с 22% в 1К20 за счет сокращения административных, общих и коммерческих расходов (SG &A) на 22% кв/кв и снижения операционных расходов на 8% кв/кв. Во 2П20 ожидается увеличение рентабельности по сравнению с 1П20.

( Читать дальше )

Новости рынков |Русская аквакультура является интересным таргетом для потенциальных инвестиций - Московские партнеры

- 02 сентября 2020, 18:18

- |

Как и обещал, разбираем финансовую отчетность «Русской аквакультуры» за 1 полугодие 2020 г. более подробно. Мое мнение не изменилось: оцениваю результаты компании позитивно.

Во-первых, компания показала рост выручки. Все мы помним, каким непростым было 1 полугодие 2020 г.: пандемия, карантин, локдаун, печенеги с половцами… Тем не менее, «Аква» сумела на 8% увеличить выручку в годовом выражении; это хороший, сильный результат.

Это стало возможным, в том числе, благодаря увеличению объема реализации на 2% в годовом выражении.

Стратегическое преимущество компании перед конкурентами в плане близости к рынкам сбыта сыграло решающую роль.

Также позитивно сказалось позиционирование в премиальном сегменте, на рынке охлажденного лосося. Ключевые потребители охлажденной рыбы не отказались от принципов здорового питания, сидя дома на карантине, и данный сегмент рынка практически не просел по объемам.

Во-вторых, отчётность демонстрирует успешные действия компании по снижению долговой нагрузки. Так, в абсолютном выражении чистый финансовый долг снизился на 23% в годовом выражении. Отношение чистого долга к EBITDA с 1,18х достигло 0,87х. Это достаточно комфортный показатель, который говорит о низких долговых рисках, связанных с «Аквой».

( Читать дальше )

Во-первых, компания показала рост выручки. Все мы помним, каким непростым было 1 полугодие 2020 г.: пандемия, карантин, локдаун, печенеги с половцами… Тем не менее, «Аква» сумела на 8% увеличить выручку в годовом выражении; это хороший, сильный результат.

Это стало возможным, в том числе, благодаря увеличению объема реализации на 2% в годовом выражении.

Стратегическое преимущество компании перед конкурентами в плане близости к рынкам сбыта сыграло решающую роль.

Также позитивно сказалось позиционирование в премиальном сегменте, на рынке охлажденного лосося. Ключевые потребители охлажденной рыбы не отказались от принципов здорового питания, сидя дома на карантине, и данный сегмент рынка практически не просел по объемам.

Во-вторых, отчётность демонстрирует успешные действия компании по снижению долговой нагрузки. Так, в абсолютном выражении чистый финансовый долг снизился на 23% в годовом выражении. Отношение чистого долга к EBITDA с 1,18х достигло 0,87х. Это достаточно комфортный показатель, который говорит о низких долговых рисках, связанных с «Аквой».

( Читать дальше )

Новости рынков |Приостанавливаем покрытие акций Детского мира - Финам

- 02 сентября 2020, 13:33

- |

Появившаяся новость о том, что ключевые акционеры «Система» и РКИФ полностью выходят из капитала «Детского мира» на SPO, окажет давление на котировки в моменте. Мы продолжаем считать Детский мир перспективным активом, который достаточно хорошо справляется с кризисом, но после продажи акций усиливается неопределенность по поводу подхода компании к начислению дивидендов.

Интерфакс пишет, что после SPO обновится состав совета директоров эмитента с преобладающей долей независимых директоров. ВОСА будет созвано до конца текущего года.

ГК «Финам»

Интерфакс пишет, что после SPO обновится состав совета директоров эмитента с преобладающей долей независимых директоров. ВОСА будет созвано до конца текущего года.

Раньше присутствие АФК «Система» в капитале ДМ было, своего рода, гарантией направления 100 процентов прибыли на дивиденды, и оценка инвестиционного кейса во многом строилась на дивидендах. Мы не исключаем, что с обновлением совета директоров компания сохранит эту политику, но может получиться и так, что акционеры с большим количеством голосов захотят пойти по другому пути.Малых Наталия

В свете данных событий мы отзываем рекомендацию и приостанавливаем покрытие до появления ясности с дальнейшими планами развития компании.

ГК «Финам»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс