SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Сумма промежуточных дивидендов соответствует дивидендной политике Полюс Золото - Атон

- 23 августа 2019, 13:28

- |

Совет директоров Полюс Золото рекомендовал промежуточные дивиденды в размере 163 руб. на акцию

Эта сумма соответствует дивидендной политике, предусматривающей выплату 30% EBITDA — НЕЙТРАЛЬНО. Дата закрытия реестра намечена на 10 октября, доходность по текущей цене составляет 2.3%.Атон

- комментировать

- Комментарии ( 0 )

Новости рынков |Удачный момент для захода в бумаги ММК - Велес Капитал

- 22 августа 2019, 17:23

- |

За последние 3 недели цены на железорудное сырье резко снизились, и котировки пытаются найти новый устойчивый уровень на низких отметках. Мы полагаем, что текущая ситуация выглядит благоприятной для приобретения акций ММК, который находится в большой зависимости от цен на железную руду. В свою очередь акции ММК прекратили падение и уже неделю пытаются консолидироваться возле отметки 38,5 руб. за бумагу. Мы считаем, что высока вероятность того, что бумаги нащупали дно, и стоит ждать их отскока вверх на фоне улучшения конъюнктуры.

Цены на железную руду упали до минимума за последние 10 недель в результате устранения проблем с поставками, а также из-за падения спроса со стороны Китая, экономика которого ослаблена торговой войной с США. 1,5 месяца назад стоимость железорудного сырья обновила 5-летний максимум из-за катастрофы на дамбе Vale и циклона на Западе Австралии, превысив $120 за тонну. Однако за последние 3 недели цены обвалились и теперь пытаются консолидироваться возле отметки в $90 за тонну. Мы полагаем, что новый уровень может быть устойчивым, так как проблема с временным дефицитом сырья оказалась решаемой, и в связи с ростом поставок и приближением к балансу спроса и предложения вероятность возвращения цен на железную руду к предыдущим максимумам выглядит небольшой.

( Читать дальше )

Цены на железную руду упали до минимума за последние 10 недель в результате устранения проблем с поставками, а также из-за падения спроса со стороны Китая, экономика которого ослаблена торговой войной с США. 1,5 месяца назад стоимость железорудного сырья обновила 5-летний максимум из-за катастрофы на дамбе Vale и циклона на Западе Австралии, превысив $120 за тонну. Однако за последние 3 недели цены обвалились и теперь пытаются консолидироваться возле отметки в $90 за тонну. Мы полагаем, что новый уровень может быть устойчивым, так как проблема с временным дефицитом сырья оказалась решаемой, и в связи с ростом поставок и приближением к балансу спроса и предложения вероятность возвращения цен на железную руду к предыдущим максимумам выглядит небольшой.

( Читать дальше )

Новости рынков |Дивидендная доходность по акциям Черкизово оценивается в 2,5% - Промсвязьбанк

- 22 августа 2019, 12:16

- |

Черкизово может выплатить 48,8 руб. на акцию по итогам I полугодия, в сумме — 2,1 млрд рублей

Совет директоров ПАО Группа Черкизово рекомендовал акционерам утвердить дивиденды по итогам первого полугодия 2019 года в размере 48,79 рубля на акцию, сообщила компания. Датой, на которую определяются лица, имеющие право на получение дивидендов, рекомендовано определить 7 октября. Внеочередное собрание акционеров, которое рассмотрит вопрос о дивидендах, состоится 26 сентября в форме заочного голосования. В голосовании смогут принять участие акционеры, зарегистрированные в реестре по данным на 2 сентября.

Совет директоров ПАО Группа Черкизово рекомендовал акционерам утвердить дивиденды по итогам первого полугодия 2019 года в размере 48,79 рубля на акцию, сообщила компания. Датой, на которую определяются лица, имеющие право на получение дивидендов, рекомендовано определить 7 октября. Внеочередное собрание акционеров, которое рассмотрит вопрос о дивидендах, состоится 26 сентября в форме заочного голосования. В голосовании смогут принять участие акционеры, зарегистрированные в реестре по данным на 2 сентября.

Исходя из текущей стоимости акций компании, дивидендная доходность по ним оценивается в 2,5%. Напомним, что мае 2018 года совет директоров Черкизово утвердил положение о дивидендной политике в новой редакции. Оно предусматривает, что размер выплачиваемых ежегодно дивидендов будет составлять не менее 50% чистой прибыли по МСФО за предыдущий год (с поправкой на чистые изменения справедливой стоимости биологических активов и сельскохозяйственной продукции) при условии, что компания сохранит соотношение чистого долга к скорректированной EBITDA на уровне ниже 2,5х в среднесрочной перспективе и будет способна проводить и финансировать свои будущие затраты на операционную деятельность, развитие или стратегические приобретения.Промсвязьбанк

Новости рынков |Для Норникеля привязка выплаты дивидендов к FCF более приемлемый вариант - Промсвязьбанк

- 22 августа 2019, 11:53

- |

Новых переговоров о дивидендах Норникеля нет, ГМК выплатит и по действующей формуле без ущерба для устойчивости — CFO

Менеджмент Норильского никеля считает оптимальной привязку дивидендов к FCF, а не к EBITDA, — это и было принципиальной новацией, которую предлагал глава и мажоритарий Норникеля Владимир Потанин РусАлу. После отказа от этой идеи новые переговоры о корректировке формулы не ведутся, заявил журналистам старший вице-президент — финансовый директор Норникеля Сергей Малышев.

Менеджмент Норильского никеля считает оптимальной привязку дивидендов к FCF, а не к EBITDA, — это и было принципиальной новацией, которую предлагал глава и мажоритарий Норникеля Владимир Потанин РусАлу. После отказа от этой идеи новые переговоры о корректировке формулы не ведутся, заявил журналистам старший вице-президент — финансовый директор Норникеля Сергей Малышев.

Для ГМК Норильский никель, учитывая существенную инвестиционную программу, привязка выплаты дивидендов к FCF более приемлемый вариант, т.к. это показатель учитывает осуществленные инвестиции. Для РусАла ориентир по дивидендам через EBITDA выгоден, т.к. это показатель больше. Для сравнения по итогам 2019 года FCF ГМК ожидается на уровне 3,2 млрд долл., а EBITDA – 6,8 млрд долл, в 2020 году эти цифры могут быть 3,2 и 7,1 млрд долл соответственно.Промсвязьбанк

Новости рынков |Годовая дивидендная доходность Норникеля может составить 12-13% - ITI Capital

- 21 августа 2019, 18:57

- |

Мы считаем акции «Норильского никеля», крупнейшего производителя никеля и палладия, привлекательными для покупки по итогам публикации сильных финансовых результатов, прогнозов роста спроса на никель, высокой дивидендной доходности.

20 августа «Норникель» опубликовал сильные финансовые результаты по МСФО за 2К19, которые оказались выше консенсус-прогноза Bloomberg. Выручка компании увеличилась до $6,3 млрд (+8% г/г), EBITDA выросла на 21% до $3,7 млрд, чистая прибыль компании увеличилась на 81% г/г, до $3 млрд. EBITDA margin составила 59%, ROE 99%.

ITI Capital

( Читать дальше )

20 августа «Норникель» опубликовал сильные финансовые результаты по МСФО за 2К19, которые оказались выше консенсус-прогноза Bloomberg. Выручка компании увеличилась до $6,3 млрд (+8% г/г), EBITDA выросла на 21% до $3,7 млрд, чистая прибыль компании увеличилась на 81% г/г, до $3 млрд. EBITDA margin составила 59%, ROE 99%.

Совет директоров «Норникеля» рекомендовал промежуточные дивиденды за 1П19 в размере 883,93 руб./ао, что оказалось лучше прогнозируемых ITI Capital 800 руб./ао. Общая сумма выплат – $2,1 млрд (FCF за 1П19: $2,2 млрд). Дивидендная доходность может составить 5,9%, дата закрытия реестра – 7 октября 2019 г. Предполагаем, что дивиденды за 2П могут быть сопоставимы или выше, таким образом, годовая дивидендная доходность может составить 12–13%.Лакейчук Анна

ITI Capital

( Читать дальше )

Новости рынков |Годовой показатель EBITDA Норникеля сможет превзойти $ 7 млрд - Альфа-Банк

- 21 августа 2019, 17:54

- |

«Норильский никель» вчера представил финансовые результаты за 1П19 по МСФО. Цифры оказались сильными: чистая прибыль и EBITDA опередили как наш прогноз, так и консенсус-прогноз рынка. Рост выручки был вызван увеличением объемов реализации полупродуктов и реализации палладия, закупленного на рынке у сторонних производителей. Укрепление курса рубля к доллару в сравнении с 1П18 позитивно повлияло на расходы, рентабельность EBITDA повысилась на 5 п. п.

( Читать дальше )

Совет директоров рекомендовал направить на промежуточные дивиденды $2,1 млрд, или 53% EBITDA, что предполагает высокую дивидендную доходность 6%. В то время как прогноз цен на никель и медь остается нейтральным, компания ожидает, что дефицит окажет поддержку ценам на палладий. Мы ожидаем, что компания продемонстрирует стабильную динамику в 2П19. Годовой показатель EBITDA по ожиданиям сможет превзойти $ 7,0 млрд. Мы считаем, что существует риск понижения СДП в связи с дальнейшим увеличением капиталовложений и традиционным для 2П года накоплением незавершенного производства.Красноженов Борис

( Читать дальше )

Новости рынков |НЛМК – снижение показателей - КИТ Финанс Брокер

- 21 августа 2019, 17:30

- |

Закрытие торговой идеи: НЛМК

НЛМК – это российский производитель стальной продукции с вертикальноинтегрированной моделью бизнеса, в состав которого входит третий по величине металлургический комбинат в стране. Активы компании находятся не только в России, но и в США и странах Европы.

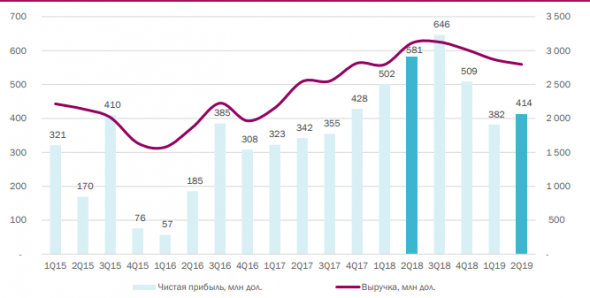

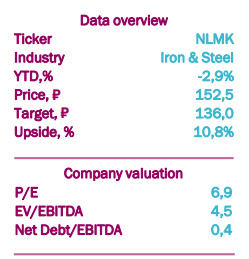

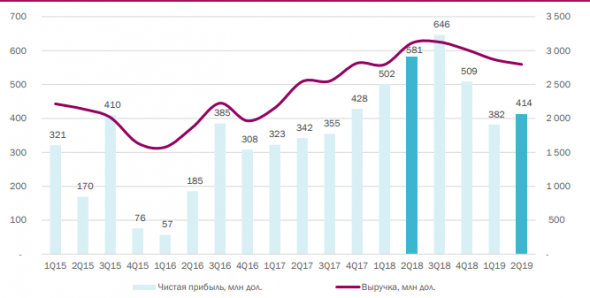

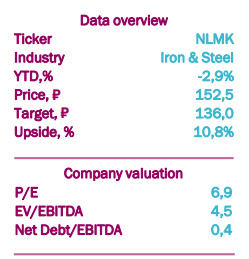

НЛМК отчиталась о слабых финансовых результатах за II кв. 2019 г. Выручка снизилась на 10% по сравнению с аналогичным периодом прошлого – до $2,8 млрд, показатель EBITDA упал на 20% — до $735 млн. Чистая прибыль сократилась на 29% по сравнению со II кв. 2018 г. – до $414 млн.

( Читать дальше )

НЛМК – это российский производитель стальной продукции с вертикальноинтегрированной моделью бизнеса, в состав которого входит третий по величине металлургический комбинат в стране. Активы компании находятся не только в России, но и в США и странах Европы.

НЛМК отчиталась о слабых финансовых результатах за II кв. 2019 г. Выручка снизилась на 10% по сравнению с аналогичным периодом прошлого – до $2,8 млрд, показатель EBITDA упал на 20% — до $735 млн. Чистая прибыль сократилась на 29% по сравнению со II кв. 2018 г. – до $414 млн.

( Читать дальше )

Новости рынков |Среднесрочная целевая цена Русагро - 947 рублей - Инвестиционная компания ЛМС

- 21 августа 2019, 14:44

- |

Инвестиционная идея: «Русагро». Чистая прибыль упала на 21% с $ 0,032 млрд. (2,13 млрд. руб.) до $ 0,025 млрд. (1,69 млрд. руб.) по сравнению с аналогичным периодом прошлого года. EBITDA выросла на 16% — до $ 0,071 млрд. (4,715 млрд. руб.). Чистый долг уменьшился на 19% до $ 0,66 млрд. (44,2 млрд. руб.). Мультипликаторы «Русагро» уменьшились: EV/EBITDA с 7,83 до 7,07, Net debt/EBITDA с 3,36 до 2,3. Исходя из отчетности, у компании основным видом деятельности, 49% от общей выручки, становится масложировый сегмент, который увеличивается за счет органического роста и сделок слияния и поглощений.

( Читать дальше )

Мы подтверждаем нашу предыдущую рекомендацию покупать от текущей цены $11,22 (748 руб.) из-за дальнейшего роста финансовых показателей, уменьшения чистого долга после возможного SPO в Лондоне в 2019-2020 годах. Дивидендная политика компании предполагает выплату 25% чистой прибыли, но фактический дивиденд за 1 полугодие 2019 года – 50% чистой прибыли или $0,19 (12,49 руб.) на 1 бумагу, что соответствует 1,7% дивидендной доходности. Прогнозная годовая выплата составит $0,52 — $0,81 (34,67 руб. – 54 руб.) или 4%-6% дивидендной доходности.Компанищенко Никита

( Читать дальше )

Новости рынков |Снижение долговой нагрузки важно для инвестиционного профиля Роснефти - Атон

- 21 августа 2019, 14:32

- |

Роснефть: 2К19: чистая прибыль выше прогнозов, снижение долговой нагрузки замедлилось

· Чистая прибыль во 2К19 достигла 194 млрд руб., превзойдя консенсус на 14% (оценку АТОНа – на 10%), несмотря на ожидаемое снижение рентабельности EBITDA кв/кв. Это поспособствовало рекомендации дивидендов за 1П19 выше ожиданий, на уровне 15.34 руб. на акцию (доходность 3.7%).

·Роснефть имеет рейтинг Выше рынка и торгуется с 2019П EV/EBITDA 3.9x (+9% к российским аналогам).

Выручка за 2К19 и EBITDA в целом в рамках прогноза: выручка (2 135 млрд руб., +3% кв/кв) немного превысила консенсус и наши ожидания на фоне положительной динамики выручки от продаж нефти (+14% кв/кв) за счет увеличения поставок в Азию на фоне улучшения ценовой конъюнктуры кв/кв. Показатель EBITDA (515 млрд руб., -6% кв/кв) почти совпал с прогнозами рынка (-1% против консенсуса) и оказался на 3% ниже наших оценок. EBITDA отразила не только снижение рентабельности сегмента добычи (EBITDA -2% кв/кв до 518 млрд руб., рентабельность 41%), но и ухудшение показателя EBITDA в сегменте переработки (-76% кв/кв до 12 млрд руб.) на фоне снижения продаж на 8% кв/кв и роста операционных расходов. Поступления от механизма обратного акциза во 2К19 увеличились на 87% кв/кв до 58 млрд руб.

( Читать дальше )

· Чистая прибыль во 2К19 достигла 194 млрд руб., превзойдя консенсус на 14% (оценку АТОНа – на 10%), несмотря на ожидаемое снижение рентабельности EBITDA кв/кв. Это поспособствовало рекомендации дивидендов за 1П19 выше ожиданий, на уровне 15.34 руб. на акцию (доходность 3.7%).

· Тем не менее на FCF ожидаемо оказало давление наращивание запасов, а снижение чистой долговой нагрузки замедлилось: по чистому долгу без предоплат в рублевом выражении она немного увеличилась (до 1.35х). Снижение долговой нагрузки важно для инвестиционного профиля Роснефти, и мы ожидаем, что оно активизируется в 2П19 с улучшением FCF.Атон

·Роснефть имеет рейтинг Выше рынка и торгуется с 2019П EV/EBITDA 3.9x (+9% к российским аналогам).

Выручка за 2К19 и EBITDA в целом в рамках прогноза: выручка (2 135 млрд руб., +3% кв/кв) немного превысила консенсус и наши ожидания на фоне положительной динамики выручки от продаж нефти (+14% кв/кв) за счет увеличения поставок в Азию на фоне улучшения ценовой конъюнктуры кв/кв. Показатель EBITDA (515 млрд руб., -6% кв/кв) почти совпал с прогнозами рынка (-1% против консенсуса) и оказался на 3% ниже наших оценок. EBITDA отразила не только снижение рентабельности сегмента добычи (EBITDA -2% кв/кв до 518 млрд руб., рентабельность 41%), но и ухудшение показателя EBITDA в сегменте переработки (-76% кв/кв до 12 млрд руб.) на фоне снижения продаж на 8% кв/кв и роста операционных расходов. Поступления от механизма обратного акциза во 2К19 увеличились на 87% кв/кв до 58 млрд руб.

( Читать дальше )

Новости рынков |Дивидендная доходность акций Роснефти может быть на уровне 3,8% - Промсвязьбанк

- 21 августа 2019, 13:57

- |

«Роснефть» отчиталась за 2 кв. 2019 г. и 1П. 2019 г. лучше ожиданий. Так, чистая прибыль по МСФО за 1П. выросла на 9%, до 325 млрд руб., что было связано со снижением финрасходов и экономией по экспортным пошлинам. Во 2 кв. чистая прибыль снизилась на 15%, до 194 млрд руб., но также оказалась выше прогноза. При этом рост на 48,1% относительно 1 кв. связан преимущественно с признанием обесценения активов в 1 кв. в размере 80 млрд руб. (следствие демпфера).

Рост выручки на 11,2% г/г до 4,2 трлн руб. был обеспечен увеличением объемов реализации нефти и нефтепродуктов (+6,5%), а также повышением цен на нефть Urals на 4,8% в рублях. Во 2 кв. выручка выросла на 2,8% до 2,135 трлн рублей, что также было связано с ростом цен на нефть Urals (также на 4,8% в рублях). Сдерживали рост выручки сохраняющиеся проблемы с трубопроводом «Дружбой» — поставки нефти через систему шли с ограничением.

EBITDA во 2 кв. составила 515 млрд руб., сократившись на 6% — опять же из-за ограничения приема нефти через «Дружбу», а также из-за увеличения экспортных пошлин. Зато в 1П. EBITDA выросла на 11,9%, до 1,1 трлн руб., показав почти синхронный рост с выручкой. Маржа при этом осталась на уровне прошлого года.

( Читать дальше )

Рост выручки на 11,2% г/г до 4,2 трлн руб. был обеспечен увеличением объемов реализации нефти и нефтепродуктов (+6,5%), а также повышением цен на нефть Urals на 4,8% в рублях. Во 2 кв. выручка выросла на 2,8% до 2,135 трлн рублей, что также было связано с ростом цен на нефть Urals (также на 4,8% в рублях). Сдерживали рост выручки сохраняющиеся проблемы с трубопроводом «Дружбой» — поставки нефти через систему шли с ограничением.

EBITDA во 2 кв. составила 515 млрд руб., сократившись на 6% — опять же из-за ограничения приема нефти через «Дружбу», а также из-за увеличения экспортных пошлин. Зато в 1П. EBITDA выросла на 11,9%, до 1,1 трлн руб., показав почти синхронный рост с выручкой. Маржа при этом осталась на уровне прошлого года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс