Блог им. svoiinvestor |НМТП отчитался за 2024г. — снижение опер. расходов, увеличение % доходов, инвестиции в маржинальный проект. Перспективы в 2025 г. впечатляют

- 10 апреля 2025, 07:39

- |

🚢 Группа НМТП опубликовала финансовые результаты по МСФО за 2024 г. Во II полугодии компания ожидаемо снизила свои показатели (снижение добычи сырья РФ и атаки на НПЗ), но не критично, также многократно увеличила CAPEX из-за прибыльного проекта. В целом год получился удачным, рентабельность по EBITDA, который год превышает 50%, компания начала зарабатывать увесистые % доходы, FCF хватает на дивиденды:

⛴ Выручка: 71,2₽ млрд (+5,4% г/г)

⛴ Операционная прибыль: 41,8₽ млрд (+13,2% г/г)

⛴ Чистая прибыль: 37,4₽ млрд (+24,8% г/г)

🛳 Операционные данные компания не предоставляет, но есть некоторые факты. Тарифы на перевалку нефти компания повысила на 6,9% в 2024 г., сухих грузов (основные грузы — уголь и чёрные металлы) на 24,5% (это повышение касается угля, цена в ~4 раза выше, чем у перевалки нефти). Также есть данные за 2024 г. по грузообороту портов России: Приморск — 60,7 млн т. (-3,7% г/г) и Новороссийск — 164,8 млн т. (+2,1% г/г), перевалка нефти и нефтепродуктов за год упала из-за добровольного сокращения добычи сырья (также сказались атаки на НПЗ и их приостановка), сухих грузов — в Приморске рост, в Новороссийске снижение, но судя по выручке похоже состоялся рост отгрузки.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 7 )

Блог им. svoiinvestor |ЭЛ5-Энерго отчиталась за 2024г. — обесценение и проценты по кредитам занизили чистую прибыль, но чистый долг снизился. Перспективы в 2025 г

- 09 апреля 2025, 10:42

- |

🔌ЭЛ5-Энерго опубликовала финансовые результаты по МСФО за 2024 г. В IV кв. у компании произошло обесценение основных средств, это повлияло на фин. результат за 2024 г., конечно, не стоит проходить мимо и % платежей по кредитам, которые отнимаю уже больше половины операционной прибыли. Но всё же компания превзошла все метрики, которые прогнозировала на начало года и значительно сократила чистый долг. Приступим же к изучению отчёта:

⚡️ Выручка: 68,5₽ млрд (+12,7% г/г),

⚡️ EBITDA: 13,5₽ млрд (+11,4% г/г)

⚡️ Чистая прибыль: 4,5₽ млрд (-1,8% г/г)

💡 Выработка и полезный отпуск электроэнергии по итогам 2024 г. увеличились на 7,1% по сравнению с 2023 г. Сдерживающим фактором роста выработки и полезного отпуска стали плановые ремонты на Среднеуральской ГРЭС во II кв. и Конаковской ГРЭС в III кв. При этом, продажи электроэнергии возросли на 4,8%, а продажи тепла на +7,6% из-за низких температур в регионах присутствия компании.

( Читать дальше )

Блог им. svoiinvestor |ЛУКОЙЛ отчитался за 2024 г. — рекордный дивиденд объявлен. Компания произвела buyback и зарабатывает на невыплате дивидендов нерезидентам

- 02 апреля 2025, 10:13

- |

⛽️ ЛУКОЙЛ опубликовал финансовые результаты по МСФО за 2024 г. Ожидаемо II полугодие для эмитента получилось слабым (санкции, ремонтные работы на НПЗ, сокращение добычи сырья РФ, остановка прокачки через Венгрию/Словакию), но в целом 2024 г. оказался приемлемым для компании, учитывая все трудности и как она справилась с ними, объявив рекордные дивиденды за год по итогу. Перейдём же к основным показателям:

🛢️ Выручка: 8,6₽ трлн (+8,8% г/г)

🛢️ EBITDA: 1,8₽ трлн (-10% г/г)

🛢️ Чистая прибыль: 849₽ млрд (-26,5% г/г)

⬇️ Компания не предоставила операционных данных, но мы знаем, что РФ в 2024 г. начиная со II кв. по III кв. включительно должна была сократить добычу нефти, и её экспорта совокупно на 471 тыс. б/с, но из-за того, что в эти кварталы РФ добывала выше целевого показателя (добыча должна была составить 8,979 млн б/с), она до конца года компенсировала превышение квоты. Всё это было компенсировано с лихвой ослаблением ₽ (средний курс $ в 2024 г.

( Читать дальше )

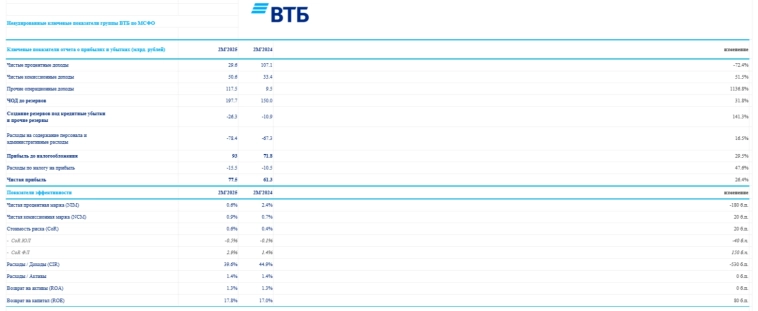

Блог им. svoiinvestor |ВТБ отчитался за январь-февраль 2025 г. — чистая процентная маржа упала до 0,6%, но уменьшение налога и курсовые разницы помогли прибыли

- 30 марта 2025, 11:06

- |

🏦 Банк ВТБ опубликовал финансовые результаты по МСФО за январь-февраль 2025 г. В данный период банк смог заработать увесистую сумму на прочих опер. доходах, попутно заплатив налог на прибыль по меньшей ставке, конечно, данные стать помогли увеличить чистую прибыль по отношению к 2024 г., но если рассматривать розничное кредитование и % доходы, то там не всё так гладко, поэтому прогноз по заработку на 2025 г. значительно снижен:

✔️ ЧПД: 29,6₽ млрд (-72,4% г/г)

✔️ ЧКД: 50,6₽ млрд (+51,5% г/г)

✔️ ЧП: 77,5₽ млрд (+26,4% г/г)

💬 Показатель чистой % маржи упал за 2 месяца на 180 б.п. до 0,6%, банку обошлось в копеечку привлечение денег клиентов (можно, конечно, учитывать праздничные и короткий февраль, но год назад она была 2,4%).

💬 Комиссионные доходы продемонстрировали внушительный рост благодаря позитивному эффекту от форексных транзакций и транзакционных комиссий, связанных с обслуживанием трансграничных платежей (учитывайте санкции на ГПБ).

( Читать дальше )

Блог им. svoiinvestor |Татнефть отчиталась за 2024 г. — снизив CAPEX и получив расчёты по дебиторке, заработали рекордный FCF за год. Считаем дивиденд

- 26 марта 2025, 17:07

- |

Татнефть опубликовала финансовые результаты по МСФО за 2024 г. Отчёт получился хорошим, даже несмотря на то, что чистая прибыль почти не изменилась по сравнению с 2023 г. (на это повлиял один фактор), с учётом цены сырья и курса валют улучшение фин. результатов по сравнению с 2023 г. читалось. Перейдём к основным показателям компании:

🛢 Выручка: 2₽ трлн (+27,7% г/г)

🛢 Операционная прибыль: 403₽ млрд (+13% г/г)

🛢 Чистая прибыль: 308,9₽ млрд (+7,9% г/г)

💬 Компания не предоставила операционных данных, но мы знаем, что РФ в 2024 г. начиная со II кв. по III кв. включительно должна была сократить добычу нефти, и её экспорта совокупно на 471 тыс. б/с, но из-за того, что в эти кварталы РФ добывала выше целевого показателя (добыча должна была составить 8,979 млн б/с), она до конца года компенсировала превышение квоты (поставки находились на меньших уровнях, чем год назад). Всё это было компенсировано с лихвой ослаблением ₽ (средний курс $ в 2024 г. — 92,5₽, в 2023 г.

( Читать дальше )

Блог им. svoiinvestor |Роснефть отчиталась за 2024 г. — курсовые разницы, процентные расходы и переоценка налога повлияли на чистую прибыль. Считаем дивиденд

- 25 марта 2025, 15:45

- |

Роснефть опубликовала финансовые результаты по МСФО за 2024 г. В IV кв. проявились всё те же проблемы, что и в III кв. (% расходы, переоценка налога и курсовые разницы), но в целом 2024 г. компания провела достаточно хорошо, учитывая с какими проблемами она столкнулась (сокращение добычи сырья РФ, санкционное давление, высокая ключевая ставка, повышение налога на прибыль и атаки на НПЗ). Перейдём к основным показателям компании:

🛢 Выручка: 10,1₽ трлн (+10,7% г/г), IV кв. 2,5₽ трлн (-2,2% г/г)

🛢 EBITDA: 3₽ трлн (+0,8% г/г), IV кв. 708₽ млрд (+17,6% г/г)

🛢 Чистая прибыль: 1,1₽ трлн (-14,4% г/г), IV кв. 158₽ млрд (-17,3% г/г)

🟡 Операционные результаты. Добыча нефти: 184 млн тонн (-5% г/г, в IV кв. добыто 45,7 млн тонн, на уровне III кв. — 45,5), РФ со II кв. по III кв. включительно должна была сократить добычу нефти, и её экспорта совокупно на 471 тыс. б/с, но из-за того, что в эти кварталы РФ добывала выше целевого показателя (добыча должна была составить 8,979 млн б/с), она до конца года компенсировала превышение квоты.

( Читать дальше )

Блог им. svoiinvestor |RENI отчиталась за 2024г. — рекордная прибыль сформировалась за счёт переоценки налога и приобретения Райффайзен Лайф

- 20 марта 2025, 15:20

- |

🏦 Группа Ренессанс Страхование опубликовала финансовые результаты за 2024 г. Компания ударно провела IV кв., помог ЦБР, который прекратил повышение к.с., как итог это привело к переоценке активов (акции, облигации, валюта — ослаб ₽), плюсом ко всю случилось выгодное приобретение Райффайзен Лайф (об этом я вас предупреждал в прошлой разборке) и переоценка налога, что привело к рекордной прибыли (в отчёте за 9 месяцев 2024 г. чистая прибыль составляла 4,5₽ млрд, -53% г/г). При этом потенциал страхового рынка РФ полностью не раскрыт (российский страховой рынок сейчас составляет всего 1,5% от ВВП России против 7% в среднем в мире, тем интереснее данный эмитент). Давайте перейдём к основным результатам:

📞 Результат от страховых операций: 7,8₽ млрд (+90,2% г/г)

📞 Прочие доходы за вычетом доходов: 3,1₽ млрд (-65,5% г/г)

📞 Чистая прибыль: 11,1₽ млрд (+7,7% г/г)

🟣 Компания имеет 2 основных вида страхования, выручка: life — 96,5₽ млрд (+61,4% г/г), non-life — 73,3₽ млрд (+15,1% г/г).

( Читать дальше )

Блог им. svoiinvestor |Совкомфлот отчитался за 2024 г. — финансовые показатели ожидаемо ухудшились из-за санкций и падения ставок на фрахт. Что дальше?

- 17 марта 2025, 19:22

- |

СКФ опубликовал фин. результаты по МСФО за 2024 г. Под конец года многие эксперты ожидали более сильных результатов компании (сезонность бизнеса и ослабление ₽), но в IV кв. эмитент показал отрицательные результаты и это до введения санкций от 10 января 2025 года (SDN List). Но стоит отметить, что при всём давлении на компанию год отработала она достойно:

🚤 Выручка: 1,869$ млрд (-19,3% г/г), IV кв. 397$ млн (-28,9% г/г)

🚤 EBITDA: 1,041$ млрд (-33,9% г/г), IV кв. 190$ млн (-42,8% г/г)

🚤 Чистая прибыль: 424,4$ млн (-55% г/г), IV кв. -80,5$ млн (годом ранее 241,1$ млн)

⚓️ Операционных результатов компания не предоставляет, но есть несколько фактов. Мировые цены на Aframaх в 2024 г. были ниже, чем в 2023 г., стоит отметить, что СКФ возил российскую нефть на 30-40% дороже мировых цен из-за своей флотилии, но данная наценка улетучилась из-за санкций (санкционные корабли простаивали или возили ниже мировых цен). РФ в 2024 г. начиная со II кв.

( Читать дальше )

Блог им. svoiinvestor |ВТБ отчитался за 2024 г. — чистая процентная маржа упала до 1,7%, но роспуск резервов и прочие опер. доходы помогли побить рекорд по прибыли

- 27 февраля 2025, 11:20

- |

🏦 Банк ВТБ опубликовал фин. результаты по МСФО за 2024 г. В декабре банк распустил резервы и заработал на продаже заблокированных активов, данные эффекты помогли установить новый рекорд по ЧП, но основной заработок находится под давлением, поэтому прогноз по заработку на 2025 г. значительно снижен:

✔️ ЧПД: 487,2₽ млрд (-36% г/г), декабрь 14,2₽ млрд (-77% г/г)

✔️ ЧКД: 269₽ млрд (+24% г/г), декабрь 27,5₽ млрд (+26,1% г/г)

✔️ ЧП: 551,4₽ млрд (+27,6% г/г), декабрь 99,2₽ млрд (+693,7% г/г)

💬 Показатель чистой % маржи упал за год на 140 б.п. до 1,7%, банку обошлось в копеечку привлечение денег клиентов (стоимость % обязательств за год увеличились на 113,5%, тогда как доходность % активов на 67,1%).

( Читать дальше )

Блог им. svoiinvestor |Яндекс отчитался за 2024 г. — менеджмент получил увесистое вознаграждение, 80 руб. дивиденды и странная убыточность бизнес юнитов!

- 25 февраля 2025, 14:23

- |

Российский Яндекс отчитался за 2024 г. Главное событие в жизни компании уже произошло — это продажа российского бизнеса нидерландской Yandex N.V. консорциуму частных инвесторов за 475₽ млрд (50% скидка). Но тем интереснее, фин. результаты эмитента, которые очищены от различных убыточных зарубежных направлений в бизнесе (Nebius Group чувствует себя прискорбно):

💬 Выручка: 1,094₽ трлн (+37% г/г)

💬 Скоррект. EBITDA: 188,6₽ млрд (+56% г/г)

💬 Скоррект. чистая прибыль: 100,9₽ млрд (+94% г/г)

📱 Сегмент поиск и портал продолжает быть основным добытчиком прибыли для компании (EBITDA в 2024 г. росла от квартала к кварталу). Рентабельность скоррект. показателя EBITDA 2024 г. снизилась до 50,2% (годом ранее — 51,2%), происходит это из-за роста расходов на персонал, а также инвестиций в развитие продуктов и технологий, включая генеративные нейросети.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс