Егор Сусин

А коленки задрожали ...

- 13 октября 2022, 10:39

- |

Несмотря на то, что на публику ФРС демонстрирует «уверенность в борьбе с инфляцией», коленки у центробанкиров задрожали. Из опубликованных протоколов ФРС в общем-то следует неизменное для текущей ситуации: риски инфляции смещены вверх, риски для экономического роста – вниз. Участники отметили, что инфляция остается неприемлемо высокой, некоторые видят риск формирования спирали «зарплаты-цены».

Но некоторые уже поднапряглись: «Несколько участников отметили, что, особенно в нынешней весьма неопределенной глобальной экономической и финансовой среде, было бы важно откалибровать темпы дальнейшего ужесточения политики с целью снижения риска значительных неблагоприятных последствий для экономических перспектив.»

Хотя большинство представителей ФРС по-прежнему считают, что борьба с инфляцией первична и лучше здесь перебдеть, чем недобдеть… но ситуация пока подтверждает ожидания (мои) того, что

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 9 )

«Finita la commedia» ... и EuroPerestroika

- 12 октября 2022, 10:17

- |

«Finita la commedia»… и EuroPerestroika – именно так можно описать контекст недавнего выступления 75-летнего пенсионера брюссельской бюрократии и дипломатии, Верховного представителя ЕС по иностранным делам и политике безопасности Ж.Борреля на ежегодной конференции:

♦️ Мы сталкиваемся с одним из крупнейших энергетических кризисов (и сами для этого неплохо постарались)

♦️ Мир… это мир радикальной неопределенности… его надо принять и адаптироваться… черные лебеди везде (выпуская еще парочку из-за пазухи)

♦️ Мы отделили наши источники процветания от источников нашей безопасности было тепло и хорошо (уже «было»… )

♦️ Наше процветание основано на дешевой энергии из России… и доступе к китайскому рынку (благополучие и процветание «все»… )

♦️ Нам нужна полная реструктуризация экономики… перестройка будет жесткой, и это создаст политические проблемы (ну «разгребать» то уже не ему)

( Читать дальше )

Приключения Банка Англии

- 11 октября 2022, 09:50

- |

У Банка Англии как-то все не складывается, несмотря на проводимые аукционы по покупке гособлигаций, купить он их смог только на £5 млрд, из плановых £40 млрд. В итоге он решил увеличить лимит покупки на аукционах до £10 млрд в день (когда и имеющийся лимит не выбирается). А также запускает временное РЕПО для финансирования liability driven investment (LDI) с расширенным обеспечением (в т.ч. корпоративные облигации), будет проводить по вторникам регулярные операции долгосрочного РЕПО, чтобы поддержать ликвидность LDI и эти программы продолжатся после 14 октября. По оценкам Reuters стоимость LDI в 2021 году достигла £1.6 трлн и проблема так просто не решается пока не остановится/развернётся рост доходности гособлигаций.

( Читать дальше )

ЦБ занервничали …

- 05 октября 2022, 10:03

- |

Резервный Банк Австралии сегодня повысил ставку лишь на 25 б.п. до 2.6%, хотя рынок ожидал 50 б.п., при этом, инфляцию австралийцы ожидают в районе 7.75% к концу 2022 года (прогноз не изменился), а к концу 2023 года ожидает 4%, что также выше целевых уровней 2-3%. Очевидно, что это первый ЦБ, который публикует решение после британской истории и они явно напряглись, указывая, что путь к достижению баланса (рост/инфляция) «узок и омрачен неопределенностью». Хотя у австралийцев относительно низкий госдолг (53% ВВП), да и корпоративные долги нельзя назвать высокими (64% ВВП), но они имеют один из самых высоких в мире уровней долговой нагрузки на население, долг которого составляет более 118% ВВП, ипотечные ставки превысили 6% годовых и рынок жилья начинает стремительно заваливаться.

Сам Банк Англии выбил себе лимит на покупку гособлигаций на £100 млрд, хотя потратил пока менее £4 млрд, отклоняя часть заявок на продажу. При этом, правительство дало «задний ход» по снижению налогов, которое само же анонсировало 10 дней назад (быстро их «приземлили»). Как долго будет продолжаться этот цирк и метания можно только догадываться, но программа покупки бумаг скорее всего будет продлена, это далеко не финал истории. Сам британский кейс заставит ключевые ЦБ осознать реальность немного яснее… и они безусловно напряглись.

( Читать дальше )

Как ЦБ будет определять официальный курс валют

- 04 октября 2022, 10:32

- |

… Относительно новых процедур Банка России по определению официального курса, вижу есть много спекуляций на тему, но в общем-то, единственное, что означает – это есть риск остановки торгов на Мосбирже долларом/евро в случае каких-то новых ограничений на НКЦ (чего достаточно сильно боялись на прошлой неделе, но пока со стороны США этого не прилетело).

1 Мировой валютный рынок (FX) в принципе во всем мире внебиржевой, потому как он по сути трансграничный, т.е. одна валюта может торговаться и торгуется в разных юрисдикциях. У нас в свое время основной оборот был выведен на Мосбиржу и основная ликвидность была там – это было стремление сделать рынок более прозрачным и понятным.

2 Сейчас это означает, что есть риск центрального контрагента (НКЦ), в случае ограничений со стороны США/ЕС, риск этот имеет две стороны:

✔️ Заморозка средства банков/брокеров на счетах в НКЦ. Банки этот риск смогут зеркалировать на валютные депозиты компаний (но не физиков), но многие, конечно стараются минимизировать остатки в НКЦ, потому как это именно риск самих банков. Здесь важный момент в том, что потери в этом случае будут именно у фининститутов (банки/брокеры), а не их клиентов (но они могут быть перенесены на счета компаний), потому многие стараются уже сейчас уйти на внебиржевой рынок, т.е. ликвидность потихоньку перетекает с биржи на внебиржевой рынок.

( Читать дальше )

Первый пошел... но он не последний

- 29 сентября 2022, 09:51

- |

Почему так важен сегодняшний британский кейс в текущей ситуации (наверно важнее любых других событий на рынке)? По одной простой причине – мы видим вживую, как будет вынужден действовать центральный банк, де-факто отказавшийся от своей независимости. Еще неделю назад бодро рассказывающий о сокращении баланса Банк Англии, сегодня в достаточно истеричной атмосфере пытается спасти долговой рынок от разрушения, начав интервенции на долговом рынке.

Безусловно, разные ЦБ в разной позиции, в Великобритания ситуация отягощена отвязной бюджетной политикой нового британского правительства, но в той, или иной мере она характерна для большинства ключевых ЦБ (ФРС, ЕЦБ, Банк Японии и т.п.). И она вполне очевидно показывает, как будут вынуждены действовать они, оказавшись между молотом (инфляция) и наковальней (финансовый шок). Это также очень ярко показывает, насколько сильно центральные банки сократили себе пространство для маневра в борьбе с инфляцией политикой последних лет. Теперь они только начинают сталкиваться с последствиями этой политики ...

( Читать дальше )

Маржин-коллы у пенсионных фондов на рынке госдолга Великобритании

- 28 сентября 2022, 11:53

- |

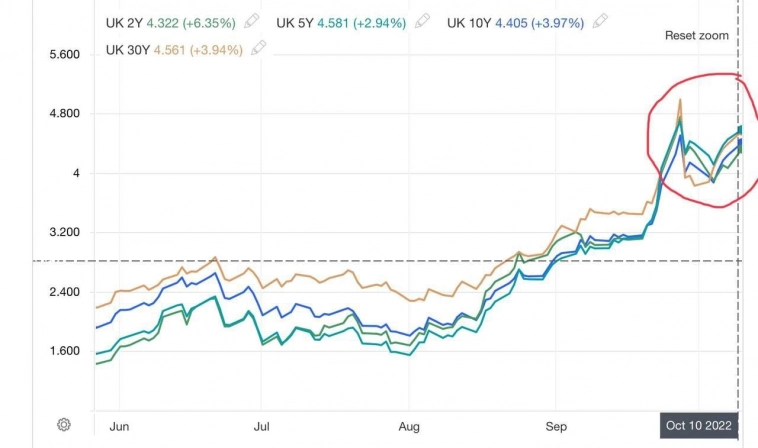

Bloomberg пишет о маржин-коллах у пенсионных фондов на рынке госдолга Великобритании, в результате которых доходности 10-тилетних бумаг уже взлетели выше 4.5%, а 30-тилетних достигли 5% годовых.

Бывший министр финансов США и всем известный Ларри Саммерс сегодня назвал действия британского правительства "совершенно безотвественными " и указал на потерю доверия:

“A strong tendency for long rates to go up as the currency goes down is a hallmark of situations where credibility has been lost,” Summers said.

Саммерс в общем-то во многом прав в последнее время. Интересно, что он не исключает того, что ставки в итоге вырастут до 7% и того, что этот кризис в резервной валюте может иметь глобальные последствия. Великобританию уж сравнивают с развивающимися рынками (кризиса в которых так опасаются МВФ и ВБ)...

Менее недели британскому правительству и Банку Англии понадобилось, чтобы убить и фунт и рынок госдолга.

- 27 сентября 2022, 08:31

- |

Даже не знаю ковид это так повлиял, или еще что-то, но центральные банки в последнее время мечутся как невменяемые. Банку Англии это особенно характерно в последние пару лет, после провала фунта глава Банка Англии опубликовал заявление в котором поприветствовал приверженность правительства устойчивому экономическому росту… и пообещал провести полноценную оценку влияния действий правительства на спрос, инфляцию и курс фунта. А также обещает изменить ставки настолько, насколько это необходимо для снижения инфляции до 2%.

После этого раньше можно было бы ожидать и 1% и 1.5% повышения, а сейчас кто его знает, что выкинут эти безумные товарищи… фунт все же немного отрос, но зато жестко обвалился рынок гособлигаций, доходность двухлетних гособлигаций теперь 4.5%, пятилетних — 4.6% (обогнали итальянцев), а десятилетних — 4.25%. Менее недели британскому правительству и Банку Англии понадобилось, чтобы убить и фунт и рынок госдолга. Все это в условиях, когда долговая нагрузка на нефинансовый сектор UK составляет более 270% ВВП (сопоставимо с США и Италией). Впору снимать сериал «неадекватные»...

t.me/trueconМетания ЦБ ...

- 23 сентября 2022, 11:57

- |

Основные ЦБ «отстрелялись» в общем-то без особых сюрпризов, исключая, конечно, Банк Турции, который продолжает креативить и при инфляции 80%+ понизил ставку с 13% до 12%. Но здесь говорить о чем-то бесполезно, турецкий путь – это территория экспериментов. На фоне чего турецкая лира продолжила свое путешествие к новым минимумам и это далеко не предел скорее всего.

Банк Англии без больших сюрпризов повысил ставку на 50 б.п. до 2.25%, при 10%-ой инфляции такой шаг, конечно, «остановит» инфляцию. Банк Англии уже вполне объективно прогнозирует начало рецессии в экономики в ближайший квартал, это уже стагфляция, но пока повышать ставки более активно страшно и это понятно.

Банк Японии – все ожидаемо, продолжит таргетировать доходность 0.25% по десятилетним гособлигациям, т.к. будет вливать новые йен в финансовую систему через QE. Но т.к. японская цена в этих условиях стремительно обвалилась, власти начали интервенции и обещают удерживать курс ниже 145 йен за доллар. Пикантность ситуации в том, что, проводя интервенции японские власти изымают йены (продавая доллары на рынке) одной рукой, а другой рукой их вливают через QE и покупку гособлигаций.

( Читать дальше )

Джером ничего не знает, но суров ...

- 22 сентября 2022, 09:48

- |

Честно говоря, всю пресс-конференцию можно описать несколькими цитатами:

1️⃣ «PCE inflation on a 3- 6- and 12-month trailing annualized basis is now at 4.8%, 4.5%, and 4.8%, respectively ...That’s a pretty good summary of where we are with inflation and that’s not where we wanted to be» — ФРС не нравится то место, где они находятся с точки зрения инфляции

2️⃣ «We have seen some supply side healing but inflation has not really come down» — с поставками стало лучше инфляция не снизилась (сюрприз...)

3️⃣«We need to continue, and we did today do another large increase as we approach the level we think we need to get to. We’re still discovering what that level is.» — ФРС в поисках потолка ставок, но где он не знает ...

4️⃣ «No one knows whether this process will lead to a recession or if so how significant that recession would be» — да кто его знает, будет рецессия… или нет, глубокая… или не очень ...

Если вкратце, то… где остановится инфляция ФРС не понимает, но будет повышать пока не остановится, до какого уровня – тоже не знает, будет ли рецессия и какая – не знает. Дж.Пауэлл после 43 минут пресс-конференции всем сказал большой спасибо и ушел. Учитывая скорость, до которой разогналась ФРС, а также традиционную инерционность действий центральных банков, вероятность, что тормозить они будут о «бетонную. стену» крайне высока, т.е. не остановятся пока что-то серьезное не обвалится… в этот раз очарование Пауэлла действовало на рынок совсем недолго )

P.S.: По QT вопроса как такового не было, а жаль ...

t.me/truecon

теги блога Егор Сусин

- BOE

- BOJ

- CDS

- charles schwab

- CNY

- CNYRUB

- CША

- eurrub

- EURUSD

- first republic bank

- fx

- gbpusd

- JPY

- S&P500

- Schwab

- SNB

- treasuries

- USD

- usdjpy

- usdtry

- Австралия

- акции

- акции США

- Банк России

- банки

- бюджет

- бюджет РФ 2024

- бюджет РФ 2025

- Бюджет США

- ВВП

- Великобритания

- Германия

- ГКО США

- госдолг США

- денежно-кредитная политика

- дефицит

- дефицит бюджета

- дефолт

- Джером Пауэлл

- долг

- Долг США

- доллар

- доллар рубль

- Дональд Трамп

- доходы бюджета

- еврозона

- Европа

- ЕС

- ЕЦБ

- инвестиции в недвижимость

- Индекс потребительских цен

- инфляция

- инфляция в европе

- инфляция в России

- инфляция в США

- ипотека

- Итоги месяца

- Китай

- китайский фондовый рынок

- Ключевая ставка ЦБ РФ

- кредит

- кризис

- ликвидность

- МВФ

- Минфин

- Мир

- недвижимость

- нефть

- облигации

- ОФЗ

- производство

- расходы бюджета

- розница

- Россия

- рубль

- рынок США

- ставка

- ставка фрс сша

- ставка ЦБ Турции

- ставки

- США

- Турецкая лира

- Турция

- финансы

- форекс

- ФРС

- ФРС США

- ЦБ РФ

- ЦБ Турции

- Швейцария

- экономика

- экономика Аргентины

- экономика еврозоны

- экономика ЕС

- экономика Китая

- экономика России

- экономика США

- экспорт

- юань

- Япония