Василий Баранов

Сокращение потребительского спроса и спад промпроизводства в России - постковидное восстановление закончилось

- 06 июля 2021, 18:55

- |

Потребительский спрос в России в июне впервые сократился (-0.37% м/м) в этом году (данные СберИндекс: sberindex.ru/ru/dashboards/ver-izmenenie-trat-po-kategoriyam). Сокращение промпроизводства в России произошло еще раньше, в мае (-0.5% м/м). Таким образом, взрывная стадия постковидного восстановления, очевидно, пройдена.

А далее Росстат, вероятно, напишет, что инфляция в России в июне составила 6.4% г/г. И что делать центральному банку в таких условиях? Для чистого таргетера ответ очевиден: ужесточать. Однако, с учетом последних тенденций, есть все основания полагать, что ястребиность Банка России пойдет на убыль. Возможно, в июле мы еще раз получим подарок в виде +50 б.п., но в таком случае риторика, без сомнений, станет мягче.

С практической точки зрения это означает, что мы медленно, но верно движемся к пологой кривой доходности, когда все ставки ОФЗ придут в район 7.0%-7.2%. Тут есть и хорошие новости: продаж в дальней части кривой при таком раскладе не ожидается. Это же подразумевает и сохранение текущего равновесия на валютном рынке. Дальше, как обычно, вопрос — к внешним шокам.

Источник: https://t.me/gko00/518

- комментировать

- Комментарии ( 1 )

Допуск американских ETF на СПБ и Мосбиржу - решение принято?

- 14 июня 2021, 16:56

- |

Меньше недели назад (9 июня) на конференции НАУФОРа большие дяди из Сбера, Атона, Альфы, Газпрома и прочих солидных контор под присмотром представителя ЦБ обсуждали, как советским отечественным БПИФАМ конкурировать с иностранными ETF за любовь розничного инвестора.

Много говорили о том, что по иностранным компаниям нужно убрать льготы по ИИС, что нашим БПИФам нужно создать комфортный режим налогообложения (освободить от НДФЛ дивы, которые БПИФы будут выплачивать) и т.д.

При этом вся дискуссия свелась к вопросу «как нам выжить, когда они придут», и сложилось устойчивое впечатление, что вопрос о том, что уже в этом году мы увидим западные ETF на наших площадках — совсем не вопрос, а факт, к которому российские брокерские дома, банки и биржи тщательно готовятся.

Как думаете, что будет с рынком ETF/БПИФ?

Останутся ли живы FinEX, Тинькофские, Сберовсие, ВТБшные и прочие добрые фонды с TER 1-2% в год или Vanguard и iShares устроят новый ренессанс на рынке коллективных инвестиций?

Конец эпохи пампов и разгонов акций телеграм-каналами?

- 13 мая 2021, 12:56

- |

Все мы уже привыкли видеть, как акции второго-третьего эшелона дружно взмывают вверх на десятки процентов без видимых на то причин благодаря лихим и молодецким действиям добрых пампщиков.

Видимо, ЦБшникам наконец-то тоже разрешили зарегестрироваться в телеге, и увиденное им не понравилось.

ЦБ разработал проект изменений в законодательство, согласно которому призывы к разгону котировок и координация таких действий будет признаваться манипулированием рынком.

www.cbr.ru/press/event/?id=9827

Закат эпохи близко?

Додо Пицца. Отчётность самой открытой из непубличных компаний. Мысли по IPO в 2024.

- 21 апреля 2021, 11:18

- |

Dodo Brands намедни представила консолидированную отчётность по МСФО за 2020 год.

Всё по-взрослому, с аудиторским заключением от EY, что красноречиво говорит о желании компании всерьёз подготовиться к IPO (запланировано на 2024 год). Да и недавно созданный Совет Директоров, куда вошли известные независимые директора — тоже в актив компании. Поделюсь основными наблюдениями:

По отчётности

👉 Выручка всего 3 ярда руб, но быстро растёт (+24% к 2019 году)

👉 2 млрд выручки принёс франчайзинг, 1 млрд — собственные продажи.

👉 Компания по чистой прибыли остаётся убыточной (символический убыток в 78 млн за год).

Насколько я понимаю, убыток связан с большими вложениями в IT-платформу, колл-центр и прочие ноу-хау.

Это логичный и понятный шаг при желании создать технологичную компанию, которую легко будет масштабировать по франшизе. Тот же Озон 22 года подряд убыточен, и ничего — феерично взлетел на IPO.

👉 На конец 2020 года у Додо 679 точек продаж в 14 странах. Из них только 35 своих и 644 — франшизные. Рост к 2019 году +18%.

По акциям

👉 У компании сейчас около 50.000 акций. На неком подобии внебиржевого рынка, посредством тг-каналов, акции Dodo продаются и покупаются примерно по $3500-4000 за штуку. Таким образом немногочисленные энтузиасты оценивают компанию в 13-15 млрд рублей, то есть в 4-5 годовых выручек. С учётом бурного роста это дёшево. Но реальные суммы сделок оценить трудно, так как «спреды» между продавцами и покупателями огромны — от $2500 до $8000.

👉 С другой стороны именитые мировые аналоги на бирже оцениваются также, а то и скромнее: «Папа Джонс» стоит 2 выручки, «Доминос» — около 4,5 выручек.

( Читать дальше )

Изящный рыночный ответ на санкции

- 16 апреля 2021, 10:39

- |

Тут все начали гадать, каков будет наш ответ Чемберлену какой будет реакция России в ответ на санкции США в отношении нашего госдолга.

Даю бесплатную подсказку, что можно сделать, чтобы ни один отец русской, да и американской, демократии не смог обвинить нас в недобросовестных действиях. При этом сделать ответ ассиметричным, как у нас любят выражаться.

Предлагаю нашему правительству покупать. И тарить нужно и должно америкосов. Но только не абы каких. Давайте присмотримся к Lockheed Martin, Raytheon Technologies Corporation и General dynamics (добавьте, ежели кого забыл). Free-float во всех этих конторах достаточно велик для того, чтобы если не получить контроль, то уж хотя бы пропихнуть одного-двух человек в совет директоров. Ну и отправить каких-нибудь весельчаков типа Рогозина или Жириновского возглавлять компании по производству томагавков, систем пэтриот и прочих F-35. Всё строго в соответствии с нормами международного права.

Дороговато? Да, но ведь и мосты через морские проливы стоят недёшево. А так можно быть уверенным, что ни одна ракета не долетит до середины Днепра никуда, ибо наш штат эффективных менеджеров любое новейшее и технологичное производство способен довести до упадка в самые сжатые сроки.

И фана будет больше, и гордость за Отчизну будет, и обороноспособность укрепим.

А главное — всё рыночек порешает, никакой войны.

День Инвестора Тинькофф. Стратегия развития 2023. Цель - прибыль $1млрд.

- 07 апреля 2021, 18:56

- |

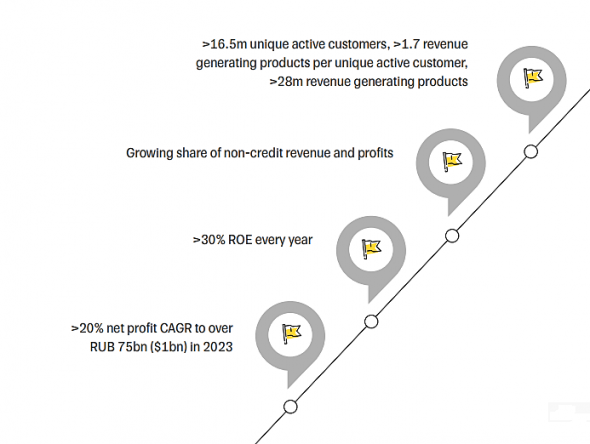

Выступления получились бодрыми, красочными и убедительными. Руководители банка рассказывали о стратегии развития до 2023 года, конкурентной борьбе за потребителя на российском рынке и даже осторожно заявили о планах международной экспансии.

Однако мероприятия получилось больше визионерским и футурологическим, нежели прикладным для российского инвестора.

Все важные для инвестора, не очарованного высокими технологиями, вещи из полуторачасового выступления уместились на одном слайде:

— GAGR ЧП > 20% до достижения чистой прибыли в $1млрд в 2023 году,

— ROE не упадёт ниже 30%

— Диверсификация бизнеса и увеличение выручки от бизнеса, не связанного с выдачей кредитов,

— Активный захват клиентов, вовлечение клиентов в «экосистему»

теги блога Василий Баранов

- bitcoin

- black rock

- ESG

- ETF

- Evergrande

- IPO

- IPO 2021

- IPO 2022

- IR

- ishares

- IVA Technologies

- M&A

- NASDAQ

- or group (обувь россии)

- QIWI

- S&P500

- SP 500 прогноз

- Vanguard

- veon

- X5

- авито

- акции

- Акции РФ

- афк система

- банки

- банкротсво

- биткоин

- Богадство

- брокеры

- ввп

- ВДО

- ВКонтакте

- вопрос

- втб брокер

- второй эшелон

- вычет НДФЛ

- вычет по ИИС

- госа

- Группа Позитив

- Делимобиль

- день инвестора

- Детский мир

- дефолт

- ДОДО ПИЦЦА

- иис

- инфляция

- инфляция в России

- инфляция в США

- квалифицированный инвестор

- конференция смартлаба

- криптовалюта

- ЛЧИ 2021

- Магнит

- Миллардеры

- мировая экономика

- ММВБ

- мобильный пост

- московская биржа

- МСФО

- МТС

- облигации

- обувьрус

- овк

- овк финанс

- опрос

- офз

- павел дуров

- памп н дамп

- первичное размещение облигаций

- пифы

- Подорожник

- почта россии

- причина падения акций

- прогноз по акциям

- прямой листинг

- размещение облигаций

- рецензия на книгу

- роснано

- Российская империя

- Санкт-Петербургская биржа (SPB)

- сбербанк

- Сегежа групп

- смартлаб

- собрание акционеров

- совкомбанк

- СПБ биржа

- ставки на спорт

- сша

- Тинькофф

- Тинькофф Банк

- топ-менеджмент

- трейдинг

- фонды

- фьючерс

- циан

- экономика

- экономика России

- ЭсЭфАй

- Яндекс