Избранное трейдера AQChura

IBM или как купить компанию за 9,5 балансов и заработать?

- 16 марта 2016, 00:51

- |

Продолжаю о своих главных инвестициях в американские акции.

Сегодня это — International Business Machines. Компания-легенда для США!

Распространённое прозвище компании — Big Blue, что можно перевести с английского как «большой синий» или «голубой гигант». Компания имеет уже, более чем столетнюю историю.

В 1890 году на территории США проходила перепись населения. Для обработки её результатов впервые был применён «электрический табулятор», изобретённый Германом Холлеритом. Благодаря ему, данные переписи удалось обработать всего за год, тогда как предыдущая перепись 1880 года обрабатывалась восемь лет. Воодушевлённый успехом, изобретатель открыл в 1896 году компанию Tabulating Machine Company.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 36 )

Apple или почему можно покупать компанию за 5 балансов?

- 11 марта 2016, 01:29

- |

Как я и обещал, по своим главным инвестициям в американские акции на Санкт-Петербургской бирже напишу подробнее. Начну с компании-мечты Apple, самой дорогой компании в мире на текущий момент.

Многие поспешили похоронить её будущее, после смерти её вдохновителя Стива Джобса, но цифры пока говорят об обратном.

( Читать дальше )

Портфель Баффетта: свежие данные.

- 28 февраля 2016, 21:07

- |

*Самое дорогое селфи в мире. Если приглядеться, на нем можно увидеть $140.000.000.000

Неделю назад вышли данные (форма 13-F) по изменению портфеля Баффетта, а буквально вечера опубликовано – очередное письмо акционерам от Уоррена Баффетта за 2015 год.

Рекомендую почитать, кто не знает английский, хотя бы через гугл.переводчик почитайте.

Портфель Warren Buffett - Berkshire Hathawayна 31 декабря 2015 года.

( Читать дальше )

Первые дивиденды от американских акций

- 16 февраля 2016, 13:11

- |

«Вы платите высокую цену за входной билет, чтобы только переступить порог. Но когда вы уже оказались внутри, на вас проливается золотой дождь. И чем дольше вы остаетесь там, тем обильнее будет этот дождь». (Уоррен Баффет – «американский Шадрин»)

дивиденды от американских акций" title="Первые дивиденды от американских акций" />

дивиденды от американских акций" title="Первые дивиденды от американских акций" />

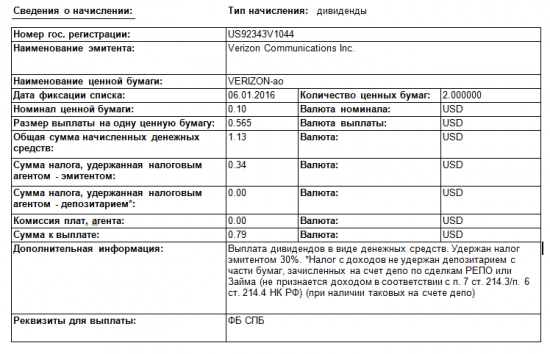

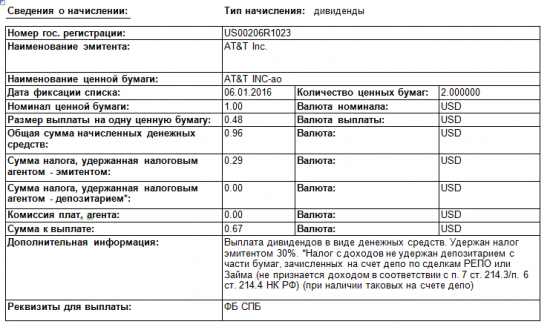

Зима уходит. Пришли первые дивиденды от Verizon Communications Inc. и AT&T Inc. Теплее на душе :)

Данные акции я приобрел на Санкт-Петербургской бирже. Акции реально есть на моем брокерском счете в российском депозитарии через цепочку депозитариев. Регулярно в комментариях мне задают такой вопрос. Акции есть – по ним я получаю дивы, могут переводить в другой депозитарий, могу даже голосовать на ГОСА.

Мир стал глобальным, можно инвестировать по всему миру, и довольно с низкими транзакционными расходами. На СПб мне нравится. В другом месте инвестировав по $500 в месяц в американские акции — я бы тратил на комиссии на порядок больше.

Информация по налогообложению на СПБ:

По получаемым дивидендам российский брокер не является налоговым агентом: налоги уплачиваются в США (взимаются на уровне американского депозитария) и поступают на счет инвестора без налогов. Ставка: 30 %.

Налог на дивиденды пока 30% в связи с тем, что депозитарий не обладает статусом QI – биржа над этим работаем. Как только получит этот статус, будет 10%.

С чем это связано? С тем, что американские депозитарии любого клиента неквалифицированного депозитария по умолчанию считают резидентом США и взимают с него налог 30%.

Я недавно уже раскрывал, смысл фразы «когда вы уже оказались внутри, на вас проливается золотой дождь». Рекомендую подробности читать тут:

Модель Гордона

U.S. Dividend Champions

Дивидендные аристократы

Собаки Доу

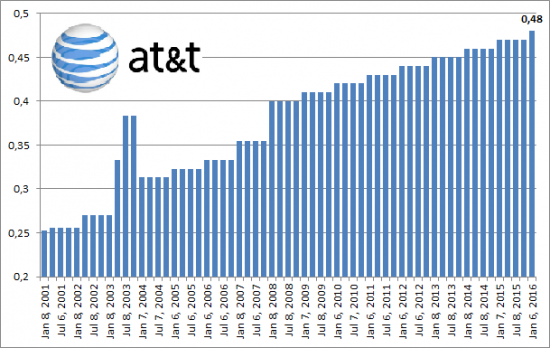

В этом вся прелесть дивидендных аристократов — дивиденды растут год от года, и мы получаем по факту «акцию-облигацию», у которой постоянно растет размер купона.

Пример, те же Verizon Communications Inc. и AT&T Inc.

Это графики квартальных дивидендов за 15 лет. За 15 лет!

Мне нравится, что из года в год дивиденды растут – и это происходит больше 10 лет, больше 20 лет…

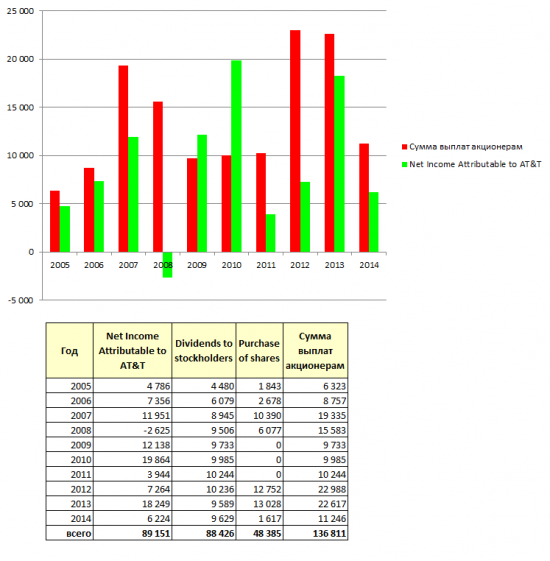

И еще момент, из-за больших налогов американские компании еще любят делать выплаты своим акционерам — в виде обратного выкупа акций.

Пример, AT&T Inc. (совсем скоро новые годовые данные, пока только до 2014 года)

Там думают о кармане акционера… очень хорошо думают.

Даже с убытками по году – компания может продолжать платить дивиденды, в зависимости от ситуации направляет на бай-бек или на дивы.

Смотришь на размер прибыли и размер дивидендов и бай-беков – поражаешься, что делают дешевые деньги. Самый оптимальный план действия в этой ситуации – замена акционерного капитала на долговой. Там умеют считать деньги акционеров. И деньги акционеров – тоже имеют цену, акционерный капитал – не бесплатный!

В России зачастую считают, что акционерный капитал бесплатный, и вообще акционер в конце очереди должен стоять по распределению прибыли, в США – всё наоборот!

Я читал недавно книгу про BlackRock и сделки LBO, советую – «Король капитала». Очень интересно для понимания работы компаний в плане модели управления акционерным капиталом (МУАК).

МУАК – там работает идеально!

По существу можно сказать, что сейчас сами компании стали действовать, как инвестфирмы, которые применяли LBO. Это выгодно акционерам и они это делают.

И еще момент, теперь я стал участвовать не в выводе капиталов из России, а, наоборот, в возврате. Теперь дивиденды от американских компаний моего портфеля будут течь в Россию :)

Я — настоящий Патриот России! :)

Правда, налоги приходится платить в американский бюджет.

Оценил на ближайший квартал размер дивидендов по своему текущему портфелю:

Подавляющее количество американских компаний платят ежеквартальные дивиденды, почти по всем акциям уже прошли отсечки, скоро придут дивы.

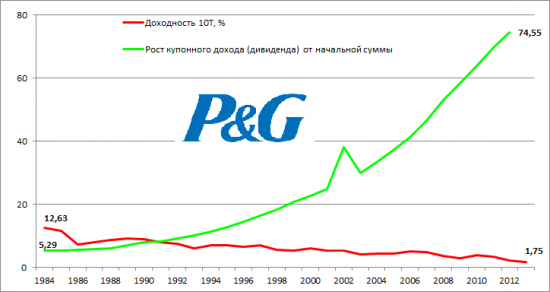

Ожидаю около $8.86 чистыми ($1.46 уже пришли) в квартал на вложения в $1500. Годовой уровень дивидендной доходности получается – около 2,4% годовых. Это кстати, почти равно доходности 10Т (2,3%). Но дивиденды будут расти год от года. Круто!

Время работает на инвестора. Тот же график Кока-колы, который я привожу, как пример, можно вспомнить. Сейчас исходные данные более выгодные. Акции уже дают доходность 10Т.

Показательно растет год от года размер дивиденда от первоначальной инвестиции. И это доход инвестора без учета переоценки акции (так сказать «тела облигации»). А когда растет дивиденд, тогда и цена акции тоже растет.

Вот Вам и золотой дождь!

Успешных инвестиций!

P.S. Когда понимаешь всё это – приходит эйфория и радость за американские компании, и непонимание, почему нельзя сделать тоже самое в России?

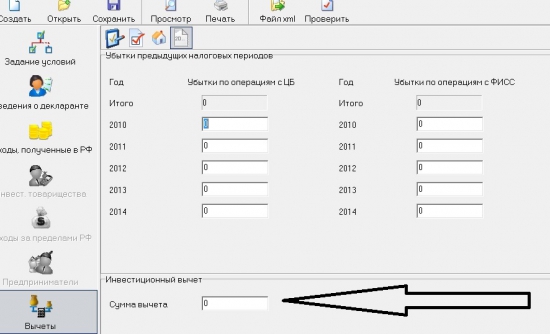

Не ходите в налоговую, а заполняйте декларацию в программе!

- 04 февраля 2016, 11:49

- |

Умеете же пользоваться компом! Заходите и скачиваете программу, заполняете, распечатываете и отправляете в свою налоговую вместе в подтверждающими документами. Можете даже завести себе на сайте nalog.ru личный кабинет и отправлять из него в электронном виде декларацию.

Где вычет писать? А вот здесь:

(3 раза получал имущественные вычеты живыми деньгами)

Победил в конкурсе «Призы любознательным» ! +1000 руб. к счету.

- 19 января 2016, 01:16

- |

Если ты попробуешь, у тебя есть два варианта: получится или не получится. А если ты не попробуешь, то есть всего один вариант.

С третьего раза я победил в конкурсе, который проводит УК Арсагера — «Призы любознательным». Ура!

До этого два раза я из-за невнимательности не мог правильно ответить на все вопросы. В этот раз ответил верно, и таких людей было всего двое. Приз достается трём верно ответившим участникам, т.е. я автоматически получаю приз.

( Читать дальше )

Тест «Основы инвестирования» и ПИФ, который делает «альфу».

- 15 декабря 2015, 02:26

- |

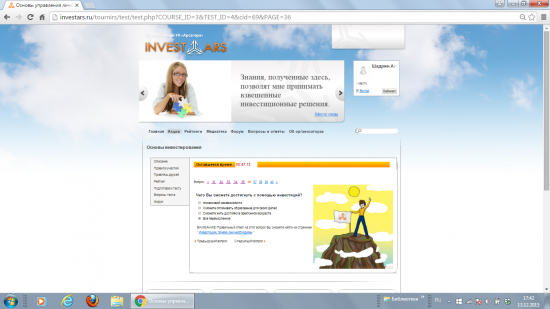

На выходных прошел тест на INVESTARS.RU – Основы инвестирования. Давно хотел пройти, но всё руки не доходили.

Рекомендую всем пройти данный тест. Вопросы по инвестициям. Там есть обучающий материал, тем, кто хочет узнать больше про инвестиции – это очень полезный ресурс.

Всего 111 вопросов. Потратил около 40 минут на тест. Совершил всего 2 ошибки :(

( Читать дальше )

U.S. Dividend Champions

- 10 декабря 2015, 23:46

- |

«Вы платите высокую цену за входной билет, чтобы только переступить порог. Но когда вы уже оказались внутри, на вас проливается золотой дождь. И чем дольше вы остаетесь там, тем обильнее будет этот дождь» (Уоррен Баффетт)

Продолжая дивидендную тему (смотрите ранее "Дивидендные аристократы") рекомендую хороший ресурс http://www.dripinvesting.org/Tools/Tools.asp

"Дивидендные чемпионы" - это более широкий список дивидендных акций, чем в «дивидендных аристократах», непрерывный рост дивидендов не от 25 лет, а допускается от 5 лет, и акции не только из индекса S&P500. Хорошая выборка для составления модельного портфеля.

Этот список был вдохновлен усилиями нескольких лиц и предназначен для свободного распространения для индивидуального, некоммерческого использования. Первоначальная цель заключалась в выявлении компаний, которые увеличили свои дивиденды, по крайней мере 25 лет подряд. Но это определение было расширено, чтобы включить дополнительные компаний, которые платили более высокие дивиденды (не обязательно увеличившись ежеквартального скорости в каждом календарном году).

( Читать дальше )

Портфель Баффетта на Санкт-Петербургской бирже.

- 25 ноября 2015, 23:54

- |

Решил составить еще один список компаний – акции из портфеля Warren Buffett - Berkshire Hathaway ($127.4 B), которые торгуются на Санкт-Петербургской бирже. Не стоит слепо следовать за сделками других инвесторов, даже таких как Уоррен Баффетт, но как информация для работы – это очень полезно в любом случае.

В интернете довольно много специальных сайтов отслеживающих портфели хедж-фондов и инвест. компаний, включая и Berkshire Hathaway. Могу посоветовать сайт dataroma.com.

Очень удобная штука – там есть информация по составам активов многих управляющих: Bill Ackman — Pershing Square Capital Management ($14 B), Carl Icahn — Icahn Capital Management ($27.9 B), Daniel Loeb — Third Point ($10.3 B), Dodge & Cox Team — Dodge & Cox ($53 B), Michael Larson — Bill & Melinda Gates Foundation Trust ($17.2 B), Stephen Mandel — Lone Pine Capital ($22.4 B) и прочих.

( Читать дальше )

Макромониторинг

- 18 ноября 2015, 08:13

- |

На сайте УК Арсагера очень много полезной информации. Рекомендую.

Аналитика — http://arsagera.ru/analitika/

Фондовый рынок России — http://arsagera.ru/analitika/fondovyj_rynok_rossii/

Хит-парад эмитентов — http://arsagera.ru/analitika/fondovyj_rynok_rossii/emitenty/

Отраслевой срез — http://arsagera.ru/analitika/fondovyj_rynok_rossii/otraslevoj_analiz/svyaz_telekommunikacii_i_novye_tehnologii/

Недвижимость — http://arsagera.ru/analitika/nedvizhimost/

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал