Избранное трейдера Андрей З

Аэрофлот октябрь 2023г: общий объем перевозок составил 4,2 млн пассажиров (+19,7% г/г)

- 14 ноября 2023, 16:07

- |

- Общий объем перевозок составил 4,2 млн пассажиров, увеличившись на 19,7% по сравнению с аналогичным периодом 2022 года, благодаря продолжающемуся развитию маршрутной сети Группы.

- На внутренних линиях перевезено 3,2 млн пассажиров, на 6,7% больше октября 2022 года и на 14,2% выше показателя октября 2019 года.

- На международных линиях перевозки выросли в 2 раза, до 957,7 тыс. пассажиров, по сравнению с аналогичным периодом 2022 года.

- Пассажирооборот увеличился на 30,1% по сравнению с октябрем 2022 года, предельный пассажирооборот – на 18,5%.

- Процент занятости пассажирских кресел составил 89,8%, увеличившись на 8,0 п.п. год к году; на внутренних линиях показатель достиг 93,2%, вырос на 10,3 п.п., что отражает высокий спрос на авиаперевозки.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

📊 IPO Южуралзолото: без меня

- 14 ноября 2023, 09:45

- |

Добрый день, друзья!

Да, это очередная публикация об IPO Южуралзолота. В то же время, если Вы хотите получить объективную оценку независимого финансового аналитика (а не копипаст релиза эмитента от финансового блогера), то рекомендую дочитать эту статью до конца.

В ближайшее время на Московской бирже будет проведено IPO компании Южуралзолото, которая является одной из крупнейших золотодобывающих предприятий России по объёму производства и запасам.

Цена размещения на IPO составит от 0,55 до 0,60 рублей за акцию, исходя из чего рыночная капитализация компании оценивается в 110-120 млрд. руб. Доля акций в свободном обращении может составить до 5%.

Оценивая золотодобывающую компанию, сразу же вспоминается два антипода.

С одной стороны, – финансово мощный «Полюс», который несмотря на адские санкции сохраняет свою финансовую устойчивость.

С другой стороны, компания «Petropavlovsk», которая в результате недружественных санкций утратила платежеспособность, её акции упали почти до нуля и были делистингованы с МосБиржи, принеся инвесторам значительные убытки.

( Читать дальше )

Лекция Константина Новика на Факультете финансовой экономики

- 13 ноября 2023, 22:15

- |

10 ноября перед студентами Факультета финансовой экономики МГИМО и участниками студенческого клуба «Инвестор Финтеха» выступил независимый эксперт в области финансов и инвестиций, руководитель направления «Финансовая грамотность» Ассоциации владельцев облигаций (АВО), к.физ.-мат.н. Константин Новик.

Гостевая лекция была организована инициативной группой студенческого клуба «Инвестор Финтеха» 🔹

Книга "Управление Крупным Капиталом. Биржи"

- 10 ноября 2023, 06:58

- |

В сентябре 2023 года вышла в свет моя книга «Управление Крупным Капиталом. Биржи». Несмотря на название, думаю, она будет очень полезна и новичкам, ведь писал я ее как для себя 17-летней давности: просто, понятно и о важных вещах, с которыми сталкивается инвестор на биржах. Некоторые мысли можно найти на сайте книги по адресу 878.ru в разделе «Идеи», первые 6 страниц есть в фото на страницах книги в магазинах Озон и Wildberries.

НЛМК: Все плохо или же нас ждут жирные дивиденды?

- 07 ноября 2023, 15:39

- |

Итак, свершилось! НЛМК приоткрыла завесу тайны и опубликовала отчет РСБУ в прошлую пятницу, 3 ноября. Напомню, что последние отчеты были давно, за 2021 год.

Сам факт опубликования отчетности уже важен и показателен. Но цифры в нем важны не менее. РСБУ конечно не МСФО, но все же дает представление о происходящем в компании.

Начну с финансового отчета (цифры в тысячах рублей):

- Выручка: 348 138 064

- Валовая прибыль: 117 592 608

- Прибыль от продаж: 88 353 352

- Чистая прибыль: 73 084 858

Эти данные за первое полугодие. Для сравнения данные за предыдущие года (компания не раскрыла данные за 2022 год):

Из финансовых показателей можно сделать однозначный вывод что ситуация в компании на самом деле хорошая. На минуточку, цифры за полугодие превышают показатели 2020 года и в целом сравнимы с рекордным 2021 годом. Помним, что второе полугодие должно быть намного лучше первого!

Оценим бухгалтерский баланс.

Этот раздел зачастую пропускается при анализе, но именно он содержит все самое интересное.

( Читать дальше )

Открытый разговор с инвесторами от Segezha на конференции смартлаба! Что интересного сказала Елена Романова!

- 28 октября 2023, 19:09

- |

1. «Напряженная ситуация с долгом, нам не очень комфортно! Скорее всего будем делать валютно-процентные свопы, но пока ни с кем не делали! То есть, на рублёвый долг делать будем бонды в юанях — около 7% будут стоять (свопы)!

2. Мы не видим необходимости в дополнительной эмиссии акций, потому что мы не видим существенных проблем с погашением долга в этом и 2024 году, так как в случае серьёзных проблем, основной акционер – АФК Система может помочь(но как не уточнила), но конечно нагрузка от повышения ставки вырастет и процентные расходы тоже, потому что у нас сейчас основной объем долга с плавающей ставкой, а не с постоянной!

3. Ковенантов с банками не ждем, такой сценарий стремится к 0! Как Вы представляете себе, продать по частям такую большую компанию и банкротить??? Нас банкам банкротить не выгодно!

4. Сейчас у компании один выпуск в юанях, других долгов в валюте нет!

5. В 2023 году не будут гасить облигации (около 9 млрд), оферта будет и будут продление по этому выпуску и удлинять! По бондам, с погашением в 2024году (43,4 млрд.руб.) — таже история, будут продлять и удлинять!

( Читать дальше )

🛒 Лента вышла в плюс

- 24 октября 2023, 10:27

- |

После трех убыточных кварталов компания наконец-то показала прибыль по итогам 3 кв. текущего года. Но какой ценой удалось этого добиться и чего стоит ожидать дальше? Разберемся в сегодняшней статье.

📉 За последние 12 месяцев динамика акций Ленты демонстрирует «отрицательный рост», как это принято сейчас говорить. Котировки упали более, чем на 3,7% при том, что акции Х5 #FIVE выросли на 49%, а Магнита #MGNT на15%. Менеджменту с этим придется что-то делать и первые шаги мы уже видим.

☝️ Такая динамика цены акций не безосновательна, финансовые результаты прошлых кварталов были один хуже другого. В 3 квартале все-таки удалось выйти в прибыль, но давайте обо всем по порядку.

Итоги 3 квартала и 9 месяцев текущего года:

📈 Выручка в 3 квартале выросла на7,3% г/г, а вот по итогам 9 месяцев рост составил всего 1% г/г, что не покрыло даже официальную инфляцию.

📉 EBITDA в 3 квартале сократилась на 6,7% г/г, а с начала года показатель потерял более 31%. Виной всему падение маржинальности на фоне роста затрат. Менеджмент уже начал предпринимать активные действия по борьбе с «неэффективностью». Так, в 3 квартале было закрыто 102 магазина, которые не соответствовали критериям эффективности, а за 12 месяцев число точек продаж малого формата сократилось с 553 до 415.

( Читать дальше )

Как зарабатывать по 25% годовых?!

- 09 октября 2023, 20:54

- |

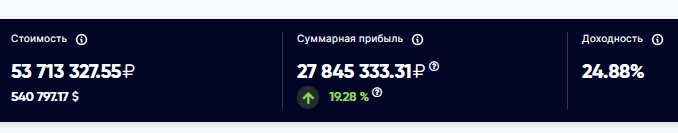

Я занимаюсь торговлей на фондовом рынке уже 14 лет, в далеком 2009 году я подарил себе на ДР брокерский счет и понеслось, поехало. Сейчас моя среднегодовая доходность почти 25% годовых, и чтобы не быть голословным, скрин из моей системы учета доходов от торговли, хотя многих все равно это не убедит. )))

Мой капитал сейчас перевалил за полмиллиона долларов и я не планирую на этом останавливаться, аппетит приходит во время еды. Однако я начинал с нуля, постоянно пополняя свой капитал, инвестируя и реинвестируя. Для многих 25% годовых — это предел мечтаний, поэтому я решил поделиться своим опытом. Но перед тем как рассказать о том, как я стал “супер-героем” в инвестициях будет честно, если я поделюсь о своих неудачах.

На рынок я пришел за легкими деньгами, за этим приходят все, кажется, что это просто, тут купил, там продал, вот и профит. Так по началу и было, но после бодрого отскока рынка в 2010 году он начал долгое, трехлетнее, движение вниз. Так как я покупал всякий шлак (акции третьего эшелона) на рынке, в надежде скорейшего обогащения, мой депозит по падению постоянно обгонял рынок. Каждый год я закрывал с убытком и после третьего убыточного года даже моего терпения не хватило, я “порезал” все позиции и ушел с рынка. Суммарный убыток за это время перевалил за миллион и я сдался.

( Читать дальше )

Самый сложный для интрадея день - ЗАБОР || Причины вчерашнего выноса. Перспектива на день.

- 28 сентября 2023, 07:23

- |

🆘Скидываю обзор из закрытого ТГ канала, может кому то он поможет как минимум не потерять деньги.

Объясняю причину вчерашнего выноса по таймингу, показываю на чем мы выросли и то что перспектива роста на самом деле очень туманна в моменте.

Просто зазывалы когда видят закрытие зеленым баром, стараются насажать в лонги.

Посмотрите мое мнение по поводу роста а решение примите сами.

😀😀😀😀😀 👉

📝 ПЕРСПЕКТИВА НА ДЕНЬ

🆘 В рамках обучения: разбор вчерашней торговой сессии!

Друзья, смотрите разбор вчерашней сессии, КУЧА обучалок, ни на каком канале Вы такого не увидите! ТОЛЬКО НА МОЕМ КАНАЛЕ ЭТО ДАЕТСЯ ЕЖЕДНЕВНО!!!

💪 РАЗБОР ВЧЕРАШНЕЙ СЕССИИ ❗️

😆Этот разбор сессии заменит вам любой платный курс!!!

❗️1. Объясняю на пальцах почему вчерашний забор на 100% был верным решением

❗️2. Почему я вчера не рассматривал лонги

❗️3. Дисциплина и психология, если ты научишься договариваться с самим собой, то ты начнешь зарабатывать!!!

❗️Причина вчерашнего выноса по рынку

▪️Перспектива сегодняшней сессии. Приоритетные инструменты

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал