Избранное трейдера Антон Новиков

Инвестиционно-спекулятивный портфель 30.09.2024. Изменения месяц спустя 📈

- 01 октября 2024, 01:28

- |

«Сегодня кто-то сидит в тени кроны, потому что когда-то посадил дерево» — Уоррен Баффетт

Продолжаю регулярную традицию и раз в месяц выкладываю свой портфель. Цель последних нескольких лет — это обгонять индекс МосБиржи полной доходности.

Портфель 18,53 кк, осталось ~4% до майского хая. Рост с начала 2024 г. около +29%.

В прошлом посте (месяц назад) писал: “Ближайшая цель — увеличить долю в акциях на 15-20% в сентябре в случае снижения индекса ближе к 2500”. Это и сделал доведя тем самым долю в акциях до околомаксимальных значений.

👉 Текущий набор активов.

Пропорция за месяц изменилась из-за докупки акций. Кэш+вклады 12%/акции 88%. Если в прошлом посте было желание покупать акции, то теперь его нет. Пока действий с портфелем никаких не планирую.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 15 )

Газпром: мечты про отмену НДПИ в 2025 году сбылись, но что дальше?

- 30 сентября 2024, 18:24

- |

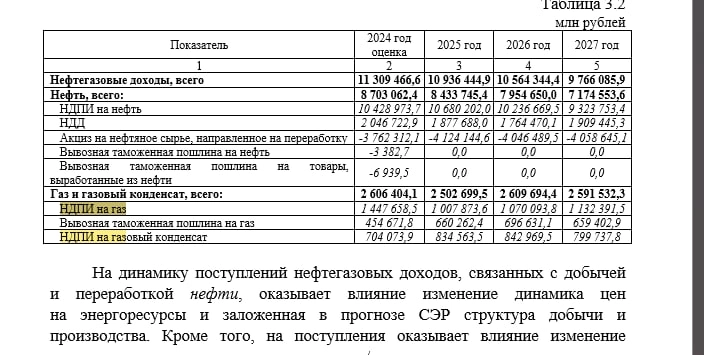

«На динамику поступлений нефтегазовых доходов, связанных с добычей и экспортом газа и газового конденсата, оказывает влияние изменение цен на углеводородное сырье, курса доллара США и структуры налогооблагаемых объемов добычи и экспорта, заложенной в прогнозе СЭР. Кроме того, на поступления оказывает влияние планируемое изменение законодательства в части НДПИ на газ.»

Блумберг оказался прав, писал про это в посте тут - Возможный game changer в Газпром по заветам Блумберг

Акции стремительно выросли, спекулятивно купить акции неделю назад было очень соблазнительно

( Читать дальше )

Доходность акций компаний из индекса Мосбиржи за 10 лет. Какая средняя дивидендная доходность? Часть 2

- 30 сентября 2024, 09:30

- |

Считается что покупая акции на долгий срок можно получить доходность выше чем на среднесроке или краткосроке, а так ли это? Посмотрим как изменилась цена акций топ-10 компаний из индекса Мосбиржи за последние 10 лет, а также величину начисленных дивидендов.

Ранее рассматривал доходность акций из индекса Мосбиржи за 5 лет: часть 1, часть 2, часть 3. И доходность акций из первого десятка индекса Мосбиржи за 10 лет: часть 1. С 20 сентября индекс Мосбиржи обновился, теперь 5 место занимает Яндекс. Ранее Яндекс не рассматривал, поэтому добавил его во вторую часть.

1. Яндекс

( Читать дальше )

Отскок спровоцировал изменение рейтингов Mozgovik'a

- 23 сентября 2024, 13:28

- |

Рынок акций в моменте сильно отскочил, с 2500 по Индексу Мосбиржи приблизился к 2800 (+12% за 20 дней)

В целом за это время ничего особо хорошего не произошло, разве что:

👉 Курс доллара вырос с 87,5 до 92,5 руб (+5,7%)

👉 Продажи нерезидентов видимо приостановились (т.к. даже ЦБ обратил на это внимание). По объемам в НОВАТЭКе это очень заметно

( Читать дальше )

Почему так сильно падаем? Самая крупная закупка в этом году: что брал? #weekly 82

- 02 сентября 2024, 17:38

- |

Тактическая заметка

Сегодня индекс IMOEX снижался на 3,7%. Почему сегодня так сильно падает рынок? Это нормально. Посмотрите окончание предыдущих глубоких коррекций, они всегда сопровождаются сильными падениями.

Я взял схожие по глубине коррекции в прошлом, вот как они заканчивались:

10 октября 2022 года.

📉IMOEX -12% за 2 дня

24 февраля 2022

📉IMOEX -34% за 1 день

оборот 250 млрд руб

18 марта 2020

📉IMOEX -5% в последний день падения

оборот 130 ярдов

4 октября 2011

📉IMOEX -5,7% в последний день коррекции

23 июня 2009

📉IMOEX -13% за 2 дня

Почти всегда такие глубокие коррекции как текущая заканчиваются сильным снижением за один-два дня. Те, кто давно держит акции с плечом получают маржин-коллы, а разумные и терпеливые инвесторы (надеюсь, вроде меня) получают вкусные цены для долгосрочных вложений.

( Читать дальше )

Почему рейтинг ТКС повышен до 4? Плюсы и недостатки бизнеса компании

- 17 июля 2024, 05:07

- |

Кредитование в банковском секторе в этом году продолжает расти высокими темпами.

В целом сектор столкнулся с тем, что спрос есть, а капитала может не хватать. Уровень достаточности капитала по сектору 12,1% против 12,6%-12,8% год назад. Поэтому у быстрорастущих банков мы видели допэмиссии, чтобы его нарастить. IPO МТС-Банка, допэмиссия Совкомбанка для покупки ХКФ, допэмиссия ТКС для покупки Росбанка.

( Читать дальше )

Портфели аналитиков Mozgovik: в какую акцию все перешли на коррекции?

- 11 июня 2024, 14:36

- |

Доброго дня! На связи ваша любимая рубрика — портфель Mozgovik Research. Почему любимая? С грустью вынужден констатировать, что никто не любит думать головой, все хотят чтобы им показали пальцем что купить и оставалось только нажать кнопку.

В этой заметке вы узнаете какие изменения в наших портфелях вызвала коррекция, что мы продали и какие акции больше всего подбирали на коррекции -12% по индексу.

( Читать дальше )

Налоговая реформа с позиции инвестора

- 29 мая 2024, 16:39

- |

Это главная новость сегодняшнего дня. Рассмотрим с позиции инвестора, как это повлияет на наши инвестиции.

Пока это законопроект, вступит в силу при принятии с 2025 года.

1️⃣ Рост налога на НДФЛ

13% — годовой доход до 2,4 млн. руб. (200 тыс. в месяц)

15% — 2,4-5 млн. руб. (200-416,7 тыс. в месяц)

18% — 5-20 млн. руб. ( 0,4 — 1,67 млн. руб.)

20% — 20-50 млн. руб.

22% — от 50 млн.руб.

Если смотреть в целом среднегодовой доход по России, то он укладывается в рамки до 2,4 млн. руб. И для большинства россиян изменения будут незаметны. Однако с учетом инфляции все постепенно перейдут на налог 15% в течение 5-6 лет.

2️⃣Рост налога для незарплатных доходов. Сюда относят: налоги на вклады, продажа имущества, инвестиционные доходы — дивиденды, купоны, доходы с рынка).

13% — годовые доходы до 2,4 млн. руб.

15% с превышения 2,4 млн. руб.

Здесь без существенных изменений и Силуанов отметил: «Повышать налог на прибыль с дивидендов равносильно двойному налогообложению, ведь увеличивается налог на прибыль компания, что и так уменьшает дивиденды».

( Читать дальше )

Инвестиционные идеи Орловского, Ванина, Шимко, АВО, ВТБ и Сбера.

- 25 мая 2024, 17:36

- |

Давеча был на двух конференциях: АВО и РБК. Оттуда украл самое главное, обжал в текст и дарую Вам. Сохраняйте, пригодится.

Конференция АВО была посвящена облигациям и спикерам главной панели, видимо, дали одно задание на всех: собрать портфель для обычного ленивого инвестора. Задача это непростая, т.к. в облигациях нужно разбираться чуть ли не плотнее, чем в акциях. Впрочем, вот предложения участников:

— Гарри: субсидируемые выпуски со ставками, флоатеры с B-рейтингом

— Ребров (Корп.бондс): короткие депозиты дают сейчас ~18% годовых, флоатеры (а-бб класса), корпоративная длина (бб-ббб), уёба-оферты (Манимен, СТМ, ЭлАп). Ему люто не нравятся длинные ОФЗ и А+ корпы с фондами, говорит доходности недостаточно.

— Александров (Ива Партнерс): Длинные и флоатеры ОФЗ, 50% депо + золотые облили Селеги + путы на РТС (на случай падения рынка) + куча мелочи в МСБ.

— Рыбин (АВО): длинные ставки надолго, 26243, флоатеры а-ааа, вдо.

— Тимур из Финам: Ожидает, что НДФЛ сильно поднимут, поэтому смотрел на 26233-ПД, а также занятная идея с Газпром-Перп. Очень крутой спикер с неожиданным ходом мыслей и прям новым видением. Один из редких примеров хорошей аналитики в Финаме. Grazie

( Читать дальше )

Пару слов про индивидуальность портфеля 💼 + мои действия по рынку.

- 25 мая 2024, 12:27

- |

Пару слов про индивидуальность портфеля и мои действия по рынку 💼

Люди часто спрашиваю про повторения портфеля, но плохо понимают некоторые вещи.

💎Цель инвестиционного портфеля не максимальный доход.

👉Начнем с неочевидного, привожу свой пример.

Почему я держу довольно большие позиции в Роснефти и Совкомфлоте, особенно актуально про Совкомфлот? Все мои доходы и активы в рублях, а Совкомфлот один из лучших способов захеджироваться от валютного риска. Иными словами, при прочих равных я скорее выберу идею которая плюс ко всему защитит меня от девальвации, а не принесет максимальный рублёвый доход. Это как страховой полис, мы за него платим, но скорее всего им не воспользуемся.

Если вы работаете, например в нефтегазе, то вам логичнее в портфеле иметь меньше представителей этого сектора. А если вы копите на квартиру, то фонды недвижимости вполне логичное решение и т.д.

👉Цели инвестирования. Понятно, что купить машину через 3 года и условно отложить деньги на пенсию ведут к разным действиям.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал