Избранное трейдера Игорь

Кино-офф. Но смотреть обязательно!

- 18 марта 2020, 06:26

- |

Впервые на этом форуме я пишу что-то про политику (ну кроме дебютного высера в части сравнения будапештского меморандума с энергохартией) и впервые я прошу всех вдумчивых читателей отнестись внимательно.

Совсем недавно я имел честь ознакомиться со свежим (2020) южно-корейским фильмом «The man standing next» (Человек, стоящий рядом)

Фильм описывает (мало известные нам) исторические реалии Южной Кореи 40-летней давности, когда глава разведки страны лично застрелил президента.

Я приступал к просмотру фильма с известной долей скепсиса, но очень быстро забыл про неё и оказался погружен в само повествование. Это первый фильм на моей памяти, который предметно (и вполне себе документально) показывает отношения между действующей авторитарной властью и порожденными ею же силовыми структурами.

В итоге я увидел мощный, тягучий, жестокий политический триллер на вполне себе актуальную тему.

Самое обидное для меня (как для гражданина), что 90% фильма можно практически покадрово переснять в российских реалиях без ущерба для смысла повествования.

( Читать дальше )

- комментировать

- ★32

- Комментарии ( 70 )

Третья закупка по короне

- 17 марта 2020, 19:17

- |

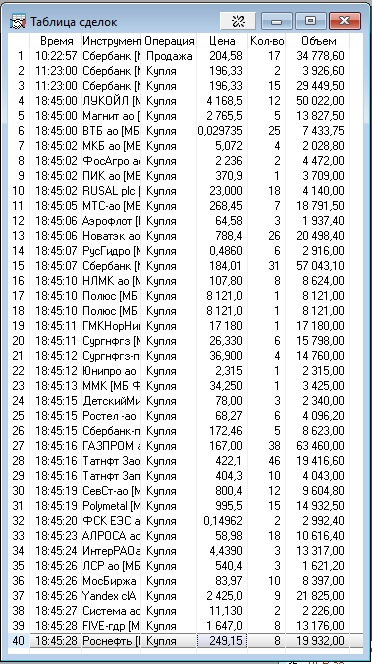

Сегодня ТС прозвонила о закупке. Это моя третья закупка с начала вирусного кризиса. Первые две см. здесь и здесь.

Сегодня сумма покупки составила около 520 тыр:

Всем успехов в торгах.

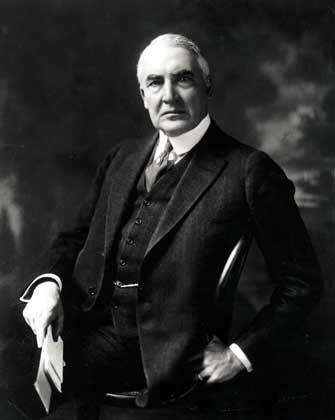

Президент США проиграл на бирже состояние и оставил долги, свидетели его смерти - жена и личный врач генерал Сойер - скончались вскоре после президента.

- 17 марта 2020, 11:19

- |

После смерти Гардинга обнаружилось, что бывший президент проиграл на бирже состояние и оставил долги

на огромную по тем временам сумму — 180 тыс. долл.

единственные свидетели его смерти — жена Гардинга и его личный врач генерал Сойер — скончались столь же внезапно

вскоре после президента, возможно его отравили

<br><br>

По возвращении президентского кортежа с Аляски объявлено, 29-й Президент США Уоррен Гардинг страдает пищевым отравлением.

2 августа 1923 г., президент Гардинг скончался.

Его смерть, была как нельзя кстати, так как разраставшийся скандал угрожал компрометацией многим членам его кабинета. Действительные обстоятельства и причины смерти Гардинга долго волновали общественность.

назывались и пищевое отравление, и кровоизлияние в мозг, и осложнение после воспаления легких, и апоплексический удар, и закупорка кровеносных сосудов

( Читать дальше )

Подборка книг для финансиста

- 15 марта 2020, 11:43

- |

Фундаментальная оценка

Инвестиционная оценка. Инструменты и методы оценки любых активов

Асват Дамодаран

Если кратко, то этот шлакоблок в 5 кг про Ебетду. Оцениваем отчёты, покупаем акции, получаем дивиденды.

- Полный спектр моделей, используемых аналитиками для оценки.

- Примеры из реального мира, во всем их несовершенстве и со всеми особенностями.

- Иллюстрации с различных рынков, находящихся как в США, так и за их пределами.

- Изменение параметров оценки в зависимости от конкретных условий.

- Выбор моделей оценки: чем руководствоваться?

Ориентирована на менеджеров высшего звена, предпринимателей, инвесторов, профессиональных оценщиков, сотрудников инвестиционных компаний и банков, а также преподавателей и студентов.

( Читать дальше )

👍Первое интервью Уоррена Баффета: советы для долгосрочных инвесторов

- 12 марта 2020, 20:53

- |

Я обожаю Баффета, обожаю его мудрость и интеллект, посмотрел с удовольствием это видео и...

Ниже я выписал почти все идеи этого интервью:

👉Первое правило: не теряйте деньги

👉Вы не теряете, если покупаете акции весьма дешевле их стоимости

👉Самое важное качество инвестора — подходящий темперамент, а не интеллект

👉Инвестор должен быть стабильной личностью

👉Грэм говорил: ты не прав или не прав, потому что тысячи людей согласны или не согласны с тобой

👉Большинство думает о том, что акция будет делать в следующий год

👉Они не думают об акции, как о части бизнеса

👉Если я покупаю хорошую акцию, я не расстроюсь, если рынок закроют на 5 лет

👉Цена акций ничего не говорит о бизнесе

👉Бизнес говорит сам за себя

👉Я лучше сначала прикину сколько стоит бизнес, а потом посмотрю на биржу, совпадает ли цена с моей оценкой

👉Мне нравится в Омахе — тут мало информационных раздражителей

👉У орущей толпы слишком короткий фокус, а короткий фокус не способствует долгосрочным прибылям

👉Здесь в Омахе я могу сфокусироваться на том, сколько стоит бизнес

👉Не купил ни одной технологической компании за 30 лет, покупаю только то, что понимаю

👉Чтобы зарабатывать, тебе не надо делать деньги в каждой игре

👉Есть 1000 компаний, это не бейсбол, тебе не надо брать каждую из 1000 подач, тебе достачно взять хорошую одну:)

👉Я вообще могу ничего не покупать два года

👉Скука — не может быть проблемой профессионального управляющего активами

👉Академики на бирже потребляют слишком много данных, и слишком много всего умеют.

👉Если у них есть молоток в руке, они будут искать гвозди

👉А я буду думать об инвестициях как бизнесмен думает о своем бизнесе.

МЕСТЬ

- 09 марта 2020, 21:23

- |

МЕСТЬ ПОДАЮТ ХОЛОДНОЙ:

В классической западной политологии обрушение Советского Союза описывается как закономерный результат сочетания нескольких хитрых внешних манипуляций, проведённых коллективным Западом под управлением команды Рейгана, которые привели к лавинообразному нарастанию экономических проблем Советского Союза и внутренним разногласиям в советской элите. В сочетании с усталостью населения от изжившей себя идеологии эти вызовы привели к самодемонтажу первого социалистического государства планеты.

Под манипуляциями прежде всего подразумевается рейгановский блеф с СОИ (Стратегическая Оборонная Инициатива), благодаря которому СССР всё глубже и глубже залезал в слишком дорогую для него в 80-х гонку вооружений, и обрушение цен на нефть (главный источник нефтедолларов для советской экономики), которое США организовали с помощью Саудовской Аравии, умело спекулируя на исламистской солидарности, подогреваемой войной в Афганистане.

( Читать дальше )

Облигационная стратегия

- 26 февраля 2020, 20:10

- |

Привет!

Как известно, экономика циклична: случаются кризисы, потом рост, ставки центральных банков то растут, то снижаются. На этом фоне цена долгосрочных (10-летних) облигаций подвержена волатильности (изменчивости).

Посмотрите на картинку. На нем представлен график доходности 10-летних гособлигаций РФ с 2003 года. Можно заметить, что каждые 6 лет доходность облигаций скачет. А скачет она потому, что изменяются цены под действием экономических факторов.

Например, в 2014 году вводили санкции, произошла девальвация рубля, ЦБ РФ сдерживал ситуацию и повышал ставки. На этом фоне цены на облигации начали падать, т.к. в глазах инвесторов они уже не были столь привлекательны в новых экономических условиях с высокими ставками. Соответственно при снижении цен на облигации растет их доходность.

Тут нужно объяснить подробнее. Допустим, мы сторонние инвесторы, не владеющие облигациями, а просто наблюдающие за рынком и оценивающие его. Сидим мы и смотрим на облигации в 2013 году, они тогда были доходностью 7,5%. В 2014 году произошла девальвация, ЦБ повысил ставки до 17%. Вы согласны будете покупать облигацию доходностью 7,5% при ключевой ставке 17%? Конечно нет. Именно поэтому при повышении ставок цены на облигации снижаются, тем самым компенсируя свою низкую доходность. Пусть облигация доходностью 7,5% в 2013 году стоила 100, в 2014 году она подешевеет до 90 и доходность к погашению, таким образом, повысится до рыночных значений – 15-17% за счет низкой цены. Пример очень утрирован, чисто для понимания принципа формирования цены и доходности облигаций.

( Читать дальше )

Как я покупал золото. Истории идиота-инвестора 3

- 25 февраля 2020, 14:23

- |

Дисклеймер: это не статья эксперта по драгоценным металлам. Мой материал о том как мыслит маленький частный инвестор когда сталкивается с золотом.

Для начала несколько зарисовок.

Недавно я посетил выставку алмазного фонда. Не был со школы. Там огромная коллекция слитков и самородков. Сходите обязательно, это действительно завораживает. Даже тех, кто равнодушен к золоту.

Чтобы попасть туда, нужно отстоять в кассах получасовую очередь. В очереди много женщин, людей преклонного возраста и туристов из Азии. На экскурсии они стоят у витрин. Я чуть в стороне, изучаю их лица. Дамы перешептываются со своими спутниками и просят купить украшения. Старики реагируют на экспонаты громкими возгласами. А иностранные туристы просто стоят с открытыми ртами.

( Читать дальше )

Полезное для новичков

- 24 февраля 2020, 11:44

- |

Для новичков на финансовых рынках сделал несколько коротких (большинство не более 2 минут) ознакомительных видео:

Как собрать инвестиционный портфель в три клика

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал