Избранное трейдера Профессор

Июньская борьба с нефтью на опционах закончилась победой!

- 26 июня 2018, 15:27

- |

Замучила она меня в этом месяце. То вверх прыгнет, то вниз скатится. Сплошные нервы! (Хотя футбол, надо признаться, держал в еще большем напряжении, эх, жаль вчера Иран из группы не вышел, так близок был)

Был у меня сначала зигзаг по нефти, потом когда зигзаг залез в минуса, преобразовал его в подобие пропорционального спреда (писал про это в предыдущей записи), под конец я уже был в голой продаже опционов (74 страйк), и когда нефть там пилила, переворачивался фьючом туда-сюда.

Только вчера вышел в ноль и лишь перед сегодняшней экспирацией закрыл позицию с плюсом. Вымучивать последние центы не стал, закрыл всё до обеда.

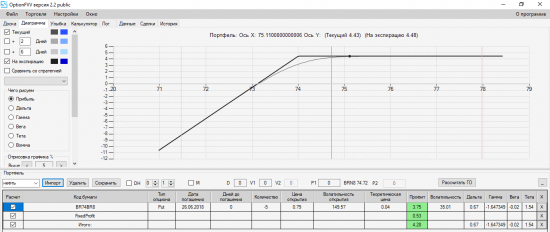

Позиция перед закрытием:

Выглядит неплохо, но еще с утра это была позиция из 18 (!) проданных путов с ГО под 100 тысяч. Рискованно, да! Еще бы пару дней попилила бы на 74 страйке и пришлось бы закрывать с минусом.

( Читать дальше )

По рынку. Передышка перед….

- 26 июня 2018, 14:58

- |

Ровно месяц назад предлагал шортить Европу. Очень хорошие были технические картинки по индексам Германии и Франции и не только. Смотрим отработку месяц спустя — smart-lab.ru/blog/473672.php

После вчерашних, довольно сильных распродаж на фондовых рынках Европы и США, сегодня инвесторы взяли передышку. Пока слишком противоречивые идут новости со стороны Вашингтона и Китая, но никакой конкретики даже от Д.Трампа нет. Ставки в торговой войне подняты до небес, но Пекин, по-прежнему, не спешит с введением ответных действий. Пока всё ограничивается только словестными угрозами. После вчерашней паники в США в секторе хайтека, со стороны администрации Д.Трампа тоже прозвучали обнадёживающие заявления, мол тотального запрета на инвестиции в этот сектор для Китая вводить никто не будет. Вобщем, продолжается информационная торговля на мировых фондовых рынках и только в Китае дела продолжают с каждым ухудшаться и ухудшаться.

Китайский фондовый рынок сегодня рухнул ещё почти на 2% до нового минимума в текущем году. Сначала года потери китайских индексов уже составляют почти 15%, а от максимальных отметок текущего года они уже рухнули на 20%, что обычно собой знаменует начало медвежьего тренда. Но пока не всё так однозначно с китайскими индексами. Китайский народный банк вчера снизил нормы резервирования для банков и уже 5 июля в финансовой системе появится новых около 1 трлн. юаней, которые наверно хлынут на рынок, поэтому технический отскок вполне можем увидеть в первой половине следующего месяца. Американский рынок в первой половине июля тоже может немного отскочить, но со второй половины июля опять надо будет делать ставку на снижение. Первую половину июля могут поддержать новые байбэки и реинвестирование дивидендов. Падение китайского юаня только усиливает бегство капитала из поднебесной, поэтому есть шанс, что в ближайшее время оно остановится, а значит, все сырьевые активы тоже покажут технический отскок.

( Читать дальше )

Дело русских "медведей"

- 26 июня 2018, 14:55

- |

Шесть лет назад я написал в своей колонке для «Компьютерры» (в «Голубятне») на едва ли не самую болезненную для меня тему. Свою актуальность тема эта не потеряла ни сегодня, не потеряет и через 10 лет, и через 100. Посему с удовольствием делюсь наболевшим с почтенными смартлабовцами — тем более, что терминология заимствована из биржевой тематики, ну а сам описываемый феномен проявляет себя в русском трейдинге ничуть не меньше, чем в быту и общем мировоззрении.

Тема, к которой хочу прикоснуться в первом приближении сегодня, давно находится в центре моего внимания. Кажется: удастся разгадать эту тайну, приоткрыть завесу над самым сокровенным, и дальше всё уже пойдет легче, сложиться проще, а — главное! — успокоится, пройдет тревога и печаль.

Искренне надеюсь, что для всех читателей пусть даже на подсознательном уровне затрагиваемый вопрос является если уж не самым важным, то по крайней мере — определяющим: и поведение, и настроение, и ориентиры в жизни.

Уверен, что буду к теме этой еще неоднократно возвращаться, изменять углы обзора, подходы и аспекты преломления ее в различных формах общественной жизни. Сегодня лишь попытаюсь дать теме более ли менее четкое определение, а также поделюсь основными своими соображениями по поводу. Бог даст, когда-нибудь дойдем и до позитива: в смысле предложения выхода из сложившейся нездоровой ситуации.

Ключевое слово к оценке темы именно это — «нездоровый». Впрочем, я забегаю вперед, поэтому все по порядку.

( Читать дальше )

Деньги, футбол и нефть. Ставка дня. Франция.

- 26 июня 2018, 13:06

- |

Подошёл очередной день. С очередным набором вселенского масштаба вопросов — кем быть? Каким быть? Зачем быть? Кто будет виноват в случае чего?

Учитывая ПРЕКРАСНУЮ погоду в нашей среднерусской полосе (кого благодарить за это — 76% Россиян твёрдо знают. И правильно. СПАСИБО!), много времени не потрачу. Чтобы жить, нужны деньги. Чтобы были деньги — нужны ставки. Выигрышные. Тута всё просто и понятно. Нам. И даже ихним тоже понятно.

А где взять деньги? Ответ прост. Биржа и букмекеры. Они сделаны для материального поощрения страЖдущих. Ждущих. Ищущий — да и обрящет!

По бирже — коротко и уныло. Торгую я только нефть. Брент. Обычно опционы, но июньскую серию уже закрыл. Вчера открыл фьючерсный лонг по 73,87. Контракт старый, BRN8. Как раз во время налетевшего на Россию Уругвагана! Просто повезло. Не России. Мне.

Кичиться этим — я не хомяк, жопным числом неинтересно. Не по-пацански как-то.

Для порядка выкладываю картинку по бренту — каждый увидит что захочет.

( Читать дальше )

МГТС прив. цена выросла в 4 раза, див. доходность — 11,3%. Когда продавать

- 25 июня 2018, 23:16

- |

Для примера приведен график по МГТС обыкн. (из https://www.google.com/finance).

МГТС владеет АФК Система через дочернюю МТС .

Почему цена акций сильно выросла

В чем заключается проблема современных телефонных операторов фиксированной связи — в том, что потребители отказываются от городских проводных телефонов и доходы компаний падают.

( Читать дальше )

ВСМПО-АВИСМА. Часть 2. Финансовые результаты.

- 25 июня 2018, 21:57

- |

За 7 лет активы компании растут, в совокупности с растущей дивидендной доходностью это делает компанию «идеальной акцией» как например Норильский Никель, но индикатор P/B у норникеля = 7,1 что очень много, у ВСМПО-АВИСМА данный индикатор = 1,1.

Выручка компании колеблется от 1.2 млрд$ до 1.6 млрд$ Связанно это с тем что операционные результаты особо не меняются и на протяжении 7 лет находятся на на уровне 28.5 тыс.тонн готовой продукции.

( Читать дальше )

РУБИЛОВО усиливается...

- 25 июня 2018, 21:50

- |

Продолжает накаляться обстановка в торговых отношениях США и Китая. На выходных президент США в очередной раз угрожал другим странам, чтобы те убрали все пошлины по отношению к американским товарам. А кто этого не сделает, тот столкнется с еще более жесткими ответными мерами. Г-н Трамп продолжает гнуть свою линию по отношению к торговым пошлинам. И логика его предельно простая и понятная. Дефицит торгового баланса у США с другими странами около 600 млрд $, больше половины приходится на торговлю с Китаем. И Трамп пытается как-то исправить этот перекос.

Ответ от китайцев последовал незамедлительно. Если на прошлой неделе ЦБ Китая только намекнул (подробно писал в телеграме https://tele.click/MarketDumki/471) на возможную девальвацию юаня, то уже сегодня он начал действовать, снизив на 0.5 процентного пункта норму резервирования для крупнейших банков. С одной стороны, это высвободит дополнительную ликвидность для кредитования реальной экономики и бизнеса. А с другой стороны, это уже привело к ослаблению юаня. Сегодня американский доллар вырос на 0.5% к юаню, перебив важный уровень на отметке 6.5 юаней за одну американскую единицу (

( Читать дальше )

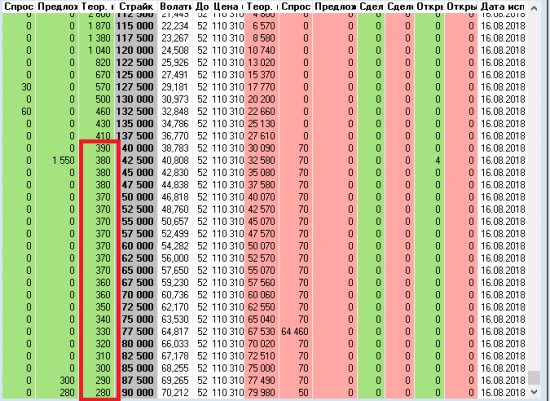

Вот это я понимаю - стабильность )) "в теории" ))

- 25 июня 2018, 20:43

- |

Инструмент RI опционы «август» ))

Сразу видно — век высоких технологий.

P.S.: Особенно хорошо внедрили искусственный интеллект. Волатильность на опционах газпрома в одну секунду может до 80-100 разогнаться — потом все «взад» выставят (естественно ни одна сделка не совершается в этот момент))) А вот вариационку отрицательную нарисовать — всегда пожалуйста)))

Tether эмитировала четверть миллиарда USDT

- 25 июня 2018, 19:03

- |

Tether в понедельник провела эмиссию 250 миллионов токенов USDT. Любопытно, что в прошлый раз, когда Tether выпустила токены, это положительным образом сказалось на курсе Биткоина.

Зависимость эмиссии USDT и курса первой криптовалюты заметил Чарли Ли, сделавший Litecoin. Программист отметил, что после выпуска USDT (который состоялся 18 мая), курс Биткоина пошел вверх. Напомним, что Tether берет на себя обязательство обеспечивать каждый токен фиатными долларами. А это значит, что спрос на USDT после первой эмиссии оказался достаточно велик. Если, конечно, компания держит слово.

На этот раз после сообщения об эмиссии курс Биткоина опять пошел вверх. После продолжительного падения, он поднялся до уровня $6 300. Пользователи также отметили рост других альткоинов, торгующихся в парах к USDT.

Ранее у инвесторов появлялись сомнения, что Tether действительно может обеспечить токены фиатными деньгами. Однако отчет Freeh Sporkin & Sullivan, LLP (FSS) подтвердил, что, по крайней мере на 1 июня, на счетах у Tether достаточно средств.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал