Избранное трейдера Профессор

Портфель от 13.03.2018

- 13 марта 2018, 14:29

- |

Всем привет!

В моём портфеле появилась новая инвест.идея АФК Система. Если быть точным, то идея появилась раньше, но цена только сегодня дошла до приемлемого уровня.

Что мне нравится в АФК Система.

— Система — это инвестиционная компания, которая создаёт и достойно управляет(для акционеров) своими компаниями. Из уже известных и успешных компаний: Башнефть, МТС, Детский мир. Пока система управляет или управляла этими компаниями, акционеры были довольны.

— Компания объявила, что не собирается отказываться от дивидендов и менять дивидендную политику. Текущая дох 9.8%

-ГДР компании в Лондоне. К корпоративному управлению пока у акционеров претензий не было.

-Чтобы оценивать компанию, необходимо знать как идут дела у тех компаний, которыми она владеет:

МТС- для Системы это своеобразная дойная корова, с 2014 года МТС выплачивает 51-52 млрд. дивидендов, больше половины забирает Система. Ели посмотреть на сам МТС, то перспектив там особых нет, однако, это устоявшаяся компания и один из лидеров на рынке телекомов. Последние финансовые отчёты показали рост ЧП, а аналитики выдают рекомендации покупать акции МТС.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 23 )

Трамп заблокировал предложение Broadcom о покупке Qualcomm из соображений национальной безопасности

- 13 марта 2018, 14:24

- |

Президент США Дональд Трамп в понедельник заблокировал предложение производителя микрочипов Broadcom Ltd. (AVGO) о покупке Qualcomm Inc. (QCOM) из соображений национальной безопасности, положив конец потенциально крупнейшей сделке в технологическом секторе, даже несмотря на беспокойство о том, что это решение даст преимущество Китаю на рынке мобильной связи.

Президентский указ основан на выводах о том, что США уступит Китаю лидерство в разработке технологий и установлении стандартов для нового поколения мобильной связи, если сингапурская Broadcom поглотит базирующуюся в Сан-Диего Qualcomm, сказал один из чиновников Белого дома. Qualcomm стала одним из крупнейших конкурентов китайской Huawei Technologies Co., что делает компанию ценным

активом.

Ранее Qualcomm отклонила предложение Broadcom стоимостью $117 миллиардов, которое изучил возглавляемый Минфином комитет по иностранным инвестициям США (CFIUS), анализирующий последствия покупки американских компаний зарубежными. В письме от 5 марта CFIUS сообщил, что выясняет, может ли сделка с Broadcom лишить Qualcomm средств для исследований, которые обеспечат конкурентоспособность компании, и сослался на риски, касающиеся отношений Broadcom со «сторонними зарубежными

( Читать дальше )

«Открытие Брокер» проведёт масштабную онлайн-конференцию «Инвестиции на фондовом рынке: как приумножить капитал»

- 13 марта 2018, 13:52

- |

Уважаемые смартлабовцы!

Мы начинаем регистрацию участников на всероссийскую онлайн-конференцию «Инвестиции на фондовом рынке: как приумножить капитал», которая состоится 29 марта. В ходе трансляции известные финансисты расскажут о возможностях биржевых рынков и поделятся актуальными инвестиционными идеями. Вы сможете не только получить полезную информацию, но и задать спикерам вопросы в режиме онлайн.

Для участия в конференции вам достаточно зарегистрироваться на специальной странице на нашем сайте. В форме регистрации есть поле для вопросов экспертам. Кстати, посмотреть трансляцию вы сможете, не отвлекаясь от трейдинга и написания постов на Смартлабе!

Участие бесплатное.

Вы будете обучать своего ребенка трейдингу? Ответы и размышления

- 13 марта 2018, 12:48

- |

Сам вопрос был опубликован тут:

Но обсуждение оказалось даже интереснее.

Большинство трейдеров высказалось в том духе, что, дескать, посмотрим.Особняком стоит мнение Виктора Тарасова.

Это косвенно свидетельствует об успешности.

Иначе какой смысл передавать свои знания и торговую систему собственному ребенку?

Теперь некоторые мои соображения по поводу завязавшейся дискуссии (отвечаю сразу всем).

1. обучение ребенка программированию развивает навыки алгоритмического мышления.

А это пригодится не только в трейдинге.

2. обучение робототехнике хорошо развивает у ребенка пространственное мышление.

Однако реальные и виртуальные роботы различаются примерно как реальная и виртуальная чашка кофе.

www.youtube.com/watch?v=Y5JvzsxKASY&list=PLAHRa_lxEV7C0fjUH33BqgZX0uGxA1no5

3. Лучшая инвестиция — в человеческий капитал.

По крайней мере, так считают экономисты.

Для инвестиций характерна убывающая доходность.

( Читать дальше )

Жизнь с рынка: размышления и наработки

- 13 марта 2018, 12:43

- |

Собираясь «уходить в свободное плавание», необходимо учитывать ряд моментов. Для себя подметил следующее:

1.Высокий уровень самоорганизации. Занятие не для недисциплинированных товарищей, захотевших «легких денег». То, что на обычной работе за тебя делает работодатель, придется делать самому – планировать. Рабочий день, время на трейдинг, на исследование новых идей. Достигать целей и ставить новые задачи. Способность день за днем, месяц за месяцем, год за годом самостоятельно следовать этой рутине есть не у всех. Даже сказал бы, что у меньшинства.

Майкл Беллафиоре об этом написал так: «Какой смысл учить трейдера дисциплинированному поведению на рынке, если он расхлябан и несобран в повседневной жизни?»

2. Нелинейность дохода. Цикл «аванс-зарплата-аванс» превращается в цикл «То густо-то пусто». Периоды пустоты в доходах могут растягиваться на несколько кварталов. Несколько кварталов неоплачиваемых затрат времени и эмоционального здоровья. Лучше заранее подготовиться к данной ситуации. И финансово, и психологически.

( Читать дальше )

Китай и солнечная энергетика

- 13 марта 2018, 12:39

- |

hightech.fm/2017/06/28/100-renewables Одна из китайских провинций неделю жила на чистой энергии: «Эксперимент продолжался с 17 по 23 июня включительно. Все это время провинция с населением 6 млн человек получала электроэнергию только из возобновляемых источников. Цинхай обладает мощными гидроресурсами. Однако гидроэнергетика в ходе эксперимента обеспечила лишь 72,3% потребности в электричестве. Остальное дала солнечная и ветряная генерация.»

hightech.fm/2018/01/17/renewable-energy

«Китай вложил в «чистую» энергетику в минувшем году $133 млрд (на 24% больше, чем в 2016 году). На конец ноября 2017 года, общая мощность установленных в стране солнечных панелей достигла 126 ГВт (на 67% больше, чем в 2016). Из них на домашние системы генерации пришлось 17,23 ГВт — в 4 раза больше, чем годом ранее.»

hightech.fm/2018/02/28/beijing_lures_talant

«Пекин намерен сделать технопарк Чжунгуаньцунь аналогом Кремниевой долины. Власти китайской столицы запустили программу привлечения талантов из других стран для разработки ИТ-проектов в технопарке. Иностранцам обещают более выгодные визовые условия и хорошие карьерные перспективы. Власти даже готовы разрешить иностранным специалистам приезжать в страну со своим обслуживающим персоналом, хотя раньше это было запрещено.»

( Читать дальше )

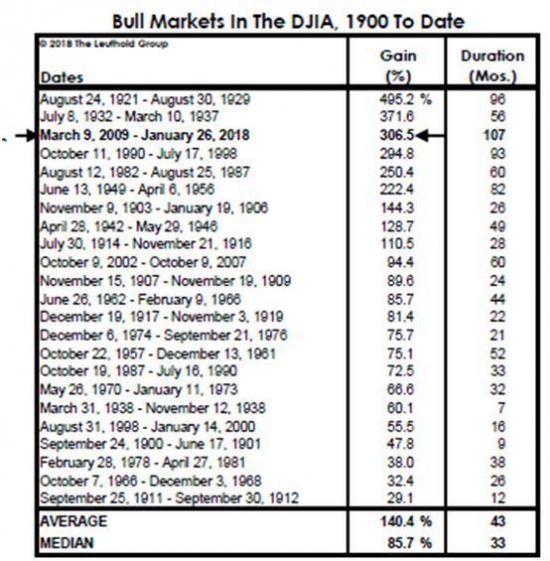

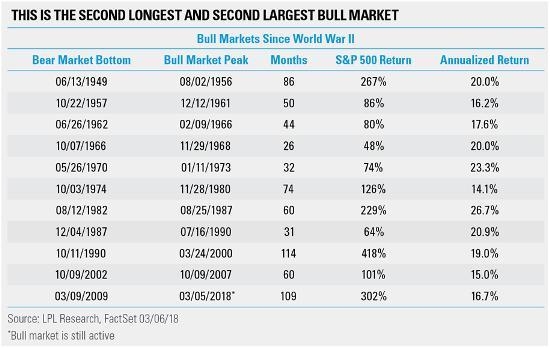

Бычьему рынку ровно 9 лет.

- 13 марта 2018, 12:00

- |

Индекс Dow вырос в четыре раза во время бычьего рынка, которому на прошлой недели исполнилось 9 лет.

Это самый большой и самый продолжительный бычий рынок для индекса Dow после Второй мировой войны.

Самый продолжительный по времени сроком жизни и самый большой в процентной прибавки со времен Второй мировой войны.

Бычий рынок в индексе S&P 500 является вторым по величине и вторым по продолжительности бычьим рынком, уступив только рыночному ралли 1990-х годов.

( Читать дальше )

Облигационный портфель "Денежный поток". Часть 2: Корпоративные облигации. Для ИИС. Оправданы ли риски?

- 13 марта 2018, 00:04

- |

update: добавлны доходности каждой облигации к погашению/оферте.

В работе с корпоративными облигациями добавляется множество других нюансов:

1. Риск дефолта эмитента (ВАЖНО!), зачастую — очень трудно или неадекватно оцениваемый (в т.ч., из-за несоблюдения эмитентом стандартов раскрытия информации).

2. Наличие оферт, большое количество амортизационных выпусков. Затрудняет расчеты и отслеживание.

3. Налогообложение купонов (ВАЖНО!), зависящее от даты гос.регистрации выпуска (до 2017 — налог 13%, после 2017 — купоны по корпоратам налогом не облагаются, за исключением превышающих ключевую ставку (КС) на 5% и более; но тогда действует не 13%, а 35% с превышения… в общем, в эти дебри лучше не лезть, тем более, что с доходностью более 5%+КС торгуются только очень рискованные бумаги).

( Читать дальше )

Свернется ли сделка ОПЕК?

- 12 марта 2018, 22:56

- |

Изначально планировалось обсудить возможный механизм регулирования уровня добычи, однако в Штатах сделать это практически невозможно, так как сланцевые компании — это зачастую мелкие предприятия, при этом их число составляет несколько сотен или даже тысяч.

Судя по всему, ОПЕК не стоит пытаться удержать цены на «черное золото» на высоком уровне, поскольку это только стимулирует рост добычи в США. Штаты уже добывают больше, чем Саудовская Аравия, — 10,37 млн баррелей в день.

По словам Зангане, он будет настаивать на том, чтобы уже на июньском заседании ОПЕК согласовать постепенный выход из сделки, в рамках которой страны картеля и Россия добровольно отказались от добычи 1,8 млн баррелей в день.

В целом все логично: пока ОПЕК и Россия сокращают добычу, долю на рынке отвоевывают американские сланцевые компании. Чем дольше страны ОПЕК и не входящие в картель страны будут выполнять условия сделки, тем сильнее они будут терять долю на рынке.

( Читать дальше )

Про обезьяну и ПИФы

- 12 марта 2018, 22:02

- |

Недавно были подведены итоги интересного финансового эксперимента, начатого еще в 2008 году.

Редакция существовавшего тогда журнала Финанс захотела сравнить, кто заработает больше — квалифицированные управляющие паевых инвестиционных фондов или обезьяна. Для этого члены специальной комиссии, состоящей в том числе из известных финансистов, нанесли на разноцветные кубики названия ценных бумаг и предложили обезьянке по имени Лукерья сформировать собственный инвестиционный портфель. Лукерья выбрала восемь кубиков. В 2018 году бывший главред Финанс подвёл итоги за 10 лет. По его подсчётам, только в виде дивидендов Лукерья заработала бы 1 млн рублей, а общая стоимость активов её портфеля выросла с 1 млн рублей до 7,5 млн рублей. Результат в 1,5-2 раза превзошел показатели крупнейших ПИФов.

Наверное, после столь наглядного эксперимента можно прогнозировать повышенный спрос среди инвесторов на соответствующие услуги обезья

Но если говорить серьезно, то эта история лишь очередной раз доказывает, что:

☑️ «Купи и держи» — очень эффективная стратегия. Как минимум с точки зрения величины издержек.

☑️Пакет акций нужно держать длительный период времени, невзирая ни на что (Кризис 2008, Крым, падение нефти, фактор Трампа, замедление экономики, ускорение или снижение темпов роста инфляции или что там еще было за последние 10 лет).

☑️Если нанял себе в портфельные управляющие обезьяну, то не лишним будет попросить ее все-таки придерживаться хотя бы минимально приемлемого уровня диверсификации.

☑️Не нужно бояться покупать, когда рынок падает.

t.me/economicsguru

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал