Избранное трейдера Профессор

Жду RIM6 выше 95.000

- 19 апреля 2016, 22:44

- |

smart-lab.ru/blog/321183.php

так оно и случилось. Но после достижения цели, вечный вопрос — «куда дальше???»

Как это странно ни звучало бы, но я жду завтра-послезавтра RIM6 на уровнях выше 95 тыс.

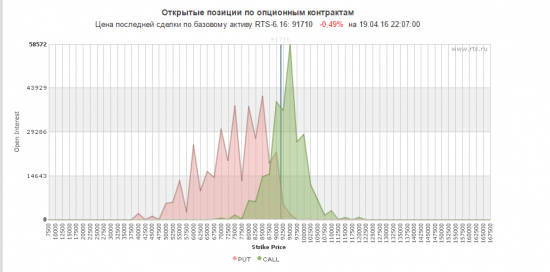

После того, как я посмотрел доску опционов, я еще больше утвердился в своем мнении.

думаю, что догонят к экспирации выше 95 тыс. Потом хороший откат.

На графике фьюча синяя линия это целевая волны вульфа. Она отработала, но кто наблюдал ВВ, частенько видели что цена часто дважды подходит к целевой линии. Тут как раз такой случай, да еще и экспирация на носу.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 41 )

Торговля спреда между ближним и вторым фьючерсами на доллар

- 19 апреля 2016, 22:15

- |

by Team_Spring.Finacier

USDRUB Futs Spread. Part I.

Первый алгоритм вынашивался долго. Размышления на тему начались еще до того, как была собрана команда, которая может его реализовать.

Простой принцип: решили торговать спред между ближним фьючерсом на доллар и следующим фьючерсом на доллар.

Я бы сказал торговать DV01, или 3-х месячный FRA, или как кому еще угодно. Но эти термины я знаю только в связи со спецификой своей основной профессиональной деятельности. Обыватель и трейдер, торгующий на PA, назовет это просто «спред» и будет прав.

Графики mid’ов ближайшего и следующего фьючерсов на руб./долл., а также спреда между этими фьючерсами за 15.04.2016. Графики построены по принтам стаканов, сделанным ~5 раз в секунду.

( Читать дальше )

Natural gas, продажа опционов, месяц2, выход опционов в деньги

- 19 апреля 2016, 22:08

- |

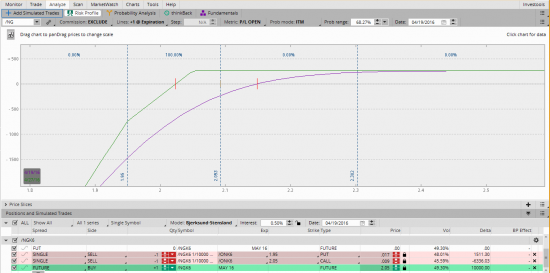

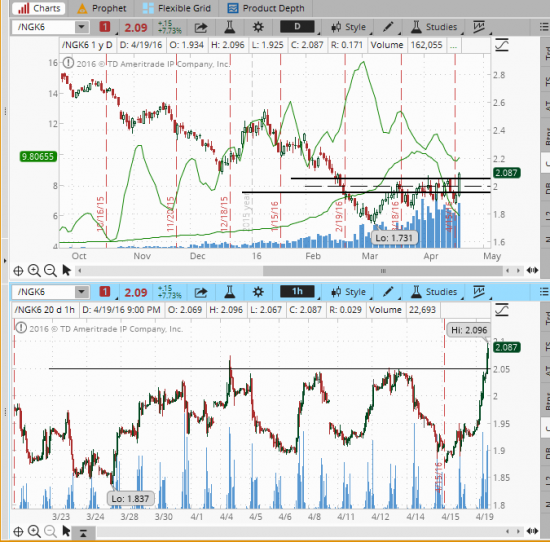

Случился ужас, который боятся все продавцы волатильности, а именно один край вышел в деньги

Но как говорится, «волка бояться в лес не ходить» и край со страйком 2,05 успешно был хеджирован полностью фьючем. Уровень этот был подобран так, что б при достижении, цена или сразу его пробила, что и реализовалось, или же ушла немедленно назад

Так же был откуплен пут 1,8, что дало 0,85%, итого за незаконченый месяц имеем +4,11%

Так же продали пут 1,95 вдогонку пробою нашего страйка 2,05

Текущая позиция, с хеджем, выглядит так:

( Читать дальше )

Тетрадочные вклады за балансом: предупреждение вкладчикам от АСВ

- 19 апреля 2016, 14:41

- |

Мало кто обратил внимание, что в начале апреля 2016 года в системе страхования вкладов произошли довольно существенные перемены, подрывающие всё доверие к АСВ. Заметить эти события действительно было сложно, поскольку широкого освещения в СМИ они не получили. Данная информация прошла как обычная будничная новость.

Речь идёт об ООО «КБ «Мико-Банк», лицензию у которого отозвали 24.03.2016. За несколько месяцев до лишения лицензии кредитная организация «включила пылесос», т.е. стала активно привлекать вклады населения, предлагая высокий процент и бонусы. Для увеличения мощности «пылесоса» даже были открыты дополнительные офисы. В общем, схема классическая.+

07.04.2016 АСВ на своём сайте сообщило, что, оказывается, из-за недобросовестной работы сотрудников банка сведения о вкладчиках и о размещении ими вкладов в дополнительных офисах «Планерный», «Автозаводский», «Университетский», «Якиманка», «Новогиреевский» и «Останкинский» в учете банка отсутствуют, а значит в реестре обязательств перед вкладчиками также не представлены.

Опционы по взрослому (индикаторы волатильности)

- 19 апреля 2016, 14:32

- |

Продолжим разбираться с нашим индюком и его свойствами. Если мы знаем годовую историческую волатильность актива, то можем предположить и вычислить его будущую цену. Предположим, что волатильность равна 30%, цена 100. Это значит, что цена может измениться на 30 в ту или иную сторону. Это фундаментальное свойство актива. Некоторые хотят по 20% некоторые по 100%. Оценивая эти свойства, мы должны прикидывать наши силы. Более того, актив может всбрыкнуть и выскочить за пределы своего загона. Это тоже надо учитывать. Однако, мы планируем не на год на неделю. И что бы найти как цена изменится за неделю, надо разделить годовую волатильность на время. И не просто на время, а согласно Эйнштейна и Пьяного Матроса на корень. Вот в нашем индикаторе и устанавливается для каждого тайм фрейма это время. Здесь есть несколько философских школ как это время считать. Только рабочие часы, или все сутки. Меняется волатильность в праздники или стоит на месте. Это отдельная тема и мы к ней еще вернемся.

Теперь, когда мы можем прикинуть возможные цены на актив, мы можем построить зону, где цена будет находиться с вероятностью 68%(одна сигма). Если вам нужна вероятность больше, нужно взять больше сигм. Пока, вручную надо построить точки, отклонения за день, два и т.д. У вас получится «фара». Некая парабола, перед последней ценой. Остается сравнить с такой же «фарой», только с использованием волатильности опциона ближайшего страйка.

( Читать дальше )

Скоро - Сберкасса, отдай мои баксы :)

- 19 апреля 2016, 13:33

- |

Что происходит? А происходит тонкий и гениальный чес населения на вечно зеленую и цветастую евро «макулатуру». при том полностью законный.

Если сбербанк вместе с другими системообразующими банками снизит ставки по валютным депо до 0.01% (как планируется сейчас) это будет первым звонком к затягиванию валютные гаек, иными словами, используя хороший позитивный фон, мантры об огромных запасах валюты, которую некуда девать, о дне кризиса и прочем… обычные простаки не желая зря хранить обесценивающийся доллар да еще под 0.01% с очень высокой долей вероятности начнут переводить валюту в рубли. Ждем «свидетелей бакса по 30-40-45 уже завтра» эти ребята также помогут поскорее вымутить баксы из задерганных жителей России.

( Читать дальше )

как я начинал в трейдинге 2

- 19 апреля 2016, 12:55

- |

Что такое отрицательные процентные ставки и что с ними делать. Часть I

- 19 апреля 2016, 12:12

- |

( Читать дальше )

Доходности по американским трежерис приблизились к минимумам года

- 19 апреля 2016, 11:31

- |

«Индикатор страха» на глобальных рынках — это, несомненно, доходности американских казначейских облигаций (особенно короткие дюрации). Их резкий рост свидетельствует о глобальных проблемах с ликвидностью (США является основным экспортером капитала в мире), и их снижение говорит об аппетите к риску.

На вчерашних торгах 6-месячные векселя в доходности снизились до 0,35%, что в 1 базисном пункте от минимума 2016 года. Данный факт позитивен для рисковых активов (акции, нефть, валюты развивающихся экономик). 1-летние трежерис и вовсе упали ни минимумы года. Однако для прорывного роста в рисковых активов необходимо, чтобы трежерис пошли еще ниже — обновлять минимумы 2016 года. Тогда капитал с американского рынка трежерис щедро прольется по всему глобальному биржевому миру, в том числе и по российскому рублю.

Нефтяные хроники 19 апреля

- 19 апреля 2016, 11:30

- |

«Дохийский гэп» в нефти Брент удивил многих. Лишь старожилы из числа институциональных трейдеров на этом рынке были к нему готовы. По их мнению, нефти дешеветь ниже 40 долларов США уже не стоит, но и подталкивать котировки выше 43-45 пока также они не спешат. Как итог, вчера агрессивно продавали волатильность в зоне путов и в зоне коллов.

зеленая линия — 23-е марта; красные точки — 15-е апреля; синяя линия — 18-е апреля (по оси x дельта опционов; ось y — их цена)

В базовом активе это проявилось в закрытии «дохийского гэпа» и закрытии Брента на уровне пятницы. Словно и не было гэпа через выходные. То есть, сессия получалась «смазанной». На американской сессии и вовсе активность была крайне низкой, что бывает весьма редко. Это не похоже на ту нефть, которая может жестко вылетать по несколько долларов за пару минут. Причина очевидно — продавцы волатильности взяли под контроль вчерашние торги. Данный момент отражает кривая скью на рисунке выше.

Сохранится ли такой же характер торгов и сегодня? Это риторический вопрос, об инерации вчерашнего поведения игроков говорить преждевременно. Однако проход зоны 43-43,2 дал бы шанс на повторный тест отметки в 45 долларов. Но нельзя исключать и коварной боковой игры между 40 и 45 долларами.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал