Избранное трейдера Dendro

Автоматизация торговли. Выкладываю полноценный алгоритм для Tradingview.

- 12 июля 2019, 16:46

- |

О преимуществах графиках ренко я уже говорил не раз (см. посты 1 и 2).

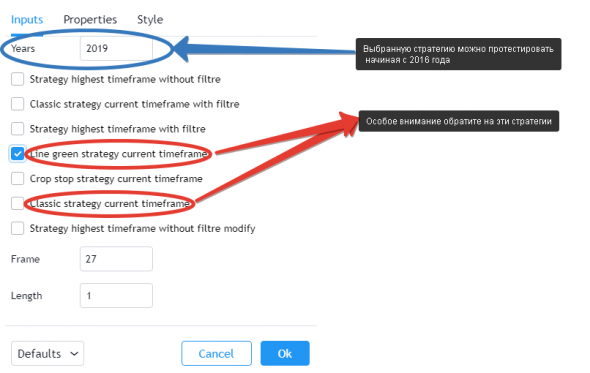

Предлагаемый мною скрипт состоит из7 трендовых стратегий (выбор той или иной стратегии осуществляется по нажатию соответствующего checkbox'a). См. рисунок ниже.

Для того, чтобы воспользоваться алгоритмом необходимо:

1. Скачать файл (файл открывать строго через word office или notepad, чтобы форматирование не слетело, но только не блокнотом).

2. Скопировать код скрипта и вставить код в скрипт на Tradingview.

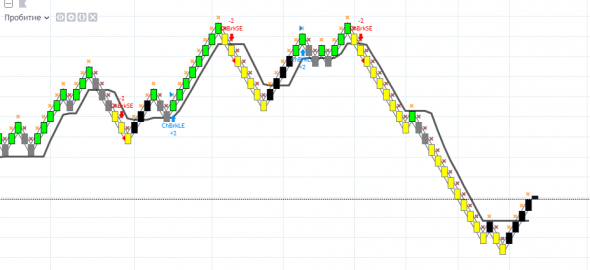

После добавления этого «добра» на график получим следующее:

( Читать дальше )

- комментировать

- ★47

- Комментарии ( 4 )

Священный ГРААЛЬ N 3

- 12 июля 2019, 09:51

- |

Так получилось, что котировки я смотрел на трейдингвью с 2015.Смотрел в основном нефть и изредка Si и Ri.В движениях на последних, мало что понимал, а по нефти удавалось спрогнозировать цену, пусть и без системы и знаний.Это и побудило открыть брокерский счет в 2016 году.Кто сидит в нефтяном чате, может знать меня по нику Bullit2704.Правда я там в вечном бане за агрессивную речь и последующие новые аккаунты.Я не терплю волновиков, скользящников, свечников, поэтому их здесь забанил, чтобы не было поводов для оскорблений.

По поводу рисунков на истории и бла бла, скажу только одно-будущего я не вижу.Если бы видел, то ничего бы не рассказал в моменте, своя голова должна быть.Я даю пищу для размышлений и не более.Мои сигналы появляются после закрытия 2х,5 минуток, часовика или дневки.Их видно в моменте, они не перерисовываются.Там нет спора пятая в десятой это или восьмая в первой.КОНТЕКСТ надо смотреть, сужать график, а не в шары долбиться.

( Читать дальше )

Магический фильтр NetDebt<EBITDA

- 11 июля 2019, 18:09

- |

У всех годных акций показатель Чистый Долг меньше показателя EBITDA (NetDebt<EBITDA).

Т.е. остальные показатели не требуются для фильтрации.

(я использую E, EV, EBITDA, BV, NetDebt и ДД)

Поэтому нужно взять фишки с требуемой ДД из таблицы Дивидендная доходность обыкновенной акции российских компаний ММВБ и применить к ним простейший фильтр NetDebt<EBITDA.

И портфель готов!

Фильтр действительно какой-то магический, ибо в портфель не попадают фишки с отрицательным значением BV и большинство фишек с завышенным соотношением EV\E.

При желании, можно удалить оставшиеся переоцененные фишки дополнительным фильтром EV\E<8.5

=

( Читать дальше )

Священный ГРААЛЬ N 2

- 11 июля 2019, 17:15

- |

Узнал о трейдинге от брата в 2014 году.Он тогда познавал его в интрадейной торговле на Si и Ri.Получалось у него не очень, уровень знаний был слабоват и упорства не было.Лично я тогда заразился.Смотрел ролики Резвякова, тогда они вдохновляли.Только в 2016-2017 году, я осознал что это вода конкретная.Брокерский счет открыл в 2016 году в Сбербанке.Поначалу 1-2 контракта гонял.Получалось относительно неплохо(помню как-то за день 1300р с 1 контракта снял).На радостях уволился с работы и залил еще немного денег.Затем пошли ошибки и пересиживание убытка.В итоге через 4 месяца бессистемной дрочки, пришлось пойти на работу и временно завязать с трейдингом(просадка оказалась 25%, ну и часть денег ушла на жизнь).Через полгода опять решил залить денег, показалось что опять грааль нашел.Через 2 месяца в состоянии эйфории опять уволился и история с просадкой повторилась вновь.

( Читать дальше )

Инвестиции. Моя стратегия, тактика, результат и ошибки.

- 07 июля 2019, 16:09

- |

Для начала я дам свое определение инвестора и чем он отличается от спекулянта/трейдера.

Инвестор — этот тот, кто получает доход от владения активом. Спекулянт - тот кто получает доход от перепродажи актива. Инвестор конечно тоже может продать акции с прибылью, как и спекулянт получить дивиденды пока владеет акцией, но основная деятельность инвестора сводиться именно к тому, чтобы владеть акциями и облигациями как можно дольше, если конечно он не перестал считать эту компанию перспективной или хотя бы стабильной на рынке.

Я инвестор и вот мой портфель -

( Читать дальше )

Как действует фондовый пузырь?

- 05 июля 2019, 07:27

- |

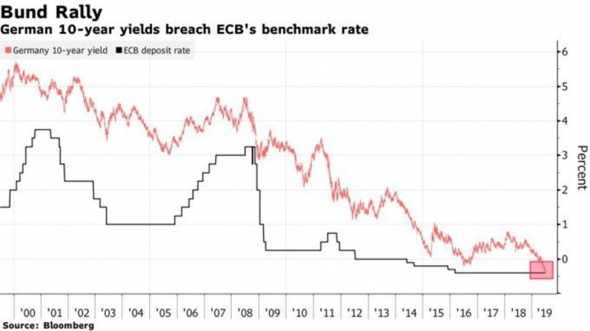

#колумнистика На графике: Доходность 10-летних облигаций Германии

1️⃣ Вы смотрите на этот график 5 лет назад. Думаете, дороги немецкие долги. Забываете и переключаетесь на что-то более интересное.

2️⃣ Вы смотрите на этот график год назад. Думаете, мир потихоньку сходит с ума. Зачем инвестировать под ноль?! Остается осадок от непонимания и ощущения близкого кризиса. Переключаетесь на что-то более интересное.

3️⃣ Вы смотрите на этот график сейчас. Думаете, что-то тут не так. Зачем-то же инвестируют в облигации с отрицательной доходностью! Ага. Зарабатывают на росте тела! А есть ли альтернативы столь надежным и относительно доходным вложениям?

4️⃣ Вы (хорошо, не Вы) через 2 месяца идете к брокеру и с плечом под отрицательный процент покупаете эти или 100-летние австрийские облигации. Прирост тела у длинных облигаций больше, чем у коротких, можно подзаработать. А куда вкладывать: валюты обесценятся, ставки нулевые, рынки акций дороги?

( Читать дальше )

В чем беда "недооцененных акций"?

- 29 июня 2019, 13:22

- |

Как известно, есть три главных способа поиска недооцененных компаний:

1). Балансовый метод.

2). Метод дисконтирования денежного потока.

3). Сравнительный метод.

Самые успешные истории там, где работали все методы сразу (тот же Баффет). Посредством третьего метода – у меня получалось. В смысле, был портфель лучше индекса. Первый и второй методы мне чужды. Особенно первый. Речь не о том, что «я не умею». Боюсь, мы сейчас живем в мире, где этого не сумеет уже никто.

Сначала напомню несколько прописных банальностей, сорри за пересказ учебника. Но далее перейдем к тому, почему они банально не работают...

Балансовый метод подразумевает, что вообще-то в балансе любой компании написано, сколько она стоит. Там, где графа активы и суммирующая циферка внизу. Или где графа пассивы, неважно. Эти две циферки всегда совпадают, таковы правила бухгалтерского баланса. «Активы» это то, что у компании есть: заводы, газеты, пароходы, оборотные деньги на счете. Это то, что можно увидеть, потрогать и измерить.

( Читать дальше )

ИИС типа А. Не всё так просто с возвратом.

- 29 июня 2019, 12:24

- |

ИИС я открыл в 2017 году. Не знаю почему, но возвратом за 2017 год я поленился заниматься в 2018 году(просто собрал документы, но не оформлял). Решил заняться сразу двумя возвратами за 2017 и 2018 уже в 2019. Мы живем в век высоких технологий, поэтому я решил оформлять возврат через личный кабинет на сайте nalog.ru

Итак. Для возврата НДФЛ нам потребуется:

1) Справка 2-НДФЛ за тот год, за который мы хотим оформить возврат.

2) Отчет брокера за год

3) Договор на ведение ИИС

4) Платежные поручения на зачисление денежных средств

5) Аккаунт на госуслугах для входа на сайт nalog.ru.

Несколько комментариев.

1) Справка 2-НДФЛ на моей работе за предыдущий год появляется не раньше конца февраля следующего года. Возможно она появляется только после того, как предприятие подаст декларацию в налоговую (но это не точно). И если справка за 2017 год у меня была на руках, то я с удивлением обнаружил, что справка за 2018 год есть в моём личном кабинете на сайте nalog.ru Поэтому при оформлении возврата за 2018, справку 2-НДФЛ я на работе не заказывал.

( Читать дальше )

Акции. Как бесплатно их взять на бирже?

- 26 июня 2019, 10:19

- |

Давно я прокручивал в голове тему бесплатных акций на бирже. Сегодня настал тот день, когда я морально готов об этом рассказать. С фондовой биржей я работаю очень давно и можно сказать «прошёл и огонь, и воду, и медные трубы». На своём жизненном пути мне приходилось видеть огромное количество аналитиков и «успешных трейдеров». Большинство из них закончили жизнь в небытие или в лучшем случае отправились в рабство (работать по найму).

Начну с нескольких слов про У.Баффета. Я давно поймал себя на мысли, что 99% людей неверно интерпретируют его слова. Большая часть информации доходит до читателей в искаженном виде. Вероятно, это делается умышленно. Я использую в своей работе первоисточник без посторонних комментариев. Мы разберемся в деталях в ходе данного поста.

Теперь отдельный абзац об аналитиках и брокерах. Их прогнозы и комментарии я практически не читаю. Во-первых, аналитики получают зарплату и ничем не рискуют, даже если прогноз будет неверным. Поэтому, очень часто они несут откровенную ересь. Во-вторых, брокер получает выгоду с комиссий. Поэтому, ему интересно, чтобы клиенты совершали как можно больше операций. Даже если клиент потеряет все свои деньги, брокер всё равно получит свою комиссию. Довольно часто советы некоторых брокеров у меня вызывают тихий ужас. Их мы тоже не будем слушать. Задача брокера: купить нам ценные бумаги и всё. Дальше мы будем думать сами.

( Читать дальше )

БЬЕМ ДОХОДНОСТЬ S&P500 за 15 минут. +1 000 000$ всего за одну фишку!

- 24 июня 2019, 10:50

- |

В среде профессиональных ученых мужей, работающих в инвестфондах и любящих жить за наши с вами деньги о которых я рассказывал тут есть офигенная байка, что классическими инвестициями доходность рынка побить на длинной дистанции невозможно. Под рынком как правило подразумевается индекс S&P500 (далее сипи).

Если вы считаете так-же, то вам 100% налили академической грязи в уши. Сейчас подробно разберемся и докажем обратное. Повторить схему может любой, от пацана до бабки.( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал