Избранное трейдера Сергей Белоусов

Модель Курбаковского, сглаживание и нормировка

- 14 декабря 2019, 13:03

- |

Большое спасибо Виталию Курбаковскому, что опубликовал свою обобщенную модель ценообразования опционов (1, 2, 3, 4, 5). Давно хотелось подобную модель, с минимум параметров, физический смысл которых был бы более-менее понятен. Чтобы можно было осознано свои параметры модели задавать, а не подгоняться под рынок и слепо за ним идти. Модель, которую использует биржа (с шестью параметрами ABCDES) под такой запрос не подходит. Попробуй там пойми, все ли шесть параметров сейчас имеют справедливые и оправданные значения, или с каким-то из параметров можно поспорить. И слишком уж она гибкая. Бывало смотришь — выскочила какая-то котировка за модель, только соберешься по ней ударить, а программа параметры модели подкорректировала и услужливо изогнула кривую с учетом новой котировки. И то, что только что

выбивалось за модель, стало ей соответствовать. Пробовал еще модель китайской улыбки, там и параметров поменьше и смысл у них попонятнее, но очень уж плохо она подгоняется под рынок. И тут, на счастье, Виталий поделился своей моделью и все подробно объяснил. Реализовал у себя и оказалось — то что надо. И в рынок хорошо вписывается, и параметры имеет понятные.

( Читать дальше )

- комментировать

- ★38

- Комментарии ( 92 )

Работа от экстремумов - опционы. Вопрос.

- 25 октября 2019, 18:12

- |

Спецы по опционам, прошу совета.

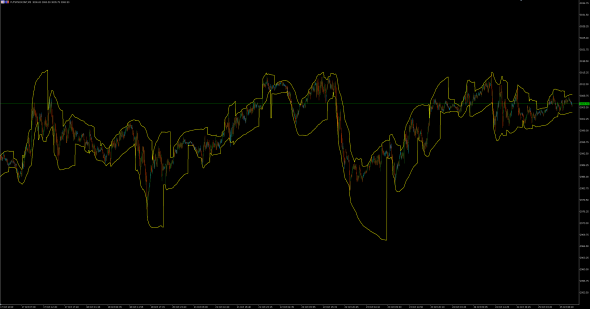

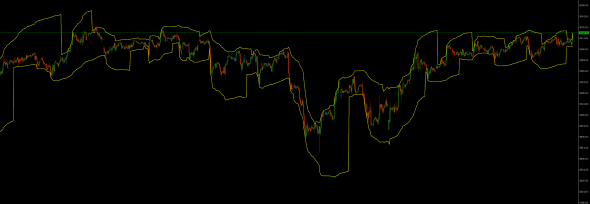

Допустим, у нас имеется инструментарий, строящий подобные ценовые каналы. Канал захватывает множество экстремумов с обоих сторон движения и стандартно практически всегда однозначно берет и самый последний экстремум, предшествующий развитию направленного ценового движения.

( Читать дальше )

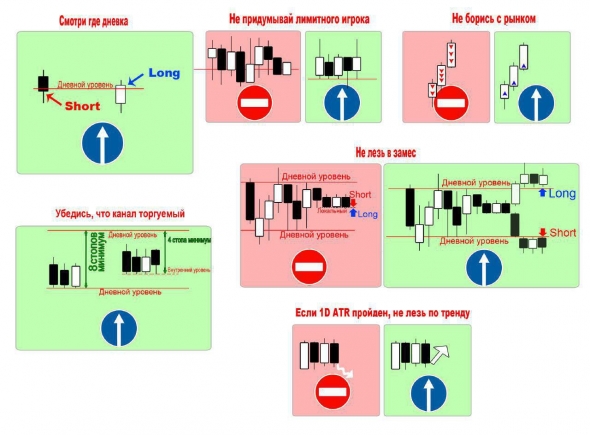

Рекомендуем! Памятка для начинающего трейдера. Распечатать и повесить у монитора :)

- 25 октября 2019, 15:11

- |

Памятка принадлежит участнику нашего клуба — Михаилу Б:

От себя лично добавлю пару пунктов:

Первое, что важно научиться делать на рынке - определять ключевые точки для принятия торговых решений, по-простому не заходить в середине диапазона, где ситуация 50 на 50. Да, на форексе нет аксиом и идеальных точек-позиций, но склонить вероятность успешной сделки в свою сторону вполне реально.

(Кому интересно узнать, как это делать — пишите — найдем для Вас максимально понятную и работающую торговую систему)

Второе - умение дождаться появление данных точек-сигналов. Не лезть в торговлю ради самого процесса (один из самых больших соблазнов на рынке).

Третье - знать новостной фон. Тут даже не столь важно уметь «читать», анализировать новости, но знать, что сегодня, в 12-00 заседает к примеру ЕЦБ — обязательно, иначе увидим это постфактум на графике., когда этого совсем не ждем.

( Читать дальше )

Кризис 1991 года. Часть 3 (1993)

- 16 октября 2019, 19:18

- |

Первая часть

https://smart-lab.ru/blog/567463.php

Вторая часть

https://smart-lab.ru/blog/567735.php

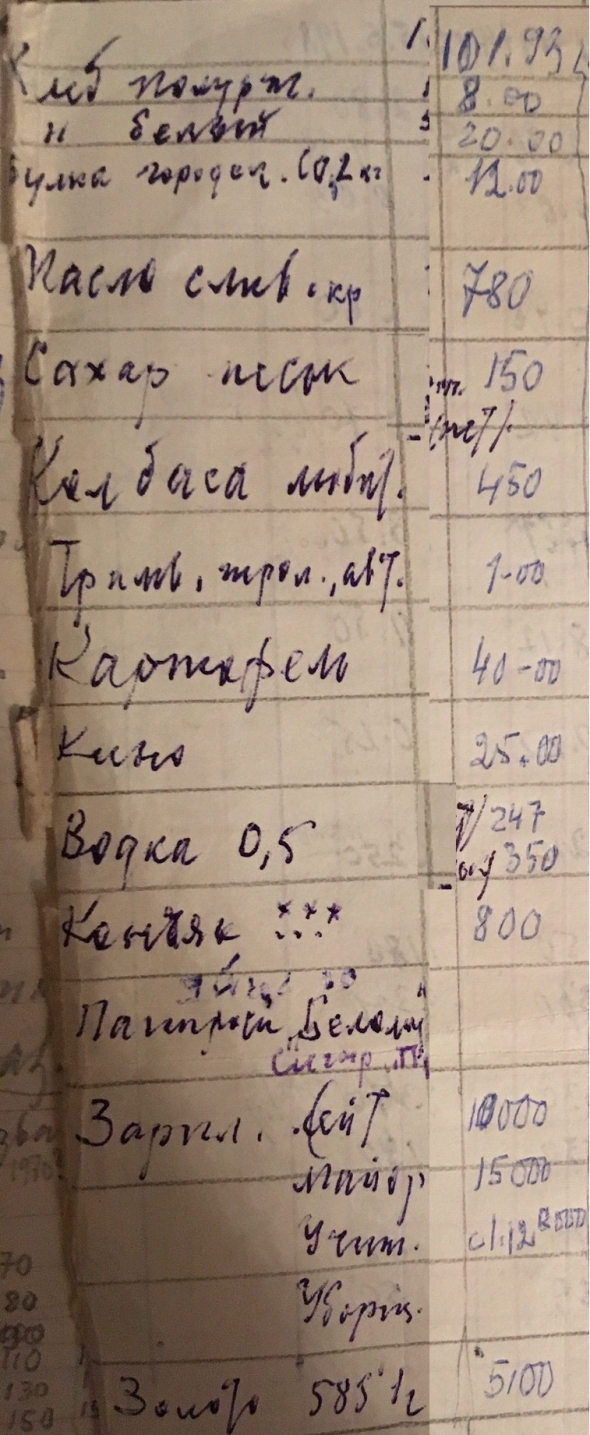

1993 наверное самый тяжелый год.

Теперь каждый год в дневнике начинается с цен на картошку и водку.

Картофель 40 р кг

Водка 350 р — 0,5 л

Фактически за год 1992 цены поднялись в 5 раз

Если считать, что дно Кондратьевской «зимы» пришлось на 1993, то зарплата стала меньше 2 грамм золота 583 тьей

запись от 9 февраля 1993

Вот 21. 7.92 я вычислил рост цен в час на пятак, сейчас надо этот показатель увеличивать в 5 раз.

Черт с ним с ценами! Может это и нужно для будущей приличной жизни.

Сегодня в нашем туалете я нашел скомканную 100-рублевку. {Здесь моё имя} " посеял". И я задумался: хорошо это или плохо?

Ленина каждый засранец сейчас может выругать как угодно, Ленин это диалектика ...., то что {...} наплевательски относится к деньгам — плохо. А то, что он не трясется над ними ними — хорошо, он не жаден, не скуп.

( Читать дальше )

Топ-7 компаний от Элвиса Марламова

- 01 октября 2019, 20:31

- |

Элвис Марламов в своем интервью команде Тинькофф поделился, какие акции недооцененные, а какие наоборот — переоцененные.

Недооцененные: Яндекс, Тинькофф, АФК «Система»

Можно выделить две компании, вложившись в которые сейчас через два года можно получить бизнес в два—три раза больше. Это Яндекс и Тинькофф. Обе компании — это IT, сумасшедшие темпы EBITDA, и сдерживающим фактором для роста являются только внешние факторы. Например, кошмарный законопроект «О суверенном интернете», который сейчас не позволяет Яндексу расти так, как он должен бы.

АФК «Система» недооценена с точки зрения стоимости чистых активов в три раза. Грубо говоря, капитализация — $100 млрд с небольшим, а владеют они активами на $600 млрд, но у них есть долг на $200 млрд. Если они чуть-чуть погасят долг и эти активы на $600 млрд, которые сейчас никто не видит, как-то монетизируют, продадут, выведут на IPO — это будет уже большой крутой холдинг. Плюс холдинг владеет уникальными активами. Во-первых, лесной бизнес. Просто так на бирже инвестор не купит лес, хотя Россия — это, безусловно, лесная держава. Можно купить нефть, алмазы, металлы, а лес — нет. Во-вторых, бизнес частной медицины — Медси. В-третьих, менеджмент делает сейчас ставку на e-commerce через Ozon.

( Читать дальше )

Элвис Марламов о первых деньгах, Сталингулаге, Газпроме и ставках ЦБ

- 27 сентября 2019, 18:30

- |

Элвис Марламов, известный трейдер и опытный биржевой практик, автор популярной стратегии Alёnka Capital дал интервью команде Тинькофф.

— Все сегодня обсуждают кейс Сталингулага. Несмотря на то, что он известен как блогер, свое состояние он заработал на трейдинге — о чем рассказывал в многочисленных интервью. И не просто заработал — это был основной его доход. Как ты считаешь, насколько это уникальный случай и сколько людей в России на такое способны?

— Зарабатывать на трейдинге очень сложно, к сожалению. Если я не ошибаюсь, то статистика такова, что всего 7% из всех трейдеров на такое способны — постоянно зарабатывать и преумножать капитал. Если мы абстрактно говорим про вложения в несколько миллионов рублей — чтобы с такой суммы генерировать несколько миллионов в год стабильно, нужно обладать выдающимися качествами.

Вообще фондовый рынок, мне кажется, нужен для другого. В долгосрочной перспективе он растет, в перспективе года он обыгрывает инфляцию, депозиты. Если люди просто будут знать какие-то базовые вещи. Например, когда случается какой-нибудь кризис, все начинают покупать телевизоры и доллары. А фондовый рынок лежит в руинах, и именно в этот момент надо покупать не телевизоры, а акции. Если правильно воспользоваться ситуацией, у каждого появляется возможность заработать сразу и много. Но такие масштабные истории происходят раз в несколько лет. А такая красивая картинка, когда человек просто сидит перед компьютером и много зарабатывает каждый день, — это возможно, конечно, но для этого нужны огромные усилия.

( Читать дальше )

Малая энциклопедия трейдера. Книга и формации.

- 27 августа 2019, 13:33

- |

Добрый день.

Прилагаю некоторые скрины из книги "Малая энциклопедия трейдера"

В книге представлены наиболее сильные, средние и слабые формации, которые могут встречаться на рынке, для примера я поискал их на срочном рынке.

картинка 1 — сильный сигнал, нефть-сигнал на лонг

( Читать дальше )

Друг мой, скальпер еще тот, + 34% за день.

- 22 августа 2019, 13:44

- |

Общаюсь с одним знакомым. Молодой студент, скальпинг любит, впрочем, как и многие нетерпеливые трейдеры. Сразу оговорюсь, что скальпинг — очень тяжелый вид спекуляций. Но торгует он не часто, 3-5 дней в месяц, этого хватает, чтобы выглядеть не как выжатый лимон и снимать деньги с рынка.

Трейдером его назвать язык не повернется, но уже второй год все еще снимает сливки с рынка. Вчера мне прислал свою работу по Доллар-Рублю, на что ожидал наверное услышать от меня признания, что он крут.

( Читать дальше )

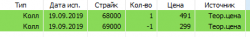

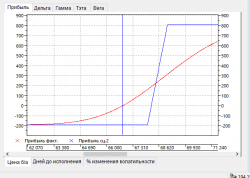

Мартингейл через опционы. Спасет ли время?

- 18 августа 2019, 16:12

- |

Для начала картинки

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал