Избранное трейдера BiTrader

Индикатор PVV (price/volume/volatility)

- 10 апреля 2019, 19:00

- |

Совсем недавно я написал рецензию на книгу Стива Акелиса “Технический анализ от А до Я”. Вот эта рецензия:

Лучшая книга по техническому анализу

Книга Стива Акелиса хороша, но я бы, скорее всего, не стал о ней писать и не назвал бы ее лучшей, если бы не одна история, которая приключилась со мной в далеком 2015 году. Итак, шел 2015 год, рынок то рос, то падал, и я все больше стал смотреть в сторону относительно коротких инвестиций и даже спекуляций, ибо сильные колебания курса рубля и неустойчивая доходность лишали долгосрочные инвестиции большей части былой привлекательности.

Будучи программистом, я все больше и больше начинал смотреть в сторону технического анализа и различных паттернов. Правда, технический анализ не спешил дарить мне рабочие торговые системы. Что я только не тестировал и какие только параметры не перебирал! Казалось бы, вот она идея, но стоило ее протестировать на истории и меня в очередной раз ожидало сильное разочарование. В некотором роде мне повезло, я знал хотя бы где и куда копать. Еще в самом начале своего торгового пути я понял, что лучшие бумаги, как правило, остаются лучшими, а аутсайдеры, так и остаются аутсайдерами. Т.е. я не тратил время, нервы и деньги на ловлю падающих ножей и на усреднение убыточных позиций. Но как выжать максимум из тех бумаг, что растут и растут хорошо? Как из нескольких десятков лидеров определить ту одну-две бумаги, которые дадут максимальную прибыль?

( Читать дальше )

- комментировать

- ★35

- Комментарии ( 13 )

Тестирование рабочей свечной модели на исторических данных

- 25 февраля 2019, 19:03

- |

Введение

Эта статья является заключительной в цикле тестирования японских свечей. Всего в этом цикле будет 8 статей. Вот список предыдущих статей:

1. Тестирование свечи молот на исторических данных

2. Тестирование модели бычье поглощение на исторических данных

3. Тестирование модели медвежье поглощение

4. Тестирование модели завеса из темных облаков

5. Тестирование модели медвежье харами на исторических данных

6. Тестирование модели просвет в облаках на исторических данных

7. Тестирование модели бычье харами на исторических данных

Все 7 свечных моделей, которые я описал до этого, не выдержали проверки на истории. Сейчас настало время привести ту единственную свечную модель (из мне известных), которая выдержала подобную проверку.

Описание модели

( Читать дальше )

Идеальный конечный результат

- 21 февраля 2019, 09:36

- |

Все к нему стремятся, но в природе нет КПД 100%, и нет идеала.

Да, стремится к нему нужно. Анализировать, составлять планы, пытаться выполнить эти планы, согласен, надо.

Но в планах должен быть прописан результат, который Вы собираетесь получить.

У Вас он в текстовом варианте есть? А в графическом есть?

А как выглядит идеальный конечный результат? К чему стремиться?

Предлагаю мой вариант. Я вижу так.

Получается красивая торговля в коридоре.

Но тоже не идеал. Примерно 10% сделок дали результат «ноль» или «минус».

К чему все эти рассуждения?

Ответ простой: идеала не существует и прибыльной торговли внутрь коридора не существует.

Значит реальная, не идеальная, торговля — это торговля по тренду. Как-то так.

Картинка — иллюзия, с секретом.

Как получилась картинка? Индикатор Энвел. период 48 сдвиг «минус» 24.

На любой паре, в любом масштабе, сдвиг = 1/2 от любого периода,

только с «минусом».

Лучшие бумаги недели. Выпуск 35 – обновления для понедельника

- 28 января 2019, 08:05

- |

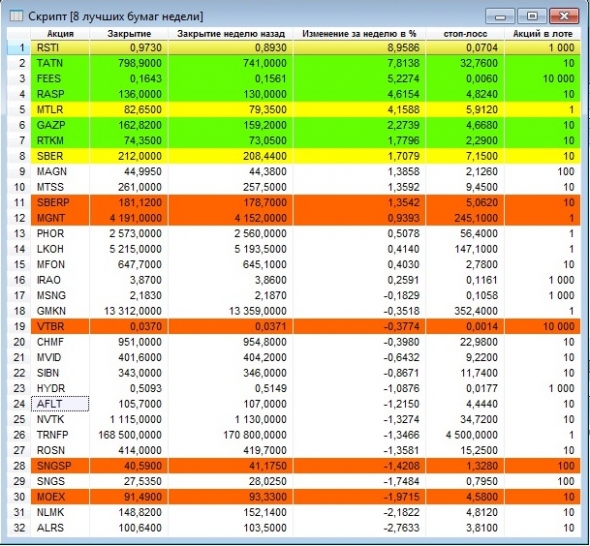

Лучшие бумаги недели. Выпуск 35 – обновления для понедельника

В таблице 1 приведены 32 наиболее ликвидные акции нашего рынка, упорядоченные по убыванию доходности за неделю с 18.01.2019 по 25.01.2019. Первые 8 акций – это лучшие бумаги недели по состоянию на утро 28.01.2019.

Таблица 1.

Бумаги в таблице 1 выделены тремя цветами:

- Красным - были лучшими неделю назад, а сейчас нет.

- Желтым - были лучшими неделю назад и остались лучшими.

- Зеленым — не были лучшими неделю назад, а сейчас стали.

Если вы уже торговали по этой системе, в вашем портфеле будут желтые и красные акции. Соответственно, текущая рекомендация для тех, кто обновляет свой портфель по понедельникам:

- Если вы уже торговали по этой системе: продать красные акции (если они еще не были проданы по стоп-лоссу) и купить зеленые.

- Если вы не торговали по этой системе, купить первые 8 бумаг из таблицы 1.

- Для каждой из акций в портфеле задать стоп-лосс = цена покупки – значение стоп-лосса из таблицы 1 для соответствующей бумаги.

( Читать дальше )

Решение вопроса о происхождении средств с Альфа-Банком

- 10 декабря 2018, 13:12

- |

писал примерно месяц назад пост о истории Альфа-Банком

https://smart-lab.ru/blog/504638.php

история вроде как рассосалась, каким образом:

банк запросил у меня документы о «происхождении» всех денежных средств на счету примерно в начале сентября

на мой вопрос — какие операции вас «смутили» банк не ответил, ответ был из серии — комментариев не даем, предоставляйте документы

предоставил выписку со вклада из банка МКБ, с начислением процентов, из банка русский стандарт, а также документы о том, что я снимал эти деньги наличными

отдал все это в банк, последовал ответ — не подходит, предоставьте дополнительные документы. какие — также нет ответа

вот список

1 2ндфл

2 договора продажи квартиры

3 договора дарения

4 договор займа

5 3ндфл

6 документы о продаже ценных бумаг

после переговоров с менеджером (у меня вроде как премиальное обслуживание) и возражений из серии «не могу понять что нужно специалистам комплаенса» удалось встретиться с специалистами из комплаенса

( Читать дальше )

Торговая система BWS

- 04 декабря 2018, 07:40

- |

Торговая система BWS

Введение

В основе человеческой психологии лежит желание купить то, что подешевело, то, что стоило раньше 100, а сейчас, к примеру, 90. Подобные сделки кажутся очень выгодными, тем более, что в обычной повседневной жизни они, как правило, действительно являются выгодными. Например, выгодно покупать продукты по акциям в магазине со скидкой, выгодно отовариваться на распродажах, покупать товары при ликвидации магазинов и т.д. Именно поэтому многие и на фондовом рынке придерживаются такой же стратегии, покупая акции компаний аутсайдеров, которые падают и, зачастую, падают сильно. Не скрою, что когда-то и я так торговал, но анализ собственных сделок, а также анализ движения цен на акции лидеров рынка и аутсайдеров, заставили меня пересмотреть этот подход.

Если вы уже давно торгуете на фондовом рынке, то наверняка заметили, что одни и те же бумаги растут сильнее рынка, а другие все время стоят на месте или даже падают. Примеров можно привести много: это и ВТБ, который разместился на IPO в 2007 году по 13.6 копеек, а сейчас стоит менее 4 копеек, это и Газпром, который когда-то в 2008 году стоил более 300 рублей, а сейчас, спустя 10 лет, стоит в два раза меньше. Да и каждый из вас без труда может привести множество подобных примеров. В то же время есть бумаги, которые выросли за это время в несколько раз, оставаясь лучшими много лет подряд.

( Читать дальше )

Как проиграть индексу акций (пример ошибочной торговой стратегии)

- 18 октября 2018, 10:16

- |

В своей предыдущей статье “Как обогнать индекс” https://smart-lab.ru/blog/499362.php я привел пример выигрышной торговой стратегии, в данной же статье мне бы хотелось привести пример одной из стратегий, которая практически гарантированно способна проиграть индексу акций в длительной перспективе. У читателя может возникнуть закономерный вопрос, а зачем вообще изучать такую стратегию? Вполне очевидно, что каждый из нас способен придумать бесчисленное множество проигрышных стратегий, ведь основная проблема найти именно тот метод, который позволит заработать на рынке, а для того, чтобы терять деньги много ума не надо, процесс потери денег протекает легко и не требует каких-либо усилий со стороны новичка. И, тем не менее, чтобы избежать очень распространенных в трейдерской среде ошибок, я и написал эту статью.

Если вы не первый год торгуете на фондовом рынке, то наверняка заметили, что из года в год одни и те же бумаги растут лучше рынка, а другие толкутся на месте или даже падают из года в год. Отличным примером являются Роснефть и Газпром. Для меня торговля на фондовом рынке началась с покупки акций Роснефти на IPO в июне 2006 года. Тогда Газпром стоил дороже Роснефти. С тех пор Роснефть выросла более чем в 2 раза, а Газпром более чем в 2 раза упал. Подобных примеров можно привести много. Отсюда возникает следующая гипотеза: индексу акций можно проиграть, если покупать только худшие бумаги, т.е. те, которые продемонстрировали наименьший рост (или наибольшее падение) за определенный предшествующий текущей дате период. Совершенно очевидно, что доказать строго математически подобную гипотезу невозможно, но мы можем провести тестирование подобной стратегии на исторических данных.

( Читать дальше )

Как обогнать индекс (пример выигрышной торговой стратегии)

- 15 октября 2018, 09:37

- |

Как обогнать индекс (пример выигрышной торговой стратегии)

В кругу экономистов бытует мнение, что обогнать фондовый индекс на длительной перспективе невозможно, и если вам удалось в какой-то определенный год вырваться вперед, получив прибыль гораздо выше той, которую продемонстрировал индекс акций, то в будущем неизбежно ваши результаты не превзойдут индекс, а могут оказаться только хуже него. Подобная точка зрения следует из гипотезы эффективного рынка. К сожалению, экономика отличается от математики тем, что строгое доказательство практически любого утверждения представляется невозможной задачей. Тем не менее, в данной статье мне бы хотелось привести пример одной из стратегий, которая способна обогнать индекс акций в длительной перспективе. Разумеется, я отдаю себе отчет в том, что не могу доказать это математически. Впрочем, в экономике практически везде используются различные гипотезы, которые невозможно доказать, например, почему-то принято считать, что движение цен подчиняется нормальному распределению, и я что-то нигде не встречал какого-либо доказательства подобного утверждения. Тем не менее, именно на основе гипотезы о нормальном распределении была придумана знаменитая формула Блэка-Шоулза для оценки стоимости опционов, за которую ее авторы даже получили нобелевскую премию.

( Читать дальше )

Покупка акций компании FedEx Corporation ($FDX): Инвестиционная идея от DTI

- 20 июня 2018, 21:07

- |

Биржа: NYSE

Сектор: Services

Отрасль: Air Delivery & Freight Services

Условия сделки

Покупка: по рынку 255,1

Стоп-лосс: 245,86

Тейк профит: первая цель 283, затем 312

Горизонт инвестирования: до 9 месяцев

Краткая характеристика компании

FedEx — международная логистическая компания, специализирующаяся на курьерских и почтовых услугах. FedEx является одним из пионеров однодневной доставки и услуги отслеживания посылок.

Компания основана в 1971 году в американском штате Арканзас. Ее рыночная капитализация составляет $68 млрд, а штат превышает 400 тыс. сотрудников. Акции $FDX входят в индекс S&P 500.

Общая информация о финансовом состоянии FedEx Corporation представлена в Таблице 1:

( Читать дальше )

Бэнкинг по-Русски: ситуация вокруг Промсвязьбанка накалилась до предела...

- 11 ноября 2017, 16:31

- |

Собсвенники банка уже напрямую обвиняют журналистов в манипуляции ценами на рынке.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал