Избранное трейдера Black-Turtle

Как получить прибыть если цена не движется, идет по вашему направлению или даже если идет против вас

- 12 февраля 2020, 20:25

- |

Представьте что вы купили Сбер по текущей цене 254 и вы в выигрыше до тех пор пока цена выше 200.

То есть если цена никуда не пойдет то вы в выигрыше.

Если цена поднимется, то вы в выигрыше.

Даже если цена падает, до 200, то вы все равно в выигрыше.

Думаете это фантазия и в реальности такое невозможно?

А зря, я покажу вам как это делать с помощью опционов.

По традиции давайте на примере, но только на америке.

Давайте в этот раз на ROKU, вот его дневной график.

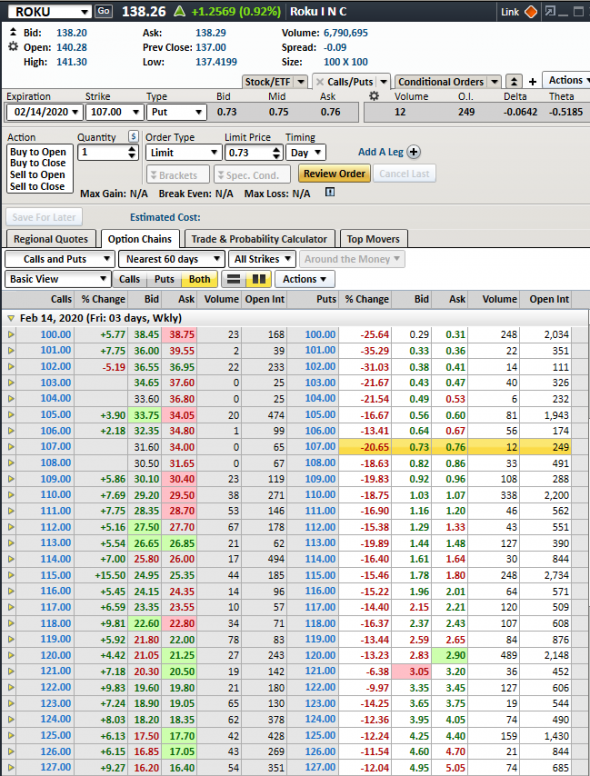

А вот и цепочка опционов на эту пятницу, то есть на 3 дня.

Смотрите акция торгуется по $138.

В опционах видим что можем продать PUT $107 по цене $0.73,

а еще видим что можем купить PUT $106 по цене $0.67.

И это все с учетом спредов.

Так давайте же продадим PUT $107 и купим PUT $106, прикарманив $6 = 100 * (0.73 — 0.67)

Продажей $107 мы берем обязанности купит акции по цене $107,

а покупкой $106 купим праву на продажу акции по $106.

Возможные исходи

1. В пятницу если закроемся выше 107 мы в выигрыше на $6

2. В пятницу если закроемся ниже 106 мы в проигрыше на $94

3. В пятницу если закроемся между 106 и 107 мы в проигрыше от $0 до $94

То есть рискуя $94 мы в выигрыше на $6 пока цена больше $107.

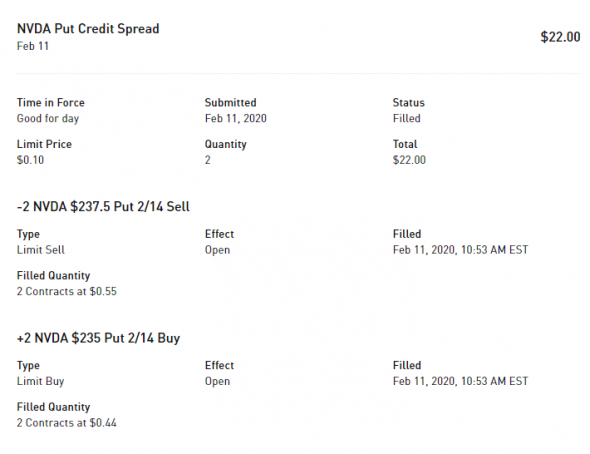

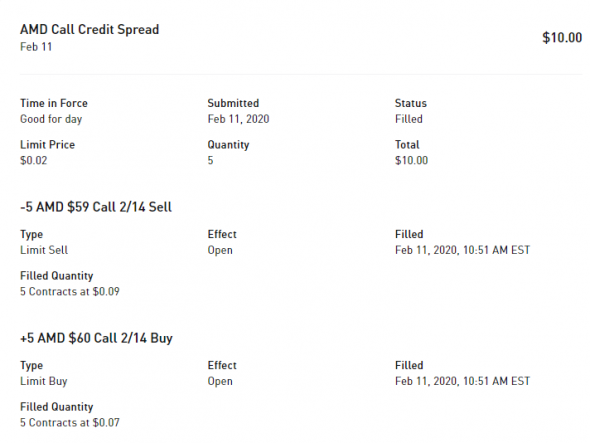

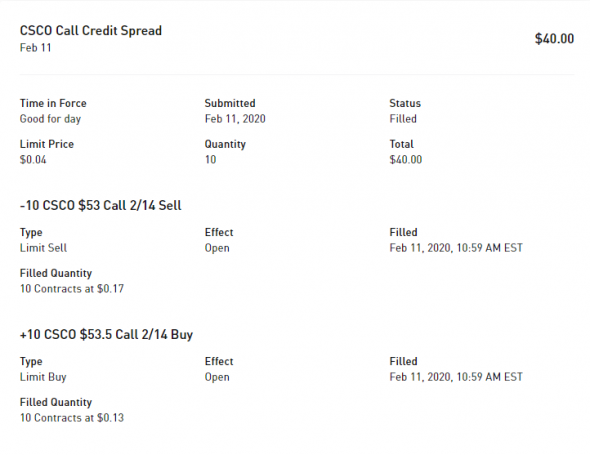

Специально для Биотехнолог-а, вот мои вчерашние аналогичные сделки

NVDA — продал 2 PUT спреда, риск $500, премия $22. Уйду в минус если цена падет ниже $237.5, сейчас торгуется по $271

AMD — продал 5 CALL спреда, риск $500, премия $10. Уйду в минус если цена поднимется выше $59, сейчас торгуется по $54

CSCO - продал 10 CALL спреда, риск $500, премия $40. Уйду в минус если цена поднимется выше $53, сейчас торгуется по $50

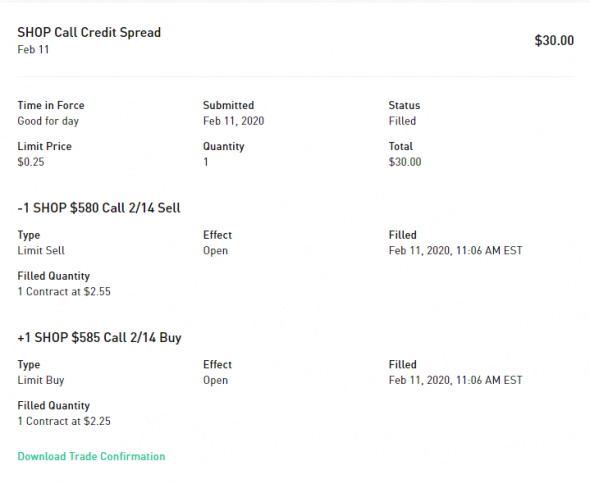

SHOP - продал 1 CALL спред, риск $500, премия $30. Уйду в минус если цена поднимется выше $580, сейчас торгуется по $554

Обратите внимание как SHOP открылся против меня, но я все равно пока в выигрыше.

И так, общий вчерашний риск $2000, прикарманил $22 + $10 + $40 + $30 = $102, сделки закроются в пятницу (3 дня).

- комментировать

- ★50

- Комментарии ( 61 )

Всепогодный/всесезонный или вечный портфель Рэя Далио и паритет рисков.

- 11 февраля 2020, 11:33

- |

Давно хотел разобраться в очень актуальной на данный момент для себя теме, а именно в идее всепогодного/всесезонного или вечного портфеля придуманного Рэем Далио (Ray Dalio) и его партнером по хедж-фонду Bridgewater (AUM на 2019 год $160 млрд) — Бобом Принцем (Bob Prince).

В данной статье я попытаюсь разобраться в истории и причинах создания такого портфеля, расскажу о главной концепции паритетов рисков на которой построена данная стратегия, рассмотрим также микс и пропорции активов рекомендованные для данной стратегии, рассмотрим российские и американские аналоги данной стратегии присутствующие в данный момент на рынке и самое главное рассмотрим историческую доходность стратегии начиная с 70-ых годов прошлого века и по наши дни.

Для тех кто не любит читать длинные статьи я записал видео на эту тему в котором пересказан основной смысл статьи в довольно сжатом виде, для тех кто больше любит читать, статья находится сразу после видео.

( Читать дальше )

Беда Богатого Человека

- 06 февраля 2020, 07:51

- |

В предыдущей статье я дал такую формулировку:

Богатый Человек (БЧ) — это Индивид, владеющий Очень Ликвидным Имуществом (ОЛИ), достаточным для обеспечения Постоянныех Расходов (ПР) этого Индивида в Период Дожития (ПД).

Многие читатели восприняли эту формулировку, как руководство к действию по созданию накоплений различного ликвидного имущества, пороговая сумма котороговычисляется по предложенной мной формуле.

Богатство = (Число месяцев в ПД) х (ПР в месяц)

Но я предложил эту формулировку только для того, чтобы иметь какие-то приблизительные числа, чтобы основываться на них в своих рассуждениях в этой новой статье.

( Читать дальше )

Гайд по выходу из долгового кризиса

- 04 февраля 2020, 01:03

- |

Пережив такой опыт, наверное я имею права что то отсоветовать. Кто знает меня поближе, видят, как сильно и близко я переживаю эти душещипательные истории на СЛ. Вы знаете, а эту историю с идиотом Шевченко, я пережил как личную трагедию. У нас в офисе в те дни стояла тишина 2 недели. Потом пришлось пойти выпить и обсудить, отпустить эту историю. Так вот про пережитый опыт. Я решил накатать последовательность действий, какую бы я отсоветовал пройти, оказавшись у пропасти в долгах. Вообще, я так думаю, трейдер познается как профессионал, как человек и вообще как много кто, именно с того, как ведет он себя в кризисной ситуации. Тут есть четкое разделение, кто то прячется за спинами больных пап, а кто то начинает решать вопросы.

( Читать дальше )

Рабочее место за 40к с беговой дорожкой

- 03 февраля 2020, 12:16

- |

купил коленный стул но на нем просидеть можно часа 2 всего… да и колено болит от него...

стал сидя торговать — вес набрал (

вообщем...

Купил в икее стол с регулировкой по высоте за 18к… можно взять электрическую регулировку но я решил что это не спортивно и взял механику...

крутишь ручку стол поднимается или опускается....

взял беговую дорожку самую простую китайскую спорт элит за 22к...

поставил все это на лоджии… чтоб вдаль смотреть

получлось как то так....

по ощущениям прикольно… бодрит...

счас пост пишу и иду 3км час… за утро нагулял километра 3-4 уже

комфортная скорость примерно 2-3км час… если выше то мышка сбивается...

но при ходьбе играть нельзя — прицел сбивается… и при росте больше 180имхо низковато будет… т.к дорожка имеет высоту примерно см10-12

устану — покручу ручку… опущу стол — сяду на стул

всем удачной торговли

Богатый Человек. Кто это?

- 31 января 2020, 05:11

- |

Богатый Человек (БЧ) — это Индивид, владеющий Очень Ликвидным Имуществом (ОЛИ), достаточным для удовлетворения Обычных Потребностей (ОП) для обеспечения Постоянныех Расходов (ПР) этого Индивида в Период Дожития (ПД).

Далее мною будут приведены примеры и пояснения.

( Читать дальше )

О «справедливом» вознаграждении управляющего

- 28 января 2020, 14:27

- |

Бытует мнение, что управляющий должен компенсировать убытки инвестора. Это совершенно не согласуется с аксиомой рынка:

Доходность выше безрисковой ставки получить без просадок невозможно.

Есть и другая эмпирическая формула

(доходность в% годовых-безрисковая ставка)/максимальная просадка> 1 (1)

только у самых лучших публичных управляющих в США.

Для справки: у Баффета это соотношение 0,45.

И это значит, что если инвестор ждет от управляющего доходности выше безрисковой ставки, то он должен нести риск в виде просадок, а не перекладывать его на управляющего.

Но! Как правильно заметил Eugene Logunov, если управляющий не несет ответственности за любые просадки инвестора, то ему выгодно пускаться «во все тяжкие» в режиме «пан или пропал».

Как «скрестить ежа с ужом»? Понятно, что с точки зрения «справедливости» премия управляющего должна зависеть только от результата на счете инвестора. А как же % от СЧА, который часто берут управляющие? Ну в некоторых ситуациях он оправдан, так как у управляющего могут быть нерыночные расходы, например, на бухгалтерию, бэк-офис и аудит. Он также оправдан в индексных фондах, где собственно решение купить или продать рынок в среднем лежит на инвесторе. Пожалуй все.

( Читать дальше )

Я хочу что бы ты прозрел, если Сам захочешь .....

- 26 января 2020, 23:00

- |

«Раб-очий» не должен ничего понимать, поэтому мы придумали Это...

Давненько товарищи не виделись. Разбудите меня в любое время, Я спрошу только несколько вещей! 1)Сколько стоит квадратный метр жилья в Москве и СПБ, 2)Сколько стоит Тройская Унция (31,1 гр) Золота в Долларах, 3) Какой Курс нац валюты по отношению к Доллару 4) Дайте график Нефти 5) Когда был последний кризис с Девальвацией НАЦ Валюты.

Поехали:

1) Всегда стремись иметь минимальную ЗП= стоимости квадратного метра в твоем городе (Особо касается МСК и СПБ) СПБ должен зарабатывать 100 — 110 тр. (Доход можно считать на семью)

2)Какое бы время вы не брали средняя ЗП в золоте (см. правило 1) равняется в среднем от 30 до 35 гр. Золота Вот формула= Стоимость унции в долларах 1571 / 31,1 (унция) = 50,51 долларов за 1 грамм, отсюда 1 гр в Рублях = 50,51* курс доллара (62)= 3 132 рублей за 1 грамм Отсюда 110 000 руб (метр квадратный и Нужная ЗП) / 3132 р= 35,12 гр. Золота

Вы удивитесь но расчеты показывают что с 1991 года Хорошая ЗП всегда составляла 30-35 гр Золота.(пересчитайте) Исключение было Дикие годы с 2000 по 2014 (зп в золоте была от 35 до 150 грамм) Дикий рост Нефти.

( Читать дальше )

Памятка при задержании.

- 23 января 2020, 11:18

- |

Думаю тема многим пригодится, особенно околорынку.))

Все ниже описанное со слов юриста.

1. Самое главное, как говорил Карлсон — «спокойствие, только спокойствие».

Нужно понимать, что максимум что вам грозит, это смерть. Бояться смерти глупо, т.к избежать ее не возможно. Так что ведите себя спокойно, без паники, не оказывайте физического сопротивления, не пытайтесь скрыться, не трогайте руками вещи которые не являются вашей собственостью.

2. При задержании сотрудники обязаны составить протокол задержания.

Вы вправе изложить в протоколе все обстоятельства, которые считаете нужными, в том числе если вам грубили, применяли физическую силу, угрожали, отнимали ваши вещи. По желанию вы можете указать, что при задержании имели опрятный вид, на вашей одежде отсутствовали какие-либо повреждения или загрязнения, а также что в момент задержания у вас отсутствовали телесные повреждения. В протоколе не должно оставаться пустых строк. Если вы не согласны с содержащейся в нем информацией, вы можете сделать пометку «не согласен с протоколом» или «при составлении протокола допущены нарушения». При этом вы можете отказаться подписывать протокол задержания. В этом случае в нем должна быть сделана соответствующая запись. Если в протоколе нет места, заводится отдельный лист с пометкой на первом листе об этом.

( Читать дальше )

Грааль

- 17 января 2020, 08:23

- |

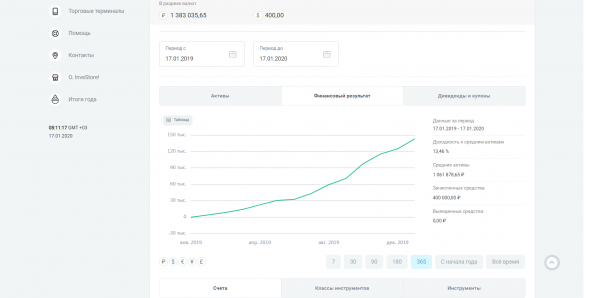

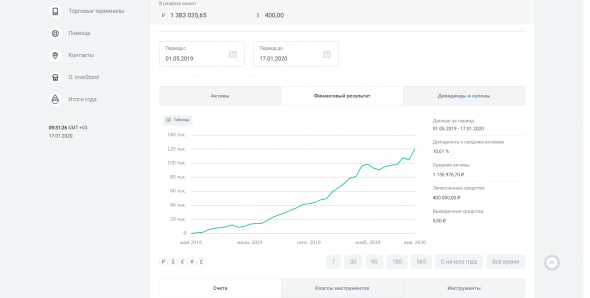

Прошел почти год.

Вводные.

30 тыс баксов в лонге на вкладе в РСХБ под 3,3%.

30 лотов фьюча евро в шорте.

ГО — ОФЗ, денежная поза чисто под вариационку.

Дополнительно постоянные спекуляции по 1-5 лотов с продажей шорта выше уровня покупки.

Итоги.

Если смотреть конкретно с даты начала входа в стратегию. С мая 2019 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал