Избранное трейдера DanVi

Важные советы при заполнении декларации 3-НДФЛ - памятка для инвестора

- 22 марта 2021, 11:33

- |

Доброго всем дня, спешу описать ошибки, которые часто допускают при заполнении декларации 3-НДФЛ, когда декларируют свой доход. Сейчас идет «горячая пора» сдачи отчетности и поэтому хочу обратить ваше внимание на следующее:

1. Дивиденды по зарубежным акциям

Когда вы получаете выплаты, например, через российского брокера, в виде дивидендов по акциям иностранных эмитентов, то основная ошибка – инвестор в декларацию вносит сумму выплаченного дивиденда (за минусом удержанного налога). Надо вносить в декларацию сумму начисленного налога.

Приведу простой пример – допустим, через Тинькофф банк вам была осуществлена выплата дивиденда по американской бумаге 46,80 долларов, при этом сумма налога была удержана 5,2 долларов. Нельзя ставить в декларацию сумму дивиденда 46,80 и налог 5,2, правильно будет поставить сумму начисленного дивиденда 52 доллара и сумму налога 5,2.

2. Сальдирование результатов

Частая ошибка инвесторов – не сальдируют прибыли или убытки, полученные через российского брокера с результаты от зарубежного брокера. Вы вправе зачесть эти данные, Налоговый кодекс не запрещает нам делать зачет, не ставить наше право в зависимость от страны брокера.

( Читать дальше )

- комментировать

- ★257

- Комментарии ( 79 )

Руководитель группы Русагро Басов в марте купил 58 тыс ГДР компании

- 22 марта 2021, 11:17

- |

В результате транзакции его (Басова — ред.) текущая доля в компании составила 7,54% (без учета казначейских акций). В общей сложности Максим Басов теперь владеет 1 миллионом акций (эквивалентно 5 миллионов ГДР) и 5 миллионами 142 тысячами 809 ГДР

Уставный капитал Русагро составляет 27,333 миллиона акций. 1 акция= 5 GDR.

Цена закрытия торгов ГДР Русагро на Лондонской бирже в пятницу, 19 марта — $12,1.

Пакет из 58 тысяч ГДР сейчас может стоить порядка $701,8 тысячи.

источник

Какие российские фонды переходят на физическое золото

- 22 марта 2021, 10:41

- |

Многие инвесторы предпочитают инвестировать в золото. Один из самых удобных способов — биржевые фонды: ETF или БПИФ, так как инвестору не приходится заморачиваться с хранением физических слитков и платить НДС в 20%.

В последние годы в России появилось несколько фондов, которые специализируются на инвестициях в драгметалл.

Правда, все фонды приобретали золотишко не напрямую, а косвенным путем:

- ETF от Finex использовал синтетическую репликацию (через свопы).

- БПИФы крупных отечественных банков покупали американские «золотые» ETF, которые недоступны неквалифицированным инвесторам в России.

Такие схемы постоянно критиковались за возможный риск, лишние комиссии, расхождение с ценой на реальное золото. Инвесторы хотели вкладываться в ценные бумаги, обеспеченные реальным товаром. Их услышали. Некоторые фонды стали переходить на инвестирование в золотые слитки.

( Читать дальше )

Chevron. Краткий обзор для долгосрочного инвестирования

- 20 марта 2021, 16:49

- |

Chevron ($CVX)

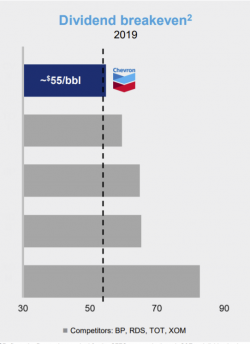

Нефтянка. Мировая нефтяная промышленность стагнирует уже 13 лет, с 2008 года. Вот если другие компании из S&P500 растут с 2008, то нефтянка падает. И Шеврон выглядит, можно сказать, лучшим образом среди конкурентов в одной весовой категории. Напрезентации для инвесторов представлено было много красивых картинок, как все замечательно и что в будущем будет еще лучше. Понравилась картинка, где показано, что Шеврон сможет делать все что запланировано, и поддерживать выплату дивидендов, при средней цене нефти Брент ~55$, в то время как конкурентам требуется выше цена нефти.

Вспомнил, что видел у Exxon похожую картинку, нашел ее — там рассказано, что у них все будет хорошо с инвестициями и дивидендами при цене Брента 45$, а при 55$ — просто отлично! А как у Шеврон планы до 2040 года расписаны — просто шик! Goldman Sachs в мае 2020 г. разместил график, на котором показал, что в принципе при цене 50 баксов за баррель у всех все будет хорошо, кроме Эксона — ему нужно 70 баксов.

( Читать дальше )

Bristol-Myers Squibb. Краткий обзор для долгосрочного инвестирования

- 20 марта 2021, 16:43

- |

Bristol-Myers Squibb ($BMY)

Биофарма. Я сам узнал об этой компании буквально пару месяцев назад, и почти сразу купил ее. Загрузил немного депо со средней 63,65$, что дает около 3,1% годовых в виде дивидендов. Пока взял мало, под дополнительную покупку этих акций у меня зарезервированы еще средства. Что мне в ней понравилось? Во-первых, BMY не снижала дивиденды более 70 лет (ну или около того, в 50-х годах я запутался, но ведь не суть?) — это большой плюс для тех, кто ищет акции «купил и забыл». А утвержденная программа обратного выкупа на $6,4 млрд (3-4 млрд в 2021 г.) при рыночной капитализации 137 млрд дает инвесторам еще почти 5% потенциальной прибыли. Во-вторых, бета волатильности 0,62 (правда это не мешает ей за пару месяцев ходить на 50%). В-третьих, и самое главное, — это увеличение в 2019 г. активов с 35 млрд до 130 млрд за счет покупки Celgene за 95 млрд. Я думаю, это даст в долгосрочной перспективе очень хороший профит. По крайней мере, выручка компании диверсифицирована между несколькими флагманскими препаратами, и нет такого, что один препарат генерирует половину выручки (как у

( Читать дальше )

AbbVie. Краткий обзор для долгосрочного инвестирования

- 20 марта 2021, 16:39

- |

AbbVie ($ABBV)

Биофарма, которая была выделена в 2013 г. из Abbott Laboratories, причислена к дивидендным аристократам по праву наследия 😀 Abbott хорошо себя показывала в кризисы, поэтому можно надеяться, что AbbVie также по праву наследия очень стойка. К этой компании я очень тепло отношусь, потому что за несколько лет я на ней очень неплохо заработал 😂 На счете долгосрочного инвестора я купил акции на просадке, докупил при росте. Средняя 84,50$, что приносит мне более 6,1% годовых в виде дивидендов. Котировки были на пике в 2018 г. и сейчас пытаются восстановить свои позиции. Как и вся биофарма, подвержена рискам окончания патентов и вынуждена постоянно инвестировать в новые разработки, которые не факт, что принесут результат. Но пока у AbbVie все более-менее хорошо, несмотря на растущий долг из-за различных крупных покупок и инвестиций. Дивиденды растут очень серьезными темпами, угрозы их снижения или отмены на горизонте я не наблюдаю, стоимость акций хоть и спотыкается, но движется на обновление максимума. На 102$ сейчас образовалась неплохая поддержка, но я буду докупать при снижении к уровню 92$. Не буду сейчас вдаваться в детальные разборы, просто как вывод скажу, что в 2023 г. истечет патент на флагманский препарат Humira (который обеспечивает почти половину выручки), что может впоследствии очень серьезно ударить по AbbVie. Именно поэтому AbbVie диверсифицируется по полной. Так что сейчас рост идет на ожиданиях (слухах), а в 2023 г. может начаться распродажа на фактах. Я держу это в уме, но также абсолютно спокойно держу акции еще пару лет. А там видно будет.

( Читать дальше )

История списка дивидендных аристократов. Часть 1.

- 20 марта 2021, 16:31

- |

Многие относят компании, принадлежащие к списку дивидендных аристократов, к супер стабильным, которые однозначно подходят долгосрочному инвестору. Отчасти это так, но лишь отчасти…

Список дивидендных аристократов S&P500 впервые был составлен в мае 2005 г. В то время в него вошла 61 компания, и лишь 30 из них остались в этом списке до сегодняшнего дня (к слову, сейчас в этом списке 65 компаний). Что же такого особенного произошло за 16 лет, что половина компаний не смогли продолжать повышать дивиденды?

1️⃣AmSouth Bancorp ($ASO). Банковская структура, повышала дивиденды 31 год подряд до момента слияния с другим банком в 2006 г. Капитализация на момент слияния около $12 млрд.

2️⃣Alltel ($AT). Телеком, повышала дивиденды 35 лет подряд. В 2007 г. поглощена Vodafone-Verizon. Капитализация на момент поглощения около $24 млрд.

3️⃣Avery Dennison ($AVY). Промышленность, повышала 32 года, до кризиса 2008 г. Компания существует и сегодня, я про нее совсем капельку рассказывал в обзоре про 3М. Просто кризис ударил по бизнесу компании, она снизила дивиденды вдвое, и с 2010 г. продолжила свою историю ежегодного повышения. Капитализация за год до отмены дивидендов: около $6 млрд.

( Читать дальше )

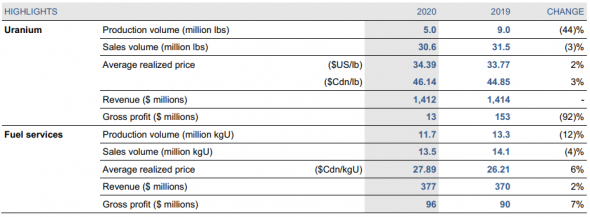

Cameco: второй лидер урановой отрасли. Многолетнее падение показателей

- 20 марта 2021, 13:23

- |

Компания со штаб-квартирой в Канаде. Является крупнейшей в уранодобывающей отрасли по капитализации и географической диверсификации активов.

Производство компании из-за пандемии пострадало гораздо сильнее, чем у Казатомпром.

Объем добытой продукции снизился почти вдвое, некоторые активы до сих пор в заморозке:

Выручка, прибыль и EBITDA за год упали на 3.4%, 261% и 64.7% соответственно. Чистая прибыль за год отрицательна, убыток равен $66 млн. Это значение и все остальные ниже – в канадских долларах:

( Читать дальше )

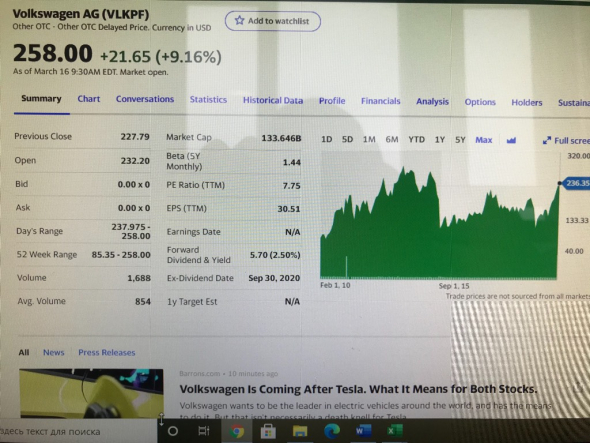

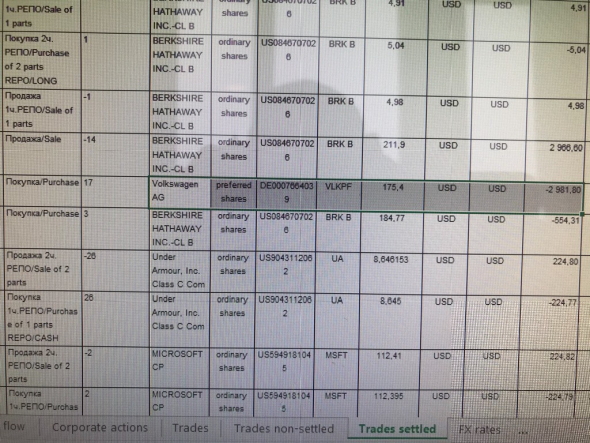

Volkswagen

- 17 марта 2021, 12:56

- |

Брали vw pref, правда ни на последних новостях, а ещё после дизельгейта, компания шла дёшево по p/e и p/b, что было слишком дёшево для такого гиганта. Планируем и дальше держать.

( Читать дальше )

Инвестирую в хирургических роботов. Часть 2. Asensus Surgical Inc (ASXC)

- 13 марта 2021, 12:13

- |

23 февраля компания TransEnterix заявила о смене наименования на Asensus Surgical Inc и ребрендинге. Презентация для инвесторов здесь

The name change reflects the company's broader vision of shaping the future of surgery by integrating computer vision and machine learning with surgical robotics.

Тикер акций и опционов изменился на ASXC

Рыночная капитализация $930 млн при котировке 4.14$

Лозунги — это хорошо, но вместе с тем понятно, что руководство хочет стереть историю биржевого фак-апа 2014-2019 годов (падение с 154$ до 0.35$)

Началась новая история. Вышел отчёт за 2020 год.

Позитив:

- Получено одобрение FDA 510(k) на модуль индикации для общей хирургии

- Получена CE маркировка на Intelligent Surgical Unit™(ISU™) — резрешение на применение системы «машинного зрения» в Европе

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал