Избранное трейдера DanVi

Обратить внимание всем, кто покупает Macy's (M) на просадках

- 16 марта 2020, 12:20

- |

В США карантин. Люди будут сидеть дома. Никто не будет ходить по торговым центрам.

Это значит, что Macy's запросто может показать убыток в первом квартале. Во втором квартале может быть аналогично.

2. P/B будет выравниваться

Но не за счет роста P, а за счет снижения B.

Macy's регулярно распродает свою недвижимость. Магазины становятся нерентабельными, поэтому они закрывают убыточные.

Многие видят, что в США есть такая уникальная компания, где P/B ниже 1. И все ждут, что компания будет оценена справедливо, хотя бы P/B дорастет до 1. И подразумевают, что для этого нужно вырасти рыночной капитализации. Но выравнивание может произойти за счет падения балансовой стоимости (за счет распродажи активов). Компания продает недвижимость, на вырученные деньги финансирует розницу. Так себе бизнес-план.

3. Дивиденды могут срезать или совсем отменить.

Если карантин продлится достаточно долго, у компании с денежным потоком может быть настолько все плохо, что будет не до дивидендов.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Рынок обвалился - во что инвестировать?

- 16 марта 2020, 08:40

- |

С пика рынка 19 февраля ETF на американский индекс SnP500 упал на 20,14%. Выросли только валюты убежища: швейцарский франк (FXF), японская йена (FXY). американский доллар (UUP) и американские облигации (TLT и SHY).

Все рисковые активы потеряли в цене, но лучше всех себя все равно чувствуют акции компаний из защитных секторов (XLP, XLU, XLV), т.к. они производят такие товары услуги, спрос на которые будет всегда.

Я отобрал ТОП-5 компаний защитного сектора Consumer Staples, ниже привожу сравнительный анализ акций.

Более подробно описал в статье своего блога: Рынки обвалились — куда инвестировать?

И в видео на You-Tube: Рынок обвалился — инвестируем! Но во что?

Сравнительный анализ акций

( Читать дальше )

Инвестиции в кризис с "Борода Инвестора".

- 16 марта 2020, 08:24

- |

Тема субботней встречи: Инвестиции в кризис.

Мы обсудим обвал рынка, как вести инвестиционный портфель, покупать акции сейчас или лучше подождать. Стоит ли покупать облигации, ETF в свой портфель, как хеджировать валютные риски, в связи с ростом курса доллара.

Обвал рынков связывают с Коронавирусом и ОПЕК, узнаем, что об этом думает наш гость. Какие уже сейчас есть перспективные сектора и акции, стоит ли рассчитывать на высокие дивиденды в ближайшее время. Фундаментальный анализ: на что обратить внимание в отчетах, чтобы не пропустить банкротство компаний. Изменение Конституции РФ 2020 и как это повлияет на инвестора.

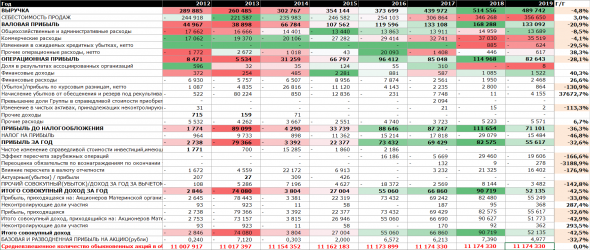

ММК 2020 ФУНДАМЕНТАЛЬНЫЙ АНАЛИЗ АКЦИЙ | ДИВИДЕНДЫ, ПЕРСПЕКТИВЫ И РИСКИ ИНВЕСТИРОВАНИЯ В АКЦИИ ММК

- 14 марта 2020, 18:27

- |

Сложно ли стать программистом?

- 14 марта 2020, 01:11

- |

Что читают восьми — девятилетние дети?

Ну, всякое бывает.

Конкретно мой следующее:

1. Джозеф Хокинг. Unity в действии.

(По словам ребенка, самая полезная книга. Особенно понравились подробные комментарии и пояснения).

2. Кенни Ламмерс. Шейдеры и эффекты в Unity. Книга рецептов.

(Эта зашла как-то не очень. С шейдерами отношения остаются сложными)

3. Хорхе Паласиос. Unity 5.x. Программирование искусственного интеллекта в играх

(В принципе, ребенку нравится AI и ML. Но с обучением плохо. Найти подходящую школу в России не удается. Ближайшая к дому – в MIT)

4. Джонатан Линовес. Виртуальная реальность в Unity

(еще не прочитана)

5. Алан Торн. Основы анимации в Unity

(эту книгу ребенок прочитал первой).

6. Крис Дикинсон Оптимизация игр в Unity 5

(эту книгу сейчас читает)

7.Алан Торн. Искусство создания сценариев в Unity.

(эта книга будет следующей)

8. Джереми Гибсон Бонд. Unity и C#. Геймдев: от идеи до реализации.

(эта книга пугает и меня, и ребенка. 900 страниц. Ее – в долгий ящик).

( Читать дальше )

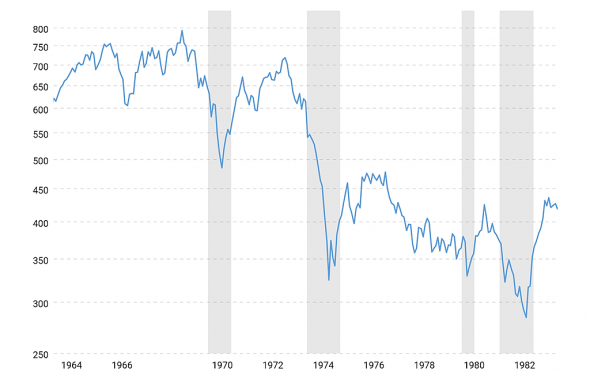

Всегда ли рос s&p

- 13 марта 2020, 22:43

- |

1964-1984

S&P 500 Index — 90 Year Historical Chart

Новичкам. Как бороться со страхом и жадностью при помощи опционов?

- 13 марта 2020, 11:34

- |

Страх и жадность — это главные враги любого трейдера, здесь никто спорить не будет. Но как бороться с этими врагами?

Несколько лет назад я удивительным образом для себя открыл этот путь, путь через опционы, и сейчас понимаю, что знание опционов помогает лично мне выжить на высоковолатильном рынке. При этом не просто выжить, да можно еще и небольшую копеечку поднять.

Читая топики про полный слив депозитов за последние 2 недели у смартлабовцев я задумался над тем, а что же меня отличает от той слившейся толпы? В чем мое преимущество над ними?

Вспоминая сейчас, что сам сидел по уши в лонгах по 135 000 Ri и так неохотно хотелось расставаться с этой позой, но я все же избавился от нее по 128 000 Ri, да еще и в шорт перевернулся потом, а сейчас, когда видим рынок по 92 500 Ri, каждый лонгист может задать вопрос самому себе — а нужно ли было тогда держать позицию по 135 000 и дальше? Каждый знает, что «режь убытки и давай прибыли расти», но не каждый понимает как это можно осуществить на практике.

( Читать дальше )

Инвесторам на заметку: почему Баффета "оценивали" ~70 млрд. долларов, в Богла всего в ~100 млн.?

- 13 марта 2020, 09:22

- |

Что передадут в благотворительные фонды те же лидеры рейтинга Форбс — Баффет и Гейтс? Акции Беркшире и Микрософт. А теперь представьте, сколько можно будет выручить за такой объем акций, если их продать на свободном рынке? Вот то-то и оно.

Трейдеры усредняются, а инвесторы просто переливают из полного в порожнее

- 13 марта 2020, 09:14

- |

Как переливать, в какой пропорции каждый решает сам. Очень заманчиво (внешне) выглядит такая схема: на сколько упал рынок акций, — на столько и перелил туда. Пока у меня 25% в акциях (держал заначку в облигациях). Хорошо бы упали на 80-90% от верхов и акций в портфеле стало бы соответственно (и это уже был бы «Баффет»). И это уже навечно… При последующем росте ни за что не переливал бы обратно в облиги (надоело смотреть, как рынок рос в последние годы). Потом только опционами подстраховываться от падения.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал