Избранное трейдера Татьяна Перова

Модель инвестиций в акции с опционным привкусом.

- 23 декабря 2017, 21:14

- |

Итак. Допустим, мы находимся на идеальном рынке. Ликвидность абсолютна, торги непрерывны, никаких проскальзываний и комиссий в природе не существует. Что такое позиция «шорт» мы не слышали и слышать не хотим. Из каких то соображений мы решили инвестировать сумму в 1 000 000 рублей в акции с текущей стомостью 100 рублей. (Здесь и далее все числовые значения условны, легко заменяются переменными и используются для построения конкретных примеров).

( Читать дальше )

- комментировать

- ★74

- Комментарии ( 40 )

Про метод. №2.

- 23 декабря 2017, 20:59

- |

Итак, хочу немного затронуть метод, который я шлифовал и отрабатывал долгие годы.

( Читать дальше )

"Отче наш" каждой белки - на примере Магнита

- 10 декабря 2017, 09:22

- |

к сожалению я скидываю задним числом, тоесть анализ не текучки а истории… ибо вообще не следил за магнитом, да и в МТ4 не было его..

только вчера нашел CFD на MGNT торгующийся на лондонской бирже.

график от IFCMARKEТС спецификация тут https://www.ifcmarkets.ru/trading-conditions/stocks/mgnt

цены в долларах, так что возможна путаница, но в принципе не в ценах дело… дело в движениях.

ИТАК отче наш стаи звучит так:

все )) больше на рынке по моей системе — НИЧЕГО и НИКОГДА НЕ БЫВАЕТ!

«ГОЛАЯ» акция магнит — повторюсь цены в баксах.

( Читать дальше )

Направленная покупка: +75% за день.

- 16 ноября 2017, 15:16

- |

( Читать дальше )

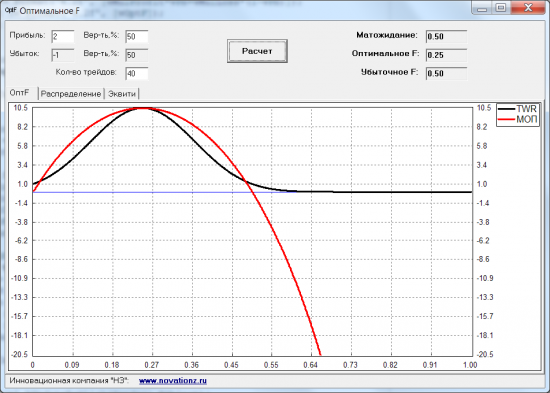

OptimalF

- 14 ноября 2017, 13:40

- |

Выложил свою экспериментальную программку OptimalF, может кому пригодится. Простенькая, но позволяет сделать полезные выводы для реальной торговли:

1. Важны не вероятности прибыли/убытка, а их матожидание.

2. Торговать с нулевым (а тем более с отрицательным) матожиданием — нельзя.

3. При торговле с положительным матожиданием — лучше не превышать оптимальную долю счета.

Выводы, наверное, и так очевидные. Просто в программе можно визуально все это увидеть.

Описание и сама программа — здесь.

Список ресурсов для начинающего инвестора на ММВБ

- 10 ноября 2017, 07:01

- |

Это мой первый пост на Смарт-Лабе. Пишу скорее для себя, давно хотел в одном месте собрать ссылки на ресурсы, которыми регулярно пользуюсь. На рынке с 2011 года, с самого начала – как долгосрочный инвестор. Был небольшой опыт спекуляций, даже в плюс, но затраты времени и нервов совершенно не окупаются. То есть заработать можно, но быстро утомляешься, нервничаешь, снижается качество жизни.

( Читать дальше )

Тех.Анализ, фьючерсы, опционы РИ.

- 30 октября 2017, 09:07

- |

Всем привет Друзья, поздравляю с наступлением новой рабочей недели, и сразу вот она интрига )))

и на РИ и на голде ))

*****************************

Индексы: RI, ММВБ, S&P500;

Валюта: USDRUB (Si);

АКЦИИ: SBRF;

Товары: Золото, Нефть BRENT.

обращаю ваше внимание на:

1 — технические индикаторы работают в МТ4 (БКС) и анализ делается на котировках не от самой биржи.

2 — данные с утра уровни, уже в обед будут смещены, поэтому для принятия торговых решений — уточняйте уровни вопросом в чате.

( Читать дальше )

Опционы "с нуля". Часть вторая. Сравниваем и выбираем.

- 29 октября 2017, 20:19

- |

Наконец-то, меня выпустили из бана. Ну тут уж я сам оказался дурён и нелюбомудрен. В общем, сам виноват…

Это я к тому, что выкладываю следующую часть с опозданием. Прошу меня за это простить.

Итак, мы решили спекульнуть РИшечкой, чтобы выиграть денюшек на хлебушек.

Лирическое отступление. Да, я не описАлся, ещё мой любимый Альберт Айнстан говорил, что «Все события в природе носят вероятностный характер». Поэтому биржевая торговля – это Игра, Игра и ещё раз Игра! Не работа, не бизнес, а именно ИГРА! С вероятностными исходами.

Ничего плохого или предосудительного в этом не вижу. Шахматы, например, это тоже тяжелая, кропотливая, но игра. В которой, чтобы чего добиться, нужно много и упорно учиться и тренироваться. Но учиться – Игре. И играть, играть, играть…

Или шпионы-разведчики-контразведчики, которые ведут радиоигру и пускают дезу. Тоже игра.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал