Избранное трейдера Θ_Hunter

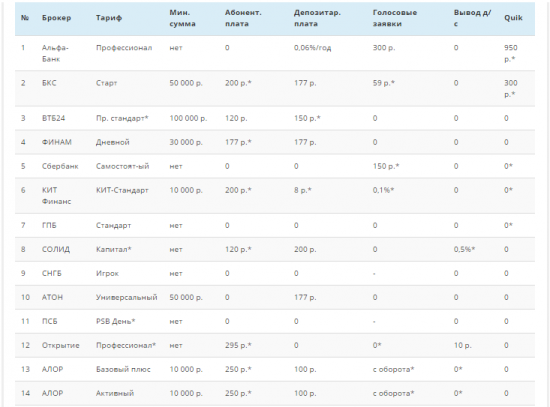

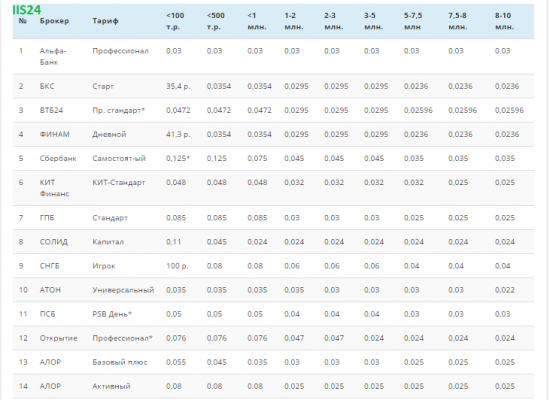

Дивиденды 2017.Ищу брокера

- 04 ноября 2016, 14:53

- |

1.Минимальная первоначальная сумма ДЕПО

2.Отсутствие платы за депозитарное обслуживание

3.Отсутствие платы за пользование терминалом

4.Отсутствие абон платы

5.Отсутствие фиксированной платы за сделку

6.Офис брокера должен быть не далеко от любого метро красной ветки.

Как обычно, собираю информацию в табличном виде.

Нашла сводную табличку брокерских услуг

( Читать дальше )

- комментировать

- ★57

- Комментарии ( 98 )

в случае с РФ рисковые активы сильно подорожают в ближайшие годы из-за снижения инфляции

- 02 ноября 2016, 23:41

- |

Некоторое время назад у меня появилась теория про естественные причины надувания «пузырей» на финансовых рынках. Если вкратце, то во всем виновато влияние низкой инфляции и, что особенно важно, низких инфляционных ожиданий на доходность и стоимость рисковых активов. Несмотря на кажущуюся простоту инфляции как макроиндикатора — она оказывает удивительно комплексное воздействие на поведение участников рынка, корпоративные финансы и экономику страны в целом. Например, устойчивое снижение потребинфляции обычно предваряет снижение процентных ставок в экономике и, соответственно, рост корпоративных прибылей т.к. снижается стоимость обслуживания долга + бизнес перестанет платить повышенный инфляционный налог с точки зрения ряда других своих расходов и даже доходов. Одновременно на рынок активнее приходят инвесторы в виду удешевления маржинального кредитования и снижения безрисковой доходности. Даже политические риски – и те снижаются на фоне стабилизации бюджетного дефицита (при низкой инфляции прогнозировать расходы и занимать в долг гораздо проще) и более устойчивого экономического роста и т.п. При этом, перечисленные эффекты многократно усиливаются если экономика развивающаяся, а снижение инфляции значительное из-за эффекта «низкой базы» и происходит впервые. При этом, конечно, – за счет низкой инфляции нельзя решить абсолютно все проблемы в экономике. Просто это такой специфичный индикатор для инвестора, при правильном понимании динамики которого можно кардинально увеличить доходность долгосрочных инвестиций просто выбрав удачный момент и/или рынок определенной страны для входа.

( Читать дальше )

Что такое Plaza 2 и с чем ее едят!

- 02 ноября 2016, 20:16

- |

Доброго времени суток.

Мы команда разработчиков торговой платформы FortsSoft Terminal для прямого доступа на срочный рынок. Опрос нашей компании показал, что торговать на Plaza 2 хотят многие, а информации по данному вопросу катастрофически мало. В виду этого, мы решили запустить серию статей по данной теме.

И так.

Что такое шлюз Plaza 2.

Шлюз Plaza II — Программное обеспечение, обеспечивающее обмен данными между Серверной частью ПО – Торговой и клиринговой системы Срочного рынка (Торговой системой SPECTRA) и сертифицированной брокерской системой по протоколу Plaza II.

Такое определение дает Московская биржа.

Если простыми словами, то Plaza 2 позволяет получать данные, отправлять заявки миную инфраструктуру брокера.

Преимущества.

Преимуществ у данного способа подключения очень много. На мой взгляд основные:

- Увеличить скорость обмена данными за счет упрощения инфраструктуры.

- Обеспечение равных возможностей, как для частных инвесторов, так и для профессиональных участников фондового рынка.

- Возможность получать полный анонимизированный ордерлог всех заявок торговой сессии.

- Возможность разработки собственных торговых роботов.

( Читать дальше )

Облигации ОФЗ для населения не будут обращаться на бирже

- 01 ноября 2016, 22:03

- |

В целях упрощения доступа российских граждан к вложениям в государственные облигации представляется целесообразным осуществить эмиссию специальных ОФЗ для населения с упрощенным порядком приобретения и с ограниченным уровнем рискаДанные ОФЗ не будут обращаться на бирже.

Зато их можно будет предъявить к выкупу минфином до наступления срока погашения, по истечении определенного срока.

Продаваться ОФЗ будут через «агентов» — банки или финансовые организации, которые будут иметь договор с минфином.

Минфин также хочет размещать ОФЗ в валютах стран БРИКС и ШОС.

Еще одна цитата:

В текущих условиях создание альтернативного источника заемных ресурсов и формирование соответствующих стоимостных ориентиров для российских эмитентов является весьма актуальным. Наиболее перспективным в этой связи представляется размещение на

( Читать дальше )

4 года трейдинга по чтению ленты. Объемы

- 01 ноября 2016, 20:15

- |

Только наблюдения:

1)Цена может упасть и вырасти на ЛЮБОМ объеме

2)Ключевые развороты далеко не всегда сопровождаются мощным всплеском объемом. Все может пройти в тишине

3)Цена может штурмовать хай на колоссальном спросе, не взять его — и упасть. Затем при следующем подходе к этому же хаю спрос будет еще колоссальнее — но цена опять не пробила его толком — и опять упала — к тем же отметкам, куда и после первого неудавшегося штурма. Вроде спрос огромен, он прогрессирует. Но как вы думаете, куда пойдет цена?) И самое главное — почему?)

4)Никогда невозможно точно понять — аномально огромный объем, который только что прошел по ленте — что это именно? Кто-то сделал сверхпокупку или закрыл старый шорт? Единственное, что вы можете сделать — продумать оба сценария и сделать выводы. Затем дать цене время подтвердить одну из версий

5)Объем бывает глупый, а бывает умный. Но фишка в том, что никогда в моменте нельзя на 100% точно сказать, что глупый точно потеряет деньги, а умный заработает. Возможно, глупый объем, где человек рискнул всем на эмоциях, сыграв большим лотом — в итоге сделает ему деньги. Да, по случайности. Да, этот игрок (или группа игроков) не поняли общей ситуаций, но они все равно локально оказались правы. Просто потому что цене все равно туда идти. И тоже самое верно с умным объемом. Он может быть набран технично, с выжиданием, точечно. И все равно потерять деньги.

( Читать дальше )

Private Market.Boxed.

- 01 ноября 2016, 08:03

- |

Потенциал роста стартапов pre-IPO значительно превышает ожидаемую

прибыль на открытом рынке. Используя эксклюзивные возможности недоступные большинству игроков на открытом рынке, инвесторы получают доступ к акциям старапов на стадии активного роста.

Boxed

Основатели: Чье Хуан, Джареж Яман, Кристофер Чунг, Уильям Фонг.

Получено инвестиций: $133 миллионов.

Приблизительный доход за 2016 год: более $100 миллионов.

Ключевые инвесторы: DST Global, GGV Capital

Чем занимается: Предлагает услуги прямой доставки фасованных товаров в гигантской упаковке с помощью приложения или сайта. В 2013 году стартап представлял собой гараж в пригороде Нью-Джерси. Два года назад ежегодный доход компании составлял $8 миллионов. В этом году он превысил $100 миллионов.

«Фасованные товары являются одним из крупнейших двигателей экономики, но только 1,5% из них можно заказать онлайн, — говорит генеральный директор Хуан. — Разве это не безумие?»

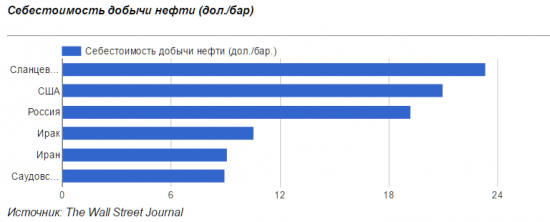

Себестоимость сланцевой нефти опустилась до 23,35 долларов за бочку

- 31 октября 2016, 12:47

- |

Согласно данным, опубликованным Rystad Energy, Соединенные Штаты имеют самые высокие запасы разведанной нефти и более 50% из них относятся к сланцевой.

Так по оценкам агентства резервы США составляют 264 млрд. баррелей нефти, на втором месте находится Россия, имея 256 млрд. баррелей нефти, а вот Саудовская Аравия отстает от нашей страны на 44 млрд. бочек.

Однако до сих пор себестоимость добычи «черного золота» в США остается выше, чем в России и странах Персидского залива. Но если годом ранее рентабельность извлечения сланцевой нефти из недр Америки оценивалась в 50 — 80 долларов за бочку, то уже в этом году она опустилась до 23,35 долларов за баррель.

О том что текущие котировки являются комфортными, говорят и данные Министерства энергетики США — на 2-х крупнейших месторождениях сланцевой нефти наметился рост производства. В бассейне Permian в ноябре планируется добывать около 2 млн. баррелей в день.

( Читать дальше )

Молчание ягнят. Обзор на предстоящую неделю от 30.10.2016

- 30 октября 2016, 23:15

- |

На предстоящей неделе:

1. Заседание ФРС, 2 ноября

Ноябрьское заседание ФРС считается проходным не только по причине выборов президента США, но и вследствие отсутствия пресс-конференции Йеллен.

Члены ФРС убеждали рынки, что каждое заседание «живое», но при этом многие подчеркивали склонность к повышению ставки на заседании, после которого запланирована пресс-конференция главы ФРС, т.к. в этом случае можно подробно пояснить причины повышения ставки и дальнейшие планы.

Большинство членов ФРС считают, что идеальным для повышения ставки будет заседание 14 декабря.

Рыночные ожидания на повышение ставки ФРС на заседании 2 ноября немного выше 17%, на заседание 14 декабря выше 75%.

ФРС старается не удивлять рынки своими решениями, поэтому не повышает ставку в том случае, если рыночные ожидания ниже 50%, даже с учетом только этой причины вероятность повышения ставки ФРС на ноябрьском заседании близка к нулю.

( Читать дальше )

Про Газпром и небольшой мастеркласс по инвестированию.

- 30 октября 2016, 13:24

- |

По плану хотел сегодня продолжать публиковать «Суперинвесторов», но очередной пост про светлое будущее Газпрома поменял мои планы. Пожалуй убью надежды секты поклонников

«дешевого» Газпрома а заодно дам небольшой мастер-класс по стоимостному инвестированию.

Цена акции зависит от трех взаимосвязанных параметров — стоимости активов на акцию, денежного потока создаваемого этими активами и роста.

Начнем с балансовой стоимости капитала:

Газпром 456 руб на акцию.

Новатэк 190 руб.

Лукойл 3820 руб.

Татнефть 277 руб.

Теперь посмотрим как рынок оценивает эти активы:

Газпром 135 руб за акцию. P/B 0,3

Новатэк 665 руб. P/B 3,5

Лукойл 3104 руб. P/B 0,8

Татнефть 338 руб. P/B 1,2

Почему рынок согласен покупать рубль чистых материальных активов Газпрома за 30 копеек, а у Новатэка уже за 3,5 рубля? На этот вопрос два ответа. Начнем с первого — рентабельность:

( Читать дальше )

О циклах на пальцах для непосвящённых: вейвлет-преобразование

- 28 октября 2016, 15:26

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал