Избранное трейдера D-trade

Аналы в США походу ничем не лучше наших отечественных в своей массе

- 11 марта 2023, 13:56

- |

Стало быть, если наши аналитики такие, то походу и забугорные аналитики (в США) сильно не блещут качеством. Особенно те, которых цитируют телеканалы CNBC, CNN и издания типа Bloomberg и CNBC. (Это я там сейчас немного послушал и почитал американских аналитиков на тему SVB failure)..

Насколько я понял, у SVB уже в отчете в январе была инфа что переоценка нерыночного портфеля -$15 млрд, но никто на это не обратил внимания тогда😂😂😂

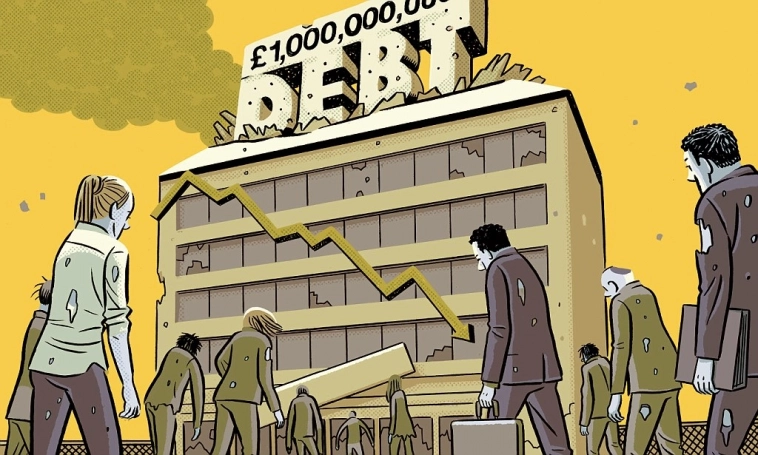

Тут кстати неплохие картинки на тему того, как отрицательная переоценка бондов на балансах американских банков приведет к их дальнейшим проблемам:

https://www.zerohedge.com/markets/300-billion-reasons-why-svb-contagion-spreading-broader-banking-system

- комментировать

- ★1

- Комментарии ( 43 )

Я понял почему большинство людей сливают всё

- 11 марта 2023, 12:52

- |

Сбер не обладает каким-либо достоинствам в сравнении с банками РФ из топ-20, а лишь уступает во всем. Увидел, что многие довольно причмокивают и кормят Сбер не пойми зачем. При этом ещё и говорят про мифическую надёжность, когда он киданул вкладчиков с самым большим размахом в истории РФ.

Теперь мне понятно, кто разбрасывает деньги, кормит бесполезных Маринок в Сбере. Покупает на хаях Газпром, потому что он надёжный и не обманет. Покупает на хаях Мосбиржу и надеятся на жирные дивиденды, не обманут же. С людьми что-то не так. А ведь это ещё трейдерский ресурс, тут как бы должны знать азы экономики. Смешно и грустно.

Мысли по поводу того как все плохо на недружественном западе и очень неплохо у нас

- 11 марта 2023, 12:34

- |

Вчера почитал мнения по поводу ситуации с американским рынком, точнее с банковским сектором, и понял, что настроение российских частных инвесторов выражается фразами типа: «банкротство какого-то банка, который занимался криптой и на этом погорел», «нас это не коснется», «Америка сильно покраснела, а нам все-равно», «Наконец то у них проблемы, а нас это не затрагивает»

Давайте попробуем разобраться поподробнее.

За несколько крайних дней в США умер банк. Согласно рейтингу американских банков от 30.09.22 SVB Financial Group по сумме активов занимал 18 строчку, сумма активов 212 млрд долл.

Банк погорел совсем не на крипте. Проблемы Silicon Valley Bank связаны с агрессивным ужесточением денежно-кредитной политики Федеральной резервной системой. Трудности SVB возникли из-за того, что банк стабильно получал убытки по дешевеющим долговым бумагам и как только возник небольшой отток ликвидности (может кто-то более прошаренный увидел проблемы банка и решил забрать депозиты, а далее информация стала достоянием широких масс), банку пришлось продать эти активы и фактически зафиксировать бумажный убыток.

( Читать дальше )

Крах стейблкоинов: USD-C, DAI, FRAX

- 11 марта 2023, 12:09

- |

В мире крипты очередной шторм: крупнейший стейблкоин USDC потерял привязку к доллару, и на текущий момент торгуется на уровне 0.88. Практически все крипто-бизнесы, которые я рассматривал, завязаны на USDC, поэтому цены на токены валятся камнем вниз. Плохо выглядят Frax Finance, в чьей экосистеме USDC занимал весомое место, плохо выглядит NEXO, которая и без того пропустила весь январский рост, и на общем фоне валятся, казалось бы, независимые токены типа LTC.

На данном этапе я планирую дождаться завершения драмы с USDC и посмотреть, что произойдёт дальше, и можно ли будет купить интересные токены по заниженным ценам. Держим пальчики за Nexo и Binance, надеюсь что ребята смогут выбраться из этого шторма. А что касается Frax, то я почти поверил в него месяц назад, но вероятнее всего эта ударная волна смоет проект, который так и не смог добиться большей децентрализации.

UPD: за USDC на дно пошли DAI, FRAX, и немного BUSD. В общем, если прошлые полгода все ломанулись выпускать стейблы, то вот пришло очищение.

( Читать дальше )

Про SVB, мировой кризис, ошибку ФРС, безработицу и зомби

- 11 марта 2023, 12:02

- |

Silicon Valley Bank в силу своей специфики набрал приличное количество «мусора» в свои активы. В основном речь идет о ВДО в секторе стартапов, куда банк активно вливал деньги своих клиентов. Как написали зарубежные финансовые обозреватели, банку в связи с оттоком клиентов пришлось реализовать с убытком пакет ценных бумаг общей стоимостью 21 млрд зеленых президентов, потеряв при этом 1,8 млрд. Поэтому SVB пришлось в срочном порядке объявить допэмиссию акций примерно на сумму сравнимую с убытком. Проблемы банка аналитики увязали в цепь событий, которая началась с криптопесочницы FTX, потом кредитной организации — Silvergate Bank, что в свою очередь вызвало классический банк ран.

Но пересказывать историю я не собираюсь, ее можно найти в интернете и более подробно.

Со своей стороны я хотел бы расставить некоторые акценты, которые на мой взгляд являются вечными, в определенной степени фундаментальными, и что вполне можно было предвидеть, а значить обходить подобные инвестиции стороной.

Первое, я не раз писал, что инвестиции в крипто-тему, с моей точки зрения, в чистом виде игра в пирамиды, схожие с МММ и многими другими, только в новой красивой IT упаковке и в глобальном масштабе.

( Читать дальше )

SVB. Почалося? Обрушение банковской системы?

- 11 марта 2023, 09:58

- |

Вчера проблемы финансовой группы SVB из Калифорнии закономерно разрешились полным крахом. Их банк был прикрыт калифорнийским регулятором и огрызок передали в руки Федеральной корпорации по страхованию вкладов. Ну и у всех тут же встал вопрос — почалося? Попробуем на него ответить.

В целом, SVB не то чтобы прям потянул всех за собой, но его «коллеги» — банки нефедерального немногофункционального масштаба — ливнули вчера прям очень хорошо (рис.1).

Для начала давайте определимся с базой. В чем банковский гешефт? Это несложно. По большому счету банк делает две вещи.

— берет деньги в долг

— дает деньги в долг

Он должен платить проценты тем, у кого взял в долг, к примеру, проценты по депозитам, которые размещены в банке гражданами или другими лицами. Он должен получать проценты от тех, кому дает в долг. К примеру, по тем кредитам, которые выданы. Или доход по облигациям, которые банком куплены. Да, облигации — это тоже дать в долг. Ну так вот, проценты, которые банк получает, стандартно больше процентов, которые он выплачивает. На это и живет. Разница между эти двумя цифирками называется чистым процентным доходом. Плюс есть еще дополнительный показатель — чистая процентная маржа — это чистый процентный доход, разделенный на сумму активов, которые должны приносить прибыль.

( Читать дальше )

Кто в здравом уме пользуется Сбером?

- 11 марта 2023, 07:36

- |

Низкие проценты по вкладам, огромные проценты за кредиты, нет нормального кэшбэка, а бесполезные спасибки.

Почему люди так глупы, что пользуются этим хламом?

Думай «Почему?»

- 11 марта 2023, 00:39

- |

За счет чего достигнут прогресс в области нейросетей?

Midjourney рисует картины, ChatGPT пишет тексты, которые проходят тест Тьюринга, люди не могут определить, кто с ними общается: человек или машина. В комментариях к этой статье уже могут писать роботы, и вы не отличите их сообщения от людей!

Ответ на вопрос о революции в области нейросетей, как мне кажется, дает книга Джуда Перла и Дана Маккензи «Думай „Почему?“. Причина и следствие как ключ к мышлению».

Вкратце, дело в том, что в математике до недавнего времени не было языка, который описывал бы связь между причиной и следствием. Посмотрите на математические и физические формулы, где там причина и следствие?

Была и есть только наука статистика, которая породила монстра «Big Data».

Маркетологи, как завороженные, начали искать в «Big Data» способы увеличения продаж. Они думали, что если проанализировать терабайты информации, то можно извлечь грааль прибыли. В эту гонку больших данных включились многие. Выходят статьи, где объясняется, например, что на сайте магазина на оранжевую кнопку кликают больше чем на зеленую, что на цену акций влияет день недели, «эффект понедельника», и тому подобная чуйня.

( Читать дальше )

Радость, если идёт прибыль за прибылью или психология успеха в трейдинге

- 11 марта 2023, 00:19

- |

Этап, когда решается быть или не быть, смогу ли жить полноценно с торговли на бирже.

Пока, что удивительно, прибыль есть, но вынужден сильно себя ограничивать в извлечении прибыли наружу и строго держать в узде. Ах, вы не представляете, как же хочется развлечься, эх!

Продлится этот период полагаю примерно около года, надо это время продержаться, чтобы провести проверку на соответствие.

Что в принципе есть сейчас: вроде бы от детских ошибок считаю избавился, да риски сильно ограничил, также значительно повысил своё трейдерское образование.

Качественно изменение в моей торговле однозначно заслуга учителей Ильнура и Олега, благодарен им, кланяюсь им, реально оба Гуру трейдинга! Феноменальные получены знания. Спасибо огромное!

Мне удивительно то, что капитал продолжает расти из месяца в месяц, и это ведь непривычно, есть тревожность, а смогу ли удержаться в таком темпе? Как бы не случилось каких-либо срывов, мало ли, может получу крупный слив из-за какой-либо ошибки. А уже не хочется терять, хочется только увеличивать и увеличивать.

( Читать дальше )

О падении американских банков или далеко до кризиса

- 10 марта 2023, 21:13

- |

В августе 2007 года (!) банк Bear Stearns оказался в центре кризиса ипотечного кредитования. На то время он являлся пятым по величине инвестиционным банком США. В результате два хедж-фонда под его управлением потеряли на инвестициях в ипотечные облигации почти все деньги клиентов ($1,6 млрд), что вызвало панику на фондовом рынке.

Однако в октябре 2007-го (!) индекс S&P500 установил новый исторический максимум. И с этого момента начал свое падение.

А самый драматический момент кризиса был в сентябре 2008-го (!):

Важным событием в обострении кризиса стало банкротство Lehman Brothers 15 сентября 2008 года (!). Котировки на фондовых рынках резко снизились в течение 2008 года и в начале 2009 года.

Вывод. От нынешних событий с банками до серьезных потрясений ещё далеко.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал