Избранное трейдера MrD

Загрузка процессора на 100% от запущенного скрипта lua. Что делать?...

- 18 февраля 2019, 12:59

- |

Раньше не приходилось работать с lua. Но здесь накатал небольшой скрипт в рамках которого происходит запросы текущей цены инструмента и запись её файл и столкнулся с проблемами производительности.

До запуска скрипта доля нагрузки Quik-a на процессор составляла порядка 2%.

После запуска скрипта нагрузка на процессор увеличилась до 30%. На рабочем компьютере все работает, но вот на виртуалке, где производительность ниже, всё виснет.

Ребят кто сталкивался с подобным и возможно ли оптимизация данной ситуации?

Скрипт скрипта прилагаю, но не думаю, что в нём проблема:

local stopped=false

local FileNameRead=getScriptPath().."\\poz.txt"

local FileNameWrite=getScriptPath().."\\data.txt"

local FileRead

local ID

local code

FileRead=io.open(FileNameRead,«r»)

local Read

code,ID=FileRead:read(4,"*n")

FileRead:close()

--message(code)

local ID_back=ID

local direct

function OnStop()

stopped=true

return 5000

end

function main()

local TableSI=AllocTable()

AddColumn(TableSI,1,«Дата»,true,QTABLE_DATE_TYPE,10)

AddColumn(TableSI,2,«Время»,true,QTABLE_TIME_TYPE,10)

AddColumn(TableSI,3,«Код»,true,QTABLE_STRING_TYPE,10)

AddColumn(TableSI,4,«Цена»,true,QTABLE_INT_TYPE,10)

AddColumn(TableSI,5,«Позиция»,true,QTABLE_INT_TYPE,10)

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 33 )

I need help! (только для математически подкованных)

- 15 февраля 2019, 19:40

- |

В процессе своих мудовых рыданий кропотливых исследований общей теории МТС удалось придумать робастную систему (основанную на единственном индикаторе) с кривой эквити, равномерно болтающейся около нуля. К примеру, на дневках Эквити никогда не выходит за диапазон +- 3 дневных отклонения.

Для торговли данный результат не имеет никакого прикладного значения. Однако те, кто занимался curvefitting, знают, как выглядят подогнанные Эквити — они могу расти, расти а потом падать, падать, а потом расти и т.д., но никогда не похожи на горизонтальную прямую. Теория управления тоже объясняет нам, что просто так загнать входной сигнал в ноль на выходе крайне непросто (ну, кроме умножения на ноль ))))

ВОПРОС:

Как это использовать для построения МТС с Эквити, максимально быстро удаляющейся от нуля (пох в какую сторону)?

Ответ вертится на кончике языка. Общая эрудиция подсказывает, что нужно взять неопределенный интеграл от старого индикатора (сумму всех предыдущих значений) — и использовать в качестве нового индикатора.

Возможно, кто-то даст ссылку на классические исследования по похожим вопросам? Сам я крайне эпизодически знаком с теорией оптимального управления.

С уважением и благодарностью за любой мотивированный ответ

Вынужден вынести в отдельный пост: Блокировка средств клиентов у банков и/или брокеров.

- 10 февраля 2019, 23:17

- |

Блокировка средств клиентов.

(репост моего коммента по ситуации — осень 2017)...

Сейчас ЦБ анонсировал, что у клиентов появятся возможности выйти из «черного списка» подав оправдательные документы на рассмотрение...

Также, 550-П был заменен на 639-П.

Положением ЦБ от 30.03.2018 г. №639-П установлен новый порядок, сроки и объемы доведения до банков и НФО информации об отказах по ПОД/ФТ.

Разбирая ситуацию, рассказанную одним из друзей, где один большой банк, будучи под ВА не выдавал клиенту ВКЛАД… Мотивируя запретами СБ (службы безопасности)… Эта история имела положительный (для клиента) конец. Хотя, в процессе «разбора полетов» удалось найти не столь радужные истории этой недели у данного банка.

550-П, от 20 июля 2016 года. «О ПОРЯДКЕ ДОВЕДЕНИЯ ДО СВЕДЕНИЯ КРЕДИТНЫХ ОРГАНИЗАЦИЙ И НЕКРЕДИТНЫХФИНАНСОВЫХ ОРГАНИЗАЦИЙ ИНФОРМАЦИИ О СЛУЧАЯХ ОТКАЗА В ВЫПОЛНЕНИИ РАСПОРЯЖЕНИЯ КЛИЕНТА О СОВЕРШЕНИИ ОПЕРАЦИИ, ОТКАЗА ОТ ЗАКЛЮЧЕНИЯ ДОГОВОРА БАНКОВСКОГО СЧЕТА (ВКЛАДА) И (ИЛИ) РАСТОРЖЕНИЯ ДОГОВОРА БАНКОВСКОГО СЧЕТА (ВКЛАДА) С КЛИЕНТОМ»

( Читать дальше )

Математическая задачка № 5 (окончание)

- 04 февраля 2019, 04:49

- |

Чтобы прервать предыдущее обсуждение, которое в самом деле зашло в никуда, открываю новый топик. Надеюсь, я вам еще не надоел.

Задачка решается очень просто. Даже в более общей формулировке.

Пусть у нас есть рулетка, на которой мы с вероятностью P выигрываем 1:1, с вероятностью (1-P) проигрываем 1:1.

В случае классической европейской рулетки (с одним зеро) P=18/37.

Денежный масштаб тоже изменим — откажемся от долларов. Надо из 0.1 сделать 1 (все поделили на $10,000).

Попробуем все же посчитать вероятность.

Ниже приведено короткое решение, поместившееся на экран моего Galaxу Note:

Несколько пояснений:

P(x) — вероятность достичь цели (1) с начальным капиталом x

Т.е. надо определить P(0.1)

Если x меньше половины, то его следует удвоить (с вероятностью P), а затем продолжать с отметки P(2x)

Если x больше или равен половине, то следует достичь цели с одного удара (с вероятностью P), а в случае неудачи продолжить с отметки P(2x-1)

( Читать дальше )

Математическая задачка № 5 (математика в казино)

- 03 февраля 2019, 19:56

- |

Раз уж сегодня зашел разговор про трейдинг и казино — хочу предложить вам воскресным вечером несложную задачку.

Она, правда, не моя (встречал потом в одной неглупой книжке по фракталам), но я ее решил независимо.

Итак.

Вы приходите в казино играть на европейской рулетке (с одним зеро). Как известно, матожидание каждой ставки составляет -1/37.

У вас с собой есть $1,000. Вы отчетливо понимаете, что на длинной дистанции проиграете эту сумму.

Но вам кровь из носу к утру нужно $10,000. Отдать долги бандосам, купить своей шубку, не хватает на авто и т.д. и т.п.

Так что вам нужно максимизировать вероятность достижения результата в $10,000 из имеющихся $1,000.

Для упрощения задачи допускаем только ставки на красное или черное (цвет). Еще раз считаем МО = 18/37-19/37 = -1/37. Все верно.

ВОПРОС:

1. Какие ставки нужно делать, чтобы максимизировать вероятность выигрыша?

2. Какую максимальную вероятность можно достичь?

С уважением

P.S. Ответ на вопрос № 2 можно угадать, так что просто число за ответ засчитано не будет

Мю против дельта хеджа

- 02 февраля 2019, 12:03

- |

Итак, пусть V(S,t) — стоимость опциона для заданных параметров (страйк, вола, срок, т.п.). S — цена БА, подчиняется логнормальному процессу:

Если у нас есть позиция с купленным опционом и проданным БА, то функция стоимости нашего портфеля будет такая:

( Читать дальше )

Доходность активов в России 1995-2018

- 28 января 2019, 11:26

- |

Акции:

Индекс московской биржи полной доходности.

Индекс РТС полной доходности.

Индекс S&P 500 полной доходности в долларах

Индекс S&P 500 полной доходности в рублях

Валюты — курс доллара и евро согласно курса ЦБ РФ.

Депозиты — согласно процентным ставкам на январь каждого года по данным ЦБ РФ.

Золото и серебро — курсы ЦБ РФ.

Недвижимость — стоимость квадратного метра в Москве.

Государственные облигации — индекс совокупного дохода RGBITR.

Корпоративные облигации — индекс совокупного дохода IFX Cbonds.

Инфляция — данные Росстата.

Внизу указана среднегодовая доходность за 10 и 15 лет.

Ниже представлены реальные доходности с поправкой на инфляцию. Применялась следующая

( Читать дальше )

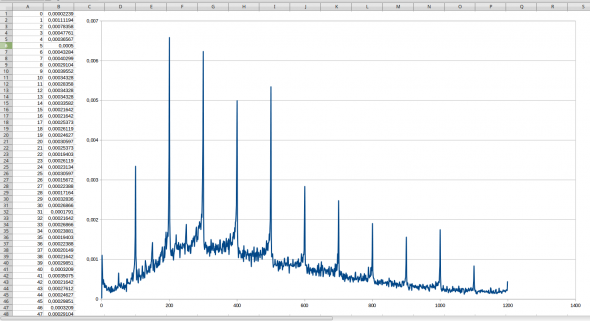

Распределение свеч по высотам

- 23 января 2019, 11:16

- |

Картинка крупнее.

Выполнял некоторые подсчеты, и решил посмотреть, как будут распределены высоты 1-минутных свеч (хай-лоу) некоторого инструмента.

Выборка из ~140к минутных свеч (примерно за 3 месяца), около 3600 уникальных значений высот.

По оси Х — высота свеч в «пунктах» (в нашем случае 1 «пункт» = 1 центу ), по оси У — частота появления такой свечи. На диаграмме представлены первые 1200 значений высот, остальной хвост обрезан для сохранения наглядности.

Вопрос — откуда у высот свечей такая любовь к круглым числам? (100, 200, 300, 400,… пунктов или $1, $2, $3, $4,… соответственно)? Чем это можно объяснить?

И я ещё могу придумать какое-то объяснение подобным «всплескам» частот для «круглых» значений высот, но частоты увеличиваются и при приближении к этим «круглым» значениям.

Лирическое отступление #1 (Грааль #2)

- 08 января 2019, 04:16

- |

Как же достало за последние 3 года читать многочисленные посты на тему «у кого толще?». Это про бакс и рубль, если что. Лично я считаю, что на долгосроке толще у золота, что не помешает ему упасть в 2 раза с текущих отметок.

Исключительно с целью уменьшить количество говносрача продуктивных дискуссий по данному вопросу хочу поделиться простой идеей.

Ранее я уже писал, что следует анализировать график логарифма цены актива, дабы приращение цены на графике максимально соответствовало полученной за период прибыли.

Теперь предлагаю тюнинг второго уровня — корректировать график курса валюты на уровень суточного свопа.

Т.е. (на примере долгосранногожданного рубля) умножаем текущий курс на (1+ставка ЦБ/365) и делим на (1+ставка ФРС/365). И так для каждого последующего дня.

Тех, кто потрудится изготовить такой график с 1995 ждет успех.

Волновиков ждет отдельный успех.

Я картинки и таблички выкладывать не умею — мои извинения всему community...

С уважением

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал