Избранное трейдера Конрад Карлович

FXTP - ETF на с защитой от долларовой инфляции

- 22 мая 2021, 19:58

- |

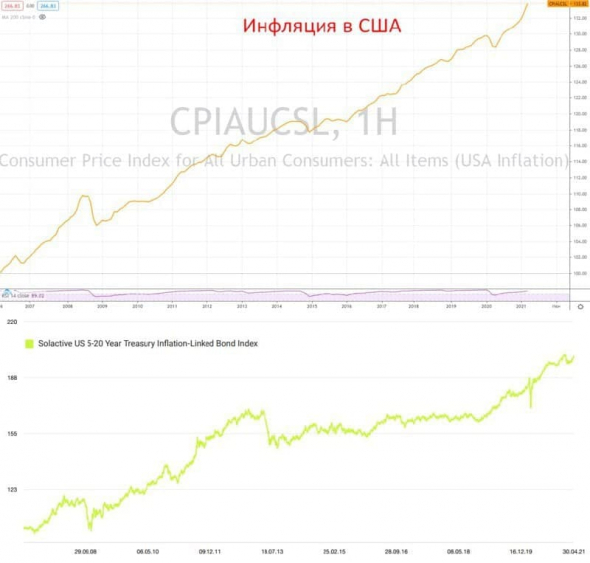

На этой неделе был анонсирован новый биржевой индексный фонд от компании Финекс. В основу портфеля фонда входят казначейские облигации США с защитой от инфляции, по-английски они называются TIPS (Treasury Inflation-Protected Securities).

Данный ETF следует за индексом Solactive US 5-20 Year Treasury Inflation-Linked Bond Index. Давайте взглянем на сроки до погашения тех облигаций, которые входят портфель индексного фонда. Здесь распределение следующее:

5-10 лет — 92,4%

15-20 лет — 5,8%

10-15 лет — 1,8%

Средний срок до погашения по портфелю — 8 лет.

Несмотря на то, что сроки до погашения достаточно большие, нужно понимать, что это не просто облигации с постоянным купоном, где на цену сильно влияет изменение ставки в стране. Здесь цена облигаций привязана к инфляции, другими словами, цена будет расти пропорционально росту индекса потребительских цен (далее — ИПЦ) в США.

В мае ИПЦ в США составил 4,2% против прогноза в 3,6%. Это является рекордом с 2009 года. Рост цен на сырье и на потребительские товары начинает постепенно отражаться на росте цен значительной части продукции, что и приводит к росту инфляции в стране. Защититься от этого можно в акциях компаний, производящих данные товары, но акции несут в себе определенный риск. Вторым хорошим вариантом являются облигации с защитой от инфляции.

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 6 )

Большой и легкий заработок на основе теории вероятности

- 21 мая 2021, 22:42

- |

Хочу поделиться торговой системой, которая способна давать по 5% в месяц и при этом, не требует ни знаний, ни большого депозита. Решил отдельно выделить эту тему. Знакомые опционщики сказали, что 20% риска потерять депозит- это риски практически любого бизнеса и значит, что данный подход может рекомендовать всем.

Суть стратегии в том, что мы начинаем заниматься страховым бизнесом в интернет.

У нас 80% вероятности быть в плюсе, а если депозит сгорает, то обычно реализуют свое имущество, чтобы продолжить этот бизнес.

Приведу жизненный пример: есть у вас овощной магазин. Вы всю жизнь торгуете овощами и фруктами. Случился кризис или грызуны товар испортили. Вы теряете полностью бизнес. Чтобы восстановить все- вы продаете дорогую машину и дом, ибо понимаете, что ваш бизнес в итоге все вам восстановит. Так и тут. Мы начинаем с депозитом 7500 рублей продавать спреды на сбербанк. Начнем с того, что мы уже заработали за 2 месяца таким образом 12%. И это нормально.

В теме, которая указана есть куча стратегий и боюсь, что там затеряется этот агрессивный способ. Хотя, если тут риски такие же, как и в любом бизнесе, как выяснилось только сейчас, то почему бы и новичков с этой темой не познакомить.

Торговля ведется с 24.3.21-го, с депозитом 7500 рублей.

Прибыль 1412 рублей.

На данный момент у нас открыта такая позиция:

Продаем пут 30000 по 271 и покупаем пут 29000 по 41 рублей.

Мы каждую неделю смотрим на цену фьючерса для открытия нашего спреда. Цена фьючерса была 30209 рублей на 19 мая 2021 года.

Поэтому мы купили пут 29000 и продали пут 30000.

Как видите, между купленным и проданным- 1000 рублей разницы. И мои расчеты связаны именно с этой разницей.

Если у вас нет 51000 рублей (на 22.5.21-ое требовалась именно эта сумма), чтобы делать спред на опционах на фьючерс РТС, то придется немного времени тратить на то, чтобы при торговле недельными опционами, торговаться при покупки и продаже опционов. Но хорошо, что на недельном сроке это не занимает много времени.

Запоминаем, что вначале, при открытии спреда в начале недели, надо купить дальний (29000), а лишь потом продать ближний (30000) к цене фьючерса пут. А при закрытии этого спреда- надо сначала выкупить то, что продали (30000), а только потом продать то, что купили до этого (29000)...

СМОТРИТЕ ВИДЕО НИЖЕ- ТАМ ВСЕ ПОНЯТНЕЕ.

Фьючерс- это 100 акций сбербанка.

Пут опцион- это страховка от падения цены фьючерса сбербанка.

Страхуем цену фьючерса так, чтобы продаваемый пут был наравне или ниже цены фьючерса. Пример, цена фьючерса была 30209 и мы продали пут 30000 и купили пут 29000

ПРИНЕСИТЕ В ЭТУ СТРАТЕГИЮ СТОЛЬКО, СКОЛЬКО НЕ ЖАЛКО ПОТЕРЯТЬ, НО С МЫСЛЬЮ, ЧТО НАВРЯД ЛИ ПОТЕРЯЕТЕ, ПРИ ТАКОЙ ВЫСОКОЙ ВЕРОЯТНОСТИ СОХРАНИТЬ И ПРЕУМНОЖИТЬ.

Разумный инвестор. Переход количества в качество

- 10 мая 2021, 01:04

- |

250 000 руб. => 15 000 000 руб. => 350 000 000 руб.

Переход количественных изменений за пределы меры (как интервала количественных изменений, в пределах которого сохраняется качественная определенность предмета) ведет к изменению качества предмета, то есть к его развитию. В этом и заключается закон перехода количества в качество — развитие осуществляется путём накопления количественных изменений в предмете, что приводит к выходу за пределы меры и скачкообразному переходу к новому качеству.

При преодолении меры количественные изменения влекут за собой качественное преобразование. Таким образом, развитие выступает как единство двух стадий — непрерывности и скачка. Непрерывность в развитии — стадия медленных количественных накоплений, она не затрагивает качества и выступает как процесс увеличения или уменьшения существующего. Скачок — стадия коренных качественных изменений предмета, момент или период превращения старого качества в новое. Эти изменения протекают сравнительно быстро даже тогда, когда принимают форму постепенного перехода.

( Читать дальше )

Вспомним основы в ожидании грядущего обвала рынков

- 07 мая 2021, 16:47

- |

Возможно, грядёт экономический армагедонопесец.

Опасения многих абсолютно обоснованы. Давайте разберёмся, как мы до такого докатились.

1. Легальное мошенничество.

Всё начинается с хитрого мошенничества — частичного резервирования депозитов ростовщиками.

Понятное дело, такая жадная практика и есть основная причина классических банковских кризисов неплатежей.

Всё это усиливается механизмом кредитного мультипликатора.

Здесь проблема не сколько в самом частичном резервировании, сколько в абсурдномсмешивании банковских вкладов до востребования и срочных. Первые по своей юридической природе представляют скорее аналог договора хранения (иррелугярного по аналогии с однородными взаимозаменяемыми вещами, например, зерном). Второй же по сути аналог классического договора займа.

Получается ассиметрия активных и пассивных операций:

А) в части выдачи кредита (активная операция) кредитная организация требует обеспечения, в части привлечения денег вкладчиков (пассивная операция) полное резервирование отсутствует.

Б) В активной операции применяются по большей части юридические принципы договора кредита / займа. В пассивной операции – по большей части принципы договора хранения.

В) По активным операциям срочность есть, по пассивным же законодатель искусственно обязует применять принцип «до востребования».

Г) Активы в балансе отмечаются обычно, по рыночной оценке (следовательно, есть риск переоценки). Пассивы же носят фиксированный характер

( Читать дальше )

ПРО РИСКИ

- 01 мая 2021, 02:46

- |

«Чтобы бороться завтра – надо выжить сегодня!» (какой-то альпинист)

«Good news for everyone!»

1. Сегодня про опционы будет очень мало!

2. Сейчас считаю свой «писательский зуд» удовлетворенным, посему делаю перерыв на неопределенное время. Не буду больше спамить. Ухожу с головой в работу, т.к. скоро будет «много крови!» или откровенное «болото»…

ПРЕЛЮДИЯ

В современном мире людям/детям прививают клиповое мышление. Показывают только красивую картинку, вызывающую «слюноотделение», но вообще не показывают риски и негативные исходы.

Всё как в идеальном мире или компьютерной игре, где без потерь (кроме времени!) можно просто начать уровень заново.

Например, как здорово заиметь вот этот классный смартфон!

Но реклама умалчивает о том какую информацию этот красивый новый друг передаёт о тебе «кому следует».

( Читать дальше )

Осторожно, Сибур!

- 01 мая 2021, 00:55

- |

Я очень давно не интересовался нашей химией.

Мне стало интересно, может я чего пропустил за эти годы?

Может, Сибур — это дружественная компания к миноритариям?

Может, они раскручивают собственные дочки как Система и выводят их на IPO?

Кинем взгляд на историю нашей славной компании Сибур.

В 2008 году на рынке обращались акции следующих дочек этого гиганта:

- Азот Кемерово,

- Воронежсинтезкаучук,

- Пластик (Узловая),

- Яршина,

- Омскшина.

( Читать дальше )

Что я понял за год в инвестициях

- 30 апреля 2021, 12:35

- |

30 апреля 2020 года я завел первые деньги на брокерский счет, к каким выводам я пришел за это время.

Считать надо все в долларах

Рубль – не самая лучшая мера измерения по причине значительной волатильности курса и постоянной инфляции. Доллар и евро как средство измерений подходят значительно лучше. Да, в них тоже есть инфляция, но она не так велика, более того, на краткосрочных периодах (в пределах 2-3 лет ей вообще можно пренебречь). Некоторые альтернативно одаренные люди предлагают выбрать в качестве меры измерений золото, но это настолько за гранью добра и зла, что даже не хочется это обсуждать, пусть попробуют за золото купить хлеба в магазине. И да, всем адептам «доллара по 200» и «доллара по 50» — до тех пор, пока наш ЦБ придерживается политики плавающего курса рубля, наш деревянный и дальше будет дешеветь примерно на разницу инфляций у нас и в США (т.е. на 4-5% в год) – только это процесс неравномерный, курс на какое-то время стабилизируется, но потом все приходит в равновесное состояние. В этот момент народ обычно бежит в обменники за баксами, хотя это точно самое невыгодное время для покупки валюты.

( Читать дальше )

Фьючерсные календари

- 19 апреля 2021, 19:03

- |

Раз тут подняли эту тему, даю ссылку для просветления от одного известного автора

Облигации и БПИФ на облигации

- 16 апреля 2021, 14:13

- |

У каждого из нас есть своя консервативная подушка безопасности. Она может содержать в себе такие активы, как рублевый кэш, валюту, вклады, облигации, ETF на еврооблигации и прочее. Мы уже затрагивали варианты инвестирования (https://t.me/investokrat/309) в еврооблигации и доллар, сегодня поговорим про рублевые консервативные инструменты.

На Мосбирже представлено несколько БПИФов на облигации, как корпоративные, так и государственные (ОФЗ). Сейчас ОФЗ дают относительно маленькую доходность, поэтому их рассматривать не будем. Слишком длинные (дюрация более 3 лет) тоже брать не будем из-за рисков роста ставок.

У нас остаются следующие варианты фондов:

SBRB — БПИФ от Сбера на корп. облигации с дюрацией до 3 лет. Комиссия фонда составляет 0,8%, с ее учетом цена пая фонда выросла на 4,7% за последние 11* месяцев. Купоны реинвестируются и не облагаются НДФЛ.

*11 месяцев берется, чтобы исключить эффект коррекции во время пандемии.

GPBS — БПИФ от Газпромбанка на корп. облигации с дюрацией до 3 лет. Комиссия фонда составляет 0,45%, цена пая за последние 11 месяцев выросла на 4,6%. Купоны также реинвестируются.

( Читать дальше )

Портфель "ИнвестократЪ"

- 12 апреля 2021, 21:53

- |

FXUS — 20%

FXUS — 20%

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал