Избранное трейдера Ой, вэй!

Индексация тарифов помогает Транснефти

- 04 июня 2024, 10:29

- |

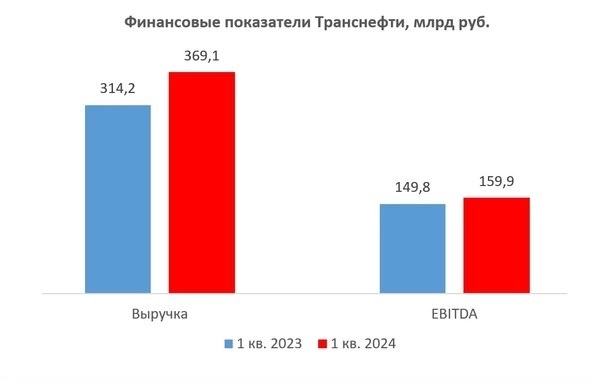

🕳 Транснефть на днях представила свои финансовые результаты за 1 кв. 2024 года, а значит самое время заглянуть в них и проанализировать вместе с вами.

📈 Выручка компании с января по март увеличилась на +17,5% (г/г) до 369,1 млрд руб. Что, впрочем, не стало большим сюрпризом, учитывая индексацию тарифов на прокачку нефти и нефтепродуктов в этом году в среднем на 7,2%, вкупе с ростом объёмов перекачки (прежде всего нефтепродуктов).

📈 Показатель EBITDA увеличился на +6,7% (г/г) до 159,9 млрд руб. Рост инфляции способствует увеличению издержек, из-за чего операционные доходы компании растут медленнее выручки. Поскольку в апреле-мае инфляция в России ускорилась, то во 2 кв. 2024 года мы вновь увидим сильный рост операционных расходов, что будет оказывать давление на маржинальность бизнеса в ближайшее время.

💼 Зато долговая нагрузка по соотношению NetDebt/EBITDA стабильно держится на уровне 0,4х, что является историческим минимумом. Впрочем, долго радоваться такому низкому показателю не придётся: поскольку у компании запланирована масштабная инвестиционная программа по увеличению пропускной способности нефтепроводов и строительству новых перегрузочных комплексов в портах, можно ожидать роста долговой нагрузки в обозримом будущем.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

🚜 Правительство РФ окажет дополнительную поддержку агробизнесу

- 03 июня 2024, 15:06

- |

По нескольким направлениям сельского хозяйства установлен повышенный объем возмещения понесенных капзатрат. Размер компенсации на строительство в этих отраслях будет доходить до 30%, а на модернизацию – до 50%.

Постановление о повышении компенсации капзатрат затронет такие направления, как:

🟡молочные фермы;

🟡плодохранилища;

🟡овцеводческие комплексы;

🟡центры селекции семеноводства и племенного дела;

🟡центры по производству генетического материала в птицеводстве;

🟡предприятия по производству сухих молочных продуктов для детского питания;

🟡предприятия по выпуску кормов для аквакультуры.

✔️ До сегодняшнего дня показатель возмещения капзатрат в сельском хозяйстве был единым для всех отраслей и составлял 25%.

⭐️ Наш вердикт: увеличение объёмов возмещения капзатрат снизит издержки сельскохозяйственных компаний и позволит им повышать количество и качество производимой продукции.

Мы держим в своём портфеле акции Группы Черкизово (#GCHE) (производство мясной и молочной продукции), а также Инарктики (#AQUA) (выращивание лосося и форели).

( Читать дальше )

Сбер после отсечки

- 31 мая 2024, 23:36

- |

Ждем обвала пирамид всего и вся. Фонда--->ГКО---->Московский хрущ.

А потом как завещал великий товарищ Ленин нас будет ждать светлое коммунистическое будущее где всё будет дешево, но с условием что смотреть цветной телик и выезжать за бугор нам запретят

С 2025 г. планируется увеличение НДПИ для добычи железной руды и производства удобрений, что может привести к росту себестоимости и снижению рентабельности компаний - Ъ

- 30 мая 2024, 08:12

- |

С 2025 года планируется увеличение НДПИ для добычи железной руды и производства удобрений, что может привести к росту себестоимости и снижению рентабельности компаний. Минфин давно указывал на недостаточную долю рентных налогов в этих отраслях. Частично негативный эффект будет компенсирован отменой курсовых экспортных пошлин.

Рост налогов заложен в проект реформы Минфина, параметры которой объявлены 28 мая. Для добычи железной руды НДПИ увеличится в 1,15 раза, для производства калийных удобрений — в 2,3 раза, фосфорных — в 2 раза. Производители азотных удобрений будут платить акциз на газ для аммиака в размере 1,2 тыс. руб. за 1 тыс. куб. м. Корректировка не затронет компании с высоким уровнем капитальных вложений.

Минфин считает, что изменения обоснованы, так как рентабельность останется выше 25%. Однако, по мнению аналитиков, это может привести к росту себестоимости и снижению рентабельности отдельных проектов.

Производители удобрений считают, что повышение НДПИ станет «болезненным, но не критичным», хотя окупаемость проектов может удлиниться. Металлурги отмечают, что увеличение ставки НДПИ с 4,8% до 5,5% станет серьезным обременением в условиях санкций и мировой конъюнктуры.

( Читать дальше )

Полюс не будет выплачивать дивиденды за 2023 год. Все пропало?!

- 29 мая 2024, 19:56

- |

Конечно, нет 🙂

Вот моя цитата из обзора Полюса в феврале о дивидендах: t.me/Vlad_pro_dengi/794

«Я уже писал, и напишу еще раз — вообще не жду выплаты дивидендов Полюсом в этом году. Компания приняла на себя большой долг для выкупа собственных акций летом. Да, долг взят под небольшую ставку, но все равно такой объем не является комфортным. Я буду рад, если компания направит прибыль на сокращение долга, что через снижение финансовых затрат приведет к росту чистой прибыли в будущих периодах».

Решение не выплачивать дивиденды от Полюса – абсолютно ожидаемое и логичное. У компании отрицательный собственный капитал на начало года (-60 млрд руб.; сейчас уже положительный с учетом первых 5 месяцев работы), высокие процентные расходы, большой CAPEX на реализацию Сухого Лога. Какие дивиденды?

Инвестиционная привлекательность Полюса – не в текущих дивидендах. Она в следующем:

✔️ историческая недооценка по потенциальному P/E

( Читать дальше )

🐹ГлобалТранс. GLTR

- 28 мая 2024, 16:19

- |

🥜Сама по себе эта бумага мне нравится и скорректировалась она хорошо. Так же слила большую часть прошлого разгона. Но она будет выступать примером для большого количества бумаг, которые дали сегодня стандартные ростовые свечи.

🥜Я на снижении добирал разные позиции, но есть ещё что можно добрать и теперь меня интересуют в подобных бумагах формирование вторых ростовых свечей. И вот на них я ещё точечно доберу просевшие активы.

🥜Это не правило и не значит что нужно делать именно так. Но я пользуюсь этим приёмом и он меня устраивает. Он не обязывает бумагу расти после второй ростовой свечи, но увеличивает вероятность на это и как минимум повышает вероятность, что на графике начинаются какие-то изменения, кроме как беспробудное снижение.

🥜Да, можно залетать и на первой, но скажу сразу, такая вероятность будет на порядок ниже. Ну и для примера перед вами свежая волна снижения. На ней 8 раз формировалась одиночная ростовая свеча и купи вы на каждой из них, вы бы ошиблись 8 раз!!! Шикарная вероятность!)

( Читать дальше )

Газпром и валюта.

- 25 мая 2024, 11:30

- |

Решил высказать свои мысли о происходящем, может с кем то сойдемся мнениями...

начнем с насущного, с Газпрома.

Компания ВПЕРВЫЕ за 25 лет заявила о своей УБЫТОЧНОСТИ и соответственно о не способности платить дивиденды.

Ну это и естественно...

как не крути, а вложения во все эти трубопроводы, что произвела компания в попытках обходным путем пробить проход своим трубам с газом в Европу

окончились КРАХОМ !

МИЛЛИАРДЫ а то и ТРИЛЛИОНЫ пошли прахом (.

И это естественно.Как говорится на хитрую жопу есть член с винтом ). (пословица ).

Все эти ПОТОКИ, что по настроила компания себя не окупили, страны принимавшие газ компании отказались его покупать ...

Фактически компания БАНКРОТ.

Просто власти пока не озвучили это.

ну а раз так, а надо смело смотреть в лицо опасности и не строить иллюзий !

Ранее озвучивалась нижняя цена Газпрома в 95 рублей… такое было с компанией 27 октября 2008 года, Тогда начался массовый ИСХОД западных инвесторов из России. Тем не менее компания работала и убыточной не была…

( Читать дальше )

Где дивиденды, Газпром? История, доходность, дивидендная политика и перспективы Газпрома

- 25 мая 2024, 08:05

- |

«Когда-нибудь Газпром встанет с колен и отрастёт» — очень часто можно услышать такое мнение, несмотря на то, что акции Газпрома продолжают пикировать вниз. Но стоит вспомнить и о том, что даже исторически акции Газпрома в минусе. Продолжаю серию дивидендных разборов, и сегодня наш клиент — Народное Достояние.

Уже смотрели: Северсталь, Лукойл, Газпром нефть, НЛМК и Роснефть. Разбираем теперь газового, историю его дивидендов, дивидендную политику и перспективы компании. Поехали!

Напоминаю актуальные прогнозы по дивидендам на этот год:

- Топ-10 дивидендных акций от Сбера на 2024 год (NEW)

- Топ-10 акций с высокой дивидендной доходностью от Финам (NEW)

- Топ-6 акций на ближайший дивидендный сезон от БКС

- 5 лучших акций под дивиденды от Промсвязьбанка

- Лучшие дивидендные акции 2024 года от Альфа-Банка

Кто богатеет на дивидендных акциях, не пропустите новые обзоры.

Дивидендная политика

( Читать дальше )

Транснефть в космос, а Белуга под плинтус....

- 22 мая 2024, 19:09

- |

Инвесторы воспряли духом после снижения индекса и прихода дивидендов Лукойла. Портфели покрылись зеленью и заколосились.

А нам погода не даёт покоя, сегодня выпал снег, причём автомобиль полностью накрыло как покрывалом. В этом году лета в ЯНАО отменяется. Но мы не падаем духом, на Дальнем Востоке надеемся поймать лето.

Яндекс бодренько пошёл вверх, прибавляет более 4% на сообщении о выкупе всех акций.

Ростелеком сегодня как и обещал, повысил дивиденды до 6,06 руб на акцию. Бумаги отреагировали позитивно, прибавляют около 3%.

Транснефть сегодня в ударе, растёт более 2%. Видимо дивиденды Лукойла пошли туда, либо есть информация по дивидендам Транснефти. Скоро на всех каналах и со всех утюгов и устройств пойдут прогнозы и тд.

В НоваБев сегодня распродажа и цена на первый взгляд интересная. Снижение идёт более 1,5%. Неужели пить перестали. Или у нас на горизонте маячит сухой закон. Вовсе нет, это всё происки спекулянтов.

Портфель двигается в сторону

( Читать дальше )

Дивиденды Ростелеком. Хоть тут не кинут?

- 22 мая 2024, 15:01

- |

Не знаю, хватит ли всего ромашкового чай в мире, чтобы успокоить инвесторов после демарша Газпрома с дивидендами за прошлый год, но новость от Ростелекома должна хотя бы немного всех утешить.

Руководство компании рекомендовало выплатить дивиденды по обоим типам акций в размере 6,06 рублей на одну акцию. Таким образом, дивидендная доходность префов составляет 6,8%, голосующих акций — 5,7%. По регламенту рекомендация была передана Правительству страны для согласования. Мы помним кейс прошлого года, когда те небольшие дивиденды согласовывали полгода. Надеюсь, что в тот раз нас не только не заставят ждать осени, но и согласуют выплату в полном объеме.

Дивидендная политика Ростелекома, которая истекает в этом году, предполагает выплату в качестве дивидендов не менее 5 рублей на акцию один раз в год. Компания ежегодно планирует наращивать выплаты как минимум на 5%. По итогам 2022 года компания выплатила 5,45 рублей на одну акцию, получается, что в этом году прирост составил 11,2% — больше, чем прописано в организационных документах.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал