Избранное трейдера Falcone

Как участвовать в открытой подписке на облигационный выпуск

- 26 ноября 2019, 19:57

- |

Добрый вечер, уважаемые читатели.

На фоне устойчивого тренда на снижение ставок с одной стороны и медленного, но верного роста популярности фондового рынка с другой облигации имеют стабильный и достаточно высокий интерес инвесторов. Привлекает прозрачность в плане дальнейших выплат и сроков, а основные категории спроса сейчас распределились на две группы.

1. Облигации с доходностью 7–10%.

После того, как ОФЗ выпали из данной группы, приходится прикладывать определённые усилия для подбора достойных кандидатов на включение их в портфель с точки зрения доходности и ликвидности. Борьба в этой группе идёт за каждую десятую процента, все перспективные и новые размещения тщательно мониторятся.

2. Высокодоходные облигации (ВДО) со ставкой более 10%.

ВДО — относительно молодой сегмент рынка и во многом неоднозначный, отношение к нему среди инвесторов зачастую полярное и дискуссионное, но нельзя не отметить наличие растущего интереса к данному виду бумаг.

( Читать дальше )

- комментировать

- ★185

- Комментарии ( 74 )

Дивиденды2019 и индексы Мосбиржи

- 19 ноября 2019, 21:36

- |

Россия мировой дивидендный лидер по итогам 2018 года

По данным Bloomberg, по итогам 2018 г. дивдоходность российского рынка составляет порядка 8%.

Данные Национального рейтингового агентства свидетельствуют о выплате рекордных 3,13 трлн руб. Это в 1,5 раза выше, чем по итогам 2017 г.

Допустим, что мажоритарные акционеры получат две трети от этих 3,13 трлн. Но ведь на долю миноритариев достанется около 1 трлн рублей.

Законодательство в РФ таково, что если акционеры на собрании проголосовали за выплату дивидендов, то их получат все акционеры имеющие акции в дату закрытия реестра для получения дивидендов. И основные владельцы, и миноритарные акционеры, то есть мы с вами

И если мы пришли на российский фондовый рынок за дивидендами, то, желательно за дивидендами, размер которых будет больше, чем банальный депозит. Это стало особенно актуально в связи с постоянным падением процентных ставок по банковским депозитам.

( Читать дальше )

Почему сложно высидеть хороший тренд

- 12 ноября 2019, 19:10

- |

Всё дело в чередовании периодов низкой и высокой волатильности. И при переходе из одной стадии в другую очень сложно перестроиться. При этом, как гласит классический ТА, чем дольше консолидация, тем мощнее из неё выход. И в этих длительных консолидациях спекулянты попросту привыкают к тому, что долго сидеть в профитной позиции невыгодно, дали хоть какую прибыль, нужно скорее брать. Кроме того, в их рамках можно играть в любую сторону (покупать, потому что упало, и наоборот, продавать, потому что выросло, даже если чутка промахнулись, всё равно можно высидеть прибыль).

При изменении с консолидации на трендовое движение большинство просто не успевает перестроиться. А правила меняются на прямо противоположные (держать профитные позы и быстро резать лосей). Почему не успевает? Потому что консолидации, как правило, длятся дольше трендов, люди долго торговали в боковике, а перестроиться нужно быстро. Ко всему прочему, перманентные маржины этого большинства становятся топливом для тренда, так что процесс самоподдерживающийся, кукл не обязателен.

( Читать дальше )

Готовая формализованная торговая система. Почти!

- 12 ноября 2019, 17:09

- |

Как учили «знающие» люди – торгуй график, на графике видны все действия игроков. Вот я и торговал график. И, если в моменте я был практически миллионером, то на дистанции утрачивал почти все преимущество. Что не так? Торгуя график, я полагался только на свои зрительные ощущения, а это влекло за собой досадные ошибки.

Поэтому я решил разобраться, а что я, собственно, торгую. Попытался сделать так, чтобы моей торговой системой мог управлять человек, который понятие не имел о трейдинге. Для этого пришлось препарировать бары и извлечь из них полезную, на мой взгляд, информацию, чтобы выявить закономерности. А уже эти закономерности представить в виде алгоритма, понятного всем.

Торговал я в то время фьючерсными контрактами на часовом и пятиминутном тайм-фреймах. Для примера, давайте разберем фьючерс на акции Сбербанка — часовик. Я заметил, что на рынке время от времени, возникают моменты, когда происходит жор. В это время игроки покупают актив прямо по рынку, по любой цене – лишь бы купить. Кто-то говорит, что это крупный игрок разгоняет цену, но я, больше, чем уверен, что крупный игрок так рынок не разгоняет, а делает это через новости. А жор – это пир спекулянтов, которые узнали о чем-то самыми последними.

( Читать дальше )

Ухмылка маркет-мейкера

- 12 ноября 2019, 13:15

- |

А теперь мой взгляд на все это. Он очень простой и от того рубит все обычные аргументы в капусту острой бритвой Оккама.

Представим, что я крутой маркет-мейкер в опционах на Си. Капитал у меня будь здоров и я спокойно продаю опционы страждущим, зарабатывая на спреде и бонусах по программе ММ от биржи. Как я это делаю? Элементарно: считаю волатильность БА и котирую по ней все страйки, т.к. я-то понимаю, что модель БШ работает и волатильность БА не зависит от страйка, т.е. никакой улыбки нет.

Но, я не дурак, чтобы отказываться от легких денег, ну и в убыток я себе работать тоже не собираюсь. Поэтому я буду котировать продажу на 50 пунктов выше справедливой цены. Т.е. считаю стоимость опциона для каждого страйка и добавляю 50 пунктов. Я просто не хочу возиться с котированием, если я не зарабатываю минимум 50 пунктов на спреде.

( Читать дальше )

Как составить портфель по дивидендной стратегии?

- 12 ноября 2019, 12:45

- |

Доходность ОФЗ и депозитов обновляет минимум за несколько лет, что увеличивает интерес к инвестированию в акции. Наибольшую популярность среди начинающих инвесторов, как правило, имеют стратегии, связанные с поиском акций с наибольшей дивидендной доходностью. Мы разберем, какие ошибки можно совершить при формировании дивидендной стратегии и предложим свой вариант составления портфеля.

Высокая дивидендная доходность – лишь часть стратегии

Выбрать пару акций с наибольшей дивидендной доходностью – крайне рискованная стратегия инвестирования. Высокая дивидендная доходность означает, что рынок ожидает, что в дальнейшем дивиденды компании будут расти медленно или снижаться. При реализации негативного сценария акция может упасть в стоимости и принести большой убыток инвестору.

Чтобы защититься от негативного сценария инвестор должен придерживаться хорошей диверсификации и иметь в портфеле не менее 10-15 акций. Кроме того, в свою стратегию нужно включить мониторинг других показателей, которые укажут на возможные проблемы с последующей выплатой дивидендов.

( Читать дальше )

Google таблицы и российские привилегированные акции. Без скриптов.

- 10 ноября 2019, 22:03

- |

В Google-таблицах есть свой встроенный магазин Дополнений. Установка такого дополнения добавляет новую функцию. Она позволяет загружать текущую цену и цену на выбранную дату. Плюс ещё какие-то данные. Кому интересно и свободно владеет английским есть статейки… Хватит предисловий — к делу.

1. В Google-таблицах -> Дополнения -> Установить дополнения

откроется окошко с дополнениями

2. В поиске дополнений вбиваем finbox

3. Устанавливаем его

4. Заходим на сайт finbox.com и регистрируемся там

5. Возвращаемся в Google-таблицу -> Дополнения -> finbox.com

( Читать дальше )

Почему американцы живут на 4% своего портфеля ежегодно

- 04 ноября 2019, 22:01

- |

Перед теми людьми, кто хочет жить на пассивные доходы в зрелом возрасте или на пенсии, встает вопрос, а сколько процентов можно изымать из своего портфеля ежегодно, чтобы он не иссяк досрочно, и в старости вам не пришлось снова пойти на работу. Американские консультанты и инвесторы нашли ответ на этот вопрос, и проверили его теорией и практикой, что мы и рассмотрим далее.

Начнем с главного вопроса, а зачем вообще продавать акции из своего портфеля, почему нельзя просто жить на дивиденды. Дело в том, что в США дивидендная доходность индекса S&P 500 составляет всего 1,9%. Если ваш портфель — 1 млн. $, то вы будете получать всего 19 000$ дивидендов в год без учета подоходных налогов, которые в США могут достигать 20-30%. Этой суммы явно не хватит, чтобы прожить (средняя зарплата по разным штатам 40-50 000$ в год). Поэтому помимо дивидендов потребуется еще и продавать часть акций в портфеле ежегодно.

( Читать дальше )

Контроль рисков в играх с рекапитализацией

- 04 ноября 2019, 20:28

- |

Сложность задачи контроля рисков состоит в том, что риски в действительности не ограничены и нарастают с течением времени так, что превращают бесконечно длительные игры с полной рекапитализацией в игры с абсолютно неконтролируемым риском. В связи с чем, задача выбора оптимального плеча (объёма) становится в общем случае математически не решаемой, а риск-менеджмент, в конечном счете, определяется только психологическим комфортом управляющего или инвестора. Тем не менее, исходя из некоторых предпосылок мы можем ограничить зону допустимого психологического комфорта и склонности к риску, то есть указать на некоторые их разумные пределы.

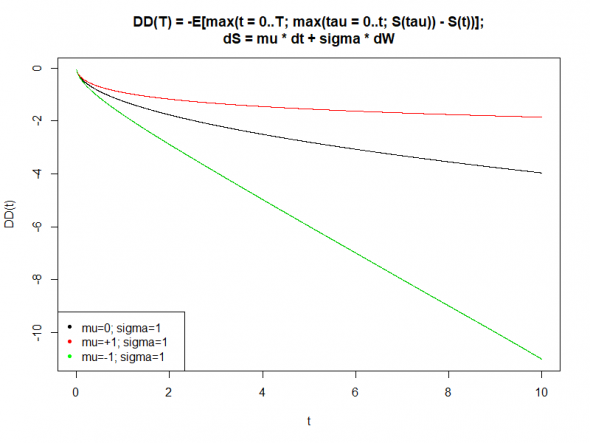

Изображение зависимости средней ожидаемой максимальной просадки заданных стратегий от времени. Любезно позаимствовано у Eugene Logunov.

Как и ранее, имея стартовый капитал 50 млн. долларов США мы будем пытаться обыграть господина Баффета, имеющего 500 млрд. долларов США, то есть будем стараться увеличить свой капитал в 10 000 раз за счёт игры на бирже. Играть мы будем нелинейно, то есть будем увеличивать ставки после каждого удвоения пропорционально текущему капиталу и поэтому для реализации нашей цели нам предстоит выиграть у господина Баффета не 10 000 раз подряд, а всего лишь:

Мы знаем, что наша стратегия обладает преимуществом над стратегией господина Баффета и позволяет играть против него с вероятностью 55%/45%, то есть с 10% смещением (Шарп = 1.6)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал