Избранное трейдера Falcone

Как “Финам” переливал счета своих клиентов в собственных интересах.

- 30 октября 2018, 14:03

- |

Как “Финам” переливал счета своих клиентов в собственных интересах.

В общем, терпение у нас лопнуло. Последние полгода мы с клиентом вели переписку с Финамом, в целях досудебного урегулирования их апрельских художеств. Сегодня мы получили четвертую по счету отписку от Финама ( которую, как и предыдущую, мы ждали 1,5 месяца), и прочитав этот цирк, решили больше на переписку время не тратить и предать эту историю огласке. Кроме того, естественно клиент пойдет с этими материалами в суд и другие инстанции (включая ЦБ и не исключая правоохранительные органы). Но суд это долго, а тянуть с оглаской я считаю больше не нужно, т.к. люди должны знать правду как можно раньше– что на самом деле представляют собой некоторые наши брокеры.

Итак, с чего все началось. Накануне 9-го апреля у клиента на счете преимущественно были медвежьи ратио-пут-спреды в июньских и недельных контрактах. В недельных были куплены 115-110 страйки и проданы 105 и ниже, а в июне были куплены страйки со 110 до 97,5 и проданы с 87,5 и ниже вплоть до 70-го в бОльшем кол-ве. Вега была практически нейтральная, тета положительная, дельта – вниз. За счет резкого падения рынка и роста центральных путов, счет 9-го к вечеру даже вырос, но 10-го пошло обратное движение счета (за счет временного удорожания дальних путов из-за маржинов брокеров) и в итоге счет вернулся в исходное состояние. В общем –никаких особых рисков по счету не было, наоборот –при падении рынка счет скорее стремился к росту, чем к падению, но в целом был как минимум нейтрален. Но ГО естественно выросло, примерно в 10 раз больше размера счета, из-за поднятия ГО биржей.

( Читать дальше )

- комментировать

- ★60

- Комментарии ( 696 )

Николай Корженевский. Как мы торгуем $50 млн+?

- 30 октября 2018, 11:46

- |

Полное видео по ссылке: play.boomstream.com/w9Isl7eE

Все видео конференции: confa.smart-lab.ru

Хронометраж выступления:

00:00 Как мы торгуем $50 млн+?

03:00 Как юридически организовано?

04:40 Результаты торговли

07:00 Нюансы алготрейдинга. Overfitting.

10:00 Типичная стратегия с переподгонкой

13:20 Разбор научной математической модели алготрейдинга

17:30 Что работает и что не работает?

23:10 Как используем фундаментальный анализ

25:00 Как отключаем систему, если перестает работать?

Сравнение облигаций и вкладов.

- 30 октября 2018, 09:13

- |

Для сравнения берем короткие ОФЗ 26214, доход 7,9%, цена 98% к номиналу, налог на разницу к номиналу (100-98)*13%= 0,26%, коммиссия брокера минимум 0,03% (в среднем 0,05%), депозитарий минимум 120 руб в год

Чистая доходность около 7,8%

Учитываем дополнительные риски брокера (т.е стоит рассматривать только крупных брокеров, желательно госы, оптимальный по тарифам Открытие)

По ОФЗ, единственный плюс, что при повышении цены в стакане, можно быстро срубить деньги.

К примеру, в сентябре 18 зашел на крупную сумму в 3 летки и спустя неделю вышел, заработав 1% за неделю. Чистое везение, т.к цена быстро выросла.

Муниципальные облигации - максимальная доходность и минимальный срок погашения подходит под Мордовия 03 — 9,1%, погашение 2,9 года (с амортизацией около 1 года). Естественно риски по ней зашкаливают, т.к регион закредитован по уши. Чистая доходность с учетом всех расходов 9%

Те регионы, которые более менее надежны дают доходность на уровне ОФЗ.

( Читать дальше )

Универсальный прогноз на каждый день

- 30 октября 2018, 08:34

- |

--

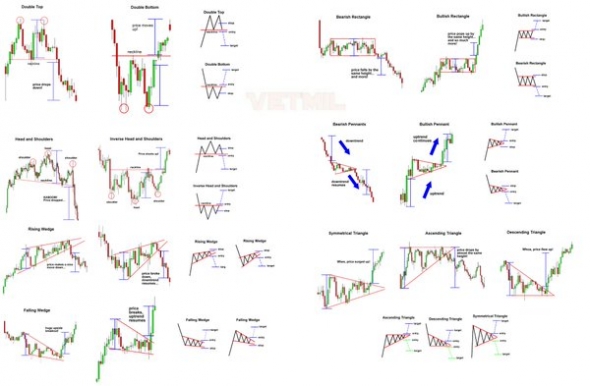

Вчера рынок закрылся в зеленой/красной зоне. Быки/медведи показали свою слабость, но есть шанс на отскок. При тесте верхней/нижней границы, вчерашнего лоу/хай, стоит присмотреть к покупкам/продажам. Сейчас мы находимся в канале, и приближаемся к его границам. При подходе к границам канала рынок или отскочит, или их пробьет. Так же на старшем таймфрейме образовывается треугольник/вымпел/Параллелограмм/Круг ожидаем, как рынок поведем себя у границ этой фигуры.

Все профитов, Ваш Гуру.

--

Договор с брокером

- 28 октября 2018, 12:36

- |

Все тут заключали договор с брокером. Но вот какое количество человек полностью вникли и ознакомились с договором?

Например, берем договор (заявление о присоединении) с брокером Открытие.

В рамках заявления о присоединении, клиент полностью ознакомлен и согласен и безоговорочно присоединяется к условиям и акцептирует

1. Депозитарный договор, а также Клиентский регламент.

2. Договор на брокерское обслуживание, а так же регламент обслуживания клиентов

3. Договор на ведение ИИС, а так же регламент обслуживания клиентов

4. Тарифами

5. Договор оказания услуг по учету иностранных финансовых инструментов.

6. Декларацией об общих рисках, связанных с совершение маржинальных сделок

7. Декларацией рисках, связанных с производными финансовыми инструментами.

и тд, всего насчитал 12 документов, каждый из которых занимает по 100+ листов.

Условия и пункты всех эти договоров, тарифов и положений брокер может поменять в одностороннем порядке в любой момент (в договорах данные пункты присутствуют), хотя это противоречит законодательству РФ.

( Читать дальше )

Поиск следов работы маркет-мейкеров с помощью межрыночного анализа и предлагаемых ниже нормализованных индикаторов

- 27 октября 2018, 19:31

- |

Поиск следов работы маркет-мейкеров с помощью межрыночного анализа (корреляция нормализованных инструментов) и предлагаемых ниже нормализованных индикаторов (по данным открытых позиций и объемов контрактов Московской биржи)

Межрыночный анализ выражается в наблюдении за сохранением / изменением корреляции в наблюдаемых нормализуемых инструментах. На прилагаемом ниже рис. 1 видно, как маркет-мейкеры (далее по тексту «акулы») двигают инструмент, либо временно находятся во флете.

Наблюдение за сохранением / изменением / дивергенцией предлагаемых нормализуемых индикаторов позволяет отследить не только сохранение тренда, но и выявить перекладывание позиций акул.

Можно использовать совместно с другими вариантами анализа, например, с объемным анализом.

- 1. Немного о корреляции.

( Читать дальше )

Трендследящие стратегии (основанные на скользящих средних)

- 27 октября 2018, 17:05

- |

Этот пост будет отдушиной для спекулянтов.

Компания Newfound Research занимается исследованием рыночных моделей.

У них я нашел завлекающую картинку на трендследящую стратегию.

Подробнее о ней вы можете прочесть здесь.

Дьявол, как всегда, кроется в деталях. А именно, какую «машку» выбрать в качестве индикатора. В немного другой статье авторы показывают, каким мог бы быть выход из кризиса 1929 года, используя 6-12 мес. скользящие средние. И результаты весьма разнообразны: от -25% до 136%.

( Читать дальше )

Оптимальное количество бумаг в портфеле

- 23 октября 2018, 07:18

- |

Оптимальное количество бумаг в портфеле

Очень часто, когда заходит речь о диверсификации, на лице слушателя появляется скептическая улыбка. Казалось бы, что тут можно придумать нового: все уже давным-давно известно, писано и переписано тысячами трейдеров. Если вкратце резюмировать суть большинства рассуждений на тему диверсификации, то можно выделить две основные идеи:

- Диверсификация необходима.

- Избыточная диверсификация неэффективна, ибо не позволяет много заработать.

Не знаю как вас, а меня всегда интересовал вопрос: каким же должно быть оптимальное количество различных бумаг в портфеле? Интуитивно кажется понятным, что если все деньги поставить на одну бумагу, то риск будет очень велик, и подобная торговля уже сильно смахивает на лотерею (угадал/не угадал). С другой стороны, если купить акции около 100 различных компаний, то, помимо проблем с управлением и анализом такого большого портфеля, рассчитывать на приличную доходность тоже можно с большой натяжкой. Как же быть? Сколько бумаг покупать? Прежде чем дать свой ответ на этот вопрос, мне кажется необходимым сделать небольшую оговорку: я вполне отдаю себе отчет, что каждый раз бывает по-разному, иногда портфель, сформированный из всего 2 бумаг, обгонит портфель из 10 бумаг, а когда-то будет наоборот. Тем не менее, мне хотелось бы провести исследование на статистических данных для ответа на вопрос, какое же число бумаг будет оптимальным наиболее часто или даже точнее будет сказать так: какой интервал бумаг (от и до, например от 6 до 10, или от 10 до 15 и т.д.) обеспечит наибольшую доходность.

( Читать дальше )

Управление исполнением в HFT.

- 22 октября 2018, 23:38

- |

Пробую достаточно простую идею, торговля с возвратом к среднему. Среднее в данном случае, это линейная регрессия с кучей параметров. Только весь этот праздник продолжается, пока нет однонаправленного безоткатного движения.

Входить выходить по стакану или +-10 нет смысла, так как средняя прибыль на сделку, посчитанная по тикам (если тик коснулся цены, считаем заявку исполненной) около 13 рублей. Несколько раз читал, что главное в hft это не предсказание цены, а управление исполнением и контроль позиции. Но куда здесь контролировать, если в какой-то момент я становлюсь обладателем кучи лонгов, на падающем инструменте.

Подскажите, мне стоит развивать эту идею, или надо сперва добиваться, чтобы тестовая прибыль была больше 20 рублей?

Будни алготрейдера 21102018

- 21 октября 2018, 18:33

- |

Мой путь в алготорговле на данный момент оказывается следующим:

1. Создание оболочек (расчета и хранения стат. данных и индикаторов, сама МТС (конструктор стратегий), визуализация), т.к. все самописно на базах access. В планах модуль управления капиталом, но до этого дойдет только в случае выхода в «стабильный» плюс.

Вы даже не представляете сколько нюансов при написании всего с нуля самостоятельно возникало.

Но было интересно. В настоящее время все функционирует стабильно: бот не теряет позиций, проблема кросс-сделок решена, реальная и виртуальная (тестовая) торговля есть, каждая позиция автономна: входы и выходы (тэйк-профит, стоп-лосс, трэйл стол-лосс) по 1 лоту.

В общем механика работает. Дело за логикой.

2. Правильные входы. Тут долгая дорога, у каждого своя. Сейчас торгуется «контртренд» интрадэй, без переноса позиций. 5 возможных входов. Сейчас входы в целом устраивают, лучше — те, которые с оглядкой на объем.

3. Правильные выходы. Здесь тоже не все просто. Смысл в том, что все и так знают, — как на практике найти оптимальную точку выхода? В общем сейчас 7 возможных сигналов на выход. На практике я пробовал почти все, и при сильно коротких лоссах и трэйлах — сразу падал результат. Т.к. 20-30% правильных сделок давали 80% ПНЛ.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал