SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера FonSmirnov

Стратегия layering, которую запретили регуляторы США и Англии

- 20 сентября 2013, 19:37

- |

Развитие высокочастотной торговли не только добавляет ликвидности рынку и служит причиной неожиданных резких движений котировок, но и порождает новые методы пограничного, неэтичного, а иногда и откровенно незаконного получения дохода. В последние годы одной из самых спорных практик стал layering— искусственное смещение котировок на покупку и продажу бумаг с целью вынудить других участников рынка совершить выгодную для манипулятора сделку.

Доходный дельфин

Прообразом layering считается торговая техника, применявшаяся известным трейдером Полом Роттером на рынках производных на европейские гособлигации (в основном немецкие) еще в конце 1990-х — начале 2000-х годов. Выходец из Чехословакии, переехавший с родителями в Западную Германию в девятилетнем возрасте, Пол Роттер в молодости несколько лет проработал во франкфуртском банке на облигационном деске. Он довольно быстро понял, что в состоянии торговать самостоятельно и намного более успешно, чем в банке, где сотрудники ограничены внутренними требованиями и контролем рисков. В 1996 году Роттер ушел из банка и стал крупнейшим индивидуальным трейдером на немецкой бирже деривативов Deutsche Terminbörse, а позже — на появившейся на ее месте европейской бирже Eurex.

( Читать дальше )

- комментировать

- ★13

- Комментарии ( 9 )

Выбираем акции для инвестирования среди нефтяных компаний РФР. Часть 1

- 17 сентября 2013, 17:13

- |

Закончил просматривать полугодовую отчётность НК РФ. В настоящей статье подвожу итоги по этому сектору. Сначала хотел написать в один пост, но столько статистики, что всё-таки придётся писать по частям. Да и читать и обсуждать, и вносить коррективы наверняка будет удобно, если разбить по частям. Сегодня Часть 1

Задача настоящего исследования: отобрать наиболее перспективные с инвестиционной точки зрения акции для продолжительного регулярного инвестирования. Естественно, нужно определить некие формальные критерии, по которым должен произойти отбор.

Что может выступить этими критериями?

A) Дивидендная доходность. Формальный критерий? Да. Измеримый? Да. Можно ли ранжировать на основании его? Да

B) Способность расти и генерировать прибыль. Здесь, необходима некоторая формализация. Что значит способность расти? Наверное, это рост капитала компании. В принципе это можно измерить методом сравнительной динамики собственного капитала на акцию (пусть это будет критерий с индексом В1). У кого лучше динамика, тот и чемпион. Но рост собственного капитала без эффективного его инвестирования ничего не даёт миноритарию. Поэтому придётся ввести ещё дополнительный критерий в этой группе, это эффективность использования этого капитала или его рентабельность (ROAE) (пусть этот критерий будет под индексом В2). Теперь новая проблема: среди компаний разнообразие толерантности к финансовому рычагу, следовательно, та компания, которая имеет более высокий рычаг при одинаковой рентабельности бизнеса, будет демонстрировать более высокое значение ROAE. Но чтобы брать в долг, нужно делиться частью денежного потока, поэтому я думаю такой показатель как рентабельность всего задействованного капитала (ROACE) наиболее способен выразить финансовую эффективность бизнеса (пусть этот критерий будет под индексом В3). В качестве подтверждающих доп критериев я приведу статистику и ранжирование по двум другим видам эффективности — это операционная рентабельность бизнеса (ebit/sales) и чистая рентабельность продаж (return of sales)

( Читать дальше )

Задача настоящего исследования: отобрать наиболее перспективные с инвестиционной точки зрения акции для продолжительного регулярного инвестирования. Естественно, нужно определить некие формальные критерии, по которым должен произойти отбор.

Что может выступить этими критериями?

A) Дивидендная доходность. Формальный критерий? Да. Измеримый? Да. Можно ли ранжировать на основании его? Да

B) Способность расти и генерировать прибыль. Здесь, необходима некоторая формализация. Что значит способность расти? Наверное, это рост капитала компании. В принципе это можно измерить методом сравнительной динамики собственного капитала на акцию (пусть это будет критерий с индексом В1). У кого лучше динамика, тот и чемпион. Но рост собственного капитала без эффективного его инвестирования ничего не даёт миноритарию. Поэтому придётся ввести ещё дополнительный критерий в этой группе, это эффективность использования этого капитала или его рентабельность (ROAE) (пусть этот критерий будет под индексом В2). Теперь новая проблема: среди компаний разнообразие толерантности к финансовому рычагу, следовательно, та компания, которая имеет более высокий рычаг при одинаковой рентабельности бизнеса, будет демонстрировать более высокое значение ROAE. Но чтобы брать в долг, нужно делиться частью денежного потока, поэтому я думаю такой показатель как рентабельность всего задействованного капитала (ROACE) наиболее способен выразить финансовую эффективность бизнеса (пусть этот критерий будет под индексом В3). В качестве подтверждающих доп критериев я приведу статистику и ранжирование по двум другим видам эффективности — это операционная рентабельность бизнеса (ebit/sales) и чистая рентабельность продаж (return of sales)

( Читать дальше )

Династия Ротшильдов. Династия Рокфеллеров. (видео)

- 07 сентября 2013, 16:49

- |

Династия Ротшильдов

Династия Рокфеллеров

Что следовало ожидать, в фильмах не рассказывается о роли этих семей во Второй Мировой и остальных войнах.

Династия Рокфеллеров

Что следовало ожидать, в фильмах не рассказывается о роли этих семей во Второй Мировой и остальных войнах.

Очередное кинцо о бирже - Жизнь без принципов

- 14 августа 2013, 04:10

- |

Гонконг

Поскольку фильмов на нашу профильную тему кот наплакал, решил поделиться

Вполне смотрибельно, на мой взгляд — как художественное кино, конечно

Современный финансовый мир рушится, фондовый рынок резко обвалился… И все пытаются: спасти свои деньги, продать, купить или сбежать с чужими деньгами. Так, менеджер банка Тереза, в страхе потерять работу, навязывает акции трастового фонда с высоким риском пожилой клиентке. Инспектор полиции Чун ищет пенсионера-убийцу и расследует смерть ростовщика, забитого в подземном гараже. А у триады свои заботы — один из них, брат Барс, простодушный неумеха, старается помочь вернуть деньги своему другу, финансовому брокеру

http://www.kinopoisk.ru/film/450596/

Поскольку фильмов на нашу профильную тему кот наплакал, решил поделиться

Вполне смотрибельно, на мой взгляд — как художественное кино, конечно

Современный финансовый мир рушится, фондовый рынок резко обвалился… И все пытаются: спасти свои деньги, продать, купить или сбежать с чужими деньгами. Так, менеджер банка Тереза, в страхе потерять работу, навязывает акции трастового фонда с высоким риском пожилой клиентке. Инспектор полиции Чун ищет пенсионера-убийцу и расследует смерть ростовщика, забитого в подземном гараже. А у триады свои заботы — один из них, брат Барс, простодушный неумеха, старается помочь вернуть деньги своему другу, финансовому брокеру

http://www.kinopoisk.ru/film/450596/

Что Т+2 грядущий нам готовит!

- 05 августа 2013, 16:38

- |

Т+2 граль или яд для рынка?

По последним данным действующий сейчас на бирже режим торгов Т+0 со второго сентября 2013 года, будет отменён и заменён режимом Т+2. Сейчас работают оба режима параллельно.

Зачем это нужно, а главное Кому – основной вопрос по этой теме. На мой взгляд, для рядовых трейдеров ничего кроме вреда это нововведение не принесёт. Но биржа имеет другой взгляд на этот вопрос.

Суть. Т+0 отличается от Т+2 днём проведения операции обмена денег на бумаги. При торговле Т+0 поставка денег происходит в момент поставки бумаг, в день заключения сделки. А именно в 19-00 в день заключения сделки, а не в тот момент когда заключается сделка, как подумало большинство ))). Т.е. вы заключили сделку в 13-00, а реально бумаги получите и деньги заплатите в 19-00, т.е. существует отсрочка расчётов и заключения договора. Так работает режим Т+0, но это незаметно, так как реализовано всё что бы никто этого просто так, без чтения регламента биржи не понял.

Режим Т+2 работает так же, только отсрочка между заключением сделки и расчётами составляет 2 дня. Разберём: Сегодня заключена сделка, завтра ничего не происходит, послезавтра к 19-00 на брокерском счёте должны быть деньги на завершение сделки.

( Читать дальше )

Демура на РБК: КОЛЯ МОРЖОВ и ЖАННА БРИСНА. И вопрос по телефону.

- 19 июля 2013, 14:55

- |

В середине вопрос про http://smart-lab.ru/blog/131188.php

Рынок онлайн

http://rbctv.rbc.ru/archive/ryn_online/562949988033542.shtml

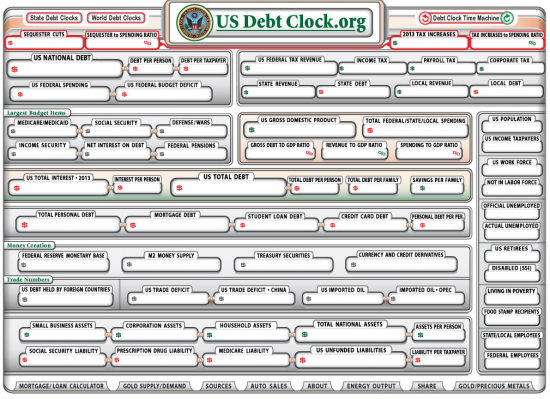

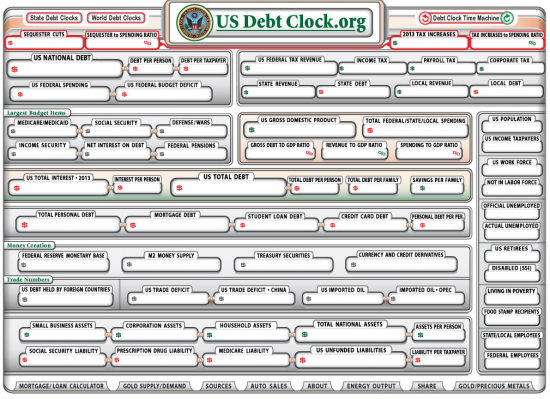

Долг США онлайн

- 18 июля 2013, 18:00

- |

Полезная таблица по долгам США в реальном времени

US National Debt (и прочие задолженности) online:

www.usdebtclock.org/

US National Debt (и прочие задолженности) online:

www.usdebtclock.org/

Гениально и просто! Грааль от Тима Орда. Интересно будет всем!!!

- 12 июля 2013, 15:28

- |

Тим Орд. «Цена + Объем = Движение цены»

Тим Орд является ветераном торговли с очень впечатляющим послужным списком. Тим Орд был заметной фигурой в финансовой сфере в течение более 25 лет. Он закончил Университет штата Небраска в 1973 году с дипломом бакалавра по математике и специальностью преподавателя. Он является лицензированным брокером и занимал пост вице-президента и руководителя департамента опционов. Он был 4-ым в Национальном чемпионате США по торговле в 1988 году в группе опционов. В 2002 году Тим занял девятое место из 294 финансовых менеджеров по общему доходу с инвестиционной компанией «Schreiner Capital». В 2004 году он разработал программу для торговли акциями и индексами, которая использует силу объема в колебании, чтобы определить сигналы покупки и продажи.

Оригинал статьи:

Stocks & Commodities V. 22:5 (68-71): Price + Volume = Price Movement by Tim Ord

( Читать дальше )

Тим Орд является ветераном торговли с очень впечатляющим послужным списком. Тим Орд был заметной фигурой в финансовой сфере в течение более 25 лет. Он закончил Университет штата Небраска в 1973 году с дипломом бакалавра по математике и специальностью преподавателя. Он является лицензированным брокером и занимал пост вице-президента и руководителя департамента опционов. Он был 4-ым в Национальном чемпионате США по торговле в 1988 году в группе опционов. В 2002 году Тим занял девятое место из 294 финансовых менеджеров по общему доходу с инвестиционной компанией «Schreiner Capital». В 2004 году он разработал программу для торговли акциями и индексами, которая использует силу объема в колебании, чтобы определить сигналы покупки и продажи.

Оригинал статьи:

Stocks & Commodities V. 22:5 (68-71): Price + Volume = Price Movement by Tim Ord

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал