Избранное трейдера GriP701

ЦБР - Сжатие перед расширением

- 15 декабря 2015, 07:49

- |

В критический момент в мировой экономики

цена на нефть может снижаться и до 25 долл. за баррель

Бюджет России рассчитан на 50 долл. за баррель

и это с дефицитом в 3.0 %

который предполагают покрывать из Резервного фонда

На данный момент имеем среднюю цену на нефть в 38-40 долл. за баррель

А это плюс 30 % дефицита бюджета!

То есть для исполнения бюджета в 2016 году

нужен средний курс в 80-84 рублей за $

Но это без стимулирования экономики России,

а при такой средней цене на нефть

без стимулирования экономики

Россию ждёт жесточайшая экономическая депрессия

Поэтому ЦБР пойдёт иным путём...

Чтобы Россия смогла значительно увеличить бюджетные расходы

через размещение ОФЗ, тем самым стимулируя экономику

нужен значительный рост денежной массы...

Сжатие

Резервный фонд становится не нужным

если планируется финансировать бюджет

за счёт роста денежной массы...

Если рост денежной массы очевиден, то перед расширением

должно последовать значительное сокращение денежной массы

и как следствие дефицит рублёвой ликвидности

и рост ключевой ставки ЦБР...

Также у ЦБР стоит цель значительно снизить инфляцию...

Остановит рост розничных цен можно только

снизив курс ниже 60 рублей за $

Единственный способ снижения денежной массы это

продажа $ на валютном рынке из Резервного фонда,

а не через эмиссию рублей как это сейчас происходит...

Что приведёт к значительному росту рубля и

создаст сильный дефицит рублей на рынке...

Рублёвая ликвидность будет изыматься для покупки $ из

— фондового рынка

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 12 )

Как правильно торговать гэпы: стратегия и тактика

- 14 декабря 2015, 14:34

- |

Торговля гэпов — это простой и системный метод покупки акций в лонг или шорт. В общих чертах, он заключается в том, чтобы находить акции, в которых происходит гэп по отношению к цене закрытия предыдущего дня, и наблюдать за ними в первый час торгов с целью определения диапазона торговли. Выход вверх за границы этого диапазона является сигналом на покупку, выход вниз — сигналом в шорт.

Торговля гэпов — это простой и системный метод покупки акций в лонг или шорт. В общих чертах, он заключается в том, чтобы находить акции, в которых происходит гэп по отношению к цене закрытия предыдущего дня, и наблюдать за ними в первый час торгов с целью определения диапазона торговли. Выход вверх за границы этого диапазона является сигналом на покупку, выход вниз — сигналом в шорт.

Что такое гэп?

Гэп — это разница цен между уровнями закрытия предыдущего и открытия следующего за ним дней. Хотя большинство учебников по техническому анализу выделяют 4 типа гэпов — общий, пробойный, на продолжение и гэп истощения — эта классификация применяется уже после того, как установилась графическая модель. То есть, отличие одного типа гэпа от другого можно заметить только после того, как цена продолжит движение вверх или вниз. Такая классификация полезна для долгосрочного понимания поведения конкретной акции или сектора, но несет мало пользы для практической торговли.

( Читать дальше )

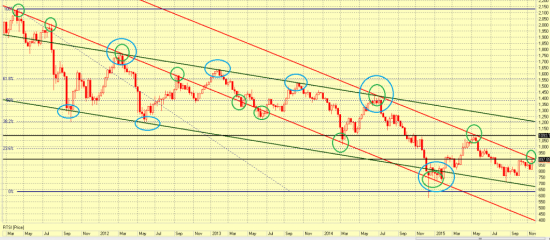

РТС_недельки.

- 11 декабря 2015, 23:25

- |

Собственно, наверное больше мысли для размышлений и интереса, насколько красиво в дальнейшем будут рисоваться графики...

Вначале преамбула — несколько недель назад размещал пост smart-lab.ru/blog/291870.php с картинкой по неделям. вот она:

( Читать дальше )

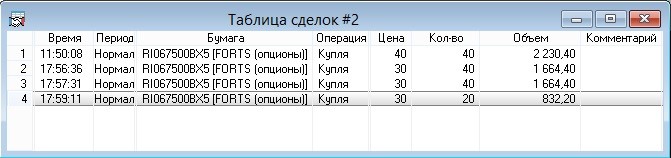

ЭКСПЕРИМЕНТ: 5% за 12 дней на опционах RI (уже 10%). День 6-9. Депозит 1.000.000 рублей.

- 11 декабря 2015, 22:00

- |

Продолжаю очередной публичный «эксперимент» по торговле опционами с целью от 5% за 12 дней.

Вот начало, описание и первый день: http://smart-lab.ru/blog/294742.php

Вот продолжение (день 2-5): http://smart-lab.ru/blog/295493.php

Вот итоги и результаты первого «эксперимента» (текущий — второй): http://smart-lab.ru/blog/199125.php

Зеркало.

А вот и я. Где был, что делал? — Опционы торговал.

День 6 (8 декабря, вторник).

Как и ожидал, в этот день не пришлось вносить каких-либо изменений позицию. Спокойно провел время, продумывая дальнейшие действия. Сделок нет.

День 7 (9 декабря).

Постепенно откупил путы 67500 с целью собрать более доходную позицию в дальнейшем.

Открытые позиции на конец дня:

( Читать дальше )

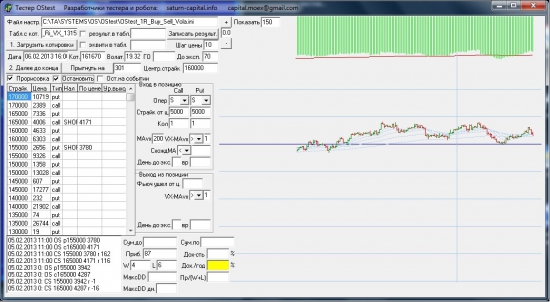

Тестер опционов

- 11 декабря 2015, 20:15

- |

разрабатываем тестер для опционов (цели некоммерческие). Который на основе базового актива по формуле БШ расчитывает цены опционов.

Позволяет входить и выходит из позиции по заданным условиям.

Однако, в формуле есть неточность. В качестве волатильности берется VX базового актива, а не волатильность конкретного страйка опциона.

Вопрос 1, можно ли в тестах на покупку-продажу волатильности пользоваться волатильностью базового актива, либо нужно учитывать волатильности конкретного страйка

Вопрос 2, если нужно учитывать волатильность каждого страйка, то как вычислять периоды низкой и высокой волатильности (с волатильностью БА все просто — накладываем МА и считаем от нее отклонение, все достаточно стабильно, в в волатильности конкретного страйка заначения скачут очень сильно)

Вопрос 3, какие параметры входа и выхода в позицию закладывать в тестер.

Кто имеет в этом опыт и готов участвовать в разработке данного тестера, готовы включить в команду разработчиков и правообладателей данного тестера.

Гос.долг США - ФРС и Нефтедоллар - Политика ЦБР

- 11 декабря 2015, 12:54

- |

С 2016 года США начинают размещать новое приращение

к гос. долгу для финансирования бюджета США

США нужно размещать свой долг под минимальную доходность

чтобы иметь возможность его как то обслуживать...

Идеальный вариант вообще под отрицательную доходность

Такой вариант возможен только когда вся мировая экономика

будет сжиматься и разрушаться...

а $ будет служить тихой гаванью где можно переждать кризис

но этого не достаточно инвесторы так же должны быть уверены

что у них выкупят казначейские облигации...

ФРС и Нефтедоллар

Капитал идёт или в нефть или в $-UST

Поэтому и был задан понижающий тренд в нефти

а именно профицит нефти на рынке

( Читать дальше )

Инвест_стратегия (long-term): Buy Brent - Sell Gold

- 11 декабря 2015, 01:36

- |

График цены бочки Брента в унциях Золота за последние 30 лет. Текущее значение 0.0368. (горизонтальная линия).

Стратегию делать по сетке при возможном дальнейшем снижении уровня в ближайшую неделю

в диапазоне 0.0370-0.0350. (-5%) (т.е. 5 сделок при каждом снижении на 1%)

(типа принимать регулярно раз в день по одной таблетке).

Стратегия без стопа.

Соотношение контрактов — по вкусу. По степени тяги к рискам брент-позу делать сильнее.

Стратегия на квартал-два минимум.

По мере приближения экспирации — перекладываться в более дальние контракты.

Коментировать график нет смысла. Либо Эмир сдохнет либо ишак.

Спасибо за внимание к моему блогу.

Краткий обзор Ри и уровни на 11 декабря

- 10 декабря 2015, 22:55

- |

Быки попытаются вывести боковик проходом наверх. Для этого им важно не пустить медведей ниже поддержек и пробить трендовую линию часовика. Сопротивления те же 80900 — лоу 13 ноября и 82000 — точка выхода из последнего импульса медведей.

( Читать дальше )

Ищу партнера по трейдингу.

- 10 декабря 2015, 22:06

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал