Избранное трейдера HighSky

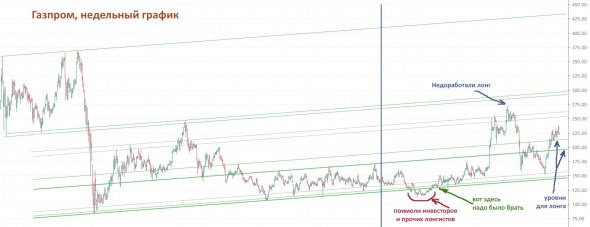

Газпром. Дорога длиной 15 лет.

- 22 марта 2021, 18:02

- |

smart-lab.ru/blog/333281.php

Интересно взглянуть на него спустя еще несколько лет, а их с тех пор прошло пять:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 13 )

Обновление квик позволяет выбрать версию луа

- 22 марта 2021, 11:45

- |

Важные советы при заполнении декларации 3-НДФЛ - памятка для инвестора

- 22 марта 2021, 11:33

- |

Доброго всем дня, спешу описать ошибки, которые часто допускают при заполнении декларации 3-НДФЛ, когда декларируют свой доход. Сейчас идет «горячая пора» сдачи отчетности и поэтому хочу обратить ваше внимание на следующее:

1. Дивиденды по зарубежным акциям

Когда вы получаете выплаты, например, через российского брокера, в виде дивидендов по акциям иностранных эмитентов, то основная ошибка – инвестор в декларацию вносит сумму выплаченного дивиденда (за минусом удержанного налога). Надо вносить в декларацию сумму начисленного налога.

Приведу простой пример – допустим, через Тинькофф банк вам была осуществлена выплата дивиденда по американской бумаге 46,80 долларов, при этом сумма налога была удержана 5,2 долларов. Нельзя ставить в декларацию сумму дивиденда 46,80 и налог 5,2, правильно будет поставить сумму начисленного дивиденда 52 доллара и сумму налога 5,2.

2. Сальдирование результатов

Частая ошибка инвесторов – не сальдируют прибыли или убытки, полученные через российского брокера с результаты от зарубежного брокера. Вы вправе зачесть эти данные, Налоговый кодекс не запрещает нам делать зачет, не ставить наше право в зависимость от страны брокера.

( Читать дальше )

Налоговое законодательство побуждает новичков отыгрываться и терять всё

- 16 марта 2021, 09:06

- |

Если новичок получил убыток на ФОРТС,

то его убыток на сальдируется с прибылью на фонде.

Например, новичок вывел деньги с ФОРТС на свой внешний счёт, указанный для вывода денег, имея прибыль на фонде и убыток на ФОРТС.

Он получит меньше денег на счет: НДФЛ с прибыли на фондовом рынке у него вычтут (даже, если вывел в январе, НДФЛ за текущий год вычтут), а убыток на ФОРТС не сальдируют.

Если в течении 10 лет он получит прибыль на ФОРТС, то можно подать 3НЛФЛ и сальдировать.

Или можно в год убытка сново поиграть на ФОРТС (т.е.проиграть ещё).

Чтобы убыток сальдировался с прибылью,

у прибыли и у убытка должен быть один код дохода.

Если человек психологически не совместим с финансовым рынком и потерял по итогам года только на фонде (ну, не лез на другие рынки), то, чтобы налоговая вычла этот убыток из прибыли, он должен сыграть еще и в один из 10 последующих лет получить прибыль.Потом подать 3НДФЛ, подождать 3 мес. (ГНИ рассматривает 3 мес.) и еще месяц ГНИ перечисляет деньги.

( Читать дальше )

Бесплатный сайт для учёта инвестиций

- 04 марта 2021, 20:27

- |

Сначала пробовал разные платные сервисы вроде интелинвеста и блэктерминала, но их платность и недостаток функционала заставили меня делать что-то самому.

В январе 2020 начал писать программу для учёта инвестиций. Т.к. опыт программирования у меня в основном на php, писать начал в виде сайта.

Сегодня 2021 год и моему сайту уже больше года. Вот он

https://izi-invest.ru

Давал ссылку на этот сайт на некоторых форумах и сайтах, на сайт пришли пользователи и начали предлагать добавить улучшения и функции. С их помощью я развивал сайт. Многие делились ссылкой в социальных сетях, сейчас на сайте активно ведут свой портфель несколько сотен человек.

Использование супер простое:

1. Создаём портфель

2. Загружаем в него отчёт вашего брокера (или вводим сделки вручную)

( Читать дальше )

как заработать на падении ОФЗ, личное мнение: почему падает RGBI

- 16 февраля 2021, 08:54

- |

Доходность индекса RGBI уже 6% при ставке ЦБ = 4.25%.

12 февраля 2021г. Э. Набиуллина на пресс-конференции

заявила об окончании цикла снижения ставок и переходе на нейтральную ДКП.

Нейтральная денежно — кредитная политика (ДКП) подразумевает ставку ЦБ РФ 5 — 6% годовых.

Падение RGBI (индекса ОФЗ):

фактически, рынок уже отыграл переход на нейтральную ДКП, доходность индекса RGBI приближается к 6%.

На ФОРТС есть поставочные фьючерсные контракты на корзину ОФЗ.

Главный недостаток: низкая ликвидность.

Минимально ликвидны OFZ6-3.21 (корзина 6-летних ОФЗ) и OFZ15-3.21 (корзина 15-леток).

( Читать дальше )

Кэшбэк 5% на всё и бесплатные бизнес-залы: рассказываю, как выбрать лучшее премиальное банковское обслуживание

- 14 февраля 2021, 12:34

- |

История написания этой статьи следующая: пару недель назад я увольнялся с работы — а это значит, что меня отключали от привычного зарплатного тарифа. Передо мной встала задача выбора нового основного банка, где я буду обслуживаться. Так что мне пришлось, во-первых, сесть и подумать: а что же мне вообще в идеале нужно от банка? Ну и во-вторых — собственно, проанализировать все доступные на рынке предложения, чтобы выбрать самое лучшее.

По результатам анализа я немного приуныл: выяснилось, что если бы я сделал аналогичное упражнение несколькими годами раньше, то я бы смог получать от банков как минимум на несколько десятков тысяч рублей в год больше. Я всегда считал себя достаточно прошаренным в смысле разных финансовых лайфхаков человеком — но тут оказалось, что у многих банков есть гораздо менее разрекламированные премиальные предложения, условия по которым сильно выгоднее обычных.

( Читать дальше )

И еще раз про налоги. Ответы на многие вопросы.

- 08 февраля 2021, 13:43

- |

Господа, крайне рекомендую потратить время на это видео. Очень полезно в плане информации про новое в налогообложении с этого года.

Как начисляется налог на биржевую торговлю?

- 08 февраля 2021, 11:31

- |

На мои посты о налогах всегда получаю массу комментариев, из которых становится понятно, что, к сожалению, немногие понимают, как уплачиваются налоги и удивляются суммам, которые списываются со счетов 😲.

Работа с оптимизацией налогов — это важная часть стратегии.

Но прежде чем вдаваться в детали, нужно понять, как вообще начисляются налоги?

❗️ Налог начисляется только на финансовый результат по итогам года.

То есть вы должны что-то купить, а затем что-то продать, получив прибыль.

👉 Нет продажи — нет налога

Если вы купили ценные бумаги и держите, то, как бы высоко они не выросли в стоимости, налог вам не начислят.

Например, в прошлом году я получил 104% прироста капитала в публичном портфеле акций, но налог мне начислен не был, так как я ничего не продавал.

👉 Нет прибыли — нет налога

Если вы продали активы ниже цены покупки, с убытком, то налог начислять не на что. Вы не получили прибыль или, как говорят налоговики, положительный финансовый результат.

( Читать дальше )

Хотел вывести деньги с брокерского счета — почти все ушло на налог. Что случилось😳?

- 03 февраля 2021, 11:40

- |

Налоги — штука полезная для общества, но коварная для несведущего инвестора.

Случаются такие парадоксальные ситуации. Инвестору вдруг понадобились деньги. Решил их вывести с брокерского счета, благо торгует успешно, есть прибыль. Но ожидая вывести одну сумму, получает намного меньшую. Вплоть до того, что она будет стремиться к нулю. Инвестору кажется, что налог съел всю прибыль. Как же так?

Все дело в расчетах налога при выводе денежных средств с брокерского счета.

Когда вы снимаете деньги со своего брокерского счета, брокер рассчитывает ваш финансовый результат и удерживает налог, который потом перечисляет в бюджет.

Если сумма налога от финансового результата по сравнению с суммой вывода:

- Больше —то удерживается налог только от суммы вывода.

- Меньше — то удерживается налог от финансового результата.

Не понятно? Давайте на примерах.

1️⃣ Допустим, инвестору приспичило вывести 100 000 рублей с брокерского счета. Весь год он успешно торговал. Прибыль по сумме всех операций составила 700 000 рублей. Тогда при выводе средств будет начислен налог (13%) — 91 000 рублей. В итоге инвестору капнет на счет всего 9 000 рублей 😳.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал