SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера JakeGreen

Письмо Баффетта. 1 марта 2013 года. Часть 3.

- 09 марта 2013, 11:48

- |

Начало перевода тут — http://smart-lab.ru/blog/inside/106137.php

http://smart-lab.ru/blog/106394.php

Оригинал тут — http://www.berkshirehathaway.com/letters/2012ltr.pdf

Капиталоемкие регулируемые предприятия

У нас есть две крупные компании, BNSF (железная дорога) и MidAmerican Energy (энергетическая компания), которые имеют важные общие характеристики, отличающих от других наших предприятий. Следовательно, мы отделяем их в собственный раздел в этом письме и также отделяем их в комбинированной финансовой статистике в нашем GAAP (бухгалтерский баланс и отчет о доходах).

Одной из ключевых характеристик обеих компаний является их огромные долгосрочные капиталовложения, активы, подпадающие под регулирование, финансирование большей частью обеспечивается долгосрочными кредитами и займами, которые не гарантированы Berkshire. Наши кредиты, на самом деле не нужны, потому что каждый бизнес доходный, и даже в ужасных условиях вполне покрывают свои обязательства. При ухудшении экономики в прошлом году, например, покрытие по выплате процентов BNSF было равно 9.6 (Наше определение покрытия как отношение прибыли до налогообложения / проценты, а не EBITDA / проценты, часто используемой мерой мы считаем глубоко ошибочной). В MidAmerican, тем временем, есть два ключевых фактора обеспечивающие способность обслуживать долг при любых обстоятельствах: устойчивые доходы компании являются результатом наших исключительно предложенных значимых услуг, и имеет разнообразные потоки крупных доходов, которые защищают его от серьезных угроз от любых регулирующих органов.

( Читать дальше )

- комментировать

- ★19

- Комментарии ( 11 )

Назад в будущее (S&P500 '85-98 ?= '13-26)

- 07 марта 2013, 21:28

- |

Сразу предупреждаю: я не «армагеддонщик» и не «космонавт», что могу подтвердить записями из блога:

smart-lab.ru/blog/81516.php

smart-lab.ru/blog/85294.php

(с VIX'ом промахнулся жёстко и осеннюю коррекцию S&P500 видел глубже).

Вчера Endeavour пробудил во мне воспоминания о детстве, о 80-х и 90-х. Понятно, что он не про аналогии писал, а всего лишь напомнил, что рынок обычно карабкается по стене страхов.

Но мне стало интересно сравнить.

Итак, в 1987-м случилось самое глубокое резкое падение за всю историю (об этом писал здесь).

Разумеется, после этого события все участники рынка находились в длительном состоянии, которое весьма точно описал «dr'Шухер» в своей работе «Ёй-же-ж как стрёмно-то!».

И тем не менее, рынок постепенно двигался на север (недельки):

А знаете, что было потом? Покажу движение в тех же пропроциях специально, чтобы вы могли прочувствовать ощущения участников рынка тех лет.

( Читать дальше )

smart-lab.ru/blog/81516.php

smart-lab.ru/blog/85294.php

(с VIX'ом промахнулся жёстко и осеннюю коррекцию S&P500 видел глубже).

Вчера Endeavour пробудил во мне воспоминания о детстве, о 80-х и 90-х. Понятно, что он не про аналогии писал, а всего лишь напомнил, что рынок обычно карабкается по стене страхов.

Но мне стало интересно сравнить.

Итак, в 1987-м случилось самое глубокое резкое падение за всю историю (об этом писал здесь).

Разумеется, после этого события все участники рынка находились в длительном состоянии, которое весьма точно описал «dr'Шухер» в своей работе «Ёй-же-ж как стрёмно-то!».

И тем не менее, рынок постепенно двигался на север (недельки):

А знаете, что было потом? Покажу движение в тех же пропроциях специально, чтобы вы могли прочувствовать ощущения участников рынка тех лет.

( Читать дальше )

Способы манипулирования людьми с помощью средств массовой информации

- 03 марта 2013, 13:03

- |

Ноам Хомский — американский лингвист, философ, общественный деятель, автор книг и политический аналитик. Заслуженный профессор языкознания в Массачусетском технологическом институте и один и выдающихся деятелей науки XX века. Его фундаментальные труды в области теории языкознания и науки познания получили заслуженное признание в научном и преподавательском сообществе.

Ноам Хомский составил список 10 способов манипулирования с помощью средств массовой информации.

1- Отвлечение внимания

Основным элементом управления обществом является отвлечение внимания людей от важных проблем и решений, принимаемых политическими и экономическими правящими кругами, посредством постоянного насыщения информационного пространства малозначительными сообщениями. Прием отвлечения внимания весьма существенен для того, чтобы не дать гражданам возможности получать важные знания в области науки, экономики, психологии, нейробиологии и кибернетики.

«Постоянно отвлекать внимание граждан от настоящих социальных проблем, переключая его на темы, не имеющие реального значения. Добиваться того, чтобы граждане постоянно были чем-то заняты и у них не оставалось времени на размышления; с поля – в загон, как и все прочие животные (цитата из книги «Тихое оружие для спокойных войн»).

( Читать дальше )

И снова Кругман-2. О евро-дятлах.

- 27 февраля 2013, 15:07

- |

Я прошу прощения за столь неблагозвучный и неполиткорректный термин, как «евро-дятел». Речь идет о европейских политиках (если кто не в курсе). Но… Эти люди отвечающие за благосотояние и уровень жизни миллионов европейских граждан проявляют вопиющую некомпетентность. Поэтому я отказываюсь называть их иначе. Тем, кому моего мнения недостаточно, рекомендую ознакомиться со статьей нобелевского лауреата Пола Кругмана www.vestifinance.ru/articles/23991 Это один из немногих ученых экономистов, кто четко понимает, что происходит в мировой экономике и политике. Как правило статьи Кругмана, подтверждающие высказанные мной идеи, появляются на вестифинанс.ru чуть позже моих высказываний по той же теме, но смею всех уверить, что мы с ним лично не знакомы и ход наших мыслей абсолютно независим друг от друга.

Статья посвящена бесмыссленности и вредности политики «затягивания поясов», которую в настоящий момент практикуют евро-дятлы на территории еврозоны. Также оцениваются результаты итальянских выборов, как факт неприятия населением нынешней ущербной экономической евро-политики. Кто-то скажет: «Тоже мне новость ))) То что политика „затягивания поясов“ не работает уже давно всем (кроме евро-дятлов похоже) понятно.» Отвечу:

( Читать дальше )

Статья посвящена бесмыссленности и вредности политики «затягивания поясов», которую в настоящий момент практикуют евро-дятлы на территории еврозоны. Также оцениваются результаты итальянских выборов, как факт неприятия населением нынешней ущербной экономической евро-политики. Кто-то скажет: «Тоже мне новость ))) То что политика „затягивания поясов“ не работает уже давно всем (кроме евро-дятлов похоже) понятно.» Отвечу:

( Читать дальше )

Воскресенье, есть время - ссылки на интересные лекции в сети.

- 24 февраля 2013, 18:05

- |

Суть некоммерческого проекта «Четверг 19.30»

chetverg1930.livejournal.com/

найти интересные мысли и, конечно, людей, кто может понятно рассказать о сложном и важном. Было бы здорово послушать «вживую». Но нельзя «объять необъятное». Вот ссылки на интересные лекции.

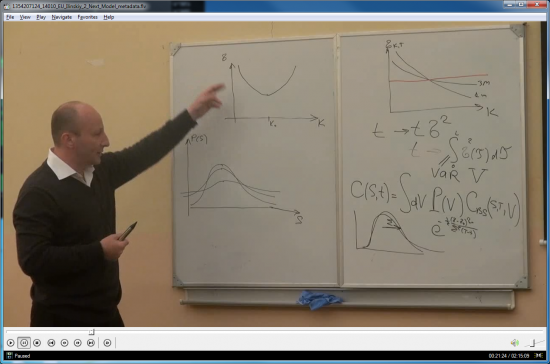

Начать я хотел бы с блестящих лекций Кирилла Ильинского, которые он читает в Питере в Европейском Университете. (На Смарт лабе уже были ссылки.)

Лекции поразительным образом сочетают в себе глубину материала и доступность изложения. Цикл лекций продолжается.

http://www.lektorium.tv/speaker/?id=3058

Кирилл Ильинский, управляющий партнер, директор по инвестициям и один из основателей компании Fusion Asset Management. Компания создана в 2004, имеет офисы в Лондоне и Москве, регулируется FSA. Продукты и услуги, предлагаемые компанией, основаны на приложении количественных методов к проблемам финансовой экономики. Компания специализируется на разработке, осуществлении и сопровождении защитных/хеджирующих стратегий для широкого круга клиентов: от финансовых компаний и финансовых институтов до крупных корпоративных клиентов. В кризисные месяцы 2007, 2008, 2010 и 2011 годов продукты Fusion входили в первые 5% фондов в мире по доходности в эти периоды. До основания Fusion Кирилл занимал различные должности в банке Chase Manhattan и, позже, JPMorgan Chase, работая в отделе аналитики экзотических опционов на акции, отделе торговли индексными опционами, отделе структурных продуктов и конвертируемых облигаций. В 2003 году он стал одним из основателей JP Morgan Debt-Equity Relative Value Group, в чью задачу входил поиск и реализация оптимальных защитных стратегий для кредитных книг банка и его избранных клиентов. Кирилл окончил Физический Факультет Ленинградского Государственного Университета (1992) и является кандидат физико-математических наук (ЛОМИ АН, 1994). После защиты диссертации с 1994 по 2000 гг. работал научным сотрудником в Институте Спектроскопии АН и сотрудником физического факультета Бирмингемского университета (Великобритания). К.Ильинский опубликовал более 40 научных статей, которые, в основном, затрагивали проблемы математической физики, теории конденсированного состояния и применения методов теоретической физики в моделировании финансовых процессов. В 2001 году его монография по неравновесному ценообразованию производных финансовых инструментов была опубликована ведущим финансовым издательством Wiley & Sons.

( Читать дальше )

chetverg1930.livejournal.com/

найти интересные мысли и, конечно, людей, кто может понятно рассказать о сложном и важном. Было бы здорово послушать «вживую». Но нельзя «объять необъятное». Вот ссылки на интересные лекции.

Начать я хотел бы с блестящих лекций Кирилла Ильинского, которые он читает в Питере в Европейском Университете. (На Смарт лабе уже были ссылки.)

Лекции поразительным образом сочетают в себе глубину материала и доступность изложения. Цикл лекций продолжается.

http://www.lektorium.tv/speaker/?id=3058

Кирилл Ильинский, управляющий партнер, директор по инвестициям и один из основателей компании Fusion Asset Management. Компания создана в 2004, имеет офисы в Лондоне и Москве, регулируется FSA. Продукты и услуги, предлагаемые компанией, основаны на приложении количественных методов к проблемам финансовой экономики. Компания специализируется на разработке, осуществлении и сопровождении защитных/хеджирующих стратегий для широкого круга клиентов: от финансовых компаний и финансовых институтов до крупных корпоративных клиентов. В кризисные месяцы 2007, 2008, 2010 и 2011 годов продукты Fusion входили в первые 5% фондов в мире по доходности в эти периоды. До основания Fusion Кирилл занимал различные должности в банке Chase Manhattan и, позже, JPMorgan Chase, работая в отделе аналитики экзотических опционов на акции, отделе торговли индексными опционами, отделе структурных продуктов и конвертируемых облигаций. В 2003 году он стал одним из основателей JP Morgan Debt-Equity Relative Value Group, в чью задачу входил поиск и реализация оптимальных защитных стратегий для кредитных книг банка и его избранных клиентов. Кирилл окончил Физический Факультет Ленинградского Государственного Университета (1992) и является кандидат физико-математических наук (ЛОМИ АН, 1994). После защиты диссертации с 1994 по 2000 гг. работал научным сотрудником в Институте Спектроскопии АН и сотрудником физического факультета Бирмингемского университета (Великобритания). К.Ильинский опубликовал более 40 научных статей, которые, в основном, затрагивали проблемы математической физики, теории конденсированного состояния и применения методов теоретической физики в моделировании финансовых процессов. В 2001 году его монография по неравновесному ценообразованию производных финансовых инструментов была опубликована ведущим финансовым издательством Wiley & Sons.

( Читать дальше )

WealthLab 6.4 + плюшки к нему

- 24 февраля 2013, 17:04

- |

Нашел на просторах сети, возможно кому-нибудь будет полезно, все в одном архиве.

WealthLab 6.4

1) Дистрибутивы и активация:

Wealth-Lab Developer 6.4.52 x64 Setup

Wealth-Lab Developer 6.4.52 x86 Setup

trial-генератор для Wealth-Lab Developer 6.4.52

2) Extensions (расширения) для WealthLab 6.4:

Alfa-Direct Static Data Provider v.1.1.0.0

Aronow Software LLC Watchlist Static Data Provider v.2.1.0.0

ASCII Files Static v.1.3.4.0

CandlePattern Rules Class v.1.0.4.4

Community Indicators library v.2013.01.1

Extra Performance Visualizers v.2012.03 (Monte Carlo Visualizer and Analysis Series View)

MSN Static, Streaming and Fundamental v.2012.12

Neuro-Lab v.1.0.2.1 QUIK Static Data Provider v.1.1.0.0

TASC Magazine Indicators v.2013.01

Wealth Lab HeatMap v.1.0.0.0

( Читать дальше )

WealthLab 6.4

1) Дистрибутивы и активация:

Wealth-Lab Developer 6.4.52 x64 Setup

Wealth-Lab Developer 6.4.52 x86 Setup

trial-генератор для Wealth-Lab Developer 6.4.52

2) Extensions (расширения) для WealthLab 6.4:

Alfa-Direct Static Data Provider v.1.1.0.0

Aronow Software LLC Watchlist Static Data Provider v.2.1.0.0

ASCII Files Static v.1.3.4.0

CandlePattern Rules Class v.1.0.4.4

Community Indicators library v.2013.01.1

Extra Performance Visualizers v.2012.03 (Monte Carlo Visualizer and Analysis Series View)

MSN Static, Streaming and Fundamental v.2012.12

Neuro-Lab v.1.0.2.1 QUIK Static Data Provider v.1.1.0.0

TASC Magazine Indicators v.2013.01

Wealth Lab HeatMap v.1.0.0.0

( Читать дальше )

Записки старого трейдера. (2003-2006 гг. Россия)

- 16 февраля 2013, 00:32

- |

Здравствуйте!

Копался в старых записях и обнаружил древнейший вордовский файл скопипащенный, видимо, с такого же древнейшего форума или ЖЖ. Если кто установит авторство — буду благодарен, ибо в своё время это чтиво сильно помогло мне в психологическом плане, да и сейчас на уровне уже подсознания помогают.

Многое может быть не актуально, некоторых упоминаемых бумаг уже нет, да и те, что остались изменили свои повадки, НО я оставил всё как есть без изменений.

Далее авторский текст:

Сразу прошу не судить строго, объясняю. что записывал все для себя, да и с ребятами разговаривал, в чем-то кто-то согласен, во многом нет. Записывал временами, перерывы бывали по году, все сырое, ничего не редактировал.

Начинаю частями, посмотрю за реакцией.

Надо записать, чтобы выучить и потом не забыть

( Читать дальше )

Копался в старых записях и обнаружил древнейший вордовский файл скопипащенный, видимо, с такого же древнейшего форума или ЖЖ. Если кто установит авторство — буду благодарен, ибо в своё время это чтиво сильно помогло мне в психологическом плане, да и сейчас на уровне уже подсознания помогают.

Многое может быть не актуально, некоторых упоминаемых бумаг уже нет, да и те, что остались изменили свои повадки, НО я оставил всё как есть без изменений.

Далее авторский текст:

Сразу прошу не судить строго, объясняю. что записывал все для себя, да и с ребятами разговаривал, в чем-то кто-то согласен, во многом нет. Записывал временами, перерывы бывали по году, все сырое, ничего не редактировал.

Начинаю частями, посмотрю за реакцией.

Надо записать, чтобы выучить и потом не забыть

( Читать дальше )

Почему я ушел из алготрейдинга в веб стартапы

- 15 февраля 2013, 18:38

- |

Я потратил лучшую часть шести лет, примерно с 1999 по 2004 год и снова в 2008, гоняясь за химерой удачи в автоматическом/алгоритмическом трейдинге, и хотя я никогда так и не достиг земли обетованной суперуспешной торговой системы, по дороге я узнал многое о себе, о мире, о том, как писать устойчивый, высокопроизводительный код. Это путешествие заслуживает отдельного поста, или может даже нескольких, поскольку это было довольно странное приключение, но для начала я расскажу о том, почему я все-таки ушел в веб и стартапы.

1. Автоматические торговые операции требуют слишком много торгового и операционного капитала чтобы стартануть своими собственными ресурсами. Не то, чтоб это было невозможно, но значительно менее ресурсоемкое занятие — делать деньги строя веб и мобильные приложения.

2. Каждый раз, когда я работал в команде с трейдером пытаясь построить автоматический трейдинг, их торговые стратегии и идеи переставали работать, не смотря на то, что они до этого были успешны (иногда очень успешны) как трейдеры за монитором или в яме. Обычно это означало, что я тратил год или более своей жизни, чтобы закодить шедевральную торговую платформу, которая ничего не давала.

( Читать дальше )

1. Автоматические торговые операции требуют слишком много торгового и операционного капитала чтобы стартануть своими собственными ресурсами. Не то, чтоб это было невозможно, но значительно менее ресурсоемкое занятие — делать деньги строя веб и мобильные приложения.

2. Каждый раз, когда я работал в команде с трейдером пытаясь построить автоматический трейдинг, их торговые стратегии и идеи переставали работать, не смотря на то, что они до этого были успешны (иногда очень успешны) как трейдеры за монитором или в яме. Обычно это означало, что я тратил год или более своей жизни, чтобы закодить шедевральную торговую платформу, которая ничего не давала.

( Читать дальше )

Путь алгоритмического трейдера

- 15 февраля 2013, 10:55

- |

Здравствуйте!

Решил поделиться своим опытом и рассказать свой путь алгоритмического трейдинга, с целью пользы в основном начинающим алготрейдерам. Сейчас эта тема очень популярна. Основное преимущество что хороший алгоритм дает результаты, которые можно ожидать в будущем, с некими допущениями (предположим что рынок становится сложнее и параметры во времени будут падать).

На рынке я с 2007г. Начало — банально, ПИФы, акции. С 2008 г исключительно системный трейдинг фьючерсами FORTS. За это время прорабатывались различные идеи, которые можно формализовать 100%. Свои системы эксплуатировал от полугода до 2х лет. Система в среднем дает порядка 40% на 1к без эффекта плеча, с показателями доходность/макс просадка порядка 3/1-5/1 на годовом интервале. Алгоритмы все направленного типа. Т.е зарабатывают за счет движения из точки A в точку B.

С 2011г уровень алгоритмов значительно повысился, стал применять различные методики в разработке и методике оценки качества системы. При разработке главное сама идея (торгующейся паттерн, который имеет свойство устойчиво повторяться во времени), это для 100% формализованных алгоритмических систем. Сама идея при наложении на все временные участки должна иметь хорошие параметры (стабильная кривая вверх), далее дело техники, доработка, фильтрация неблагоприятных фаз рынка и т.п. Идея проверяется на 1м временном интервале (INSample), накладывается на другие(OUTOfSample- период чисто рыночной торговли), параметры OUTOfSample должны укладываться в InSample. Далее алгоритм ставится на реальный счет, если по итогу параметры OUTOfSample укладываются в INSample значит идея рабочая и устойчива, далее отслеживаем во времени и смотрим насколько реальные параметры соответствуют тестовым. Основные количественные параметры системы, которые принимаются в эксплуатацию Доходность(не менее 40%), Максимальная просадка(не более 5%), Средняя сделка(Не менее 200п), % прибыльных сделок(в зависимости от самой идеи системы), Профит фактор(не ниже 1,5), Рекавери Фактор(не ниже 15), Средняя Прибыль/Средний Убыток(в зависимости какой % прибыльных сделок, если более 50% то не ниже 3). Качественные параметры – Коэффициент шарпа (не ниже 6), показывает насколько доходность равномерна распределяется во времени.

( Читать дальше )

Решил поделиться своим опытом и рассказать свой путь алгоритмического трейдинга, с целью пользы в основном начинающим алготрейдерам. Сейчас эта тема очень популярна. Основное преимущество что хороший алгоритм дает результаты, которые можно ожидать в будущем, с некими допущениями (предположим что рынок становится сложнее и параметры во времени будут падать).

На рынке я с 2007г. Начало — банально, ПИФы, акции. С 2008 г исключительно системный трейдинг фьючерсами FORTS. За это время прорабатывались различные идеи, которые можно формализовать 100%. Свои системы эксплуатировал от полугода до 2х лет. Система в среднем дает порядка 40% на 1к без эффекта плеча, с показателями доходность/макс просадка порядка 3/1-5/1 на годовом интервале. Алгоритмы все направленного типа. Т.е зарабатывают за счет движения из точки A в точку B.

С 2011г уровень алгоритмов значительно повысился, стал применять различные методики в разработке и методике оценки качества системы. При разработке главное сама идея (торгующейся паттерн, который имеет свойство устойчиво повторяться во времени), это для 100% формализованных алгоритмических систем. Сама идея при наложении на все временные участки должна иметь хорошие параметры (стабильная кривая вверх), далее дело техники, доработка, фильтрация неблагоприятных фаз рынка и т.п. Идея проверяется на 1м временном интервале (INSample), накладывается на другие(OUTOfSample- период чисто рыночной торговли), параметры OUTOfSample должны укладываться в InSample. Далее алгоритм ставится на реальный счет, если по итогу параметры OUTOfSample укладываются в INSample значит идея рабочая и устойчива, далее отслеживаем во времени и смотрим насколько реальные параметры соответствуют тестовым. Основные количественные параметры системы, которые принимаются в эксплуатацию Доходность(не менее 40%), Максимальная просадка(не более 5%), Средняя сделка(Не менее 200п), % прибыльных сделок(в зависимости от самой идеи системы), Профит фактор(не ниже 1,5), Рекавери Фактор(не ниже 15), Средняя Прибыль/Средний Убыток(в зависимости какой % прибыльных сделок, если более 50% то не ниже 3). Качественные параметры – Коэффициент шарпа (не ниже 6), показывает насколько доходность равномерна распределяется во времени.

( Читать дальше )

Любимый индикатор Баффета пробил отметку в 100%

- 14 февраля 2013, 11:37

- |

- Разместил(а) AForex Markets, Февраль 14, 2013

- Просмотр блога

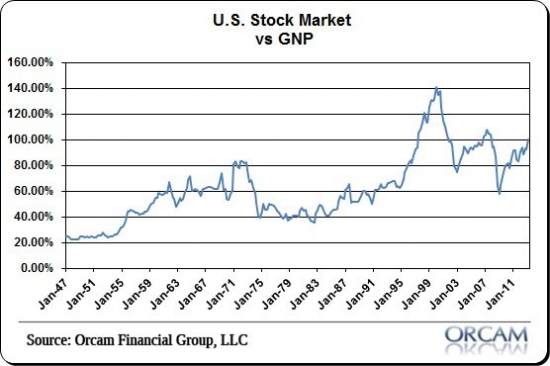

Любимый индикатор миллиардера Уоррена Баффета пробил уровень в 100%. Речь идет о показателе – отношение индекса Wilshire 5,000 total market cap index (который отражает текущую суммарную рыночную капитализацию крупнейших американских компаний) к показателю ВВП страны – по материалам AForex.

Любимый индикатор миллиардера Уоррена Баффета пробил уровень в 100%. Речь идет о показателе – отношение индекса Wilshire 5,000 total market cap index (который отражает текущую суммарную рыночную капитализацию крупнейших американских компаний) к показателю ВВП страны – по материалам AForex.В последний раз показатель достигал уровня в 100% в разгар кризиса «пузыря» на фондовом рынке в 90-х, затем – в период 2006-2007 гг. (третий квартал 2006 года), после чего оставался на высоком уровне около года. После пика фондового рынка от 2007 года последовал финансовый кризис.

График. Фондовый рынок к ВВП Америки (историческая динамика).

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал