Избранное трейдера Kindred

Есть ли идея в префах Сургутнефтегаза ? Эмитент под присмотром🔎

- 06 декабря 2021, 15:02

- |

Весной этого года префы СНГ были фаворитом среди инвесторов. Валютная кубышка компании в течение 2020 года получила значительную переоценку, поскольку рубль ослаб к доллару (который считается основной валютой этой кубышки) на ~20%.

Сейчас же мы видим, что курс с начала года остался на том же месте. Мы, конечно, сомневаемся в том, что рубль значительно ослабеет к концу года, однако нельзя исключать геополитические риски, которые могут коренным образом изменить взгляд на идею в префах СНГ. В связи с этим, мы решили сделать грубый анализ чувствительности дивидендов компании к курсу доллара, который может позволить понять, при каких изменениях курса вклад в дивиденды можно считать значительным.

Быстренько пробежимся по тезисам, а затем смоделируем сценарии развития ситуации.

— Дивиденды рассчитываются как 10% от чистой прибыли из отчета РСБУ, разделенных на число привилегированных акций, которые составляют 25% уставного капитала. Здесь стоит помнить, что фактическая доля префов в уставном капитале общества составляет 7 701 998 235 (кол-во префов) / 43 427 992 940 (совокупное кол-во акций) = 17,73%. Это значит, что доля прибыли, направляемая на префы, будет меньше и составит (17,73% / 25%) * 10% = 7,1%.

( Читать дальше )

- комментировать

- ★24

- Комментарии ( 10 )

Госкомпании и дивиденды: кто, когда и сколько?

- 13 ноября 2021, 04:23

- |

Несмотря на то, что это не первая попытка как-то повлиять на особо не сговорчивых топ-менеджеров и залатать бюджетные дыры, большинство гос. корпораций все-таки уже зафиксировали в своей дивидендной политике такой подход. А с учетом достаточно удачного 2021 года для энергетического сектора и экспортеров, кажется, в следующем году инвесторы могут получить неплохие выплаты.

( Читать дальше )

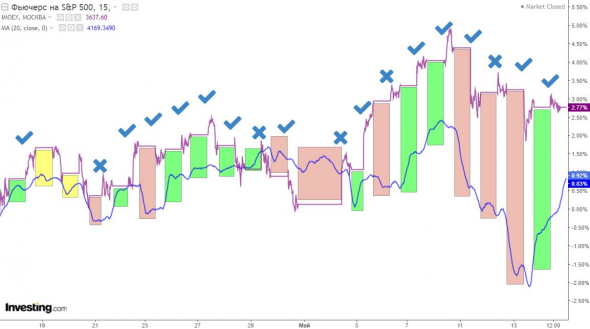

Как предсказывать наш рынок с точностью 78%

- 15 мая 2021, 22:59

- |

Запоминай рецепт:

1. Утром в 9:50 включаешь комп.

2. Смотришь изменение фьюча сипы с 18:45 предыдущего дня.

3. Если фьюч вырос, пишешь пост — Российский рынок отроется ростом.

4. Если фьюч упал, пишешь пост — Российский рынок откроется снижением.

5. Если фьюч не изменился, ничего не пишешь.

Всё. Ты стал гуру. Твои предсказания сбудутся с точностью 72%78%*

Не веришь? Посмотри на график:

Зеленые зоны — машка фьюча сипы выросла с 18:45 по 10:00

Красные зоны — машка фьюча сипы снизилась с 18:45 по 10:00

Желтые зоны — машка не изменилась.

Галки — мамба открылась в сторону изменения фьюча сипы

Кресты - мамба открылась против изменения фьюча сипы

Ты сделаешь 18 предсказаний. 13

( Читать дальше )

Умеренно рисковый портфель - идеи Питера Линча, дивиденды и недооцененные компании

- 03 марта 2017, 15:47

- |

На этой идее постараюсь сформировать свой портфель. Основные принципы:

— Простая и понятная деятельность компании

— Недооцененность компании или ее монопольное положение

— Выплаты дивидендов или перспективы роста в будущем

— Послекризисная компания в стадии восстановления

— Перспективы расширения компании

Итак, мой конечный портфель, с указанием «основных идей» и доли:

ПРОТЕК — не только производитель, но и дистрибьютор лекарств. Хорошая дивидендная история, перспектива роста. Конкурентов в таком же объеме среди публичных компаний нет.

АЛРОСА — монополист, слегка недооцененная компания. Риски — падение качества корпоративного управления со сменой руководства.

НКНХ ап — префы с высокой дивдоходностью. Риск — недавняя смена руководства. В своем секторе компания «почти» монополист.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал