Избранное трейдера Константин

S&P - КОНЧИТ так же, как и Nikkei 225!!!

- 12 февраля 2021, 13:10

- |

График японского индекса Nikkei 225. Он показывает, что может потом произойти с американским индексом S&P500, после сдувания на нем мега пузыря. Поэтому покупать при первой же просадки американские акции, крайне не рекомендуется. Индекс Nikkei свой максимум 39213 достигнутый в 1990 году так и не показал, даже на таком бычьем рынке как сейчас.

Телеграм t.me/finance_ALGO

- комментировать

- ★1

- Комментарии ( 4 )

Василий + ставки = Шьорт побьери* ?

- 12 февраля 2021, 12:46

- |

* «Шьорт побьери» — фразеологизм советской эпохи, означающий игру на падение:)

Тема навеяна видео-постом инвестDJ Василия Олейника (см. тут https://smart-lab.ru/blog/676140.php), где он интерпретирует влияние динамики ставок облигаций на рынок акций в США.

Я не особый спец в трежерях, но довольно долго наблюдаю за ними, и мои выводы несколько иные, чем у Василия.

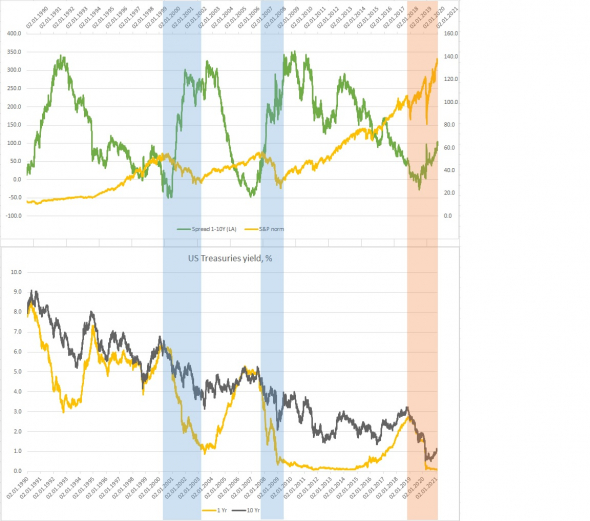

На графиках ниже показаны динамика доходностей 1- и 10-летних облигаций США, спред между ними (разница между доходностями по 10-леткам и 1-леткам), а также динамика S&P500 (нормированная). Все за одинаковый временной интервал с января 1990г. по начало февраля 2021г.

Про инверсию кривой доходностей, когда доходность коротких облигаций становится выше, чем длинных (отрицательные значения на графике спреда), многие уже говорили, ассоциируя это с сигналом о грядущем обвале рынка акций.

Да, глубокая инверсия кривой доходностей (до минус 50бп) в 2000г. и 2007г. предваряла обвалы рынка акций. Доходности коротких и длинных облигаций были тогда на многолетних трендовых максимумах благодаря разогнанной инфляции (=экономике). И это логично – рынок акций начинает падать, когда экономика процентных ставок достигает своего предела.

( Читать дальше )

Чтобы оставаться на месте, нужно бежать. А чтобы двигаться вперед — бежать вдвое быстрее

- 12 февраля 2021, 10:27

- |

С начала 2020 года денежная масса M2 в США выросла на 27%, и в 2021-2022 нет предпосылок для того чтобы рост прекратился — наоборот, совокупный рост может дойти до 50% за 3 года.

Это означает, что даже с поправкой на то, что доллары не все пошли в оборот (а 50-60% по моим прикидкам крутится на финрынке), в долларе будет происходить приличная инфляция — порядка 10-15% за рассматриваемый период.

В этой логике часть роста фондового рынка — это иллюзия. Рост акций США — это 3 компоненты:

1) Реальное развитие бизнесов (или их восстановление).

2) Эффект низких % ставок (механически добавляет к любым ценам акций до 20-30% по оценкам Invest Heroes).

3) Эффект роста цен в экономике и избытка предложения долларов на финансовом рынке.

Реальный бизнеса рост мало где присутствует, стоимость денег начинает расти в ответ на инфляционные ожидания, а государство рано или поздно поднимет налоги (и возможно повысит min зарплаты), ударив по прибылям бизнеса, это приведет к большому провалу индекса S&P вероятно уже в этом году.

( Читать дальше )

Распределение частоты дефолтов по кредитным рейтингам российских эмитентов

- 12 февраля 2021, 10:25

- |

Агенство НКР опубликовало оценку частоты облигационных дефолтов в зависимости от национального кредитного рейтинга, рассматривая их количество в трехлетнем периоде. Схожая метрика установлена в Базельских регуляторных документах, на нее опираются другие рейтинговые агенства, а для портфелей облигаций по ней можно оценивать риск-профиль инвестиций.

В проведенном исследовании взяли выборку из 5000 наблюдений по российским компаниям и присвоили эмитентам рейтинг, которому бы они соответствовали на каждый временной момент. Сглаженная частота дефолтов по российским рейтингам получилась интуитивно понятной. Существенная доля дефолтов в модели наблюдается, начиная с рейтинга “BB” (8,85%), после чего увеличение происходит по экспоненте. Для выпусков более высоких рейтингов частота дефолтов оценивается в не более 5,9% за три года, а для рейтингов серии “ААА-А” — не более 1,44%.

( Читать дальше )

Такая корова нужна самому. Один из крупнейших активов Баффетта: Kraft Heinz (KHC)

- 12 февраля 2021, 06:01

- |

из письма Баффетта инвесторам в 2015 году:

Our Heinz partnership with Jorge Paulo Lemann, Alex Behring and Bernardo Hees more than doubled its size last year by merging with Kraft. Before this transaction, we owned about 53% of Heinz at a cost of $4.25 billion. Now we own 325.4 million shares of Kraft Heinz (about 27%) that cost us $9.8 billion. The new company has annual sales of $27 billion and can supply you Heinz ketchup or mustard to go with your Oscar Mayer hot dogs that come from the Kraft side. Add a Coke, and you will be enjoying my favorite meal.

Получается цена входа в актив = 30 долларов 12 центов за акцию KHC

Позиция: 325,634,818 акций (владеет 26,6% бизнеса)

Текущая котировка: 35,54$ (+18%)

Рыночная оценка: 11,6 млрд $

Это пятый по величине актив в портфеле BERKSHIRE HATHAWAY INC. (после Apple, Bank of America, Coca-Cola, American Express Company)

За пять лет Инвестор получил дивиденды: 12 долларов 20 центов (

( Читать дальше )

Интересная конфигурация.

- 10 февраля 2021, 21:41

- |

Стеллиум планет в Водолее в квадратурах к тревожному трио в Тельце. Атмосфера наэлектризована до предела. Разрядка может быть колоссальной.

Это самый большой финансовый пузырь в истории

- 10 февраля 2021, 16:39

- |

Если вам больше 40 лет, вы пережили как минимум три эпических финансовых пузыря: мусорные облигации в 1980-х, акции технологических компаний в 1990-х и жилье в 2000-х. Каждый был по-своему впечатляющим, и каждый пригрозил обрушить всю финансовую систему, когда она лопнет.

Но они бледнеют перед тем, что происходит сегодня. Если прошлые пузыри были специфичными для каждого сектора, то есть мания и последующая бойня произошли в основном в рамках одного класса активов, сегодняшний пузырь распространяется везде — отсюда и термин «все пузыри».

Большинство пузырей возникают, когда приток внешних денежных средств резко повышает стоимость чего-либо. Это захватывает воображение более широкой инвестиционной общественности, и процесс начинает жить своей собственной жизнью, кульминацией которой становится оргия неверных решений и, в конечном итоге, уничтожение легких состояний, заработанных на пути к успеху.

( Читать дальше )

Рынок может рухнуть уже 1 марта!

- 10 февраля 2021, 13:46

- |

Воспринимать это всерьез или нет, дело ваше конечно, но пища для размышления хорошая.

Два дня назад на нескольких американских конспирологических форумах активно обсуждалось сообщение, скопированное с какой-то из сетевых досок и предупреждающее о скором биржевом крахе и последующей мировой финансовой перезагрузке.

www.godlikeproductions.com/forum1/message4707313/pg1

«Мой лучший друг Мэтт работает на Уоллстрит и помогает мне вкладывать мои скудные сбережения … он позвонил вчера вечером и сказал, что, среди брокеров ходит такой слух: когда корпорации закончат раздавать бонусы за прошлые годы, они собираются взорвать экономику и покончить с долларом, как мировой резервной валютой.

Причина, по которой он мне это сказал, заключается в том, что он хотел получить разрешение на продажу некоторых моих активов и диверсифицировать их в более стабильные долгосрочные инвестиции.

( Читать дальше )

Промежуточные выводы по налогам

- 10 февраля 2021, 11:29

- |

- По облигациям можно не париться на тему того, какую сумму НКД уплатил по ним при покупке, так как в итоге этот расход сальдируется. Но это немного усложняет расчёт прибыли/убытка по облигациям (до их продажи) и несколько усложняет ответ на вопрос: сколько минимально надо держать облигации, чтобы накопленный купон перекрыл расходы на комиссии при покупке и продаже.

- По депозитам в банках подтвердились худшие подозрения: налоговая соберёт сведения обо всех депозитах, сделает вычет из всего дохода в размере 1млн х учётная ставка, а остальное обложит налогом 13%. Т.е. банки уже вычтут какой-то налог при выплате депозита, а потом от налоговой придёт добавочка. Это неприятно.

- По облигациям, в т.ч. ОФЗ и корпоративным, ситуация ещё хуже, так как нет этого вычета, о котором говорилось в п.2. Это делает сильно менее привлекательными ОФЗ, которые и раньше не выглядели привлекательно.

- Если есть какой-то доход, по которому можно получить вычет, а бумаги любишь держать подолгу (а я люблю), то есть смысл открывать ИИС типа А, держать и пополнять его в установленных лимитах, через три года закрыть не продавая бумаг, бумаги переведутся на обычный счёт. Бумаги продать через 3 года после покупки, затем вернуть налоги, так как длительно ими владел. С этой точки зрения надёжные бумаги выглядят привлекательнее облигаций средней надёжности, но надо смотреть более подробно.

- Купоны и дивиденды на ИИС облагаются налогом, в этом плане ИИС вообще ничего не даёт. Обдиралово.

"Каморка Деда Панаса".

- 10 февраля 2021, 00:50

- |

Доброго времени суток, коллеги! Сегодня с утра большинство уверовав в вечный рост, ринулось покупать и эта атака быков захлебнулась и быки вынуждены были отступить.

Медведи немножко осмелели и проявили себя, ключевое слово немножко.

Подробные и актуальные графики рекомендую глянуть здесь, чтоб не повторяться.

smart-lab.ru/blog/675642.php

На дневном графике сипы, есть интересное диагональное сопротивление примерно на 3920+ сейчас оно.

Что в нем интересного спросите вы?

А то, что выше него сипа не была с сентября 2020-го. Надеюсь оно устоит и сейчас. На графике черная линия.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал