Избранное трейдера Kreuz

Визуализация сделок Bull и dr-mart_sl на ЛЧИ-2015

- 20 сентября 2015, 20:43

- |

ЛЧИ-2015.mq5

Default.tpl

- комментировать

- ★66

- Комментарии ( 22 )

Визуализация сделок участников ЛЧИ-2015 в Quik 2

- 20 сентября 2015, 11:19

- |

— скрипт, а не индикатор — запустил один раз и сделки наносятся на все нужные графики

— корректно отображает сделки на любом таймфрейме

— открытый код, можно допиливать под себя, публикация полезных изменений приветствуется

Недостатки:

— нужно один раз проставить идентификаторы графикам

— Квик ставит метки не идеально точно, поэтому визуально есть отклонения. Если навести мышь на метку, появится хинт с точными деталями сделки

( Читать дальше )

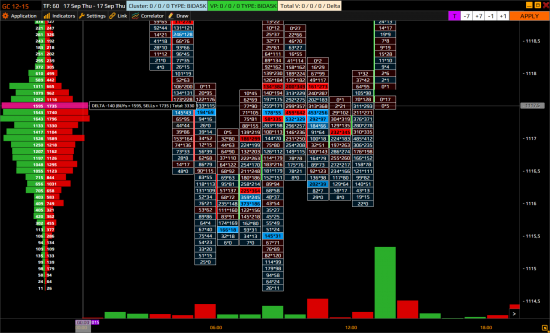

Бесплатная платформа для анализа Level 1

- 19 сентября 2015, 17:31

- |

Всем привет!

После долгих размышлений и экспериментов, наша команда разработчиков решила сделать платформу Strategy Builder Pro полностью бесплатной! Это окончательное и бесповоротное решение, мы не будем взимать никакой платы в будущем.

Платформа SBPro представляет из себя простой визуализатор ленты принтов (Time&Sales).

Помимо стандартных инструментов, таких как Cluster Chart и Volume Profile, реализованы алгоритмы для поиска крупных игроков на рынке — Cloud алгоритм.

Рынки: CME, COMEX, NYMEX + FORTS (онлайн через Quik)

Надеемся на помощь в разработке платформы :)

За плюсы отдельная благодарность, было бы здорово если бы пост вышел на главную!

"Нефть в рублях" - бесплатный индикатор

- 24 августа 2015, 18:50

- |

Представляю на ваш суд бесплатный индикатор для Quik «Нефть в рублях» — «Tom Sawyer's Brent in rubles»

Этот инструмент позволяет с помощью двух фьючерсов играть на повышение/понижение рублёвой цены нефти (Long Br, Long Si или Short Br, Short Si). Исходя из заложенной в бюджет РФ цифры можно торговать с достаточно высоким положительным мат. ожиданием.

По умолчанию зелёная линия показывает реальную рублёвую цену контракта Brent. Однако, точность показаний ограничена промежутком времени от «сейчас» до прошедшего ближайшего клиринга (дневного или вечернего). Почему так? Дело в том, что биржа вычисляет цену по довольно мудрёной формуле, воспроизведение которой в скрипте индикатора вызовет серьёзные тормоза терминала. Посему точки зелёной линии определяются по стоимости шага цены, известной только для ближайшего клиринга.

( Читать дальше )

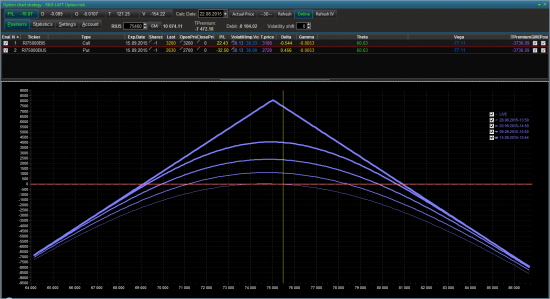

По мотивам топика Михаила Понамаренко «Арбитраж волатильности».

- 22 августа 2015, 13:47

- |

Вот сам исходный топик http://smart-lab.ru/blog/273554.php

И вот что получается в результате моделирования в Option-Lab.

Дабы не моделировать еще и изменение волатильности предполагается, что позиции держатся до экспирации.

Покупается (здесь есть некое отличие от первоначального топика) стренгл на Si (пут и кол около денег), в количестве лотов в 2 раза больше, чем Ri.

( Читать дальше )

Арбитраж волатильности

- 22 августа 2015, 08:20

- |

Расскажу о торговой идее, которую давно успешно использую в трейдинге. Систему можно усовершенствовать на своё усмотрение, но я постараюсь изложить основу.

Шаг 1. Поиск инструментов, где IV максимально завышена/занижена по отношению к HV. Открываем график IV, HV (30 дн.). Получаем отношение K=IV/HV. K>1.3 разрешает нам продать стреддл, K<1.3 разрешает покупать стреддл. Например, можно воспользоваться option.ru, как на скрине ниже. K=IV/HV=38/27=1.40>1.3, значит можно продавать волатильность.

Шаг 2. Поиск максимально коррелируемого инструмента с первым. Известно, что RI, выбранный нами выше, коррелирует c Si (прямая/обратная корреляция значение не имеет). Смотрим график IV, HV (30 дн.) на Si. IV/HV=23/19=1.21<1.3, значит можно покупать волатильность.

( Читать дальше )

Тест простых опционных конструкций. Стратегия 1

- 14 августа 2015, 22:30

- |

Здравствуйте дорогие друзья!

Предвосхищая дурацкие вопросы и упреки, говорю, что цель данных исследований (этой и последующих статей из этой серии) не предоставить вам грааль, а провести исследование наиболее интересных мне стратегий с целью:

— отбраковать явно негодные подходы к торговле опционами в конкретных стратегиях.

— создать базу, фундамент, для дальнейшего улучшения подходов применимо к стратегиям. Это добавление методов роллирования и введения фильтров на вход и выход из позиции.

В этой статье я более подробно остановлюсь на тесте стратегии 1.

Номера стратегий, нюансы и параметры тестов указаны в предыдущей статье, тут.

Чтобы определить оптимальные параметры, данной стратегии, протестируем его без системы управления капиталлом, тоесть при постоянном количестве опционов.

Почему так? Просто хочется, чтобы система показывала доход в чистом виде, без способов вытягивания баланса в плюс с помощью системы управления капиталлом.

( Читать дальше )

выкладываю 46 чужих роботов на TSLAB API +кратко обзор по ним и результаты тестирования

- 26 июня 2015, 14:48

- |

Ок, скажу честно, сегодня опять их нет, почему? Ну так потому что это вообще вещь редкая, и возможно спустя несколько лет исследований вы что-то найдёте. А может и нет. Я не верю что кто-то может зарабатывать стабильно в первые года торговли, разве что отдельному индивидууму может просто везти долгое время. Но шанс зарабатывать есть, и секретов в этом особо нет, в моём блоге потихоньку рассказывается как.

Итак, 46 чужих роботов на TSLAB API. Год выпуска 2010. Роботы сделаны в основном на общедоступных стратах, с форумов по метаку и велзу.

Позже приатачу файл, взято отсюда

forum.tslab.ru/ubb/ubbthreads.php?ubb=showflat&Number=15003#Post15003

В архиве есть краткое описание автора по каждому роботу. Все параметры можно оптимизировать в тслаб.

Сами роботы выложены на с# и можно изучать код и редактировать, к тслаб за пару секунд подрубаются (Кубик Служебные элементы.Внешний скрипт, там выбираете путь к файлу, кубик подсоединяете к инструменту, профит)

( Читать дальше )

Оптимальная опционная позиция: общий принцип

- 14 июня 2015, 14:18

- |

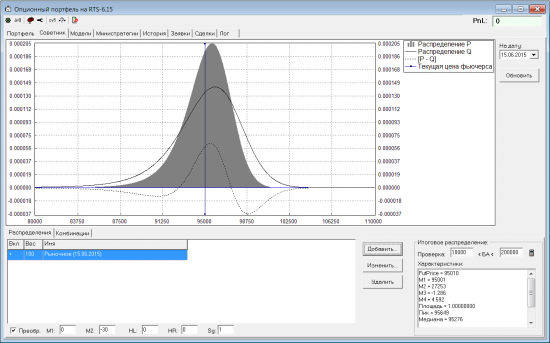

В прошлый раз, рассматривая подбор наилучшей позы на примере продажи волатильности, сделал неверный вывод о том, что оптимальная позиция должна походить на форму распределения P. Cделал его под влиянием книги: Опционы: Системный подход к инвестициям. С. Израйлевич, В. Цудикман (см. скриншот 103 стр. из книги). Но Михаил, спасибо, поправил и подсказал, что лучшая комбинация зависит не столько от собственного прогноза P, а скорее от разности своего прогноза и рыночного. Проверим это предположение и рассмотрим несколько стратегий, для каждой найдем оптимальную позицию и сравним ее с разностью (P-Q). Стратегии предлагаю такие: продажа и покупка волатильности, направленная торговля БА и сценарный подход.

Начнем с продажи волатильности. Берем рыночное распределение Q и сжимаем его (поскольку считаем, что рынок ошибается, и волатильность на самом деле меньше):

Сплошная серая заливка у распределения P (наш прогноз), тонкая сплошная линия — распределение Q (прогноз рынка), пунктирная линия — разница между нашим прогнозом и рынком.

Посмотрим, какую оптимальную позицию для такого случая находит геналгоритм:

Видно, что профиль на экспирацию у найденной позы имеет положительный PnL как раз там, где P-Q > 0.

( Читать дальше )

Продажа волатильности, управление позицией

- 01 июня 2015, 16:42

- |

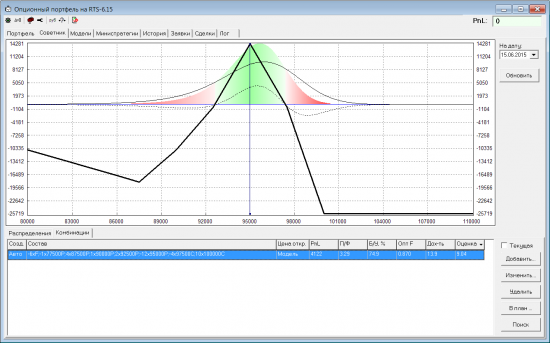

В продолжение топика Продажа волатильности, оптимальная позиция. Попробуем теперь смоделировать управление позицией при продаже волатильности и понять что лучше: дельтахедж фьючом, роллирование или что-то другое. За основу возьмем проданный стрэддл. Хотя предыдущий анализ показывает, что это не самая оптимальная поза при продаже волы — для простоты исследования возьмем именно ее.

Зададим для автоматического поиска NStrike = 1 и получаем такую позу:

Возьмем ее за основу и фиксируем цены открытия. Теперь смоделируем перемещение БА на страйк влево. Сделаем это переносом распределения Q (которое используется для получения текущих цен с рынка). Распределение P получим из нового Q сжатием (т.е. по прежнему считаем что дисперсия у рыночного распределения завышена и поэтому остаемся в продаже волы). Оценка зафиксированной позы сильно упала (с 2.37 на 0.84), но пока еще осталась положительной:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал